【导言】在进口大减、出口创新高、产量连降三周的共同作用下,6月21日当周的美国EIA原油库存创近3年来最大降幅。预计未来1-2周库存可能短期反弹,但三季度去库存的拐点已临近。

6月26日,EIA公布,截至6月21日当周,美国原油库存减少1278.8万桶至4.696亿桶,创2016年9月9日当周(146周)以来最大降幅,市场预估为减少289.1万桶。首次影响,两油快速拉升近1美元/桶。

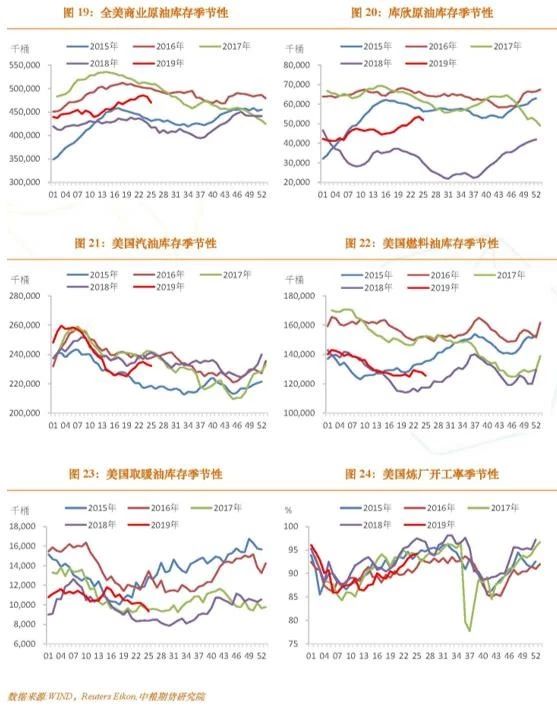

除全美原油库存外,上周俄克拉荷马州库欣原油库存减少174.6万桶,连续3周录得增长后再度录得下滑,且创2018年7月13日当周以来最大降幅。美国精炼油库存减少244.1万桶,连续3周录得下滑,且创3月22日当周以来最大降幅,市场预估为增加49.6万桶。美国汽油库存减少99.6万桶,市场预估为增加21.7万桶。我们修正在5月24日《美国原油继续累库存》报告中的部分观点,美国原油产量提前进入下滑期,如果OPEC+的原油产量未出现明显增长,则未来1-3月的商业库存将超季节性下滑,但1-2周的短期库存可能在进出口的推动下有所反弹。

1.进口大幅减少是主因

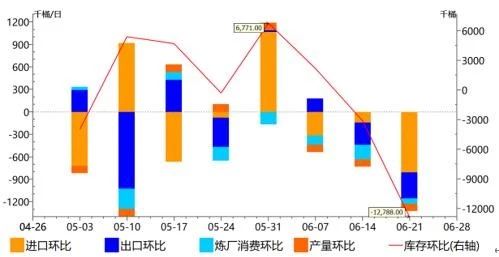

分项来看,上周EIA库存大降的原因按贡献率排名分别是进口、出口、产量和炼厂消费。其中,进口环比前一周减少81.1万桶/日,是库存下降的最主要因素。

从美国原油进口的前10大国家来看,上周原油进口大幅减少主要来自于加拿大,环比减少了46.9万桶/日,占总进口量环比的近60%。笔者认为这是短期现象,未来1-2周大概率会出现反弹,正如5月24日当周从加拿大进口的原油大幅下降,随后3周又快速反弹至360万桶/日以上。

2.出口创新高是长期驱动 6月21日当周的美国原油出口增长至377万桶/日,创历史新高,主要原因得益于跨区供需不均下的WTI-Brent拉宽。但随着最近两周美国原油库存的下降,WTI-Brent价差已经从-11美元/桶上涨至-9美元/桶左右,跨区套利空间的收窄可能导致未来1-2周出口回落。

但从长期来看,只要OPEC+不大幅增产,美国尤其是美湾地区的原油市场相对于亚非欧地区供应过剩,WTI-Brent价差将维持一定空间,直到美国库存下滑到与全球其他地区基本平衡,套利价差不足以支撑出口增长。

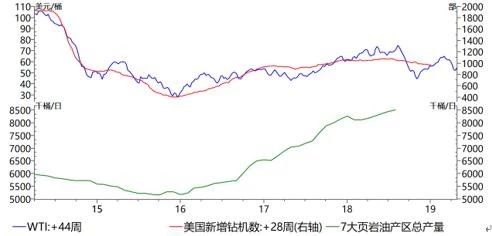

3.EIA产量预估连续三周回落尽管变动不大,但EIA连续三周下调产量预估也为油价反弹提供了动能。18年四季度的油价大跌为本轮原油产量下降做好了铺垫,钻机数量下滑开始逐步传递到产量。

从本质上说,短期的EIA产量预估下调并不足虑,毕竟与实际产量的差异可能达到30万桶/日,但未来一季度的美国原油产量是否会进入下滑期直接影响了全球原油供需平衡。笔者认为未来美国原油产量易降难升,关键取决于前期新井投产减少和DUC转为生产井。

4.炼厂消费中规中矩 美国炼厂开工率处于五年均值附近,未来短期仍将季节性增长。对于市场而言,炼厂开工率的正常季节性变动会导致库存的正常季节性变动,对于市场几乎无影响,因为市场早已将其price in,需要关注的是超过正常季节性之外的变动。

从WTI的3:2:1裂解价差来看,美国目前的炼油利润也比较稳定,处于五年均值附近。因此,在未发生飓风等不可抗力的情况下,预计美国炼厂的开工率将跟随季节性走势,不用过多考虑对库存的影响。

5.短期库存可能反弹,但中期去库存拐点临近 在美国SPR已经释放结束的情况下,美国商业原油库存的变动全部由产量、进口、出口和炼厂消费推动。综合四项的未来趋势,笔者认为未来1-2周的原油库存可能出现反弹,主要原因是进口反弹和出口回落。但从中期来看,在OPEC+未大幅增产的前提下,三季度的美国市场以去库存为主,产量大概率出现下滑,出口长期增长的趋势不减,美国库存会超季节性下降,直到WTI-Brent价差和美油出口达到动态平衡。 |

|

|  |

|