主要结论 2020年PTA(3950, -42.00, -1.05%)大致呈现“L”型走势,年初在产能扩张及疫情双重利空冲击下,市场单边深度下跌,之后行业陷入囚徒困境表现为低位区间震荡。 供应看:2021年计划新增产能1090万吨,投产时间集中在1、2季度,新产能对市场冲击预计大于2020年。伴随产能快速扩张,PTA产能将步入过剩阶段,头部企业借助一体化竞争优势推动市场出清,部分小体量及缺乏产业链配套产能不可避免被淘汰,年度现货加工费预计压缩至500-550区间。 需求看:2021年聚酯计划新增产能530万吨,同比增速约8.4%,但远低于原料PTA产能增速,行业集中度继续提升,龙头企业一体化优势明显,落后产能或将被逐步淘汰。后期时代终端需求复苏缓慢,考虑到低基数效应,2021年国内销售及出口同比有望实现正增长。 结构看:2021年PTA市场扩能与产能出清并行,供应宽松将持续压制现货,而期货因宏观及产业层面改善预期维持升水结构,交易所仓单高库存或成为常态,部分缓解现货流动性压力。 成本看:2021年PX仍在投产周期,但增速有所放缓,行业裂解价差被压缩至历史低位,鉴于PTA扩能及海外油料需求拉动,裂解利润存在一定修复空间。随着海外疫苗逐步落地,经济活动回归常态,2021年油价中枢大概率上行,进而推动PTA成本重心抬升。 总结及建议:2021年PTA扩能与出清并行,需求端继续缓步复苏,供需层面利好有限,市场驱动主要来自成本端油价及PX裂解价差修复情况,操作上依据成本滚动操作,关注事件型驱动机会。 风险提示:海外经济复苏不及预期、产业链装置投产情况。 一、2020年行情回顾 2020年PTA大致呈现“L”型走势,年初在产能扩张及疫情双重利空冲击下,市场单边深度下跌,之后行业陷入囚徒困境表现为低位区间震荡。 第一阶段:1月-4月底市场深度下跌。此阶段可看作是2018年9月份以来PTA本轮熊市周期的延续,新产能集中投放周期导致行业供应预期过剩仍是核心因素,同时1季度国内外新冠疫情集中爆发,需求端及成本端双重塌陷进一步放大了市场下跌的速度及深度,PTA期货指数于4月22日创下历史新低3138点。 第二阶段:5月-12月市场低位区间震荡。全球疫情促使各国出台措施,央行大规模释放流动性,市场信心开始修复,全球风险资产全面反弹,叠加出口需求超预期增长,此阶段国内大宗工业品稳步走强,但在高库存、新产能释放及成本托底的基本面多空博弈下,PTA却一直处于低位区间震荡,期货指数在11月9日更是创下历史次低3246点。 图1:PTA期现基差

数据来源:wind,国信期货 图2:跨期价差

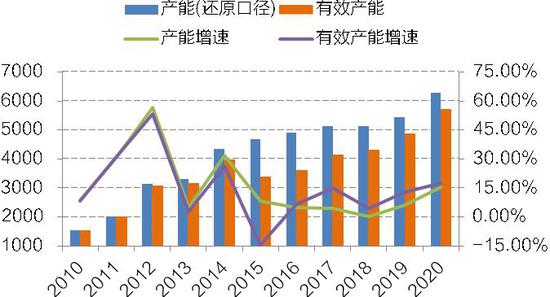

数据来源:wind,国信期货 二、2021年供应分析 2.1 行业处于扩能高峰期 截止目前,2020年国内PTA新增产能840万吨,有效产能达到5696万吨,同比增长17.3%。其中,中泰化学120万装置于1月初投产,恒力4#250万吨于1月中旬投产,恒力5#250万吨于6月底投产、新凤鸣220万吨于10月底投产。产量方面,2020年PTA产量预计约4931万吨,同比增长9.94%。我们看到2020年产量增速大幅低于产能增速,一方面是因为部分产能投放时间较晚,另一方面则是供应压力导致行业开工率同比下滑。 图3:新增产能及增速

数据来源:WIND 国信期货 图4:产量及增速

数据来源:WIND 国信期货 展望2021年,PTA行业自2019年开启第二轮扩能周期,而2020-2022年则是本轮投产高峰,2021年计划新增产能1090万吨,同比增长19.1%,预计行业产能走向过剩。与此同时,2021年新装置投产时间集中在1、2季度,由于这些装置具有较完善的产业链配套,厂家在投产进度上将较为迅速,预计新产能对市场冲击较2020年更大。 表1:2021-2022年PTA扩能计划

数据来源:卓创资讯 国信期货 2.2 产能过剩危机,行业有望启动出清 回顾上一轮周期,2011-2014年间PTA快速扩张导致产能过剩,期间行业开工率及加工费自高位断崖式回落,同时行业于2014年启动落后产能出清,并在2015年达到去产能高峰,当年有效产能增速同比下降14.7%,标志性事件是远东石化(320万吨)破产重组、原翔鹭石化(615万吨)停车整改。之后,2016年行业继续休养生息,年内仅新投产汉邦220万吨装置,但随着供需结构改善及宏观回暖,PTA市场于四季度开启复苏之路,并一直持续至2018年,期间行业开工率及加工费稳步大幅提升。 本轮周期始于2019年,当年新增产能320万吨,其中独山能源220万吨在11月底投产,虽然年度价格大幅大跌,但受益于成本端PX价格坍塌,年度加工费同比仍有小幅扩张,直至四季度加工费出现大幅压缩。2020年PTA市场迎来快速扩能,叠加需求端受新冠疫情冲击,行业产能过剩重现,行业开工率预计78.4%(还原可比口径),同比下降2.7%,现货加工费约615元/吨,同比下降435元/吨。在大规模扩能背景下,PTA产能即将步入全面过剩阶段,结合历史经验启示,2021年可类比2015年,头部企业借助一体化竞争优势加快市场出清,部分小体量及缺乏产业链配套产能不可避免被淘汰,年度现货加工费预计压缩至500-550区间。 图5:PTA加工费及开工率

数据来源:WIND 国信期货 图6:产能及增速

数据来源:WIND 国信期货 2.3 期货升水及高仓单或成常态 从数据来看,上一轮周期市场出清阶段,市场远期供需环境改善,期货呈现升水结构,市场套保意愿强烈导致交易所仓单库存高企,进而有助于缓解现货市场供应压力。 图7:PTA社会库存

数据来源:WIND 国信期货 图8:基差及仓单

数据来源:WIND 国信期货 受全球新冠疫情影响,上半年下游需求明显萎缩,而供应端新产能快速释放,供需严重失衡导致PTA大幅累库,社会库存从年初146.4万吨激增至6月末的380.7万吨,之后社会库存基本在370-400万吨之间波动。在当前供需环境下,除非出现大规模减产,否则PTA存量库存难以显著去化,而升水结构也将导致仓单库存持续高位。 三、2021年需求分析 3.1 聚酯扩能放缓,行业集中度提升 截止2020年底,聚酯有效产能6330万吨,新增450万吨,同比增长7.7%,行业年度开工率约82.5%。从行业来看,目前桐昆、恒逸、新凤鸣、盛虹、恒力及荣盛等处于龙头地位,卓创统计2020年行业CR6预计约50.5%,较2016年的34.3%大幅提升了16.2%,2020年我国新增涤纶长丝产能275万吨,而五大聚酯厂新增产能占比高达90.9%。 展望2021年,聚酯市场计划新增产能530万吨,同比增速约为8.4%,行业产能保持平稳增长,但远低于上游原料PTA产能增速,双方博弈天平有望向聚酯端倾斜。除了产能集中度提升,聚酯行业分化还体现在产业链加速一体化,龙头企业一方面向上延伸炼化行业延伸,极大提升了PX、PTA原料自给能力,另一方面也在向下游及终端市场布局,近年部分企业已经建成技术先进、体量巨大的织造产业园区,产品亦在不断追求功能化、差别化突破。随着PX-PTA-聚酯-纺丝-加弹-织造产业链一体化发展,龙头企业在抗风险能力、盈利能力等方面有望大幅提升,落后产能或将被逐步淘汰,行业周期性波动可能减弱,从而有望大幅提升产业链的整体国际竞争力。 图9:聚酯产能及增速

数据来源:WIND 国信期货 图10:聚酯主要厂家

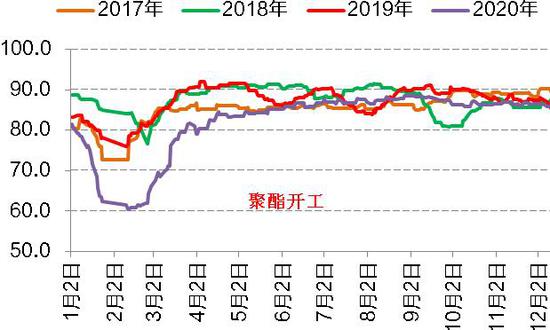

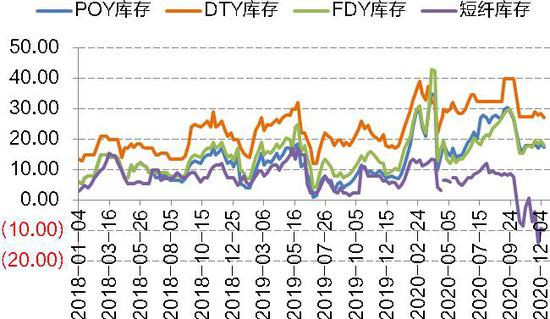

数据来源:WIND 国信期货 受终端消费下滑拖累,前5个月聚酯开工显著低于往年,下半年需求部分回补,行业负荷恢复正常水平。从年度来看,下游聚酯品种间分化严重,长丝POY、FDY、DTY品种年度毛利大幅下滑160-200元/吨,而短纤受益于防护及家居需求提振,其年度盈利反而提升近260元/吨。另外,12月17日聚酯长丝POY、FDY、DTY及短纤库存分别为17.5天、18天、27天、-6.3天,其中长丝品种库存较2019年同期高9-9.5天,短纤市场在10月份因海外棉纱混纺订单回流大幅去库后一直处于负库存状态。 图11:聚酯开工率

数据来源:WIND 国信期货 图12:聚酯库存

数据来源:WIND 国信期货 3.2 终端需求缓慢复苏 数据显示,1-11月纺织及衣着附件出口1235.7亿美元,同比下降7.2%,大幅低于整体出口2.5%的增速,而1-11月国内服装类零售额10848.9亿元,同比下降7.9%。虽然终端需求也在逐步恢复,但远低于社会总需求复苏力度。 图13:出口增速对比

数据来源:wind,国信期货 图14:国内消费对比

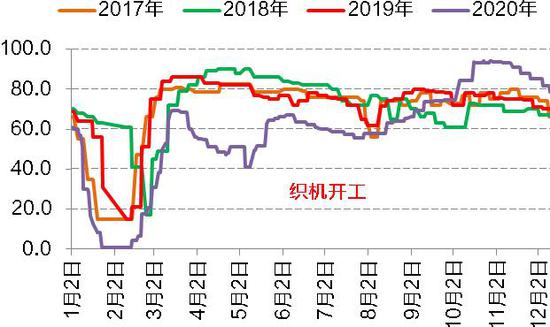

数据来源:wind,国信期货 受全球疫情冲击,国内外需求大幅萎缩,前三季度织机开工率亦显著低于同期,四季度需求环比好转,尤其是部分东南亚等地短期订单回流,10月份织机负荷大幅提升至九成以上,但随着前期订单陆续交割,加之季节性淡季来临,织机负荷自11月下旬快速回落。 图15:织机开工率

数据来源:wind,国信期货 图16:坯布库存

数据来源:wind,国信期货 展望2021年,如果海外疫苗顺利落地接种,全球经济秩序有望逐步恢复常态,终端消费市场也将随之复苏,而考虑到2020年低基数效应,2021年纺织服装类国内销售及出口同比有望实现正增长。不过,目前海外疫情仍然存在不确定性,一方面疫苗的有效性将决定海外经济秩序能否顺利恢复,进而决定了海外终端需求复苏情况,另外一方面疫苗接种范围及时间差在很大程度上会影响到中低端制造业地区供给恢复情况,故未来关键节点仍在于海外疫情势头能否顺利扭转、经济能否如期复苏。 四、2021年成本分析 4.1 PX继续扩能,自给率稳步提升 截止目前,2020年国内PX新增产能500万吨,同比增长24.4%,总产能跃升至2553万吨。其中,浙石化2套200万吨装置分别于1月、2月顺利投产,东营威联化学100万吨装置于9月中旬投产。数据显示,1-11月PX累计产量1797.6万吨,同比增长35.7%,而1-10月PX累计进口1172.6万吨,同比下降6.2%,前10个月进口依存度大幅回落至41.9%。 展望2021年,国内PX市场仍有数套装置计划投产,包括中化泉州80万吨、中金二期160万吨及盛虹石化280万吨,但从投产时间看,中化泉州可能在1季度投产,而中金及盛虹预计在年底投产,故2021年国内实际增量将低于2020年。 图17:PX产能及增速

数据来源:WIND 国信期货研究咨询部 图18:PX产量及进口

数据来源:WIND 国信期货研究咨询部 4.2 需求恢复助推油价,PTA成本重心望抬升 受全球疫情冲击,下游整体需求萎缩较为明显,但国内PX市场因浙石化等大装置投产产量同比大幅增长,进口虽有减量但幅度有限,故2020年PX供应非常宽松,10月底PX社会库存较年初增加141.6万吨。同时,PX价格亦出现大幅下跌,12月18日PX中国CFR现货价报630美元/吨,年度下跌26.5%,大于同期布油20.7%跌幅。 图19:PX社会库存

数据来源:WIND 国信期货 图20:PX裂解价差

数据来源:WIND 国信期货 从价差来看,下半年PX/石脑油、PX/布油价差被压缩在130美元、210美元附近波动,这显然远低于公认盈亏平衡线,且在持续亏损情况下,东亚地区部分装置开始退出市场。展望2021年,鉴于PTA投产装置较多,这对PX需求形成较强拉动,加之海外疫情好转后成品油需求恢复预期,PX裂解利润存在一定修复动力,但向上空间要看实际供需改善情况。 从数据来看,PTA成本完全依赖于原料PX,而PX价格又于油价联动性较强,尤其是在当前裂解价差处于绝对低位环境下,油价的波动在很大程度上左右PTA成本。展望2021年,随着海外疫苗逐步落地,经济活动回归常态,成品油及其他需求预期恢复,油价中枢大概率会震荡上行,进而推动PTA成本重心抬升。 图21:原料市场价格

数据来源:WIND 国信期货 图22:PX及PTA成本走势

数据来源:WIND 国信期货 五、结论及建议 供应看:2021年计划新增产能1090万吨,投产时间集中在1、2季度,新产能对市场冲击预计大于2020年。伴随产能快速扩张,PTA产能将步入过剩阶段,头部企业借助一体化竞争优势推动市场出清,部分小体量及缺乏产业链配套产能不可避免被淘汰,年度现货加工费预计压缩至500-550区间。 需求看:2021年聚酯计划新增产能530万吨,同比增速约8.4%,但远低于原料PTA产能增速,行业集中度继续提升,龙头企业一体化优势明显,落后产能或将被逐步淘汰。后期时代终端需求复苏缓慢,考虑到低基数效应,2021年国内销售及出口同比有望实现正增长。 结构看:2021年PTA市场扩能与产能出清并行,供应宽松将持续压制现货,而期货因宏观及产业层面改善预期维持升水结构,交易所仓单高库存或成为常态,部分缓解现货流动性压力。 成本看:2021年PX仍在投产周期,但增速有所放缓,行业裂解价差被压缩至历史低位,鉴于PTA扩能及海外油料需求拉动,裂解利润存在一定修复空间。随着海外疫苗逐步落地,经济活动回归常态,2021年油价中枢大概率上行,进而推动PTA成本重心抬升。 总结及建议:2021年PTA扩能与出清并行,需求端继续缓步复苏,供需层面利好有限,市场驱动主要来自成本端油价及PX裂解价差修复情况,操作上依据成本滚动操作,关注事件型驱动机会。 风险提示:海外经济复苏不及预期、产业链装置投产情况。 国信期货 贺维 |

|

|  |

|