宏观背景:全球经济受疫情影响遭受严重打击 2020年由于新冠疫情的爆发及蔓延,海外疫情不容乐观并且愈发严峻,一些国家新增病例在有所下降后,由于防控措施的松懈及民众防疫意识淡薄又出现了二次爆发现象。《世界经济展望报告》在10月的预测中指出目前全球经济衰退的程度已有所缓和,收缩幅度减小,2020年全球增速预计从6月的-4.9%上调至-4.4%,在2020年收缩和2021年复苏之后,预计2021年全球GDP水平比2019年略高出0.6%,为5.2% 供需基本面:镍矿供不应求,不锈钢需求仍占主导 2020年,我国镍矿处于供不应求的状态,由于印尼于2020年开始正式禁矿,国内目前90%的镍矿进口都来源于菲律宾的供给,但菲律宾镍矿储量并不丰富且由于开采过早部分矿山面临资源枯竭及关停的风险,而其他镍矿储量丰富的国家由于路途遥远,海运费偏高,短期暂难以弥补印尼镍矿的进口量。另外,由于海外疫情的蔓延,疫情的控制亦存在较多不确定因素,部分国家为应对疫情而采取的防疫措施也将影响到出口量,2021年镍矿供应偏紧的格局或将加剧。需求端,镍下游消费依旧是不锈钢占主导地位,未来不锈钢需求仍有支撑。 策略推荐:镍价仍有支撑 2021年预计LME镍主要波动区间为13000-20000美元/吨。 一、2020年行情回顾 图表1:沪镍(134010, 810.00, 0.61%)日K线走势图

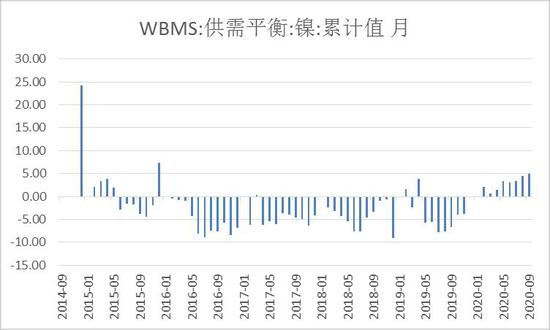

数据来源:文华财经 纵观2020年全年,镍价走势可分四个季度来分析。第一季度,国际市场受到国内疫情的不利影响,投资者担心冠状病毒疫情蔓延将拖累中国的金属需求和经济发展。1-2月,由于印尼禁矿的实施及菲律宾传统雨季期的影响,国内镍矿库存处于净消耗的状态,但由于2019年四季度大量进口的印尼镍矿使港口库存处于历史高位,LME市场的镍库存及国内港口库存不断累积,拖累镍价走势。需求方面,受疫情影响国内各地开工延后且运输物流受阻,镍金属需求依然偏弱,不锈钢需求受影响较大。综上所述,一季度来看,镍市基本面整体偏弱,镍价以下行趋势为主,从1月份11万元/吨关口的位置一度下行至9万元/吨。 二季度来看,由于疫情防控取得较大成效,国内疫情逐渐缓解,中央政府积极推动复工复产,经济正在从疫情造成的停摆中逐渐复苏,市场情绪得以提振,进入4月,国内市场可流通镍资源相对偏紧,市场贸易商出货依旧表现积极,下游不锈钢、电镀及合金企业以逢低按需采购为主,贸易商之间成交以明显增加,虽市场实际镍需求尚处于恢复阶段,但整体交投氛围有所好转,镍价止跌反弹。而5月下旬以来,菲律宾政府虽已放宽主矿区防疫政策,但实际还是存在较大隐患,外来船舶仍需遵守14天隔离检疫政策,矿山开采方面进展程度有限,整体运作效率不高,矿山前期库存也多已售出。5-6月,镍价整体呈现区间震荡盘整走势,从4月最底的8.9万元/吨上行至6月最高点10.5万元/吨。6月下旬开始,菲律宾采矿、装船及发运逐渐恢复,中国镍矿进口量亦随之增加,虽供应担忧情绪有所缓解,但由于镍矿现货偏紧,支撑力度犹存。 第三季度,镍价走势先扬后抑,6月下旬受到天气恶劣影响,菲律宾矿区表示装货速度放缓,导致出货延迟。7月开始菲律宾主矿区天气虽逐渐转好,但因疫情影响下矿山整体运作效率不高,加之前期累积的库存多已出完,导致三季度整体出货量未有大幅度增加,可流通镍矿资源偏紧下矿山涨价意愿强烈。7月底镍矿港口库存较年初大幅下降44%,同比去年下降近30%,对镍价形成支撑。但从9月开始,镍价呈现震荡下行的趋势,主因国内镍铁厂为菲律宾即将到来的雨季而提前备库,加之四季度国内北方地区仍有新增镍铁产能待投产,三季度国内市场对于镍矿短期需求扩大。国内镍铁单月产量达到年内新高,而印尼方面由于投产的NPI项目集中于2020年三季度释放,9月印尼镍铁回流至国内的量亦同比大增,镍铁供应过剩的格局更加显著,镍价开始承压下行。 第四季度,镍价开始强势上行,一度涨至13.2元/吨关口附近。10月由于菲律宾台风及主镍矿区进入传统雨季,镍矿出货量将有大幅减少,导致矿端供应偏紧的趋势加剧;不锈钢及镍铁厂均出现亏损的情况,钢厂及铁厂开始纷纷在年底前进行检修减产计划,除佛山无锡外各地市场300系不锈钢现货资源紧俏,部分钢厂代理开始封盘,市场甚至出现“抢货”行为,供应端的担忧情绪升级,对镍价形成支撑。电解镍市场则在消费稳定,进口量受限于比值的情况下,国内库存降至年度低位,基本面趋向利多。整体来看,四季度镍价将继续以高位震荡走势为主。 二、宏观经济分析 1.全球宏观:疫情影响为经济发展带来严重冲击 2020年由于新冠疫情的爆发及蔓延,海外疫情不容乐观并且愈发严峻,一些国家新增病例在有所下降后,由于防控措施的松懈及民众防疫意识淡薄又出现了二次爆发现象。疫情爆发以来,共涉及全球210多个国家和地区,影响了将近70亿人口。分国家来看,目前美国是全球疫情最严重的国家,其累计确诊和死亡病例现已分别超过1585万和29万,其次是印度、巴西;这三国累计确诊和死亡病例已占全球一半左右。以目前的疫情数据来看,一些拉美国家新增病例仍在较快增长;很多欧洲国家在放松管制措施后,新增确诊病例出现快速反弹,给经济复苏带来了许多不确定因素。 为控制新冠疫情的蔓延,各国从第一季度开始实施隔离、封锁和广泛的关闭,对经济活动产生严重影响。各国内需和供应、进出口贸易及金融都发生严重中断,经济活动的急剧下降对全球劳动力市场造成了灾难性的打击,全球金融市场也产生了较大的动荡导致市场恐慌情绪的升级。同时疫情给相关服务行业和国际贸易造成巨大损失,旅游、餐饮、住宿等服务业和众多中小企业受到沉重打击。市场相关专业机构预测,2020年全球旅游业损失至少220亿美元。全球航运业每周损失约3.5亿美元。2020年,全球海运贸易量可能减少逾6亿吨,为35年来最大降幅。世界贸易组织预测,2020年全球商品贸易量可能下降多达32%。 《世界经济展望报告》在2020年10月的预测中指出,全球经济衰退的程度已有所缓和,收缩幅度减小,2020年全球增速预计从6月的-4.9%上调至-4.4%,在2020年收缩和2021年复苏之后,预计2021年全球GDP水平比2019年略高出0.6%,为5.2%。 2.中国宏观:GDP增速由负转正 2000年前后中国经济处于通缩的边缘,中国正处于通过积极的财政政策和扩张的货币政策支持经济回升的阶段。虽然非典疫情对当时的中国经济产生了短暂的影响,但是疫情结束后中国经济增速快速出现反弹,2003年四个季度GDP增速分别为11.1%、9.1%、10%和10%。2020年一季度在本轮疫情爆发时,中国经济正处于转型期,与美国贸易摩擦争端刚刚结束,全球经济处于贸易保护主义下的低速增长期,中国经济面临下行压力。和非典时期相比,本轮疫情的防控措施更加严格,武汉及其它地区均实行了不同程度的封城,对物流管理及生产复工的影响可能大于上一轮。 2020年在新冠疫情的冲击下,随着全国各城市“封城”及停工停产影响,中国一季度GDP增速下降至-6.8%,这是我国改革开放四十多年来首次遭遇经济负增长。但是,随着境内疫情逐渐被控制和缓解,中国政府积极推动复工复产及出台相关政策带动经济复苏,二季度我国的经济增速由负转正,回升至3.2%,三季度随着疫情的逐渐稳定GDP增速继续加快,同比增长4.9%。据中国宏观经济形势网报道,从前三季度经济数据来看,我国各方面需求恢复仍不平衡,表现为国内最终消费恢复明显弱于固定资产投资和出口,同时民间投资占比较高的制造业投资恢复缓慢,表明经济增长的内生动力仍待修复;但第三季度数据显示,需求恢复逐步趋于平衡有望加快。国家金融及发展研究机构预计,国内经济在2020年第四季度将继续保持较快复苏势头,但恢复斜率较三季度趋缓,同比增速将达到5.5%左右,下半年经济增速为5.2%左右,全年有望实现2.1%的增长;2021年中国经济增速可能在9.5%左右。 三、供应情况 1.全球镍市供应开始过剩 世界金属统计局(WBMS)公布最新报告显示:2020年1-10月全球镍市供应过剩,产量较表观需求高出6.37万吨。2020年10月末,LME持有的镍报告库存较2019年末水平高出8.57万吨。2020年1-10月,全球精炼镍产量总计为195.86万吨,需求量为189.49万吨。2020年1-10月,全球矿山镍产量为188.62万吨,较2019年同期水平低23.8万吨。中国冶炼/精炼厂产量较2019年同期下滑9.8万吨,表观需求量为105.81万吨,同比下滑1.6万吨。1-10月全球表观需求量较去年同期减少12.6万吨。从2016年年初至2018年全球镍市场供应连续短缺,2019年全球镍市场供应短缺2.76万吨,2020年全球镍市则是呈现供大于求的格局。从2020年开始,全球镍供应的核心在于印尼镍矿出口的减量、印尼镍铁的产能及菲律宾镍矿的供应增量。2020年全球镍价影响的最主要因素在于印尼供应的变动,菲律宾镍矿政策及中国新能源汽车政策。 图表2:全球镍市供应平衡表

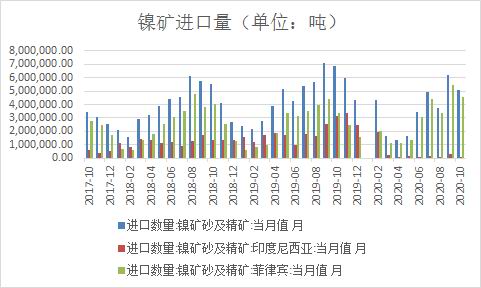

数据来源:Wind 2.镍矿供应紧缺 2020年起,印尼不再出口镍矿后,国内镍矿增量将集中在菲律宾、新喀、危地马拉等国,但是由于2014年印尼禁矿后,我国加大进口菲律宾镍矿,由于开采时间较早,近几年菲律宾镍矿品味明显下降,几座大矿山高品位矿的资源枯竭压力较大。 据海关数据显示,2020年1-10月中国镍矿进口总量3235.44万吨,同比减少29.30%。其中中国自菲律宾进口镍矿量2652.71万吨,同比增加46.45万吨,增幅1.78%。自印尼进口镍矿量314.88万吨,同比减少82.43%。自其他国家进口镍矿量267.87万吨,同比增加89.51万吨,增幅50.19%。 图表3:镍矿进口量

数据来源:Wind 2020年印尼禁止镍矿出口后,短期内其他国家的镍矿供应难弥补这个缺口,所以2020年中国镍铁企业因镍矿不足导致的亏损减产的情况无可避免。截止2019年底,全球已探明镍资源储量约为8900万吨(金属镍),其中印度尼西亚、新喀里多尼亚、澳大利亚、巴西镍资源储量均在1000万吨以上,俄罗斯、古巴、菲律宾等国镍资源储量均在400万吨以上。由于中国并不是一个镍资源特别丰富的国家,尤其是红土镍矿资源尤为稀缺,因此中国对于红土镍矿的供应主要依赖于印尼、菲律宾这两个国家。自2020年印尼实施禁矿政策以来,菲律宾镍矿进口量占中国镍矿进口总量比例在90%以上。菲律宾的镍矿储量有限,2019年全球探明镍基础储量约8900万吨,其中菲律宾为480万吨。菲律宾的镍基础储量仅占全球总储量的5.3%。菲律宾红土镍矿矿区主要分布在菲律宾的Surigao、Zambales、Palawan、Tawitawi,其中Palawan、Tawitawi地区全年可出货,而出货量最大的Surigaodi地区每年11月至次年4月为传统雨季期,在这期间的出货量都有大幅减少。 印尼与菲律宾的镍矿储量占全球比例并不高,排在第六名和第七名,但这两个国家的镍矿供应对镍价影响较大,主要因中国是全球最大的原生镍产国,也是全球最大的镍矿进口国,而印尼和菲律宾地理位置紧邻中国,镍矿运费相对较低,且印尼和菲律宾以红土镍矿为主,地表开采成本低,所以印尼和菲律宾成为中国的主要镍矿进口国。高镍价可能刺激菲律宾镍矿的出口,但实际情况并不乐观,一方面当地环保约束,另一方面是菲律宾最大的高品位矿区Tawi Tawi因濒临枯竭面临着无限期关停的风险。从镍矿资源分布情况来看,新喀里多尼亚、危地马拉、澳大利亚等地的资源储备较为丰富,不排除从这几个国家进口镍矿替代印尼出口量的可能。从新喀里多尼亚角度来看,该国为配额出口制度,但新喀里多尼亚能够释放的增量有限。主因新喀里多尼亚的镍矿储量居世界第二位,约占世界储量的16%,但因为路途遥远,海运费高达25美金/吨以上,远高于菲律宾、印尼等地区的9-15美元/吨,因此出口至中国的量也很少。暂难以弥补印尼矿进口的缺口。 图表4:港口库存

数据来源:Wind 2020年初以来港口库存出现大幅下降,而5月下旬之后随着菲律宾镍矿抵港量增加,国内港口库存止降企稳800万吨附近,显示国内镍矿供应紧张得到部分缓解。从10月底开始港口库存呈现明显的下降趋势,主因每年的11月至次年3月为菲律宾的传统雨季,这期间的镍矿出货量将大幅减少。不过由于印尼镍矿停止出口供应,菲律宾镍矿供应增量难以弥补,因此镍矿供应紧张局面仍将持续,而镍矿价格已经持续高位运行就是对目前镍矿紧缺的印证。综上所述,2020年印尼禁止镍矿出口的实施,中国镍矿进口量因此将出现至少2200万实物吨缺口,其他地区可弥补的量预计不会超过500万吨,这样来看,2021年国内镍铁企业的原料将延续紧缺的格局。 图表5:印尼配额情况表

数据来源:安泰科 3.电解镍产量同比大增 据SMM调研数据显示,2020年11月全国电解镍产量1.37万吨,环比大增11.56%,同比降2.73%,11月全国总产量较10月产量增1416吨。其中,甘肃冶炼厂在11月产量摆脱设备检修的影响,已恢复至年度生产的平均水平,因此产量较10月增加千余吨,环比提升13.64%,;新疆冶炼厂继续维持稳定生产,产量较10月几乎持平;山东冶炼厂继续受制于原料与资金问题,保持低负荷生产,产量约150余吨。除上述三家在产冶炼厂,国内其他冶炼厂仍处于停产状态。 1-11月份国内共生产电解镍15.43万吨,同比增加9.13%。2020年,中国电解镍产量增量主要来源于金川集团。2020年中国电解镍月度产量对比2019年,仅2月产量小幅减少,其余月份均有所增长。12月的产量预估情况来看,若甘肃冶炼厂维持正常排产即可完成年度计划,因此暂不会出现去年同期的冲产量的计划。新疆及山东冶炼厂则据调研在排产量上与11月持平。与此同时,吉林冶炼厂则仍在检修期间,暂停生产,2021年春节前暂无恢复计划;天津、广西冶炼厂未确定复产时间。预计2020年全年我国电解镍产量16.7万吨。 图表6:精炼镍产量

数据来源:Mysteel 据Mysteel海关数据统计,2020年10月中国未锻轧非合金镍进口总量8414.029吨,环比9月进口量减少5080.261吨,降幅37.65%;同比2019年10月减少3666.648吨,降幅30.35%。其中按重量计镍、钴总量≥99.99%,钴≤0.005%的未锻轧非合金镍进口量762.214吨,环比减少923.466吨,降幅54.78%,其他未锻轧非合金镍进口量7651.815吨,环比减少4156.795吨,降幅35.2%。 2020年1-10月中国未锻轧非合金镍进口总量105961.709吨,同比减少-69956.019吨,降幅39.77%。9月国内未锻轧非合金镍进口量明显下降,主要由于国内精炼镍除镍豆外消费疲弱,且进口窗口处于关闭状态,贸易商进口意愿不强,最终导致进口量明显下降。10月精炼镍下游中新能源汽车企业需求较好,由于三元前驱体企业自溶硫酸镍经济性尚可,且外采硫酸镍现货偏紧,导致新能源企业有较为集中的备货镍豆,部分企业镍豆原料已备货至年底;特钢、合金、铸造类终端消费较为稳定;不锈钢对精炼镍的使用量依旧处于较低状态。 图表7:精炼镍进口量

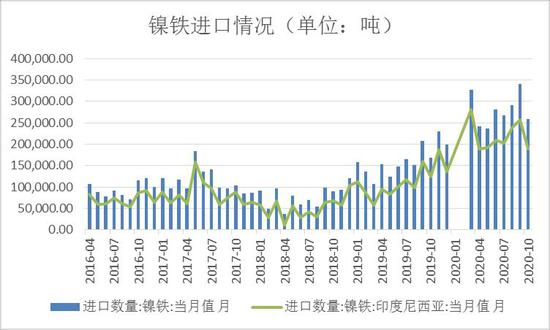

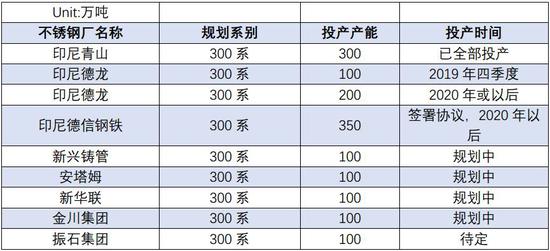

数据来源:Wind 4.镍铁供应过剩现象收窄 镍铁产能释放是本年度镍供应增长预期的主要来源,由于不锈钢的持续高排产和前三季度印尼低成本镍铁大幅回流至国内,导致前三季度镍铁出现显著的供应过剩格局,但四季度开始国内由于原料端紧缺且铁厂出现亏损导致镍铁厂开始纷纷主动检修减产,产量的下滑将会导致镍铁供应过剩的现象有所收窄。 据Mysteel统计,2020年11月中国镍铁实际产量金属量4.15万吨,环比减少12.89%,同比减少30.59%。分品位来看,高镍铁产量3.29万吨,环比减少16.98%,同比减少36.54%;低镍铁产量0.87万吨,环比增加6.06%,同比增加7.23%。11月份高镍生铁产量出现明显下降,主要与近期不锈钢厂亏损严重有关,高镍生铁在成本压力下难以大幅让步,废不锈钢替代原料用量的增加,导致镍铁库存出现小幅增加,加上镍铁厂原料库存紧俏,大部分铁厂纷纷开始减产检修计划。2020年1-11月中国镍铁实际产量金属量49.7万吨,同比下降21.8%,主因镍矿供应紧缺导致镍铁厂常备原料库存减少,生产计划较去年有较大调整。 由于目前菲律宾雨季已至,镍矿出货量大幅减少,铁厂库存下降迅速,为了持续生产,铁厂主动下调产量,且近期镍铁基本无利润空间,下游压价明显,这也导致部分厂家减产意愿增强。镍铁产量11月份仍处在下滑阶段,12月份、1月份也将继续维持该趋势,国内铁厂因原料停减产增加,镍铁小幅过剩的局面或将有所缓解,但就现阶段看,铁价上涨最大阻力是不锈钢端,下游压力明显。整体来看,国内镍铁厂因利润下滑严重,叠加缺矿影响,预计12月镍铁产量仍将下滑,而近期印尼镍铁产能投产仍保持高密度,镍铁产量仍将保持增量。印尼低成本镍铁的回流也对国内镍铁报价造成压力,预计后期镍铁价格仍有下降空间。 据Mysteel调研,受原料镍矿供应紧缺及镍铁行情不佳影响,年底前国内可流通镍铁企业将集中检修。目前,内蒙古、辽宁、山东、福建、广西地区的镍铁企业,已计划于年底前安排检修减产。年底前国内可流通镍铁厂计划进一步检修减产共4家,总产能26.30万吨,占国内总产能的38.68%。截至11月23日,国内于2020年已转停产的可流通镍铁厂共7家,均为EF冶炼工艺,其产能约占全国高镍铁总产能的6.08%。以上转停产、检修减产合计11家企业计划执行后,预计镍铁产量较10月产量减少7.21万吨,折合金属量0.70万吨,占国内可流通量的25%。 虽然2020年中国NPI仍然有投产计划,但印尼镍矿政策不改变的情况下,中国NPI产量下滑也是预料之中。后期中国NPI企业可能进入低利润甚至亏损的状态,中国NPI的利润绝大部分被镍矿供应问题拖累,而印尼NPI则依然维持丰厚的利润,2020年,印尼NPI产量首次超过中国,成为全球镍铁产量最大的国家。印尼方面,当地镍铁消费水平维稳,2020年整体新投产的产能约为21万镍吨,较2019年增加6万镍吨,预计2021年印尼镍铁投产量较2020年会有更显著的增加。整体来看,2020年印尼NPI产能增量最大的项目是Weda Bay火法项目,该项目也属于青山印尼镍铁系列,2020年Weda Bay火法项目12条镍铁线投产之后,青山印尼镍铁产能总共有40条镍铁生产线。2021年青山印尼再投产12条镍铁产线后,青山印尼总共达到52条镍铁生产线,届时其印尼镍铁增产进程告一段落。从未来产能规划来看,德龙印尼在印尼的镍铁产能仅次于青山,2019年德龙印尼已经投产14条镍铁生产线,2020年一季度投产第15条镍铁生产线后,德龙印尼一期镍铁产能15条镍铁生产线将全部完成计划。德龙印尼二期总共35条镍铁生产线,预计2020年可能投产8条镍铁生产线,剩余27条镍铁生产线将在2021年及以后投产。除此之外,印尼NPI还有一些其他的新增产能,不过投产时间可能在2021年以后,如印尼华迪、新兴铸管、银海万向、恒顺等,因投产时间较远,这些产能也存在较大的不确定性。 图表8:印尼镍铁产能投放情况

数据来源:SMM 图表9:镍铁进口情况

数据来源:SMM 图表10:中国镍铁产量

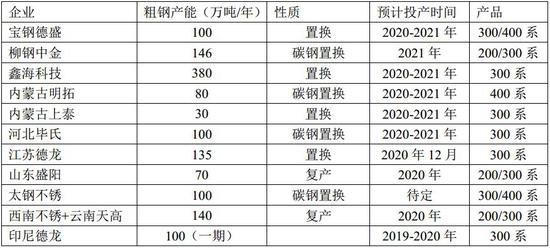

数据来源:Wind 四、需求情况 1.不锈钢需求集中爆发 不锈钢作为镍下游最大的需求部分,其产量和库存情况对镍价走势有着密不可分的关系。 从2017年下半年印尼青山不锈钢投产以来,印尼不锈钢回流至国内数量大增,最高达17.3万吨/月,但随着2019年4月起国内对印尼、韩国等国的进口不锈钢坯和不锈钢热轧板卷反倾销后,自印尼进口的不锈钢数量大幅下降,维持在2-5万吨/月。但2019年底海关总署最新公告明确不锈钢方坯对应的税则号目前未在国内的反倾销名单中,2020年开始,国内从印尼进口的方坯量大幅增加,增量主要来自于印尼青山和印尼德龙;10月进口自印尼不锈钢单月总量为16.6万吨,同比增加386.7%,环比增加32.46%。其中,10月印尼冷轧进口量大增2.6倍,达到5.3万吨的历史新高,环比增加3.9万吨,增幅264.6%。业内人士就曾透露,此后每月青山印尼进口至国内的不锈钢冷轧量或维持在6-8万吨。综合而言,据51bxg预计,2020年印尼不锈钢进口量将比去年增加约72万吨,增幅64.5%。 印尼不锈钢粗钢产量主要是印尼青山的300系产量,当前印尼不锈钢主要以出口中国、东南亚、台湾等,但随着国内对方坯进口的开放,后期印尼青山或也将调整产品结构。印尼德龙总体规划200万吨/年不锈钢产能将与目前印尼青山已投产的300万吨/年产能形成印尼产区的领头企业。未来已规划未投产印尼不锈钢新增产能还有200万吨/年,主要以300系为主,2020年新增印尼德龙产能100万吨/年,目前印尼不锈钢总产能达400万吨/年。未来印尼不锈钢产能增长的前景依然较为乐观,一体化的产能模式可以带来较大的成本优势。但随着印尼不断回流至国内的量,或将导致国内供应压力的增加。2020年的不锈钢内销,一季度受到国内疫情蔓延的影响导致消费疲弱,但从二季度开始国内消耗量都出现同比增长;而不锈钢出口需求却和内销相反,受海外疫情爆发及贸易战影响,从二季度开始不锈钢出口量大幅下滑。4月份中国不锈钢出口环比下降15%,5月份不锈钢出口环比下降20%。但从三季度开始,随着国外主要出口国的疫情在逐步缓解,不锈钢的出口开始有所好转。预计2020年整体出口量将减少37万吨,减幅10%。 随着传统原料端供应的收紧,不锈钢对不同原料的需求也在发生变化。2020年镍矿进口量较去年同期有较明显的下滑,镍铁进口量却因印尼回流至国内的量较多而同比大幅增长,精炼镍的进口量因疫情原因影响而有所下滑。对于国内钢厂来说,废钢的回收和利用受到普遍重视。国家目前鼓励以废钢为原料,采用电炉冶炼的短流程炼钢工艺,废不锈钢的使用比例已从去年的25%上升至2020年的30%,其中300系废不锈钢使用占比提升至19%。随着我国不锈钢积累量的增多,镍价上涨将继续推动废不锈钢使用比例提高,废不锈钢相比其他原料具有一定的经济优势,未来将成为不锈钢行业重要的原料来源。 图表11:中国企业不锈钢产能情况

数据来源:Mysteel 图表12:印尼不锈钢新增产能情况

数据来源:Mysteel 图表13:2017-2021印尼不锈钢产能

数据来源:SMM 库存方面,2020年一季度受春节假期及国内疫情的影响,国内无锡及佛山两大不锈钢流通市场均决定延后开业,节后开工的延后,对不锈钢消费造成多方面的影响,同样对钢厂发货影响不小,物流运输受阻导致厂内成品库存累积,库存量高于往年同期。一季度不锈钢消费持续疲弱导致库存积压现象较为显著,库存曾在2月达到91万吨的历史高位,但是随着二季度疫情逐渐好转提振消费,不锈钢库存开始大幅去库,主要来自于下游复工复产以及房地产投资、基建的增长,三季度开始库存又呈现明显的上升趋势。截止至11月27日,佛山无锡两地不锈钢总库存为52万吨,近期300系不锈钢库存持续下滑,受运输及钢厂控制发货影响现货紧俏,冷轧部分规格缺货严重,现货价格小幅上涨,市场成交明显好转,部分钢厂代理封盘。但由于主流钢厂盘价仍处于低位,现货价格整体依然受制。当前佛山市场民用消费表现较好,无锡工业需求有所转淡。 从系别来看,300系的库存量占总库存的55%,200系库存占比约为20%,其中300系的库存增幅较大,200系其次,而400系库存则增幅持稳。一季度300系价格受到疫情和停滞开工的影响,价格重心下移。不锈钢下游需求涉及交通、化工、建筑、家电、汽车等多个领域,消费较为分散,通过拟合消费量与下游主要消费领域消费量的关系,得到了影响消费量的主要下游指标。分指标来看,2020年第一季度,受疫情拖累消费影响,中国家电市场整体下滑47.5%;这是自2008年金融危机以来,中国家电行业遭受的最严重的一次打击。汽车方面,根据中汽协统计分析,二季度随着疫情好转带动消费复苏,4月产销达到210.2万辆和207万辆,环比增长46.6%和43.5%,同比增长2.3%和4.4%。但从5月上旬数据来看,11家重点汽车生产企业产销分别完成42.9万辆和35.1万辆,产销与4月上旬相比分别下降19%和19.9%,产量与去年同期相比增长2.0%、销量与去年同期相比下降13.9%。 产量方面,2020年受疫情影响,虽然上半年不锈钢产量大幅减少,但是三季度以来国内的不锈钢产量仍是超出过去五年均值水平,钢厂自6月下旬开始维持高排产节奏,2020年1-11月份全国32家不锈钢厂粗钢产量为2718万吨,同比增加9.6%,2020年全年产量将超过3000万吨。其中,4月以后因国内不锈钢需求集中爆发,钢厂加大生产力度,产量增幅明显(部分钢厂减少普碳钢生产,增加不锈钢生产)以及国内投产不锈钢项目较多集中在2020年,产能开始大量释放。 据Mysteel对32家钢厂调研结果来看,2020年11月份国内32家不锈钢厂粗钢产量278.04万吨,环比10月份略减0.62%,同比增12.39%;其中200系产量92.92万吨,环比增5.24%,同比增15.43%;300系126.42万吨,环比减6.41%,同比增7.51%;400系58.70万吨·,环比增4.08%,同比增19.09%。11月因不锈钢300系价格波动剧烈,市场价格出现大幅下跌,不锈钢厂冷轧及热轧的四种冶炼方式均出现亏损,部分钢厂出现临时的生产调整,总体较11月初排产减8万吨左右,故300系产量继续出现下降趋势,而200、400系价格稳中部分上涨,有条件的钢厂部分产能由300系转产至200、400系,其中北方某钢厂和华南某钢厂调整较为明显;临沂钢铁(盛阳)投产也由原计划的300系转为200系生产,于11月20日正式投产,12月份继续生产200系为主。据Mysteel调研,国内钢厂12月份整体产量继续维持高位,2020年最后一个月,不少钢厂维持满负荷生产计划以完成年内指标,从产品结构来看,增量主要来源于200系,一方面由山东盛阳新增贡献,另一方面广西某钢厂完成检修12月产量增加,且其余部分钢厂略增量;300、400系保持稳定或微幅增量。 整体而言,四季度不锈钢消费维持弱稳格局,2020年消费将达到2854万吨,同比增加304万吨,增幅约12%。主因2020年国内不锈钢炼钢产量增加,投放市场的钢材量将增多,国内不锈钢进口增加而国内不锈钢出口下降。但从2020年不锈钢供过于求的局面来看,目前钢厂小幅的检修减产对高库存来说影响微乎其微,除非有更大力度的检修减产来助推不锈钢价格,所以在春节前,如若没有大规模的减产情况下,不锈钢价格难言乐观,偏弱走势或将延续。 图表14:不锈钢库存情况

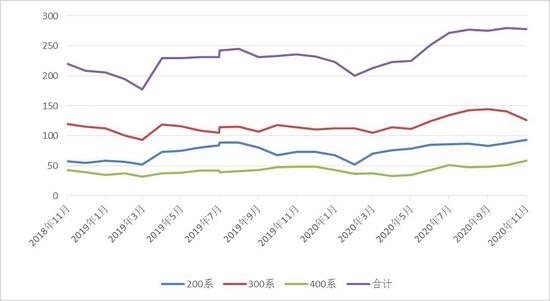

数据来源:Wind 图表15:不锈钢粗钢产量

数据来源:Wind 2.硫酸镍需求超预期 新能源汽车产销大增 近年来新能源汽车的爆发式增长在市场备受瞩目,硫酸镍在电池领域的需求也备受关注。在动力电池领域,硫酸镍主要用于动力电池三元材料的前驱体制备。2020年,预计中国硫酸镍全年产量约在60.5万吨,同比去年增加10万吨,增幅16.6%。从原料生产经济性来看,生产硫酸镍的原料主要有三种:湿法中间品、镍豆/粉、废料。据SMM,从三者的生产成本来看,废料最为经济性,湿法中间品次之,镍豆/粉最为下。但从各自的使用量占比来看,湿法中间品为主要,其次为镍豆/粉、废料。主要原因在于,一方面,短期三元电池尚未进入回收周期,废料的来源非常有限;另一方面,全球目前的湿法中间品产能尚不足以为国内全部的硫酸镍产能提供原料。因此,不足的原料需要镍豆/粉来补给。 2020年9月,特斯拉CEO埃隆·马斯克宣布,他们将从“钴”车型转向“镍”车型。在能源密集型车型(Cybertruck/Semi)中,特斯拉将使用100%镍支撑,而其他车型将使用镍与其他化学物质的结合。发展高镍化电池,第一是因为三元锂电池通过调整镍、钴、锰(或铝)三种金属的比例,还可以提升性能,比如特斯拉的新专利,提高镍的比例,可能会增加能量密度和电池寿命。第二、钴相对镍更贵一些,所以电池的趋势就是存镍去钴,不仅能提高性能,还可以减少成本。 据中汽协最新数据显示,2020年11月,新能源汽车生产完成19.8万辆,销量完成20万辆,同比分别大幅增长75.1%和104.9%,单月产销第5次刷新了当月历史记录。整体来看,2020年1-11月,我国新能源汽车产销分别完成111.9万辆和110.9万辆,产量同比下降0.1%,降幅比前10个月大幅收窄9.1%,销量同比增长3.9%,增幅较前10个月已由负转正。其中纯电动汽车产销量分别完成89万辆和89.4万辆,产量同比下降3.1%,销量同比增长4.4%;插电式混合动力汽车产销分别完成22.8万辆和21.4万辆,同比分别增长13.8%和1.8%;燃料电池汽车产销分别完成935辆和948辆,同比分别下降34.4%和29.1%。2020年全球新能源市场用镍需求好于预期,此前工信部宣称将加大力度推广对新能源汽车的产销,计划2020年达到200万辆,以截止至2020年11月份的数据来看,2020年的产销总量计划已达标。受益于电动车需求量的提升,目前业内预计镍金属的需求量将由现在的4万吨到2030年增长到80万吨,年复合增长35%,利好相关镍生产企业,预计2021年新能源汽车的用镍需求将有更明显的增加。 图表16:新能源汽车月度销量

数据来源:中汽协 图表17:新能源汽车产量

数据来源:Wind 五、库存情况 国内库存方面,上海期货交易所镍库存自2020年1月开始从3.7万吨水平下降至6月中旬的2.6万吨左右,一路呈现小幅下行的趋势,虽然中途库存有所增加,但持续天数较短。 整体来看,虽然每年春节前后物流都会停运,但是2020年一季度由于国内疫情严峻导致物流恢复有所延迟,部分地区交通运输受阻,整体运输率的下降及部分省市的停工停产对市场供应及入库都造成了较大影响,尤其是给部分钢厂的原料输送及采购带来一定冲击。6月开始,仓单呈现大幅上升的趋势,6-9月份,上期所月度平均增幅为2034吨。9月初开始,库存呈现明显的去库趋势,截至12月10日为止,上期所镍库存同比大减18803吨至18361吨,降幅50.6%。 图表18:上海期货交易所库存

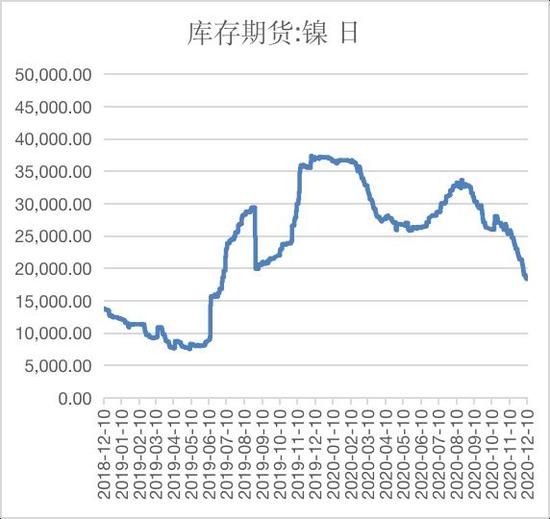

数据来源:Wind 外盘方面,2020年由于海外疫情严重并且发生了二次爆发的现象,导致海外市场消费受到拖累,LME库存整体上呈明显大幅上升的趋势,途中虽有轻微下滑的情况,但是持续时日均比较短,1月初以来,伦镍库存连续累库,从15.5万吨的水平上升至3月份的23万吨左右,4月中旬开始伦镍库存维稳在23万吨左右。平均单日增幅超过800吨,累计增幅近33%,整体来看,2020年1-11月份,LME库存月度平均增幅为8834吨。截止12月10日为止,LME镍库存相比去年同期大幅增加159906吨至243426吨,增幅65.6%。 图表19:LME库存

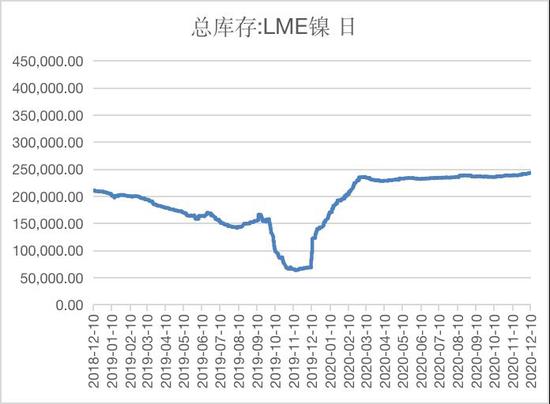

数据来源:Wind 六、后市展望 图表20:沪镍指数周线

数据来源:文华财经 综合来看,我们认为2021年镍供需将呈现供应小于需求的局面,镍价将维持震荡趋势,中长期镍价有望上升: 首先,供给端,我国镍矿处于供不应求的状态,由于印尼于2020年开始正式禁矿,我国目前的90%的镍矿进口来源于菲律宾的供给,菲律宾镍矿储量并不丰富且由于开采过早部分矿山面临资源枯竭及关停的风险,而其他镍矿储量丰富的国家由于路途遥远,海运费偏高,短期暂难以弥补印尼镍矿的进口量。另外,由于海外疫情的蔓延,疫情的控制亦存在较多不确定因素,部分国家为应对疫情而采取的防疫措施也将影响到出口量,未来镍矿供应偏紧的格局或将加剧。 再者,需求端,镍下游消费依旧是不锈钢占主导地位,全球约七成镍用于不锈钢生产,我国这一比例在80%以上,未来不锈钢需求仍有支撑。中长期来看,新能源汽车中的动力电池高镍化趋势将利好相关镍企,市场用镍需求或有所增加,虽然2020年电池在全球镍消费占比仅占7%左右,但据市场预测在20年内电池的用镍需求或将达到近40%,有望开启镍价上行空间。 最后,根据国际镍业研究组织(INSG)数据显示,2021年全球镍需求预计将从2020年的232万吨增至252万吨。INSG称,全球镍产量预计将从244万吨升至259万吨;2020年隐性市场预计过剩11.7万吨,2021年过剩6.8万吨。综合来看,镍基本面偏中性,短期内价格上涨驱动不足,但受益动力电池高镍化趋势,我们预计未来价格仍有所支撑,预计2021年LME镍主要波动区间为13000-20000美元/吨。 广州期货 黎俊 宋敏嘉 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);