主要观点: 2020年,供需矛盾较为突出,宏观情绪主导上涨行情。2020年整体有色行业呈现先抑后扬走势,疫情影响下沪铜(58420, -810.00, -1.37%)走出v型反转行情,在宏观情绪向好的背景下,矿端偏紧,冶炼TC/RC加工费低位及全球显性库存偏低等因素推动沪铜价格重心明显上移。 供应偏紧局面或将缓解。2020年铜矿端在供应下行周期和疫情扰动的双重影响下,铜矿供应供应偏紧,2021年预计铜矿端产量逐渐恢复,供应增量约100万吨;冶炼企业开工率在高铜价驱动下持续修复,但TC/RC加工费持续维持近年来低位,根据年末铜精矿已敲定长单价格来看,2021年粗炼费仍将维持低位;2021年废铜进口政策放开,但标准提高,进口量难大涨。 需求增长的兑现是2021年铜价上行的有效保证。首先,本年度电源电网投资投资完成额环比稳步提高,2021年有望保持稳步增长;其次,房地产行业受到“三条红线”政策的压力,地产企业开始主动去库存、去杠杆,房屋新开工、施工和竣工面积曲线有望趋同,新一轮竣工周期可能开启,同时空调行业或受房地产后周期提振,需求或保持稳定;再次,汽车行业或将继续2020年疫情后的稳步回暖行情;最后,2021年作为十四五元年,基建行业将因批复项目较多而受益。总体2021年中国宏观经济或乘风而行,内外共振拉动新一轮制造景气周期,亦将带动下游铜消费。 核心观点:2021年铜价将继续得益于偏低库存的支撑,下方安全边际较高,2021年全球金融大放水格局或将继续,若再能配合2021年疫苗大规模投放和全球新冠疫情改善所带来的下游需求增长超预期,沪铜牛市行情或将到来,预计沪铜主力价格重心将上移至65000元/吨附近。全年走势或以震荡偏强为主。 风险提示:宏观不及预期、需求增速不及预期、矿端超量生产、重大宏观风险事件、废铜进口政策调整 一、行情回顾:量化宽松和经济复苏共振,沪铜走势先抑后扬 图1、沪铜期货2020年走势(元/吨)

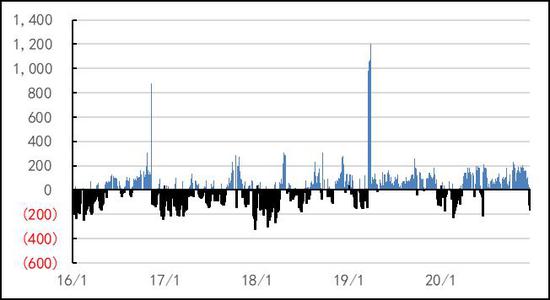

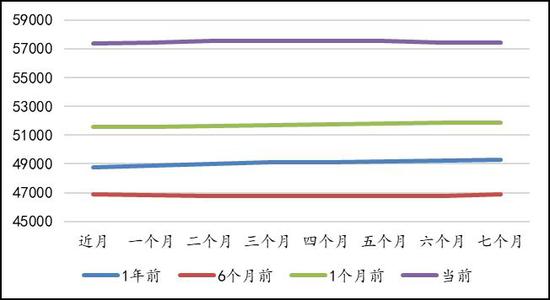

资料来源:WIND 2020年整体有色行业呈现先抑后扬走势,全球突发公共卫生事件——新型冠状疫情的爆发影响了全球经济和大宗商品价格原有的节奏,3月份欧美股市出现暴跌行情,导致全球金融市场出现显著流动性危机。面对全球疫情恶化,尤其是美国本土疫情快速爆发,美联储迅速反映,多举措救市。美联储全方位给经济主体输送流动性,极大程度上缓解了流动性危机。3月流动性危机之后,全球大宗商品价格在货币极度宽松和大规模财政刺激计划的驱使下,开始走出一轮轰轰烈烈的牛市,不管是有色金属还是贵金属,各品种价格重心都有显著抬升,甚至突破若干年前高点。 2020年,内外铜价走势总体较为相似,均走出一波V型反转行情,但从涨跌幅来看,伦铜走势明显强于沪铜。截止2020年12月10日,沪铜主力收盘于57450元/吨,较年初上涨16.7%;伦铜10日收盘报7873美元/吨,较年初上涨26.85%,内外盘价格重心均有较大幅度的抬升。沪铜年内低点出现在3月23日,一度下探35300元/吨,蜡烛线图留下一根长下影线,出现“金针探底”形态,价格较年初下跌28.3%,主要原因在于国内新冠疫情肆虐下多头恐慌离场。伦铜年内低点同样出现在3月23日,至4601美元/吨,较年初跌幅达25.87%。 具体来看,2020年沪铜走势可以大致分为4个阶段: 第一阶段,1月-3月底,因国内新冠疫情集中爆发影响走出一波单边下行行情,沪铜主力从49230元/吨一路下探37200元/吨,疫情致需求骤降,被动累库导致价格坍塌,行业亏损面逐渐扩大,冲击国内铜产业链及终端消费,多头纷纷选择离场躲避风险。但同时,国内财政刺激计划和宽松的货币政策加码也为此后的反转行情奠定了基础。 第二阶段,4月初-7月中旬,沪铜价格在复工复产背景下走出一波矿端供应偏紧的上涨行情。7月13日,沪铜上冲至53520元/吨,创下自2018年6月份以来的新高,较年内低点涨幅达惊人的43.87%。此阶段国内已基本走出疫情的阴霾,基建、房地产复工复产情况良好,同时,新冠疫情造成全球铜矿供给端扰动,使得铜矿供应增速继续下滑,部分铜企因为疫情带来的经济影响,搁置了一些铜生产项目,降低了总体目标产量,铜矿产量的增速持续放缓。在2020年上半年,主要铜企的产量总计达到了534.55万吨,较去年同比下降了1.15%。 第三阶段,7月中旬-11月初,沪铜在多重利多和利空交织下走出一波震荡行情。此阶段,国内铜精矿供需矛盾依然突出,由于国外的疫情持续蔓延,主要生产国秘鲁的铜矿开采项目和新投项目频繁受到影响,需求侧复工复产后需求增加的预期得到充分释放。而国外疫情则集中爆发,对于国外铜的需求产生较大影响,但充分的财政刺激计划和超量宽松的货币政策对冲了该影响,多空双方均未有明显逻辑支撑,沪铜得以在50000-53000元/吨附近震荡。 第四阶段,7月初-12月,走出一波宏观氛围推动的大涨行情。11月9日,辉瑞与BioNTech宣布全球首个新冠疫苗试验的中期分析初步结果,显示其有效性超过90%;此后,第四次区域全面经济伙伴关系协定(RCEP)领导人会议于11月15日以视频方式举行,会后15个RCEP成员国正式签署该协定;美大选拜登胜选,相较于Trump,其在经济刺激计划方面加码更大。该阶段,宏观利好集中释放,市场风险情绪重新得到提振,沪铜在宏观氛围的推动下得以走出一波较为流畅的上涨行情,12月17日,沪铜收盘于58120元/吨,创2013年2月以来的新高。 图2:电解铜现货升贴水 单元:元/吨

资料来源:WIND、信达期货研发中心 图3:沪铜期限结构 单位:元/吨

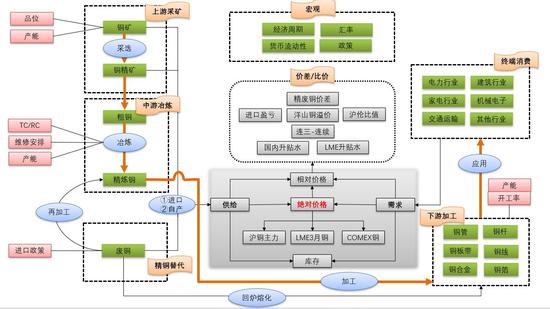

资料来源:WIND、信达期货研发中心 二、2021年沪铜基本面展望 1、供应:疫情扰动难再续,铜矿供给偏紧局势或得以缓解 图4:铜产业链图

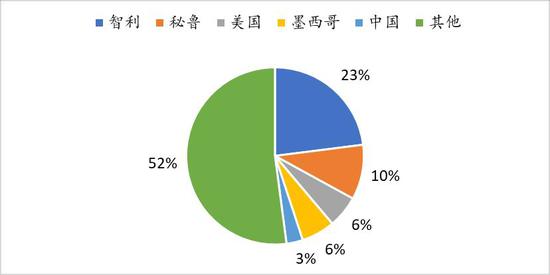

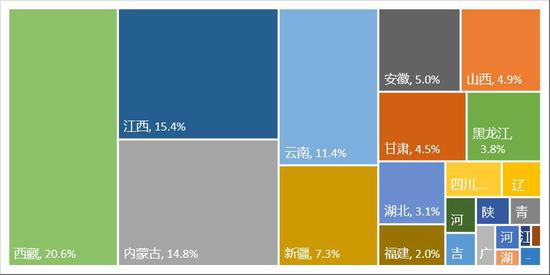

资料来源:资料整理、信达期货研发中心 铜矿端疫情令铜矿企业减产明显,矿企下调全年产量预期 据美国地质调查局2020年2月的报告,截止2019年,全球铜资源储量8.7亿吨,主要分布于智利、秘鲁、澳大利亚、美国、墨西哥、中国、俄罗斯、印度尼西亚、刚果(金)、赞比亚等国,其中智利铜储量达2亿吨,占全球储量的23%,秘鲁、墨西哥、美国的铜资源储量分别为0.87亿吨、0.53亿吨和0.51亿吨。中国铜储量排名第六,为0.26亿吨,仅占全球储量的3%。 从全国视角来看,依据国家统计局2017年数据,西藏、江西和内蒙古铜矿储量名列国内省份前三,分别为609万吨、455万吨和438万吨。全国铜矿储量呈现比较明显的西多东少、北多南少的特征,分铜矿视角来看,位于西藏的驱龙铜多金属矿是我国迄今为止已探明的铜金属储量最大的斑岩型铜矿,已查明铜资源量1036万吨,远景资源量1200万吨以上,排名第二和第三的分别是西藏昌都地区江达县青泥洞乡境内的玉龙铜矿和江西的德行铜矿。 图5:全球主要国家铜资源占比

资料来源:USGS、信达期货研发中心 图6:全国各省份铜矿储量占比

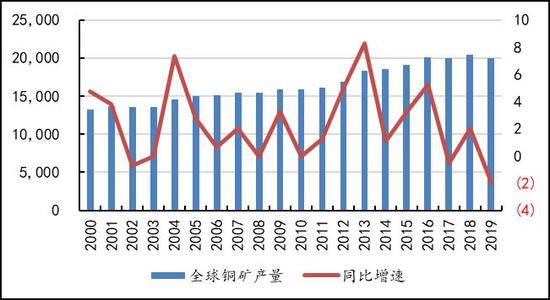

资料来源:国家统计局、信达期货研发中心 2020年由于全球疫情的持续蔓延,部分铜企因为疫情带来的经济影响,搁置了一些铜生产项目,降低了总体目标产量,铜矿产量的增速持续放缓。在2020年上半年,主要铜企的产量总计达到了534.55万吨,较去年同比下降了1.15%。 矿山企业资本开支持续下行,产量增速减缓。全球的铜矿开采依赖于铜矿企业持续的资本开支和勘探支出。在2011年中国发展进入新常态后,全球铜需求放缓,铜价一直持续下行直到2016年才有所回升。近两年资本开支虽然有所增长,但对产量的促进并不明显。并且随着2020年疫情对国内外铜市场造成严重冲击,导致企业成本开支有所下滑。据标普发布的《2020全球勘探趋势报告》预计2020年铜勘探支出将减少约40%,铜矿产量的增速将放缓。 图7:全球铜矿产量处于下行周期 单元:千吨

资料来源:WIND、信达期货研发中心 图8:2020年铜精矿总体供应短缺 单位:千吨

资料来源:SMM、信达期货研发中心 图9:主要铜企上半年产量及全年调整目标产量 单位:万吨

资料来源:安泰科、信达期货研发中心 从各铜矿生产因疫情扰动引致的减量来看,位于巴拿马的Cobre Panama中断经营约4个月,预计减少10万吨金属量,全球第二大的秘鲁Antamina铜矿在秘鲁全国疫情蔓延严重时停工较长时间,减量6万吨,同样位于秘鲁境内的Cerro Verde铜矿也减少了6万吨产量。我们可以从下图看出,全球疫情对铜矿端生产的影响较为明显,对于铜产国智利、秘鲁尤其突出,致使2020年全球铜矿端持续偏紧,在后疫情时代铜下游需求持续修复的背景下,矿端偏紧将助推铜价走出一波流畅的反弹。 图10:疫情直接引起全球铜矿减量约50万金属量

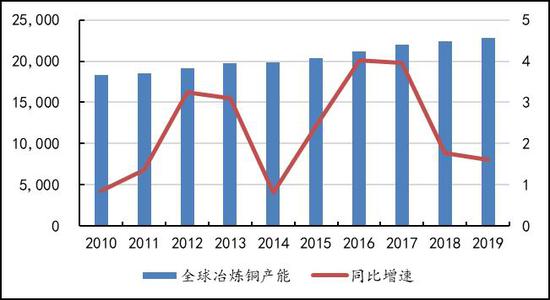

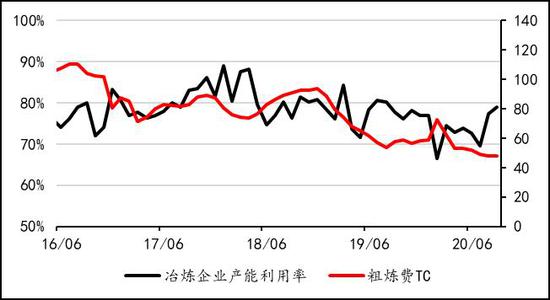

资料来源:SMM、信达期货研发中心 国内铜精矿供需矛盾较为突出。我国的铜精矿产量占全球8%,而铜消费量占全球47%,自有铜矿产量完全不能满足我国的消费需求,因而需要通过进口来弥补国内铜精矿的消费缺口。然而由于国外的疫情持续蔓延,主要生产国智利和秘鲁的铜矿开采项目和新投项目频繁受到影响。智利铜业委员会报道称受影响最重的国家包括墨西哥、秘鲁和智利,其产量将分别下降20%、15%和1.2%。预测2020年全球铜产量将下降60.30万吨,降幅3%。但是,随着海外加快复工复产,2021年铜生产将逐渐恢复,预测产量会增加100万吨,同比增幅达到5.1%。 冶炼产能释放速度放缓,TC持续维持低位 全球铜冶炼产能相对过剩,2017年之前精炼开工率保持在75%左右,近几年全球铜消费增速下滑,但全球尤其是中国的冶炼产能扩产速度并未放缓,导致冶炼开工率下滑,目前在70%左右,这也导致冶炼企业对精矿的需求相对过大,采购竞争激烈,加工费谈判过程中处于劣势。据ICSG的数据,2019年全球冶炼铜产能为2277.6万吨,同比增加1.61%,而2018年产能数据为22416万吨,同比增加1.77%,增速明显小于2016年和2017年水平。 图11:国内TC加工费低迷 单位:美元/吨

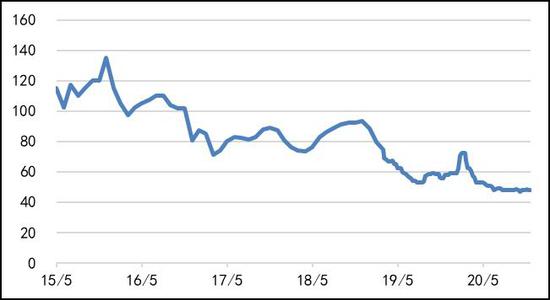

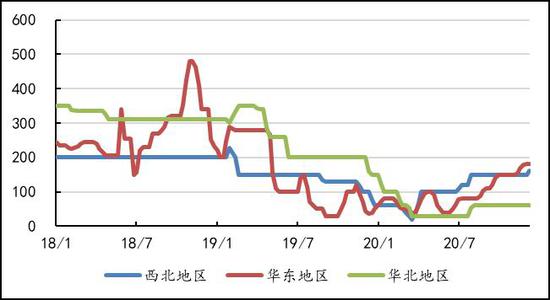

资料来源:WIND、信达期货研发中心 图12:冶炼酸出厂价低位回升 单位:元/吨

资料来源:WIND、信达期货研发中心 图13:全球冶炼铜产能稳定释放 单位:千吨

资料来源:WIND、信达期货研发中心 图14:冶炼企业产能利用率企稳回升

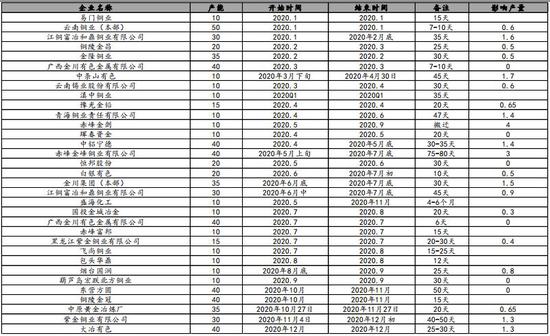

资料来源:WIND、信达期货研发中心 同时,2020年以来TC持续下降并维持绝对低位,这也很好地印证了2020年铜矿供应持续偏紧的格局,铜价下方存在较强支撑。12月14日中铜、铜陵、江铜、金川与Freeport确定了2021年TC长单价格为59.5美元/吨,原因其一为市场对2021年铜精矿市场供需平衡均存改善预期,一方面2020年受到新冠疫情干扰部分的产量将基本恢复,另一方面Grasberg地下项目、Spence二期、Kamoa等大型铜矿项目投产也保证了未来铜矿增量,因此长单加工费在目前现货水平上有较明显上浮。根据SMM统计全球火法铜精矿产量,预计2021年产量为1814万吨,同比增加144万吨。其二为年内现货加工费持续低位,尤其是进入下半年后现货TC持续处于50美元/吨之下,因此2021年长单TC想定在较高水平较为困难。根据SMM历史数据,每年敲定的来年长单Benchmark价格都与当年的铜精矿现货TC(截至长单谈判前)均价十分接近。受矿端的干扰与铜冶炼产能扩张所累,2020年现货铜精矿加工精炼费已经下滑至多年低位,10月SMM铜精矿月度现货TC均价报48.62美元/吨,创自SMM有记录以来的最低水平。截止11月27日,2020年SMM铜精矿指数(周度)均价为54.94美元/吨。 因此,结合冶炼铜产能过剩的现状以及2020年TC粗炼费走势和2021年已敲定长单价格的事实来看,2021年全球冶炼端TC加工费将继续维持低位,冶炼端也依然能够在底部支撑起铜价。 图15:2020年冶炼厂检修动态

资料来源:SMM、信达期货研发中心 废铜进口政策放开,但标准较高进口量难大涨 据2020年10月生态环境部、海关总署、商务部、工业和信息化部四部门发布的《关于规范再生黄铜原料、再生铜原料和再生铸造铝合金原料进口管理有关事项的公告》,自2020年11月1日起,符合《再生铜原料》标准的再生铜将不属于固体废物,可自由进口。但值得注意的是,再生铜标准非常严格,据富宝数据,2018/2019年,进口废铜估算平均含铜品位分别为57.6%和75%,而2020年的政策要求再生紫铜进口品位不得低于94%,再生黄铜金属含量不低于95%,标准大幅提高。总的来说,2020年底再生(黄)铜将取代废铜,实现废铜零进口,政策的放开利于废铜进口量回复,但废铜进口如要大幅提升或有一定难度。 图16:2017-2020年废铜进口政策梳理

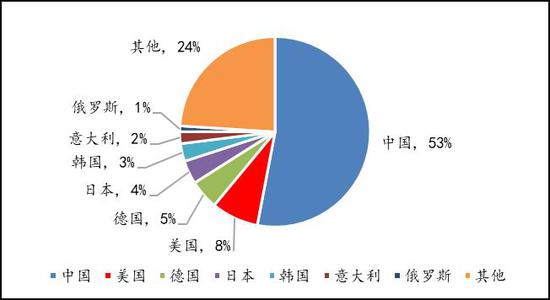

资料来源:SMM、新闻整理、信达期货研发中心 2、需求:2021年下游需求有望创新高 中国作为基建和制造业大国,铜消费占全球近50%,其次是日本、美国、德国等发达国家。我国铜消费领域较为集中,大规模电网建设使得电力领域铜消费占国内铜消费总量近一半;全球范围内铜消费领域分布较为均衡,主要是电力、建筑、交通等领域。从铜的最终使用形态来看,主要是利用铜良好的导电性,电力传导占总量60%,这也决定铜在涉及电力的新兴领域有着广阔的应用前景,如新能源汽车、光伏、大数据中心等。 图17:中国精炼铜消费占全球50%

资料来源:WIND、信达期货研发中心 图18:中国下游铜消费电力、空调、交运排名前三

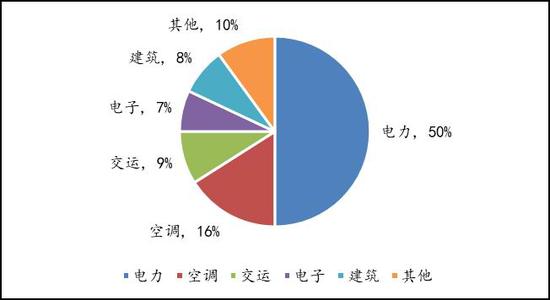

资料来源:WIND、信达期货研发中心 从国内的消费结构来看,精铜消费仍在电力电网领域,占据市场份额的一半左右,因此电力电网的投资消费对铜消费的影响具有显著作用。 2021年中国经济或乘风而行,内外共振拉动新一轮制造景气周期 2020年中国经济和世界经济都受到了新冠疫情较为强烈的冲击,2020年一季度,中国GDP当季同比下降6.8%,创近年来最低,但中国依靠强硬的隔离制度和先进的卫生医疗手段,先于海外走出疫情阴霾,GDP和PMI制造业水平迅速拉升至往日水平。展望2021年,后疫情阶段复苏逻辑和“十四五”开年政策红利将构成宏观经济运行主线,全年经济将在经济弱复苏和政策缓退坡的拉锯之中运行,全年实际增速预计在9%左右。电源电网投资或保持稳步增长;房地产方面,三道红线于2021年1月正式实施,房地产行业开始逐渐去库存、去杠杆,竣工周期有望开启,开工与竣工长期背离的现实将得到改善;汽车方面,2020年后半年持续复苏逻辑或将持续,行业温和复苏将进入上行周期,增速有望继续走高。 图19:中国GDP不变价:当季同比

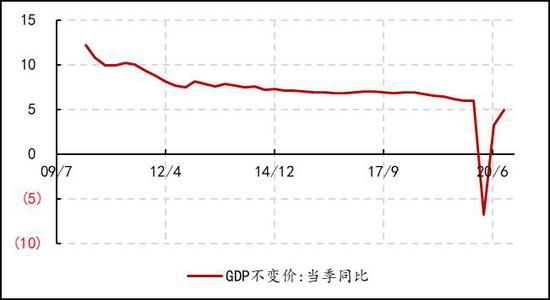

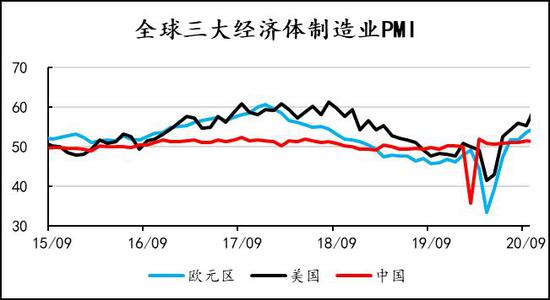

资料来源:WIND、信达期货研发中心 图20:世界三大经济体制造业PMI对比

资料来源:WIND、信达期货研发中心 2020年度电源电网投资完成额环比增速均提高,2021年或保持稳步增长 2020年前三季度,电源投资累计完成额3082亿元,同比增长51.6%,创年内新高;电网投资累计完成额2899亿元,同比下降1.8%;2020年9月,电源投资完成额同比增加99.5%、环比增加26.7%至527亿元,电网投资完成额同比降9.6%、环比增加59.5%至520亿元,9月电源电网基建投资环比增速分别提高22.9%和77.2%。另外,2020年,国网初步安排电网投资4500亿元,比年初计划上调10%,其中特高压建设项目投资规模1811亿元。2021年电源电网投资有望保持稳步增长。 图21:电源投资累计值 单位:亿元

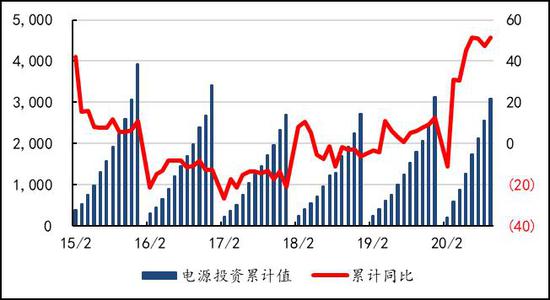

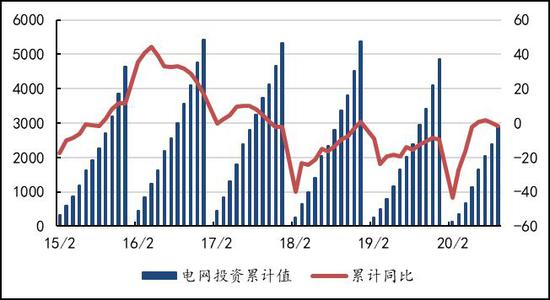

资料来源:WIND、信达期货研发中心 图22:电网投资累计值 单位:亿元

资料来源:WIND、信达期货研发中心 地产行业新开工增速及施工增速同竣工增速相趋同,三道红线政策加持下竣工周期有望开启 房地产行业新开工和施工增速与竣工增速呈现显著背离的现象自2017年起就已存在,竣工面积增速从2017年11月开始一直维持负增长,且长期维持两位数的负增长,对于房地产开发商来说,拿地和开工预售可以帮助开发商迅速扩张规模,获取更大规模的融资支撑,从而在规模排位赛上获取先机。而竣工更像是一种受到合同约束的“义务”,并不能够帮助扩张规模,但确是开发商确认收益、降杠杆的关键一环。因此,过去两年竣工一直不及预期,是因为开发商将资源倾斜到前端的拿地和开工。2020年8月国家开始进行“三条红线”管控,这将加速竣工结算,加快去库存、去杠杆预计竣工增速在2021年将持续提升,对房地产投资带来较强支撑。从图中我们可以看出。8月三条红线管控实施以来,新开工、施工和竣工有回归趋势,预计2021年开发商进行竣工结算的动力也较强。虽说新开工的动力可能会下滑,但是竣工端的修复也将对房地产投资带来较强的支撑。届时将带动建筑铜材消费,且会在一段时间周期内支撑整体铜材消费。 图23:新开工、施工与竣工相趋同,三条红线政策加快去库存、去杠杆

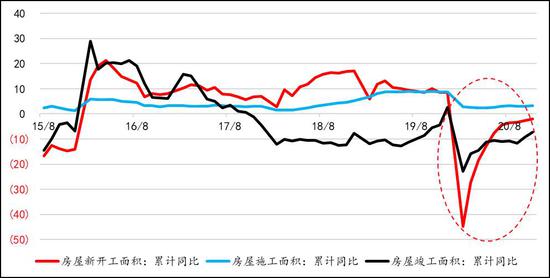

资料来源:WIND、信达期货研发中心 空调行业2021年或将需求稳定,受房地产提振作用较大 2020年11月,空调产量同比增加15.90%、环比增30.4%至1882.6万台;2020年1-11月,空调累计产量同比下降8.8%至18929.2万台,累计降幅自3月以来逐渐缩小。根据奥维云网预测数据,预测2020年中国空调零售量规模为5120万台,同比下降15.1%,零售额1543亿元,同比下降22.0%。线下市场量额双降,零售量规模2461万台,同比下降28.4%,线上市场量增额降,零售量规模2659万台,同比增长2.6%。展望2021年,随着房地产后周期的到来,预计空调行业2021年总体需求将保持稳定。 图24:空调产量当月值 单位:万台

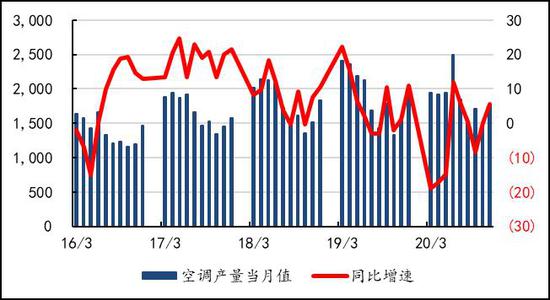

资料来源:WIND、信达期货研发中心 图25:空调产量累计值 单位:万台

资料来源:WIND、信达期货研发中心 汽车行业2021年复苏预期较强,提振汽车用铜消费 作为国内电解铜消费的第三大行业交通运输业,主要体现在汽车行业和轨道交通用铜方面。2020年由于新冠疫情的影响,截止10月数据,前10月汽车累计销量1969.9万辆,降幅继续收窄至4.6%,其中10月销量257.3万辆,同比增长12.7%,连续第7个月正增长,反映出市场的复苏。乘用车方面,根据中汽协数据,前10月乘用车累计销量1549.5万辆,降幅收窄至9.8%,其中10月销量211.0万辆,同比增长9.4%,连续第6个月正增长。作为国家重要产业,汽车行业刺激政策料将推动国内消费回暖。 图26:汽车累计产量接近去年水平 单位:万辆

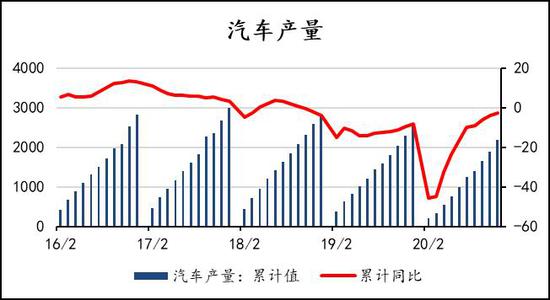

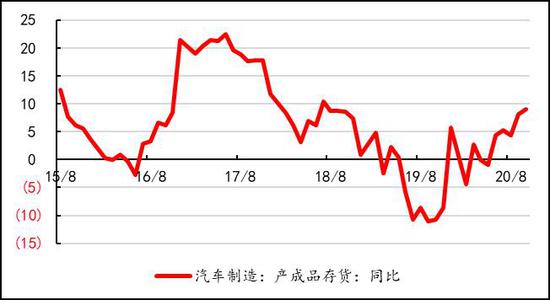

资料来源:WIND、信达期货研发中心 图27:汽车库存回升,关注补库节奏

资料来源:WIND、信达期货研发中心 政策红利或引导国内基建等下游铜行业需求表现超预期 后疫情时代的“十四五元年”或加速经济修复,通过重大工程落地刺激工业金属需求集中释放。随着疫情的好转与疫苗推出进度的逐步加快,各国经济修复成为未来一段时间的核心任务之一,而我国2020年在严控疫情与“六稳、六保”方针的指引下,经济修复速度明显快于海外,每一次全球重大事件窗口都会带来新一轮的产业转移。目前正临近“十四五规划”的发布,以及国家坚定实施扩大内需战略的关键时刻,我国有望通过一轮基建政策刺激,使生产、分配、流通、消费各环节更多依托国内市场实现良性循环,成为新一轮产业转移下的受益国。 综合来看2021年,全球经济将迎来衰退后的复苏周期元年,宏观经济会呈现“修复+增长”的形态。随着新冠疫苗这个全球经济的最大助推剂在2021年逐渐铺开,全球经济增速2021年有望实现“前低后高”的增速轨迹。全球铜消费亦将较2020年显著回暖,房地产行业新开工增速及施工增速同竣工增速相趋同,三道红线政策加持下竣工周期有望开启;空调行业受房地产后周期提振,新的一年需求有望保持稳定;汽车行业2021年复苏预期较强,提振汽车用铜消费。铜消费或稳步增长。 图28:中国铜终端实际消费增速

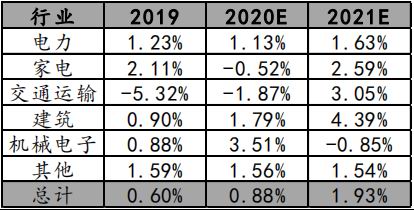

资料来源:SMM、信达期货研发中心 图29:全球三大交易所库存位于近年低位 单位:万吨

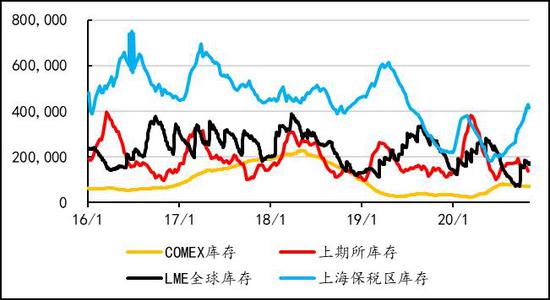

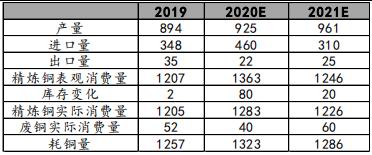

资料来源:WIND、信达期货研发中心 三、总结和展望 2020年尽管年初的疫情使得内外盘铜价出现断崖式地下跌,但在宏观面积极财政刺激政策和货币超量宽松的推动下铜价得以迅速修复。疫情引致铜矿端持续偏紧和冶炼端TC/RC的持续低迷,再加之国内外由于下游精炼铜需求的复苏不及预期,也同时助推铜价能不断越过前高压力位,宏观面和供需基本面共振推动沪铜走出一波澜壮阔的牛市行情。 2021年来看,中国经济或乘风而行,内外共振拉动新一轮制造景气周期,将带动电解铜消费端稳步增长。就供需结构维度来看,供给端2021年铜矿端会缓慢恢复供给缺口,全年供给增量约为100万吨,但整体来看供应偏紧局势将会持续;需求端将较2020年继续稳步修复,其一是电力行业,电源电力投资完成额2021年将顺着2020年3月来继续环比修复,实现投资完成额的稳步增长;其二是三条红线政策下竣工周期的到来将带动下游建筑铜材的消费,同时房地产行业回暖也较有力保证空调行业的需求保持稳定;其三是汽车行业料将维持2020年疫情后的稳步回暖行情;此外2021年是十四五规划的元年,基建新批复项目较多,也将一定程度提振铜材消费,据SMM相关数据,2021年国内电解铜产量961万吨,进口量310万吨,出口量25万吨,表观消费量1246万吨,减去2021年预期去库20万吨,2021全年精炼铜实际消费量为1226万吨,实际耗铜量为1286万吨。另据麦肯锡相关数据,2021年全球精炼铜供应增速为4%,需求增速为3%。 图31:国内精炼铜供需平衡 单位:万吨

资料来源:SMM、信达期货研发中心 图32:全球铜精矿季度平衡表 单位:万吨

资料来源:Wood Mackenzie,信达期货研发中心 根据以上分析,如若基本面环比改善和宏观面连动共振,铜价重心有望进一步上移,价格重心中枢将至65000元/吨。但需谨防宏观不及预期、需求增速不及预期、矿端超量生产、重大宏观风险事件、废铜进口政策调整等风险点。 信达期货 韩冰冰 楼家豪 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);