摘要 养殖成本高企、预期未来猪肉呈现量增价跌趋势,养殖利润不理想,造成淘汰量增加以及补栏量下降的两极分化局面,从而进一步推动在产蛋鸡存栏持续下降,蛋鸡产能下降,未来鸡蛋(4663, 227.00, 5.12%)价格可期。后市随着鸡蛋价格走高,养殖利润将随之好转,刺激补栏积极性恢复,下半年蛋鸡存栏量有望高于此前预期。 季节性而言,2020年8-11月份蛋鸡存栏持续下降,叠加春节前备货需求,预计2021年初始,鸡蛋价格预计偏强运行,节后消费需求转淡,且猪肉价格不乐观,蛋价可能有所回调。因为上半年淘汰量较大,且进入产蛋高峰期蛋鸡存栏同比明显下降,预期二季度存栏量整体趋于下降,蛋价或偏强波动,行情节奏则可能要看消费需求的变化。季节性规律而言,下半年关注中秋、国庆前备货行情,往年现货价格通常会在中秋国庆行情达到阶段性峰值,随后因需求转淡回落,呈现宽幅震荡行情。风险因素为禽畜疫情、新冠疫情、宏观因素等。 一、2020年行情回顾 2020年鸡蛋期货行情可以归结为两阶段宽幅震荡、价格中轴抬高过程。 1-5月:鸡蛋期货指数自2019年11月以来持续走弱,期间受到2月1日湖南省邵阳市双清区家禽H5N1亚型高致病性禽流感疫情影响,2020年春节开盘后指数创下3108元/500千克低位,随后期价受制于新冠肺炎疫情鸡蛋快消品需求走弱以及去年四季度大量补栏导致的新开产蛋鸡放量,在供过于求的背景下,尽管复工复学持续推进,但基本面缺乏根本性利好刺激,走入宽幅震荡,运行区间3100-3823元/500千克。 6-12月:鸡蛋期货指数在3420-4230元/500千克区间大体呈现涨-跌-涨-跌-涨过程。因为蛋鸡饲料价格位于同期新高、极端天气导致主产区养殖场被淹没、复工复产餐饮业恢复,鸡蛋价格走出第一波上涨;8月出现暴雨天气,导致走货节奏放缓,且蛋鸡饲料价格下降,鸡蛋指数从4230元/500千克一路跌至3423元/500千克;9月-10月迎来中秋国庆双节,备货需求旺盛,叠加豆粕(3719, -17.00, -0.46%)、玉米(2902, 43.00, 1.50%)震荡走高,带动鸡蛋价格,两个月期间鸡蛋期价止跌回升;随后因为消费转入淡季,市场供应充足,打压鸡蛋价格回落;成本端压力,激发养殖户挺价意愿,同时刺激淘汰积极性,供应宽松缓解,加上市场走货情况略有好转,鸡蛋现货价格上涨提振期货价格再次向上冲击区间高端。 图:鸡蛋指数日K线图

图表来源:文华财经 二、2021年鸡蛋市场行情分析 1、原料价格或震荡或抬高,饲料成本高企 玉米:供应端,因极端天气,2020年产量与上年度变化不大,进口量预期超配额并将创历史新高,达到1400万吨以上;需求端,生猪产能持续恢复,猪料是饲料需求主要拉动力,深加工需求则可能相对低速增长,整体需求平稳增长,2020/21年度玉米供需存在供应缺口。但是多渠道补充其供应:1.玉米价格的保障使得小麦和大麦替代优势凸显,挤压玉米饲料需求;2.2020年拍卖成交玉米流向现货渠道;3.不排除通过小麦和稻谷临储拍卖调控市场供应。此外,玉米价格高涨使得种植收入可观,将驱动2021年农户种植玉米面积积极性,玉米上行动能悄然失色,大牛市难以为继。 具体而言,2021年新作种植之前,在2020年玉米上市节奏、前期屯粮高成本以及市场心理预期多因素博弈,价格或保持高位震荡偏强运行;新作种植期启动后,种植面积提高预期、进口到港、替代品挤兑需求以及小麦和稻谷临储拍卖等因素可能对供需格局预期产生影响,价格上涨压力增加,甚至可能承压下跌,期间价格波动节奏需关注主产区天气、玉米与替代品价差变化、进口节奏和政策。2021年风险因素是宏观因素、疫情变化、新作生长期天气、国家政策(包括贸易、补贴、调控等)。 豆粕:虽然美豆丰产,不过在中美签订第一阶段贸易协定的背景下,中国积极采购美豆,使得美豆处在持续去库存的状态下。而南美方面,虽然有丰产的预期,但是受拉尼娜天气因素的影响,目前播种进度仍偏慢,且市场预期拉尼娜天气可能持续到2021年1季度,正好贯穿南美大豆(5729, 31.00, 0.54%)的生长季,南美大豆产量仍有回调的风险。因此,一季度总体大豆的供应压力有限,对豆粕价格形成支撑。二季度在巴西以及阿根廷豆进入收获季的背景下,且前期中国大量采购美豆,可能部分挤占南美豆的市场份额的背景下,豆粕可能陷入弱势。进入下半年,生猪供应量可能在2021年2季度恢复至正常水平,不过在二季度总体供应偏高的背景下,需求对盘面的支撑可能有限。而进入三季度,在猪周期的带动下,生猪的供应可能会继续增加,对应的猪饲料的需求也会持续增加。而在三季度南美豆供应进入下降期而北美大豆进入天气炒作期的背景下,豆粕供需格局改善概率较大,对价格也将构成有力提振作用,四季度节日较多,阶段性备货需求亦对豆粕价格有利好影响。风险在于当前中美正在积极实施阶段性贸易协定,但仍不能完全确定拜登上台后可能的政策导向;另外,猪瘟还不能完全防疫,警惕复发风险。综合来看,预期2021年豆粕震荡重心将再度上移。

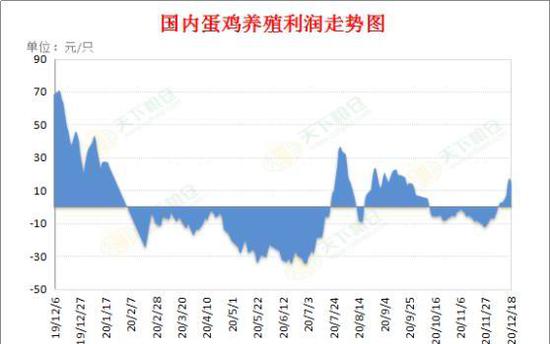

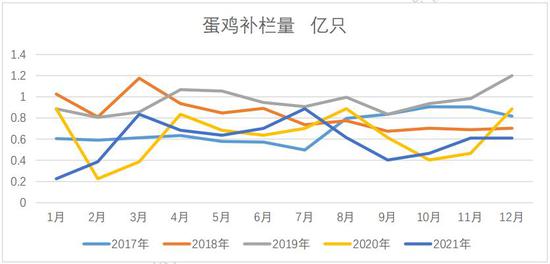

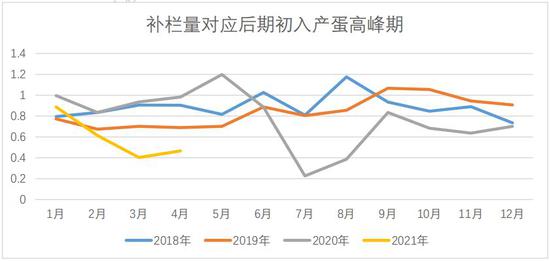

图表来源:瑞达期货研究院 2、利润萎缩补栏降温,2021年产能下降 根据天下粮仓数据显示,2020年11月,当月补栏4657万只,淘汰量9891万只,月末蛋鸡存栏量为13.06亿只,同比去年同期减少10个百分点。其中,在产蛋鸡存栏量为11.41亿只、后备鸡存栏1.65亿只,为47个月以来最低,在产蛋鸡和后备鸡占比分别为87%、13%,去年同期分别为80%、20%。数据说明2020年蛋鸡产能较高,而补栏速度较2019年明显放慢。 正如上文所述,蛋鸡饲料原料价格高企,造成蛋鸡养殖成本端压力,2020年出现两个亏损时间段,分别为2020年2月-7月中旬以及10月中旬-11月。养殖亏损严重打压养殖户的补栏热情,2020年2-3月、10-11月补栏量骤降,分别为2257亿只、3859亿只、4031亿只、4657亿只,同比分别下降74%、64%、34%、59%。作为对比,2019年月平均补栏9558亿只。根据蛋鸡养殖周期,上述4个月份对应产蛋高峰期分别为2020年7月-2021年5月、2020年8月-2021年6月、2021年3月至2022年1月、2020年4月至2022年2月。综合以上数据可见,2020年补栏热情降温,影响2021年产能。

图表来源:天下粮仓

图表来源:天下粮仓、瑞达期货研究院

图表来源:天下粮仓、瑞达期货研究院 3、2021年上半年淘汰量较大 因为长时间亏损,养殖户淘汰加速,而且淘汰日龄也出现跳崖式下跌。2018-2019年淘汰日龄基本在490-540天之间,2020年3月下旬以来快速下降至接近440天,4月-12月淘汰日龄在440-490天之间。淘汰鸡供应增加以及猪肉价格震荡回落,淘汰鸡价格运行区间降低。由于2019年补栏量至2020年1月较高,预期2021年1-5月份可淘汰量较大,平均或在9000亿只以上,淘汰鸡价格将持续低迷。

图表来源:天下粮仓、瑞达期货研究院

图表来源:天下粮仓 4、产能预期下降,鸡蛋价格可期 由于养殖成本高企、预期未来猪肉呈现量增价跌趋势,禽类养殖利润难言乐观,造成淘汰量增加以及补栏量下降的两极分化局面,从而进一步推动在产蛋鸡存栏持续下降,2020年8月-11月蛋鸡存栏出现踪迹。 根据蛋鸡的养殖周期,大致推算2021年3月在产蛋鸡存栏同比下降14%。若参考2020年1-11月补栏量推算2021年4月-12月补栏量则至下半年在产蛋鸡存栏可能少于10亿只,同比下降17%。故而,预期2021年在产蛋鸡存栏下降,也就是产能的下降,未来鸡蛋价格或将可期。不过也正因为鸡蛋价格前景相对乐观,未来养殖利润或有所好转,刺激补栏积极性,下半年蛋鸡存栏量有望高于此前预期。

图表来源:天下粮仓、瑞达期货研究院 5、鸡蛋价格季节性 2020年8-11月份蛋鸡存栏持续下降,叠加春节前备货需求,预计2021年年初,鸡蛋价格偏强运行,节后消费需求转淡,且猪肉价格不乐观,蛋价可能有所回调。因为上半年淘汰量较大,且进入产蛋高峰期蛋鸡存栏同比明显下降,预期二季度存栏量整体趋于下降,蛋价或偏强波动,行情节奏则可能要看消费需求的变化。季节性规律而言,下半年关注中秋、国庆前备货行情,往年现货价格通常会在中秋国庆行情达到阶段性峰值,随后因需求转淡回落,呈现宽幅震荡行情。

图表来源:瑞达期货研究院 三、2021年鸡蛋市场行情展望 养殖成本高企、预期未来猪肉呈现量增价跌趋势,养殖利润不理想,造成淘汰量增加以及补栏量下降的两极分化局面,从而进一步推动在产蛋鸡存栏持续下降,蛋鸡产能下降,未来鸡蛋价格或将可期。养殖利润将随之好转,刺激补栏积极性恢复,下半年蛋鸡存栏量有望高于此前预期。 季节性而言,2020年8-11月份蛋鸡存栏持续下降,叠加春节前备货需求,预计2021年初始,鸡蛋价格预计偏强运行,节后消费需求转淡,且猪肉价格不乐观,蛋价可能有所回调。因为上半年淘汰量较大,且进入产蛋高峰期蛋鸡存栏同比明显下降,预期二季度存栏量整体趋于下降,蛋价或偏强波动,行情节奏则可能要看消费需求的变化。季节性规律而言,下半年关注中秋、国庆前备货行情,往年现货价格通常会在中秋国庆行情达到阶段性峰值,随后因需求转淡回落,呈现宽幅震荡走势。预计2021年鸡蛋指数整体运行区间为3700-4900元/500千克。风险因素为禽畜疫情、新冠疫情、宏观因素等。 瑞达期货 王翠冰 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);