摘要 CBOT大豆(5857, 10.00, 0.17%):2020年4季度至2021年1季度,CBOT大豆大概率继续上涨。传统的采购淡季下,中国对美豆的采购热情却依然不减,美国大豆库存降至近七年来的最低位,叠加南美因天气问题可能推迟大豆上市,更促使中国采购美豆;同时,拉尼娜对南美大豆产量的影响存在较大不确定性,一旦极端情况加剧,将促使CBOT大豆价格更上一层楼。而2021年2季度,拉尼娜强度将有所减弱,南美大豆也将大量上市,CBOT大豆可能承压回调。3季度美国大豆进入生长关键期,对天气的关注又将提上日程。4季度是美豆采购高峰,同时中国需履行中美贸易协定,加大对农产品的采购规模,美豆价格将进一步得到支撑。 连粕:基于中美贸易协定和巴西2020/21年度大豆预售比例判断,2021年进口量可能依然高位。但对CBOT大豆价格维持高位的预判抬升了豆粕(3530, 21.00, 0.60%)成本价,而下游饲料需求方面,2021年生猪存栏将恢复至常年水平,豆粕消费景气有望延续。因此预判连粕2021年的价格整体以上涨为主基调。至于节奏上,春节前生猪大量出栏,饲料需求将阶段性下降,2月份之前以调整为主。3、4月份之后,是生猪集中补栏的季节,饲料需求逐步加大,带动连粕价格上行。

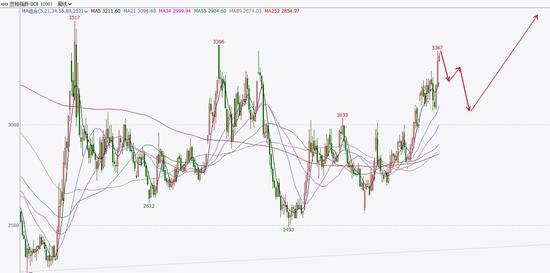

一、2020年行情走势回顾 2020年,豆类品种的行情以中美贸易协议的签署拉开序幕。这一年是CBOT大豆摆脱底部开启暴涨的一年,也是连粕四年磨一剑牛市的开始。本年度CBOT大豆价格的波动主要围绕全球范围内的新冠疫情、中美之间第一阶段贸易协议的履行以及天气对美豆产量和库存的影响等展开。而连粕则在CBOT大豆的带动下,上半年围绕新冠疫情防控波动,下半年主要是受大豆天气以及需求端的拉动,同时生猪养殖的恢复提供了一整年的支撑。将整体走势分解,可以具体划分为六个阶段: 第一阶段,1月份,中美贸易协议达成,大豆供应问题暂时得到缓解。豆粕价格陆续下滑。 第二阶段,2-3月份,国内发生新冠疫情,防控隔离期间由于物流受阻,养殖行业饲料断供,豆粕价格飞涨。与此相对,3月份全球疫情扩散后,给予对需求的担忧和恐慌情绪,CBOT大豆大幅下挫至年内最低位。 第三阶段,二季度,国内疫情得到控制,中国需求持续恢复,不断履行第一阶段中美协议中关于农产品采购的约定,CBOT大豆价格从底部缓缓回升。国内也因交通逐步恢复,饲料短缺问题得到解决。同时因为前期南美大豆价格较低,采购量较多,而4-6月份集中到港,数量庞大,供应端存在压力,豆粕价格再次回落。 图1 2020年CBOT大豆走势图

数据来源:博易大师 国联期货 第四阶段,7月-8月中旬,美豆处于生长关键期,市场对产量给予了足够的重视。由于美豆种植面积低于预期,同时生长季对天气敏感度提升,CBOT大豆围绕美豆种植面积低于预期和丰产预期之间进行交易,国内豆粕价格也在重心抬升后有所滑落。 第五阶段,8月中-9月,美豆收割前夕迎来干旱天气,叠加中国采购强劲,CBOT大豆开启主升浪模式。而连粕在成本端的带动下同样大幅上涨。 图2 2020年大商所豆粕指数走势图

数据来源:博易大师 国联期货 第六阶段,四季度,美国强劲的出口数据使得USDA大幅下调期末库存,同时拉尼娜给南美带来干旱天气,可能威胁产量,CBOT大豆价格飙升至近6年高位,1200美分以上。国内前期大量的大豆采购和压榨导致豆粕库存高企,连粕盘面以横盘整理为主。 二、2021年豆粕市场影响因素分析与展望 2.1 大豆供应:整体宽松,不确定性来自南美 2020/21年度,南美大豆的产量取决于两方面,一是巴西和阿根廷的种植面积,二是天气情况。 截至2020年12月18日,巴西2020/21年度大豆播种进度为96%,处于种植收尾阶段。阿根廷则完成67.8%,且由于气候干旱种植进度放缓,相较于去年同期落后了2.5%。 图3 巴西大豆播种面积

数据来源:Wind 国联期货 图4 阿根廷大豆播种面积

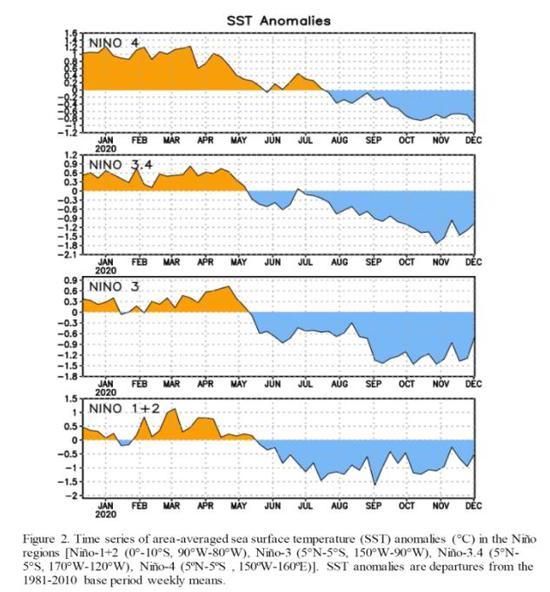

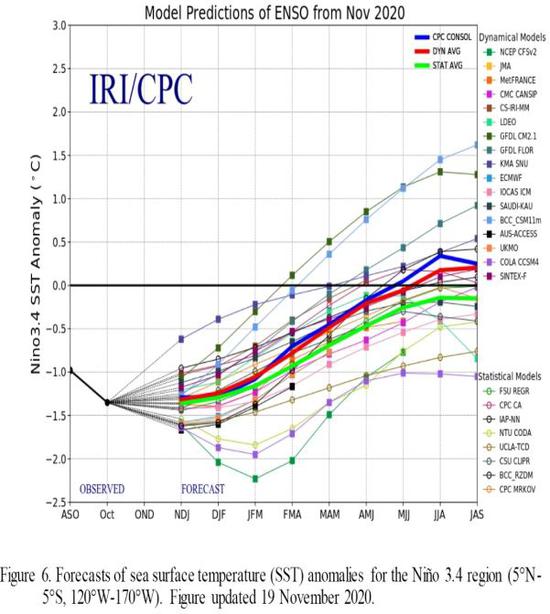

数据来源:Wind 国联期货 种植面积上,由于本年度大豆价格高企,鼓励农民种植大豆,因此巴西和阿根廷2020/21年度的大豆种植面积均有所增加。咨询机构Datagro预估巴西2020/21年度大豆种植面积为3,879万公顷,较上年度增加约3%,为连续第14年种植面积增加。阿根廷2020/21年度大豆种植面积为1,720万公顷,相比于去年增加2%左右。 天气方面,拉尼娜的强度将直接影响巴西和阿根廷的产量。12月10日,美国气候预报中心(CPC)发布了最新的拉尼娜诊断结果:拉尼娜现象仍在继续(图5),预计持续到2020-21年1-3月的概率约为95%,11-1月拉尼娜强度为中等。1-3月份是南美大豆的生长关键期,极端天气将继续带来不确定性。但从拉尼娜的影响范围来看,巴西中南部(巴西大豆主产区)受影响较小,北部受影响较大。阿根廷受影响范围比巴西要大。拉尼娜对南美的威胁更多在于阿根廷。后续南美大豆的产量将处于动态调整中,需要持续关注。若调整幅度超过预期,2021年1月-3月期间,CBOT大豆还有可能继续上涨。而4-6月份,拉尼娜将有可能无法持续,IRI/CPC大多数预测模型显示4-6月份强度将有所减弱,50%的概率保持中立(图6)。反映到大豆价格行情上,2021年二季度南美大豆上市阶段大概率价格下滑。 图5 海水温度监测数据

数据来源:CPC 国联期货 图6 拉尼娜强度预测

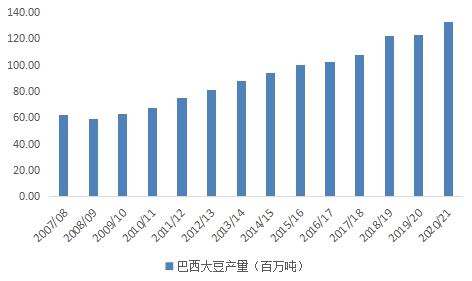

数据来源:CPC 国联期货 在总产量的预估上,USDA预计巴西大豆产量将为1.33亿吨,高于上年的创纪录产量1.23亿吨,为连续12年增长。而阿根廷大豆可能由于极端天气产量有所下降,至5000万吨,该水平低于上年度阿根廷大豆产量5300万吨,处于近十几年的中游水平。 图7 巴西大豆产量

数据来源:Wind 国联期货 图8 阿根廷大豆产量

数据来源:Wind 国联期货 美国2021年的产量虽然现在估计为时尚早,但已有数据显示,2021年美国大豆播种面积将大幅提高到8943.5万英亩,假设平均单产达到51.9蒲/英亩,2021年美国大豆产量将提高到45.98亿蒲。 从可供进口的大豆数量上来说,2021年全球大豆供给大概率是要更加充裕的。但由于南美大豆在2021年3-5月收割,而拉尼娜对南美的影响将持续到3月份,横跨南美大豆的生种植、生长于收割过程,因此南美产量仍具有较大的不确定性,CBOT大豆在2021年3月份之前还是易涨难跌。 2.2 预计大豆进口仍将保持高位 2020年,我国对大豆的进口可以用天量来形容。根据USDA的预估数据,我国2020年进口大豆约为1亿吨,创历史最高纪录。大量进口的原因,有对于中美贸易协议的履约,也有国际大豆价格低位背景下叠加粮食危机的主动囤货。 图9 中国大豆进口量

数据来源:Wind 国联期货 图10 港口大豆库存

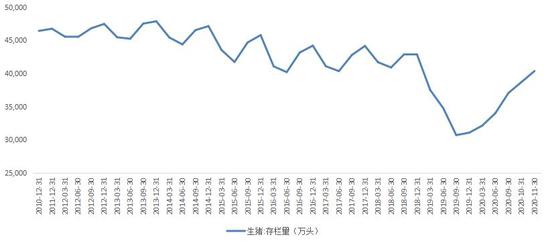

数据来源:Wind 国联期货 对于2021年的进口量,预计仍将保持高位,原因在于:(1)中美贸易协议约定,在农产品方面,2020年中国自美采购和进口规模不少于125亿美元,2021年自美采购和进口规模不少于195亿美元。也就是说2021年在农产品进口上,只会比2020年多不会比2020年少。(2)巴西2020年大量预售2021年的大豆,截至12月4日,2020/21年度巴西大豆预售比例已达56.3%,相当于7595万吨,比一个月前增加2.9%,创下历史同期最高纪录,远高于2016年创下的前历史纪录45.5%。去年同期为38.3%,五年平均进度为34%。南美预售的大豆将会在2021年4月份之后陆续到港,届时,本已高企的港口库存又将面临巨大压力。 2.3 豆粕消费景气度有望延续至2021年 尽管比预期慢了许多,但生猪养殖的恢复是在不断推进的。根据农业农村部发布的信息,截至11月末,全国生猪存栏达到4亿头,生猪存栏和能繁母猪存栏均已恢复到常年水平的90%以上,已有23个省份提前完成产能恢复任务目标,全国生猪存栏最迟至2021年上半年就会恢复到常年水平。 图11 生猪存栏

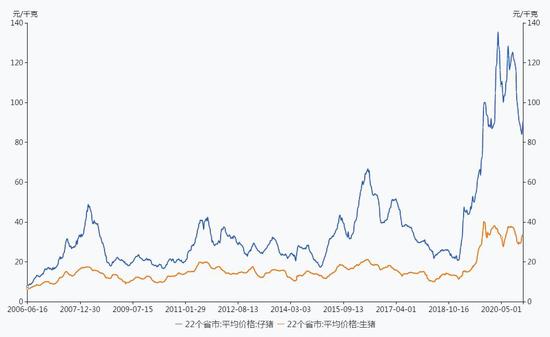

数据来源:同花顺 国联期货 目前生猪价格在33元/公斤左右,相比于高峰期稳定回调,但价格依旧偏高。仔猪价格90元/公斤,从高位回落,但由于能繁母猪中二元占比依旧偏高,因此繁殖效率被压制,仔猪价格仍处相对高位。 图12 生猪价格

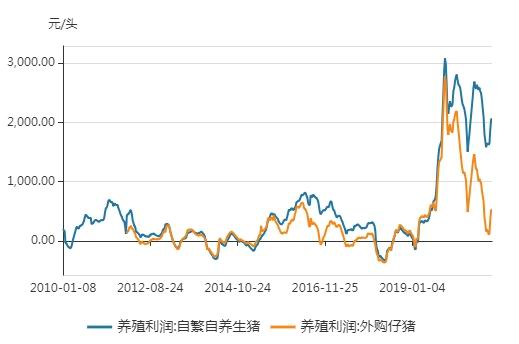

数据来源:同花顺 WIND 国联期货 图13 生猪养殖利润

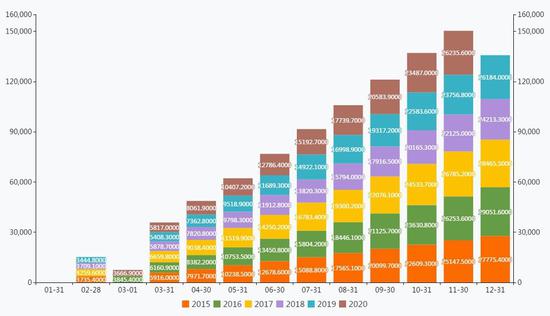

数据来源:同花顺 WIND 国联期货 自繁自养生猪养殖利润依然在2000元/头以上,利润空间仍然非常大。而外购仔猪养殖利润虽然已经降至500元/头,但相比于往年利润水平,依然是高位。较大的利润还将刺激扩大生猪养殖数量,对饲料的需求产生支撑。 从2020年10月份开始,饲料产量显著增加。截至11月底,本年度饲料产量累计2.6亿吨,近六年看仅次于2017年的最大值,下游养殖行业饲料需求逐步旺盛。叠加2021年生猪产能将恢复到常年水平,对饲料的需求将会进一步提升,2021年豆粕消费景气有望延续。 图14 饲料产量累计值

数据来源:同花顺 国联期货 三、总结 供需预测: 国际大豆方面,2021年美国和巴西种植面积将大幅增加,预期增产,2021年全球大豆供给大概率是要更加充裕的。但由于南美大豆在2021年3-5月收割,而拉尼娜对南美的影响将持续到3月份,横跨南美大豆的种植、生长与收割过程,巴西和阿根廷的大豆产量仍具有较大的不确定性,CBOT大豆在2021年3月份之前还是易涨难跌。而4-6月份,拉尼娜将有可能无法持续,IRI/CPC大多数预测模型显示4-6月份强度将有所减弱。反映到大豆价格行情上,2021年二季度南美大豆上市阶段大概率价格下滑。 进口大豆的供应方面,鉴于中美贸易协定中,中方需要在2021年继续加大美国农产品采购力度至195亿美元;而且2020/21年度巴西大豆已经预售了56.3%,创下历史同期最高纪录,南美预售的大豆将会在2021年4月份之后陆续到港,届时本已高企的港口库存又将面临压力。 下游饲料需求方面,2021年豆粕消费景气有望延续。原因有三:其一,生猪养殖已经恢复到常年水平的90%以上,全国生猪存栏最迟至2021年上半年就会恢复到常年水平。其二,生猪养殖利润虽有所下滑,但相比于往年依然是高位,还将刺激扩大生猪养殖数量,对饲料的需求产生支撑。其三,本年度饲料产量与近六年相比,仅次于2017年的最大值,下游养殖行业饲料需求逐步旺盛。 行情预判: CBOT大豆:2020年4季度至2021年1季度,CBOT大豆大概率继续上涨。传统的采购淡季下,中国对美豆的采购热情却依然不减,美国大豆库存降至近七年来的最低位,叠加南美因天气问题可能推迟大豆上市,更促使中国采购美豆;同时,拉尼娜对南美大豆产量的影响存在较大不确定性,一旦极端情况加剧,将促使CBOT大豆价格更上一层楼。而2021年2季度,拉尼娜强度将有所减弱,南美大豆也将大量上市,CBOT大豆可能承压回调。3季度美国大豆进入生长关键期,对天气的关注又将提上日程。4季度是美豆采购高峰,同时中国需履行中美贸易协定,加大对农产品的采购规模,美豆价格将进一步得到支撑。 连粕:基于中美贸易协定和巴西2020/21年度大豆预售比例判断,2021年进口量可能依然高位。但对CBOT大豆价格维持高位的预判抬升了豆粕成本价,而下游饲料需求方面,2021年生猪存栏将恢复至常年水平,豆粕消费景气有望延续。因此预判连粕2021年的价格整体以上涨为主基调。至于节奏上,春节前生猪大量出栏,饲料需求将阶段性下降,2月份之前以调整为主。3、4月份之后,是生猪集中补栏的季节,饲料需求逐步加大,带动连粕价格上行。

国联期货 姜颖 |

|

|  |

|