研究结论 宏观形势:国内经济回归常态,国际经济有望实现恢复性增长。预计2021年国内经济增速前高后低,总体增速有望达到8%。海外经济在2020年陷入衰退,2021年将将有所恢复增长但仍受疫情影响。 钢铁生产持续增长,总产量超历史水平。2020年1-11月国内粗钢产量9.61亿吨,预计全年粗钢产量将超10亿吨,同比增长约5.3%。 国内经济快速恢复,钢材消费持续增长创新高。受益于下游房地产、汽车及家电行业消费向好,加上基建兜底,2020年钢材消费继续增长,预估全年粗钢消费量同比增长8%。 原材料价格大幅上涨,钢企利润压缩。2020年焦炭(2968, -9.00, -0.30%)供需呈现偏紧格局,价格继续走高,国际市场铁矿(1075, 32.00, 3.07%)石价格涨势凌厉,处于历年新高。成材现货价格涨幅不及,钢厂利润受到挤压,预计2021年上半年原材料价格仍将高位运行。 综合来看,2020年国内钢材市场价格先抑后扬,供需双增。2021年钢价将进一步转向需求主导驱动,国内钢材供应增速预计大于需求,钢材出口有所恢复,废钢进口政策开放,原材料超高利润回归合理,钢企效益基本维持。预计2021年螺纹钢(4490, 79.00, 1.79%)、热卷(4692, 96.00, 2.09%)和线材期货价格重心将有所上移,预计2021年螺纹及热卷期货价格大部分时间内将在3500-4500区间宽幅震荡。 一、行情回顾 图1:螺纹钢指数日线图

图片来源:博易大师 大越研发部 2020年一季度螺纹钢期货价格在年初受到疫情带来的恐慌情绪影响,出现断崖式跳空低开,不过市场信心随后逐渐恢复,价格低位迎来快速反弹,3月中旬受到需求延后及大宗商品整体下跌影响,钢材期货价格再次大幅下跌。二季度国内全面复工后,钢材需求快速恢复,期货价格也一路震荡上行至高位。在八月份价格达到局面高位后出现一定调整,四季度以来受原材料成本推动,整体价格连续大幅拉升,不断突破创新高,当前价格处于历年高位。 二、宏观分析 2.1 房地产投资韧性延续 2020年1-11月份,全国房地产开发投资129492亿元,累计同比增速为6.8%,环比增加0.5个百分点。11月当月房地产投资增速达10.9%,下半年以来始终保持两位数增长。1-11月,房地产开发企业土地购置面积20591万平方米,同比下降5.2%,跌幅环比扩大1.9个百分点。房地产新开工面积累积201084万平方米,同比下降2%,跌幅环比减少0.6个百分点。 2020年年初疫情影响,各种经济活动停滞,对房地产行业造成较大影响,相关指标跌落谷底。随着二季度以来复工复产稳步推进,相关指标快速反弹,房企拿地意愿增强,地产行业在三季度迅速回暖升温。不过在房住不炒的政策背景下,对房企融资和销售端调控加严。2021年房地产全年行业规模继续维持高位,新开工面积同比有望提升,全年地产投资增速有望保持5%以上。 图2:中国房地产开发投资

图片来源:wind资讯 大越研发部 图3:房屋新开工与土地购置

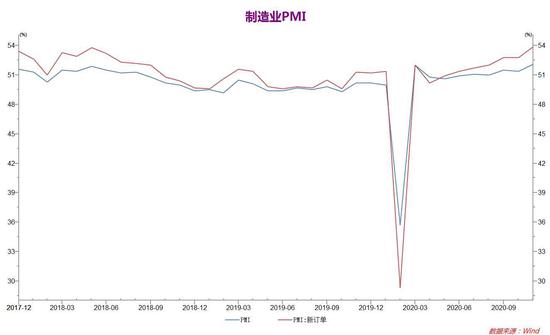

图片来源:wind资讯 大越研发部 2.2 制造业持续回暖,下半年显著增长 11月官方制造业PMI为52.1%,环比增加0.7个百分点,创2017年10月份以来新高,且自3月份全面复工以来连续9个月维持荣枯线上方,经济景气度持续保持良好态势。 各分项指数来看普遍回升,表明制造业全面恢复态势更为明确。剔除十一长假影响,从下半年9-11月份趋势看,制造业PMI指数平稳提高,表明经济呈现持续稳定恢复的特点。从分项指数来看,市场供需加快增长,经济复苏动力增强。11月份生产指数为54.7%,较上月上升0.8个百分点,连续9个月位于53%以上较高水平,显示企业生产较为活跃。需求方面,11月份,前期连续实施的扩内需政策效果进一步显现,市场需求加快回升,带动企业生产较快增长。新订单指数为53.9%,较上月上升1.1个百分点,创2018年以来最高水平。反映市场需求不足的企业比重连续5个月下降,本月较上月下降1.9个百分点至41.4%,已明显低于去年同期水平,表明市场需求持续较快增长,有力支撑经济复苏。 由于2020年一季度受疫情影响相关指标跌至低点,增速为负,2021年一季度在低基数影响下大概率将达到一个较高水平,此后相关指数逐步回落。 图4:中国制造业PMI

图片来源:wind资讯 大越研发部 2.3 基建投资平稳增长 1-11月份全国固定投资499560亿元,同比增长2.6%,增速较1-10月份提高0.8个百分点,11月份当月固定资产投资增长2.8%。基础设施投资同比增长1.0%,增速比1-10月份提高0.3个百分点。其中,铁路运输投资增长2%,回落1.2个百分点;道路运输增速为2.2%,回落0.5个百分点。基建投资近年来受资金制约,保持低速增长,2020年受疫情影响,一季度基建投资大幅下滑,随后受益于政策支持,基建投资增速反弹并创近年来新高。预计2021年国内疫情影响基本消退,基建投资增速将回落至稳定增长区间。 图5:固定资产投资完成额

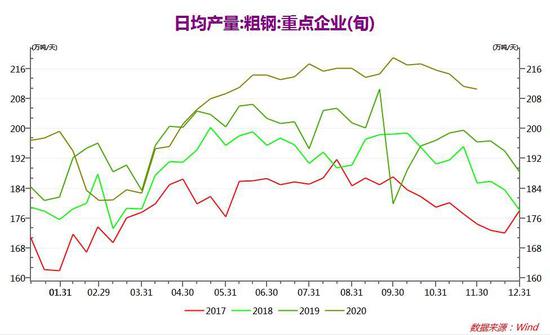

图片来源:wind资讯 大越研发部 三、供需基本面概况 3.1 钢材供应端水平保持增长,全年产量创新高 2020年我国产能置换项目集中投产,按照工信部17年底发布的《钢铁行业产能置换实施办法》,过去两年钢铁行业通过减量置换净退出炼铁产能约3193万吨,炼钢产能2630万吨。尽管总产能逐渐下降,但新高炉生产系数和效率更高,在总体利润偏低但钢厂尚可接受的情况下,全年粗钢产量不降反升,保持增长。预计2021年,钢铁行业集中度继续提升,钢材总产量继续增长。 图6:粗钢产量

图片来源:wind资讯 大越研发部 图7:螺纹实际产量

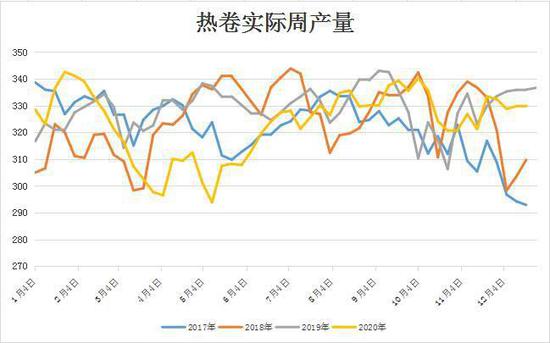

图片来源:大越研发部 图8:热卷实际产量

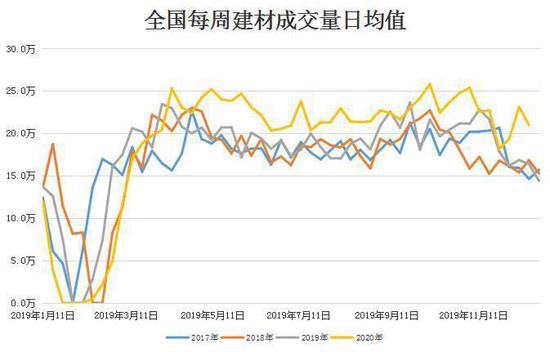

图片来源:大越研发部 3.2 下游行业增速支撑钢材消费,需求端有望延续增长 2020年我国粗钢表观消费量预估增长10%左右,主要受益于国内经济快速回升,除上文提到房地产、基建及制造业外,工程机械、汽车及家电行业等消费表现也明显向好,为用钢需求提供支撑。 图9:建材成交量

图片来源:大越研发部 图10:螺纹表观消费

图片来源:大越研发部 图11:热卷表观消费

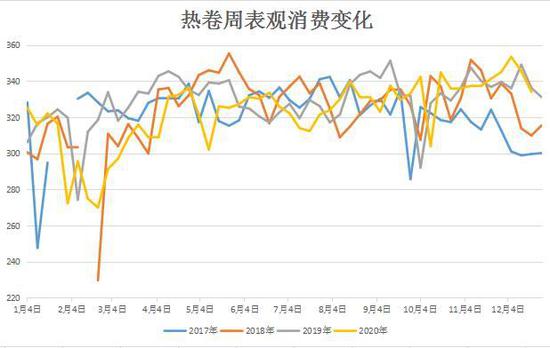

图片来源:wind资讯 大越研发部 我国汽车行业18年以来销量一直处于缓慢下行阶段,2020年2月份受疫情影响,销量同比下跌79.1%,创历史最大跌幅,不过随着国内相关消费刺激政策影响,三季度销量回暖,4月份增速转正后持续保持两位数增长。据中汽协预测,2021年国内汽车销量将达2630万辆,同比增速为4%左右。 图12:汽车销量

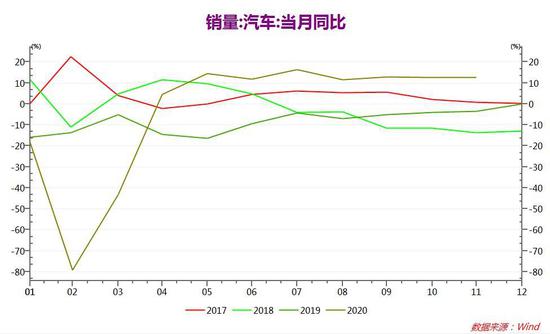

图片来源:wind资讯 大越研发部 工程机械方面,11月重点企业挖掘机销量3.2万台,同比增长67%,1-11月份挖掘机销量29.6万台,同比增长37%,工程机械行业连续四年维持高速增长。2020年受疫情影响,基建行业逆周期政策加码,固定资产投资增速提升,而2021年经济活动逐渐回归常态,基建行业逆周期调节政策力度将有所减弱,景气度回调,预计2021年工程机械行业钢材消费量维持小幅增长局面。 图13:挖掘机销量

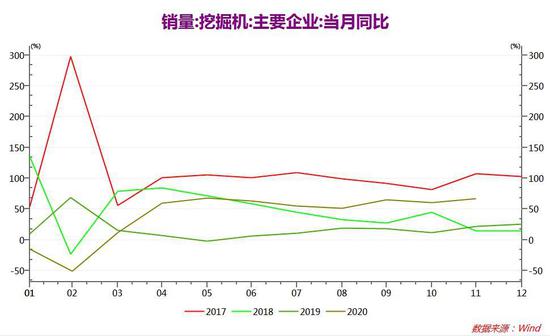

图片来源:wind资讯 大越研发部 四、价差结构和钢厂盈利情况 图14:螺纹钢主力合约基差变化

图片来源:wind资讯 大越研发部 图15:螺纹钢利润情况

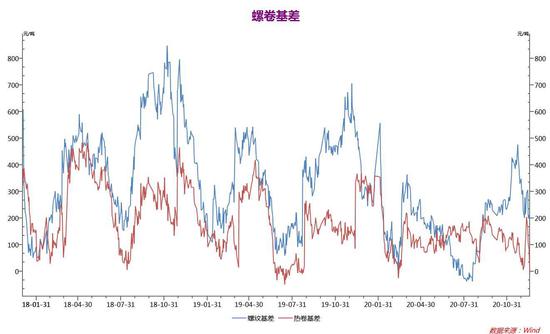

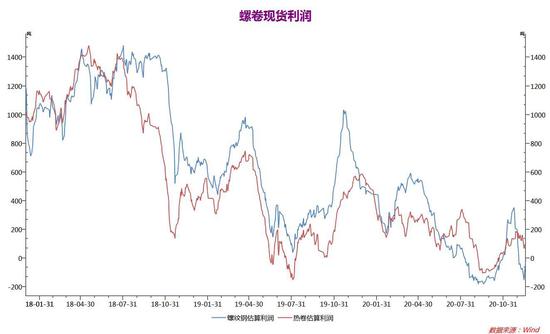

图片来源:wind资讯 大越研发部 从螺纹钢主力合约价差变化来看,近几年来由于宏观经济存在下行压力,供给侧改革完成后,市场对未来预期偏悲观,绝大部分时间处在期货对现货贴水状态。然而2020年以来,基差有明显收缩趋势,尤其是进入下半年之后,期货涨幅始终高于现货,基差大幅修复,预计2021年螺纹及热卷远月贴水格局延续,但基差均值将继续缩小。 利润方面,供给侧改革过后政策红利逐渐褪去,随着供应端产量不断增长,钢材利润逐年下降。原材料价格强势也使得2020年全年钢材利润大部分时间处于偏低水平,不过利润下方也存在支撑,主要在于2020年国内在二季度之后复工复产不断加速,逆周期调节力度加大,制造业和建筑业景气度也持续回升。另外,2020年建材与板材分化较为明显,下半年以来海外制造业受到第二波疫情影响,国内制造业订单增长显著,板材出口同样改善,现货价格走势始终强于建材价格,利润在原材料价格居高不下的背景下仍维持一定水平,预计2021年一季度将继续维持此格局。 五、技术分析 图16:螺纹钢指数技术分析

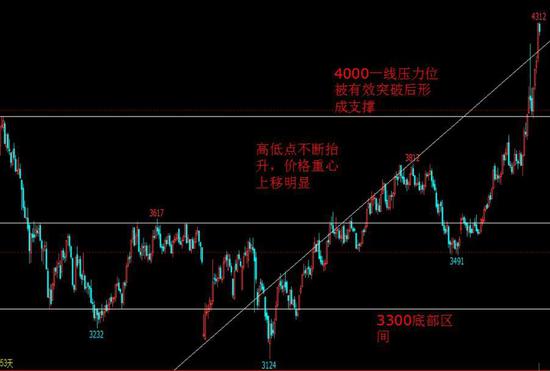

图片来源:文华财经、大越研发部 螺纹钢指数日线来看,一季度期货价格在底部经过两次探底后,全年保持多头态势,价格重心不断上移,当前价格突破前两年头部4000一线后压力位转为新的支撑位,下方3600一线为价格强支撑,而价格反弹后,整体震荡区间显著上移,短期上涨过快有调整需求,但回调幅度有限,预计2021年一季度维持高位运行承压。 六、总结及操作建议 如上所述,2021年宏观经济向好,出口机会增加,预计供需双强格局延续,高基数下供需两端均将继续小幅增长,房地产、基建和制造业维持谨慎乐观,上游原材料价格仍相对较强,铁矿石价格较大概率继续强势运行,钢材利润提升空间不大,螺纹及热卷期货价格震荡区间将有所上移。操作上建议中长线在3500-4500价格区间内低位布局多单,但不宜在价格偏高位置做空。 大越期货 祝森林 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);