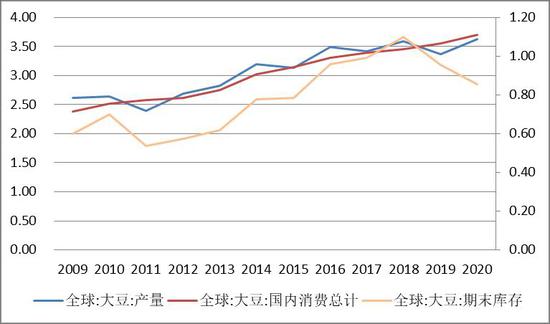

简述:2020/21年度豆粕(3505, -17.00, -0.48%)大幅下跌后又创出新高,中国执行第一阶段协议继续增加美豆进口,美豆库存持续降低,南美大豆(5874, 39.00, 0.67%)由于干旱播种进度延迟,进入生长期仍受拉尼娜影响,而国内大豆供给保持稳定,豆粕库存处于较高水平,同时非洲猪瘟只是零星散发,生猪价格开始回落但养殖利润仍较高,政府鼓励恢复生猪生产,饲料需求预期继续回升,因此豆粕供需结构正在发生显著变化。 要点: ◆美豆销售继续向好库存持续降低 ◆南美大豆播种受干旱迟滞,关注新季生长天气 ◆国内豆粕供给压力不大 ◆饲料产量连续增长 观点和操作策略:建议首先关注美豆价格,主要是美豆销量和库存变化、南美天气,然后再看国内情况,主要是关注大豆到港、豆粕采购和库存情况。因此在美豆销量持续保持高位,南美干旱影响仍在,豆粕供给压力不大的基本面情况下,预计豆粕主力价格将继续偏强运行,主力合约价格向上暂看至3500-3600,向下暂看3000一线。 一、美豆库存降低和南美干旱天气提振美豆价格 (1)全球大豆库存预期小降 图1:全球大豆供需图

数据来源:wind,倍特期货 根据USDA的2020年12月供需报告,2019/20年度全球大豆产量同比降幅1.48%,主要是美国产量下降所致;国内消费总计同比增幅4.76%;期末库存同比降幅3.67%。 根据USDA的2020年12月供需报告,2020/21年度全球大豆产量同比增幅7.6%,主要是美国产量恢复所致,但南美遭遇拉尼娜,产量预估或存下调风险;国内消费总计同比增幅4.26%;期末库存同比降幅10.29%。 (2)美豆销售继续向好库存持续降低 图2:美国大豆供需平衡表

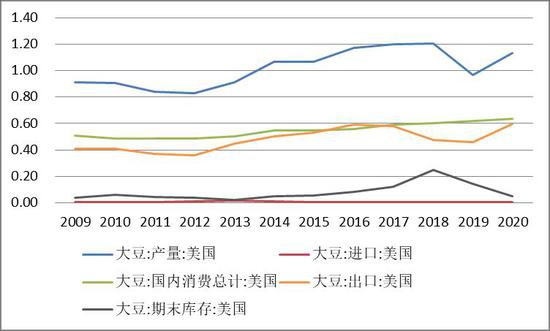

数据来源:wind,倍特期货 根据USDA的2020年12月供需报告,2019/20年度美国大豆产量同比降幅19.79%,主要是播种期连续大雨导致播种面积下降;国内消费总计同比增幅2.38%;出口同比降幅4.08%;期末库存同比降幅42.4%。 根据USDA的2020年12月供需报告,2020/21年度美国大豆产量同比增幅17.41%,主要是播种面积回归正常;国内消费总计同比增幅2.5%;出口同比增幅31.24%,主要是预期中国会继续大量采购美豆;期末库存同比降幅66.6%。 图3:美豆出口周度数据

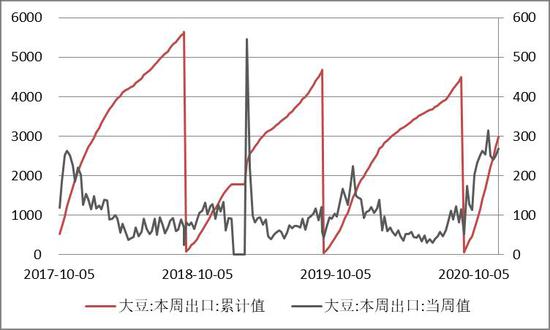

数据来源:wind,倍特期货 根据USDA发布的出口销售报告,2020/21年度截止2020年12月10日当周,美国累积出口大豆2982万吨,同比增加1239万吨,增幅71.06%,一周前同比增加69.67%。 按照USDA公布的最新预期销售量,可以基本算出截止2020年12月10日当周的销售进度为49.8%,同比快了11.59个百分点。从具体量来看,最近四周的销售量为1010万吨,而剩余预期销售量为3005万吨,而当前销售依然火爆,预期到2021年1月初的下一个连续四周销量大概率保持1000万吨左右,因此美豆销售进度大概率持续保持较高。 图4:美豆出口中国周度数据

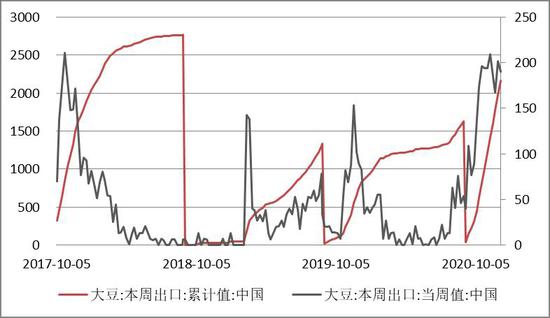

数据来源:wind,倍特期货 根据USDA发布的出口销售报告,2020/21年度截止2020年12月10日当周,美国对华大豆装船总量为2163万吨,同比增加1416万吨,增幅189.28%,前一周是增加199.88%。 2020年10月,中国从美国进口大豆339.95万吨,环比增加223.09万吨,同比增加225.22万吨。2020年1-10月,中国进口美国大豆1401.04万吨,同比增加271.59万吨,同比增幅24.05%。 综合来看,美国大豆库存持续回落,装运量近期保持高位,主要受中国增加美豆进口所致,当前来看,中国会继续增加美豆进口,所以美国大豆销售将有望继续取得进展,库存也可能继续下降。后续重点关注的是,持续大量的销售导致美豆库存不断下降是否会对美豆供给产生重大影响,可重点关注后续美豆装运量和美豆库存变化。 (3)南美大豆播种受干旱迟滞,关注新季生长天气 图5:巴西大豆供需平衡表

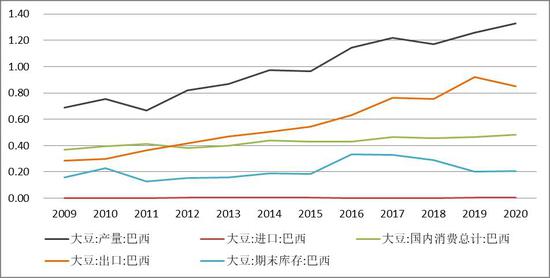

数据来源:wind,倍特期货 根据USDA的2020年12月供需报告,2019/20年度巴西大豆产量同比增幅5.88%;国内消费总计同比增幅3.75%;出口同比增幅23.52%,主要是美豆产量下降导致巴西大豆销售增加;期末库存同比降幅37.19%。 根据USDA的2020年12月供需报告,2020/21年度巴西大豆产量同比增幅5.56%;国内消费总计同比增幅3.46%;出口同比降幅7.74%,主要是预期中国继续大量采购美豆会导致南美大豆销量有所减少;期末库存同比增幅1.47%。 2020年10月,中国从巴西进口大豆423.31万吨,环比减少301.2万吨,同比增加43.99万吨。2020年1-10月,中国进口巴西大豆6035.74万吨,同比增加1137.36万吨,增幅23.22%。 据咨询机构AgRural称,截止2020年12月15日,2020/21年度巴西大豆播种进度完成95%,较前一周增加5%,低于去年同期的96%,整体播种工作基本完成。同时预计巴西大豆产量可能达到1.316亿吨,下调60万吨。 由于前期中国大量进口巴西大豆,导致当前巴西大豆出口量大减,中国转向进口更多美国大豆,而另一个关注点在于拉尼娜对巴西大豆的影响,由于近期降雨较好让播种进度基本完成,但预期为中度到强度等级的拉尼娜对后续巴西大豆生产阶段的影响仍未摆脱,后续需要重点关注的是巴西天气对巴西大豆优良率以及生长进度的影响。 图6:阿根廷大豆供需平衡表

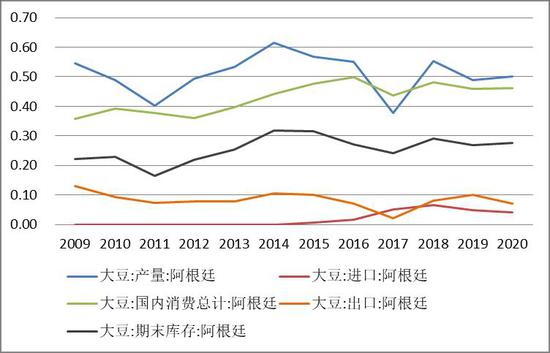

数据来源:wind,倍特期货 根据USDA的2020年12月供需报告,2019/20年度阿根廷大豆产量同比降幅11.75%;国内消费总计同比降幅3.48%;出口同比增幅9.56%,主要是美豆产量下降导致南美大豆销量增加;期末库存同比降幅7.23%。 根据USDA的2020年12月供需报告,2020/21年度阿根廷大豆产量同比增幅2.46%;国内消费总计同比增幅0.87%;出口同比降幅29.79%;期末库存同比增幅2.99%。 2020年10月,中国从阿根廷进口大豆81.3万吨,环比减少19.07万吨,同比减少14.71万吨。2020年1-10月中国进口阿根廷大豆682.73万吨,同比增加75.81万吨,增幅12.49%。 据布宜诺斯艾利斯谷物交易所发布的周度报告称,截止2020年12月16日,阿根廷2020/21年度大豆播种进度67.8%,比前一周推进10.7个百分点,预计整体播种面积将达到1720万公顷,比上年提高10万公顷,大豆产量4650万吨,低于2019/2020年度的4900万吨,因为拉尼娜现象导致前期的天气干燥。 综合来看,后续的大豆全球供给格局主要关注两个方面的内容: 一是,美豆销售火爆导致美豆出口持续保持高位,而巴西大豆出口大幅减少,因此按照近四周的1000万吨美豆出口量,剩余预期销量仅剩3000万吨,1月上旬可能减少至2000万吨,如果这个节奏能够继续持续,则美豆库存可能面临1月甚至2月的USDA报告的继续下调,因此美豆销量和库存变化将是后续美豆价格以及整个豆系价格的核心因素; 二是,拉尼娜现象的持续影响。2020年的拉尼娜是中到强度等级,持续时间至少到2021年1月底,甚至可能到2021年3月份,因此在南美大豆的播种期遭到挑战后,后续生长阶段可能将继续面临干旱的影响,而生长阶段的干旱对产量和上市期的影响将更大。 因此,在美豆销量以及库存变化的核心因素主导下,叠加拉尼娜对南美天气的影响,后续全球大豆供给格局可能呈现明显的紧张风险。 二、国内豆粕供给压力不大 (1)中国大豆进口保持稳定 图7:中国大豆供需平衡表

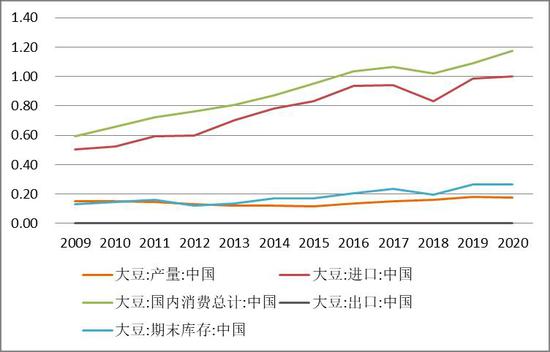

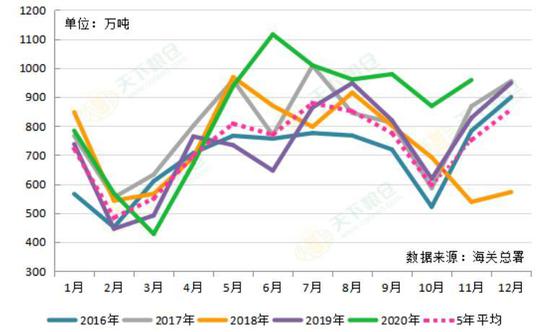

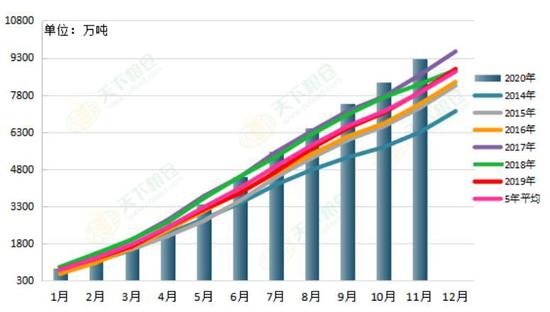

数据来源:wind,倍特期货 根据USDA的2020年12月供需报告,2019/20年度中国大豆产量同比增幅13.34%,主要是国内实行大豆振兴计划所致;国内消费总计同比增幅7.06%;进口同比增幅19.37%;期末库存同比增幅37.72%。 根据USDA的2020年12月供需报告,2020/21年度中国大豆产量同比降幅3.31%;国内消费总计同比增幅7.51%,主要是预期饲料需求增加所致;进口同比增幅1.49%;期末库存同比持平。 据中国海关数据,2020年11月进口大豆958.6万吨,环比增加89.76万吨,增幅10.33%,同比增加130.58万吨,增幅15.77%。2020年1-11月,中国进口大豆9280万吨,同比增加1383.2万吨,增幅17.52%。 据Cofeed调查统计,2020年12月大豆到港预估932.8万吨,2021年1月大豆到港初步预估800万吨,2月大豆到港初步预估630万吨,3月大豆到港初步预估650万吨,4月大豆到港初步预估810万吨。 图8:中国进口大豆月度对比图

数据来源:天下粮仓,倍特期货 图9:中国进口大豆月度累积对比图

数据来源:天下粮仓,倍特期货 2020/21年度,中国采购大豆总量同比增长21.26%,由于前期中美关系紧张,中国大量采购南美大豆,近来南美大豆货源紧张,中国继续执行中美贸易协定,从而转向大量采购美国大豆,采购节奏的变化导致北美和南美的供应节奏也出现变化,导致上游价格大幅波动。我国的大豆振兴计划让我国大豆产量也小幅上涨,当前我国整体大豆供应仍保持稳定,但已经不是宽松格局,后期供给可能因为全球供给格局变化而出现紧张局面。 (2)压榨量大幅增长但豆粕供给压力不大 图10:中国豆粕供需平衡表

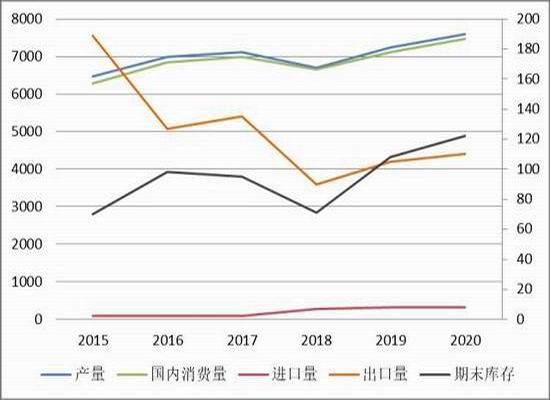

数据来源:wind,倍特期货 根据天下粮仓最新的12月数据,2019/20年度中国豆粕产量同比增幅7.6%;国内消费总计同比增幅6.67%,主要是生猪存栏增加导致需求增加所致;期末库存同比增幅38.95%。 根据天下粮仓最新的12月数据,2020/21年度中国豆粕产量同比增幅4.68%;国内消费总计同比增幅5.02%,主要是预期生猪存栏会进一步上升;期末库存同比增幅12.96%。 图11:全国大豆压榨量周度趋势图

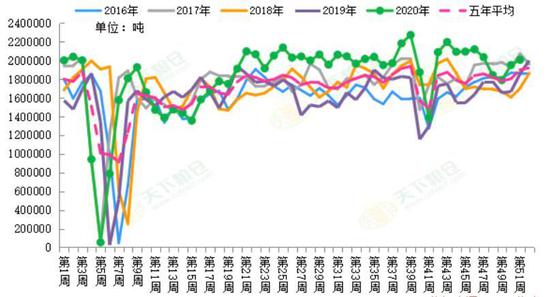

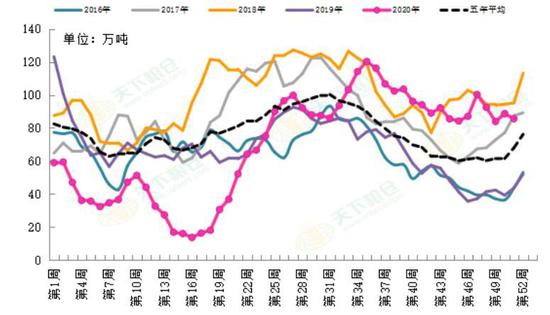

数据来源:天下粮仓,倍特期货 据天下粮仓数据,截止2020年12月18日当周,全国各地油厂大豆压榨总量200.71万吨,较上周增加5.64万吨,增幅2.89%,当周开机率为57.33%,较上周增长1.62。截止当周,2020/21年度(始于2020年10月1日)全国大豆压榨量为2214.41万吨,较去年同期增加325.24万吨,增幅17.22%,上周增幅18.2。 图12:国内沿海大豆结转库存量周度趋势图

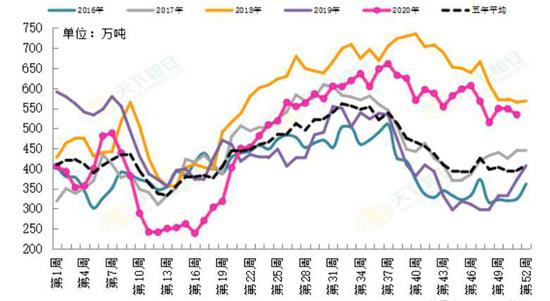

数据来源:天下粮仓、倍特期货 据天下粮仓数据,截止2020年12月18日当周,国内沿海主要地区油厂进口大豆总库存量534.04万吨,较上周减少14.6万吨,降幅2.66%,较去年同期增幅43.58%,上周增幅64.82%。 图13:国内沿海豆粕结转库存周度趋势图

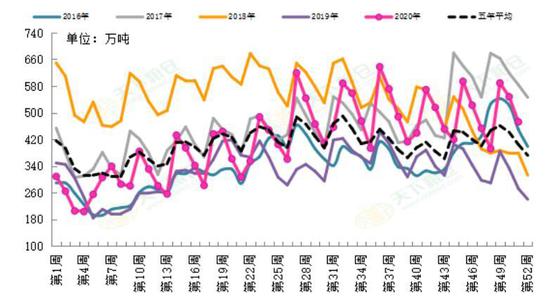

数据来源:天下粮仓、倍特期货 图14:国内沿海豆粕未执行合同周度趋势图

数据来源:天下粮仓、倍特期货 据天下粮仓数据,截止2020年12月18日当周,国内沿海主要地区油厂豆粕总库存量85.59万吨,较上周减少3.04万吨,降幅3.43%,较去年同期增长96.39%,上周增幅126.09%;豆粕未执行合同量472.45万吨,较上周减少75.27万吨,降幅13.74%,较去年同期增加73.56%。 综合来看,2020/21年度大豆压榨量同比增长17.22%,油厂大豆库存同比增长43.58%,豆粕库存同比增长96.39%,大豆压榨量持续保持在较高位置,近四周平均在189.77万吨,大豆到港近四周平均在181.41万吨,少于压榨8.35万吨每周,而大豆库存在534.04万吨,因此当前大豆供给整体仍然充足,后续大豆供给将取决于国际大豆供需格局。 而豆粕库存虽同比大涨,但去年基数太低,近四周豆粕供给平均在149.92万吨,豆粕采购量近四周均值在153.58万吨,多于供给3.66万吨每周,基于当前豆粕供给保持在高位,未来不存在大幅上行的空间,而豆粕需求则很有可能继续上行,虽然当前豆粕库存处于较高位置,但整体来看,当前乃至未来一段时间内,豆粕供给压力不大。 三、饲料产量连续增长 (1)饲料产量连续增长 图15:饲料当月产量图

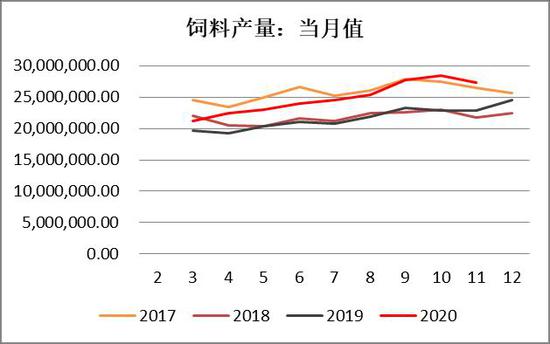

数据来源:wind,倍特期货 图16:饲料产量当月同比图

数据来源:wind,倍特期货 图17:饲料累计产量图

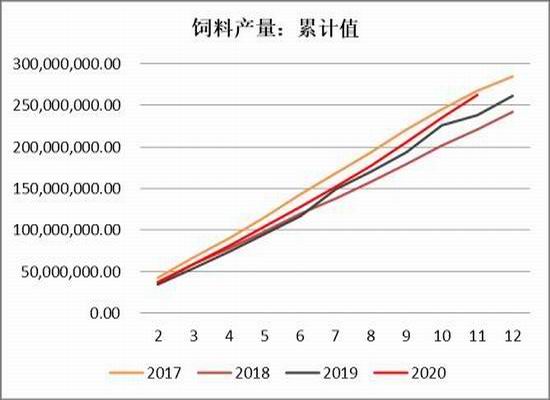

数据来源:wind,倍特期货 图18:饲料累计产量同比图

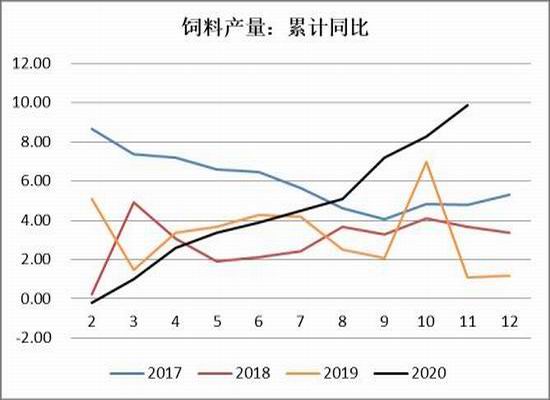

数据来源:wind,倍特期货 观察饲料产量数据可以发现,2020年11月,饲料产量同比增长17%,较上月22.4%继续保持高速增长;截止2020年11月累计同比增长9.3%,较上月8.3%继续保持整体上涨。近期随着生猪存栏持续回升,以及禽类存栏保持在高位,因此后期饲料整体产销状况可能继续向好。 (2)生猪养殖利润逐渐回落但仍较高,存栏预期继续回升 图19:生猪存栏数据

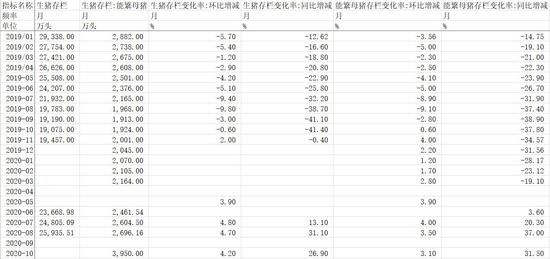

数据来源:wind,倍特期货 生猪存栏方面,据农业农村部数据,截至2020年10月,生猪存栏3.87亿头,同比增长27%,连续9个月增长,生猪整体产能已经恢复到2017年年末的88%左右;而能繁母猪存栏3950万头,同比上涨32%,连续13个月增长。考虑到非洲猪瘟疫情只有零星散发,非洲猪瘟疫苗已经进入临床阶段,且国家仍在不断推动生猪产能恢复,高养殖利润也将刺激存栏回升,2020年以来新建规模猪场投产已经累计达到1.3万个,另有1.5万个去年空栏的规模猪场开始复养,预计后期存栏数据将继续回升。 图20:仔猪、生猪和猪肉价格走势图

数据来源:wind,倍特期货 截止2020年12月11日当周,仔猪价格81.57元/kg,同比下跌12.4%,环比下跌2.94%;生猪价格32.56元/kg,同比下跌6.46%,环比下跌0.94%;猪肉价格48.87元/kg,同比上涨3.04%,环比上涨11.09%。仔猪价格从2020年3月最高价135.47元/kg回落39.78%,生猪价格从2019年11月最高价40.98元/kg回落20.54%,猪肉价格从2019年10月最高价56.02元/kg回落12.76%。 图21:生猪养殖利润图

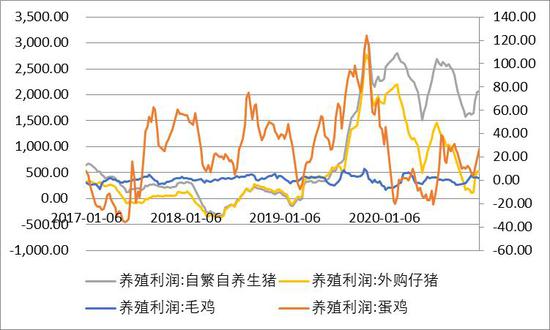

数据来源:wind,倍特期货 按出栏体重115公斤来计算,截止2020年12月18日当周,自繁自养生猪养殖利润为2066.14元/头,环比增幅0.78%,同比降幅8.89%;外购仔猪养殖利润为513.19元/头,环比降幅1.74%,同比降幅72.65%。 近期养殖利润大幅下跌后有所反弹,主要是仔猪价格仍在大幅下跌中,但养殖利润已经进入下行通道,自繁自养生猪养殖利润绝对值仍较高,而外购仔猪模式下养殖利润已经达到较低位置,后续随着仔猪价格的进一步下降,外购仔猪养殖利润下降空间不会太大,但随着出栏放量和生猪价价格下降,自繁自养养殖利润存大幅下降可能。 综合来看,短期生猪缺口问题已经不大,后续生猪存栏和出栏将进一步增长,生猪体系价格将将偏弱运行,但养殖利润绝对值仍较高,因此伴随企业积极进行生猪生产,整体饲料市场将跟随生猪存栏回升而继续恢复,豆粕需求也将继续增长。 四、美豆库存持续降低,国内需求继续增长,豆粕预期偏强震荡 (1)豆粕主力行情回顾 图22:豆粕主力价格走势图

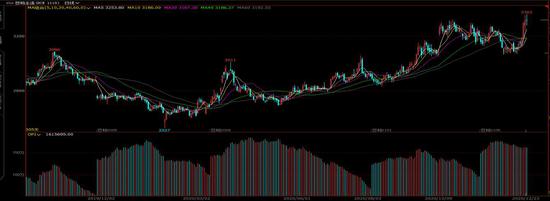

数据来源:文化财经、倍特期货 从分析豆粕主力合约走势分析看,自2019年12月起,2005合约在中国加大美国大豆采购后供给变得充足,价格开始缓慢回落,直至春节期间国内爆发新冠疫情,节后开盘直接触底年内最低点2527。 2月疫情爆发导致国内外交通短期都受阻,再加上节后饲料企业补库,豆粕价格自低位开始回升,南美疫情导致巴西和阿根廷港口大豆装运出现问题,2009合约冲到高点3011。 4月阿根廷恢复港口装运,巴西开辟绿色通道助力大豆运输,巴西港口装运创出新高,价格随即开始回落,随着大豆大量到达国内港口,价格达到低点2689。 5月随着豆粕需求上升价格缓慢上涨,市场传闻中国暂停采购美豆后证伪,然后美国政府禁止中国航班飞往美国,中美关系紧张导致价格上涨至2868,随后价格有所回落至2791。 7月USDA发布季度报告,美豆种植面积和库存都低于预期,价格上涨至高点2939,随后7月月度报告又上调了种植面积和产量,价格回落至2855;然后美豆出口转好,以及中国开始恢复美豆采购,美豆价格开始上涨,2009合约跟随上涨至高点3057,随后传闻8月中美将举行贸易会谈,价格开始回落至低点2882。 8月美豆优良率不断上调,2101合约价格继续下行至2831,随后中国逐渐增加美豆采购,价格反弹至2937,但国内饲料采购走弱致价格回落至2863,后美豆优良率开始下调,价格再度上涨至高点3170。 9月随着美豆进入收割阶段,优良率不再下调,价格回落至3052。 10月巴西干旱导致大豆播种进度滞后,以及美豆销售继续向好,价格上涨至3321,由于国内大度供给一直充足,虽然美豆价格不断上涨,但国内价格整体呈现震荡形态,直至巴西降雨增多,种植进度不断上移,2105合约价格回调至低点3067。 12月由于美豆出口持续保持高位,以及南美干旱天气一直影响着巴西大豆的生长和阿根廷大豆的播种,美豆价格再度创出新高,豆粕价格创出年内新高3362。 (2)豆粕基本面分析汇总 1、从国外来看,后续的大豆全球供给格局主要关注两个方面的内容:一是美豆销售火爆导致美豆出口持续保持高位,而巴西大豆出口大幅减少,因此按照近四周的1000万吨美豆出口量,则美豆库存可能面临1月甚至2月的USDA报告的继续下调,因此美豆销量和库存变化将是后续美豆价格以及整个豆系价格的核心因素;二是拉尼娜现象的持续影响,在南美大豆的播种期遭到挑战后,后续生长阶段可能将继续面临干旱的影响,而生长阶段的干旱对产量和上市期的影响将更大。 因此在美豆销量以及库存变化的核心因素主导下,叠加拉尼娜对南美天气的影响,后续全球大豆供给格局可能呈现明显的紧张风险。 2、从国内来看,2020/21年度大豆压榨量同比增长17.22%,油厂大豆库存同比增长43.58%,豆粕库存同比增长96.39%,大豆压榨量持续保持在较高位置,近四周大豆平均到港少于压榨8.35万吨每周,而大豆库存在534.04万吨,因此当前大豆供给整体仍然充足,后续大豆供给将取决于国际大豆供需格局。 豆粕库存虽同比大涨,但去年基数太低,近四周豆粕平均采购量多于供给3.66万吨每周,基于当前豆粕供给保持在高位,未来不存在大幅上行的空间,而豆粕需求则很有可能继续上行,虽然当前豆粕库存处于较高位置,但整体来看,当前乃至未来一段时间内,豆粕供给压力不大。 3、从下游饲料需求端来看,短期生猪缺口问题已经不大,后续生猪存栏和出栏将进一步增长,生猪体系价格将将偏弱运行,但养殖利润绝对值仍较高,因此伴随企业积极进行生猪生产,整体饲料市场将跟随生猪存栏回升而继续恢复,豆粕需求也将继续增长。 4、综合分析来看,建议首先关注美豆价格,主要是美豆销量和库存变化、南美天气,然后再看国内情况,主要是关注大豆到港、豆粕采购和库存情况。因此在美豆销量持续保持高位,南美干旱影响仍在,豆粕供给压力不大的基本面情况下,预计豆粕主力价格将继续偏强运行,主力合约价格向上暂看至3500-3600,向下暂看3000一线。 倍特期货 程杰 |

|

|  |

|

微信:

微信: QQ:

QQ: