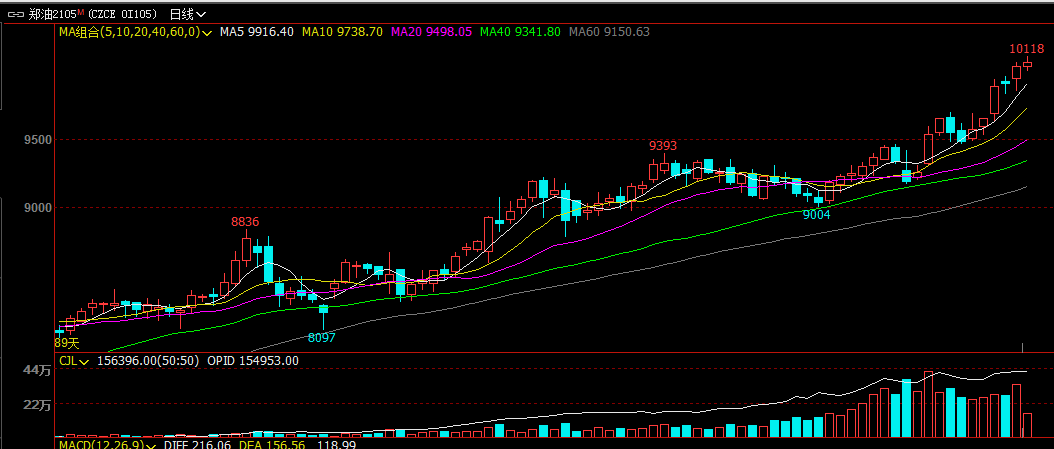

来源:期货日报 昨日,国内商品期货收盘多数飘红,农产品强势反弹,三大油脂联袂上涨。菜油破万创新高,主力2105合约报收于10041元/吨,最高涨至10068元/吨;棕榈(7314, 172.00, 2.41%)油期货主力合约持续走高,涨逾3%,报收于7238元/吨;豆油期货主力合约涨幅超过2%,突破8100元/吨,创近8年新高。期货日报记者通过采访多家机构和分析人士了解到,目前市场对于油脂的看涨情绪浓厚。

中信期货研究部商品CTA组负责人刘高超告诉期货日报记者,近期油脂上涨主要有几个驱动因素:一是新冠病毒疫苗上市、全球流动性充裕、原油价格重心上移,市场宏观情绪利好;二是马棕2020年12月产出预期继续收紧,目前市场预计马棕2020年12月产量环比减少10%左右,出口环比增加20%左右,按此测算,马棕2020年12月产量和出口量将为134万吨和156万吨左右,预期马棕2020年12月库存环比下降20%左右;三是美豆出口强劲、阿根廷持续干旱,美豆价格不断上涨,成本端对豆油的上行驱动较强,而国内豆油库存持续下降,国内油脂消费较好,豆油上涨的产业基础也较为坚实;四是近期中加关系未有明显改善,国内菜系供应偏紧,叠加今年拉尼娜下国内冬季偏冷,近期国内的大范围降温或将推升市场对国产菜籽减产的担忧。 光大期货油脂油料研究员侯雪玲认为,目前通胀预期在,资金做多商品热情高涨。巴西大豆(5828, 23.00, 0.40%)收割不及预期,阿根廷产区降水少损产担忧高,南美大豆产量形势依然令人担忧。国内豆油库存下降,棕油和菜油库存处于低位水平,现货基差坚挺也提振期货价格。 “从宏观面来看,新冠病毒担忧情绪下降,市场对疫苗使用抱以乐观预期,资金聚焦于对经济复苏、商品需求恢复的预期先后上。从基本面来看,拉尼娜气候影响下,极端天气频发,不利于农作物生长,巴西和阿根廷降水仍不足,棕榈油产区降水又偏多,油料产量担忧将继续困扰市场,再加上阿根廷罢工的后续影响,全球及国内的油脂库存紧张问题2021年2月前难以改善。”侯雪玲认为,春节前油脂行情可期,但主要风险点在于目前多头获利丰厚,节前资金不稳定性较高,品种波动性将会增加,谨防资金集中获利平仓。 刘高超认为,目前棕油、豆油、菜油均具有较强的上涨产业基础,近期油脂市场维持上涨趋势概率较大,后期需关注南美天气变化,中美、中加关系变化。 瑞达期货分析称,菜油和豆油、棕榈油价差较大,影响菜油消费量,拖累菜油行情。但美豆前日大幅收涨,带动国内油脂收涨,菜油价格上涨。同时,菜籽压榨量维持低位,上周菜籽油开机率虽小幅回升,但由于菜油提货速度快,菜油库存降至16.5万吨,降幅13.16%,供应紧张,菜油整体将维持在高位运行。 截至1月1日当周,国内豆油商业库存总量95.835万吨,较前周的100.285万吨减少了4.45万吨,降幅在4.44%。瑞达期货表示,在棕榈油和菜油的库存都有限的背景下,预计春节前油脂将偏强运行。 宏源期货分析认为,马棕2020年12月产量阶段性下降,出口继续增加,棕榈油产区延续去库存状态,加上印尼上调棕榈油税,将支撑棕榈油行情。目前国内棕榈油库存有所恢复,但是豆油和菜油库存持续下降,低库存将支撑油脂行情,预期油脂或振荡上行,油脂多单继续持有。 鲁证期货认为,目前市场对于油脂的看涨情绪非常浓厚,受宏观和外围的影响,价格延续惯性上涨的趋势。在国内市场,豆油和菜油各自有各自的利多支撑,一季度末之前,这些利多存在一定的可持续性,而棕榈油产地的库存也没有太大的压力。在交易上,单纯由于价格较高而试图做空的思路是不可取的。 现货方面,1月5日,沿海豆粕(3516, 2.00, 0.06%)价格在3340—3500元/吨区间,跌10—40元/吨。国内沿海一级豆油主流价格在8740—8910元/吨,跌20—50元/吨。豆粕期货价格振荡,豆粕成交放量,总成交70.49万吨。豆油期货价格振荡偏弱,豆油成交增加。 鲁证期货认为,近期CBOT大豆价格表现强势的主要逻辑仍然是南美大豆减产预期。当前已经进入南美大豆的重要生长期,虽然近期降雨有所增加,但是总降雨量仍低于正常水平,各机构开始下调巴西、阿根廷大豆产量预期。在全球大豆消费尚可、期末库存消费比偏低的情况下,未来任何对南美大豆产量的调减都可能加剧供需情况的恶化,促使CBOT大豆价格进一步上涨。因此,在南美产量定产之前,CBOT大豆价格料保持强势运行。 |

|

|  |

|