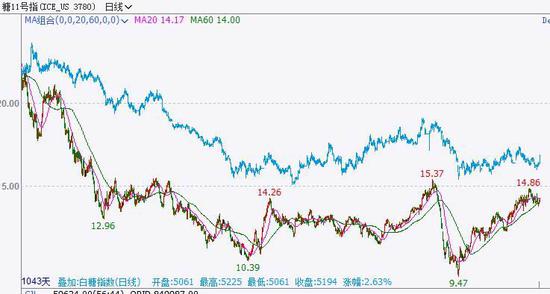

研究结论 IOS白糖(5223, -28.00, -0.53%)全球供需基本面从前期预估20/21年度紧平衡,转为缺口350万吨。 首先:中国白糖需求大于产量,长期需要靠进口弥补缺口,缺口大概一直维持在1/3。国内白糖现货今年价格一直坚挺,跟疫情封锁边境,导致走私减少有关。 其次:2020年10月底,20/21年度本期制糖全国累计产糖111.32万吨;全国累计销糖43.39万吨;销糖率38.98%(去年同期44.67%)。 第三:目前配额外进口糖征税50%,价格4660附近,低于国内期货现货价格,但由于进口申报制度,可能设置门槛,进口量受到限制。中国和东盟自贸区协议并未涉及白糖进口征税调整,对白糖进口无长期影响。 第四:进口糖浆大幅增加,有变相避税嫌疑,填补一部分走私缺口,未来可能会提高征税加以控制。 第五:新糖上市高峰即将过去,现货价格止跌反弹,下行空间不大,期货主力换月05,5000附近底部探明,下跌空间有限。 综合以上观点,基本面未来偏向利多,白糖未来突破方向向上的概率偏大。交易思路震荡偏多为主。 一、行情回顾 年初疫情爆发,各国开始封锁,白糖快速下跌。4月底国内疫情控制,封锁解除,消费回暖,白糖触底开始震荡反弹。白糖利空已经兑现,底部已经探明,未来一年度震荡走高的概率偏大。各国货币放水,商品普涨,对白糖价格也有支撑。国内往年边民人拉手扛,蚂蚁搬家方式的走私白糖,今年几乎断绝。由于之前瑞丽疫情爆发,边境控制非常严格,边民因防疫需求,也较少往来边境。糖浆进口剧增,有变相避税嫌疑,目前已经在研究加强控制。巴西干旱,新一年度全球白糖产量可能会有所减少,消费随着疫情控制,未来供需缺口增加,基本面往利多方向发展。ICE原糖今年走出V型走势,未来还有进一步走高的空间。 图1:ICE11号原糖指数和郑糖指数k线对比图

资料来源:文华财经 各机构预测: UNICA:21/22年度巴西糖产量预计将因干旱下降。ISO预计全球糖市在20/21年度出现350万吨缺口,高于此前预估的72.4万吨。 图2:usda全球供需平衡表

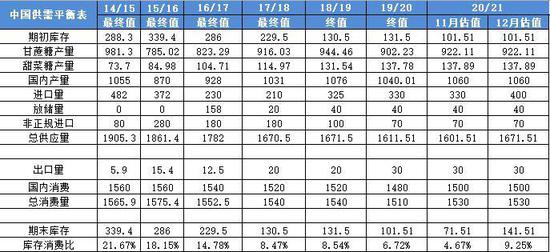

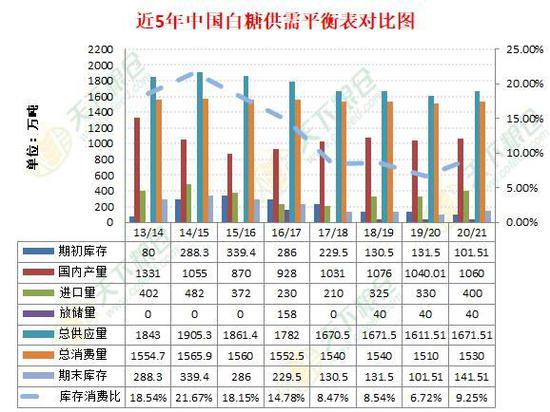

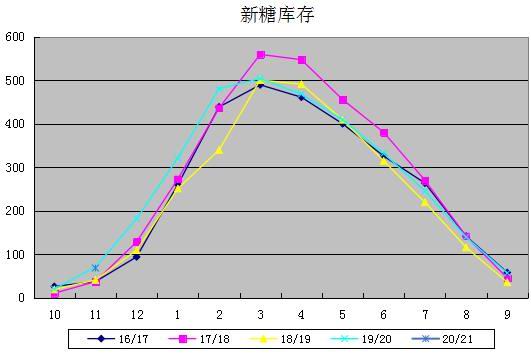

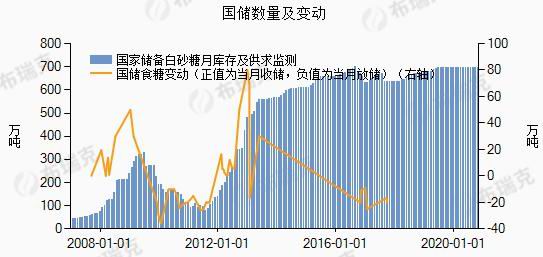

资料来源:布瑞克 二、供需分析 1、国内白糖产量小幅减少 国内白糖产量从15/16年度开始,近四年产量逐步增长,目前稳定在1000万吨左右。国内供需变化不大,国内缺口还有500万吨左右,200万吨配额,今年疫情封锁边境走私大幅减少。库存消费比有所减少。 图3:布瑞克国内供需平衡表

资料来源:布瑞克 图4:国内供需平衡表(天下粮仓和农村部)

资料来源:农业部

资料来源:农业部

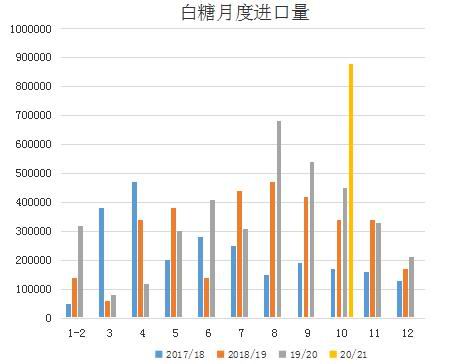

资料来源:农业部 2、进口食糖同比增加 海关总署公布的数据显示,2020年10月中国进口食糖88万吨,同比增加43万吨,环比增加34万吨。 2020年1-10月中国累计进口糖365万吨,同比增加81万吨。 10月中国进口糖浆14.87万吨,同比增加12.54万吨,环比增加4.74万吨。 2020年1-10月中国累计进口糖浆85.52万吨,同比增加75.98万吨。 图5:白糖月度进口量

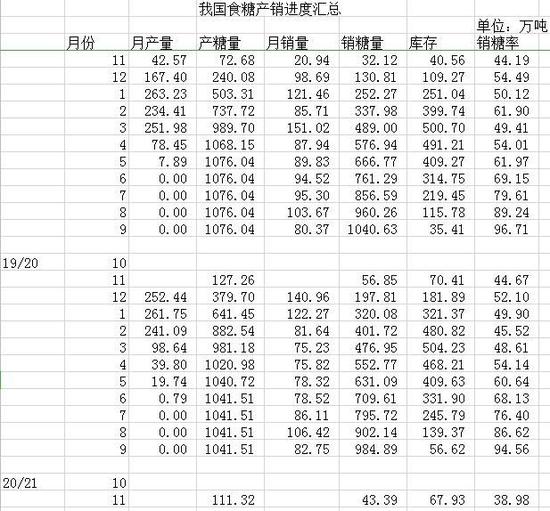

资料来源:大越期货整理 3、国内销售数据 2020/21年制糖期全国制糖生产情况。 截至11月底,本制糖期全国已累计产糖111.32万吨(上制糖期同期产糖127.26万吨),其中,产甘蔗糖21.55万吨(上制糖期同期产甘蔗糖37.5万吨);产甜菜糖89.77万吨(上制糖期同期产甜菜糖89.76万吨)。 截至11月底,本制糖期全国累计销售食糖43.39万吨(上制糖期同期56.85万吨),累计销糖率38.98%(上制糖期同期44.67%),其中,销售甘蔗糖9.02万吨(上制糖期同期21.62万吨),销糖率41.86%(上制糖期同期57.65%);销售甜菜糖34.37万吨(上制糖期同期35.23万吨),销糖率38.29%(上制糖期同期39.25%) 图6:我国食糖产销进度汇总

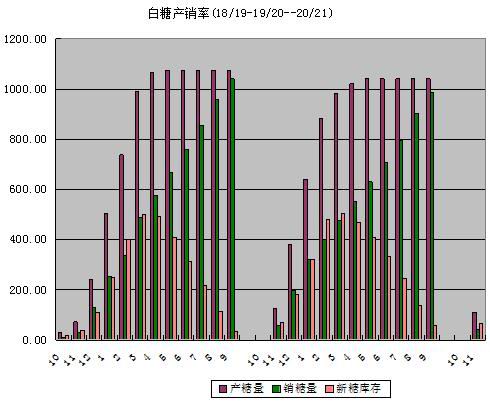

资料来源:大越期货整理 图7:白糖产销率及新糖库存

资料来源:大越期货整理

资料来源:大越期货整理

资料来源:大越期货整理 三、价差分析 1、白糖期现价差 近期白糖现货价格稳定。期货价格震荡走高,主力合约05期现价差缩小达到平水。 图8:国内白糖主产区现货价格走势

资料来源:天下粮仓 布瑞克

资料来源:天下粮仓 布瑞克

资料来源:天下粮仓 布瑞克 2、巴西泰国糖和期货主力价差 由于外糖价格近期反弹,国内外价差有所减少。12月18日在50%征税情况下进口巴西糖港口报价4662元/吨,泰国糖4923元/吨。 图9、10:进口糖价格走势图

资料来源:大越期货整理

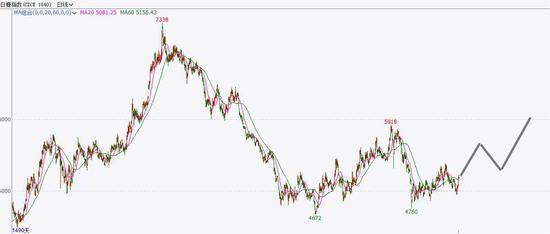

资料来源:大越期货整理 四、技术面分析

白糖底部基本探明,未来一年度震荡走高的概率偏大。 五、对白糖未来价格的预判 IOS白糖全球供需基本面从前期预估20/21年度紧平衡,转为缺口350万吨。 首先:中国白糖需求大于产量,长期需要靠进口弥补缺口,缺口大概一直维持在1/3。国内白糖现货今年价格一直坚挺,跟疫情封锁边境,导致走私减少有关。 其次:2020年10月底,20/21年度本期制糖全国累计产糖111.32万吨;全国累计销糖43.39万吨;销糖率38.98%(去年同期44.67%)。 第三:目前配额外进口糖征税50%,价格4660附近,低于国内期货现货价格,但由于进口申报制度,可能设置门槛,进口量受到限制。中国和东盟自贸区协议并未涉及白糖进口征税调整,对白糖进口无长期影响。 第四:进口糖浆大幅增加,有变相避税嫌疑,填补一部分走私缺口,未来可能会提高征税加以控制。 第五:新糖上市高峰即将过去,现货价格止跌反弹,下行空间不大,期货主力换月05,5000附近底部探明,下跌空间有限。 综合以上观点,基本面未来偏向利多,白糖未来突破方向向上的概率偏大。交易思路震荡偏多为主。 大越期货 杜淑芳 |

|

|  |

|

微信:

微信: QQ:

QQ: