内容提要: 1、OPEC产量环比回升 减产协议延长预期增强 10月OPEC原油产量为2438.6万桶/日,环比增幅为1.3%,同比下降18%;利比亚、伊拉克、尼日利亚产量回升;10月OPEC+减产执行率为101%。OPEC+联合技术委员会建议将原油增产计划延迟三至六个月。OPEC+将于11月30日至12月1日的会议决定原油供应政策。预计OPEC+有望将当前770万桶/日的减产政策至少再延长三个月,即至2021年第一季度末,这将有助于改善原油市场供应状况。 2、美国产量回升 库存去化放缓 美国原油产量处于1100万桶/日左右,钻井数量逐步回升;美国商业原油库存小幅增加,库欣地区原油库存处于高位;随着美国产量回升,预计美国原油去库存面临放缓。 3、中国原油进口增速放缓 加工量处于高位 10月中国原油产量为1641万吨,同比增长1.4%,进口量为4255.8万吨,同比增长6.5%;加工量为5982万吨,同比增长2.6%;中国原油产量保持小幅增长;进口量增幅放缓,回落至年内低位水平;原油加工量环比回升,增至纪录新高。 4、全球疫情形势严峻 疫苗进展提振市场 全球新冠疫情形势较为严峻,欧洲、美国疫情持续发展,德国、法国、英国等等国家采取新一轮防控措施;随着北半球进入冬季,亚洲部分国家新增病例也出现回升,疫情形势仍面临挑战。而近期欧美疫苗取得积极进展,改善市场对于未来经济复苏节奏的预期,提振金融市场信心。 策略方案: | 单边操作策略 | | 套利操作策略 | | | 操作品种合约 | SC2102 | 操作品种合约 | | | 操作方向 | 做多 | 操作方向 | | | 入场价区 | 278 | 入场价区 | | | 目标价区 | 305 | 目标价区 | | | 止损价区 | 269 | 止损价区 | |

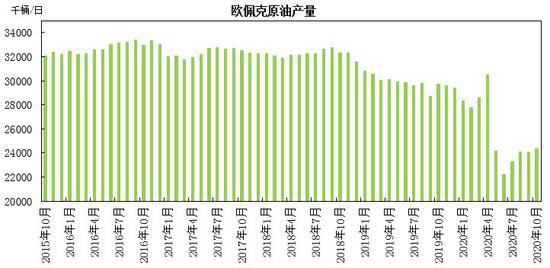

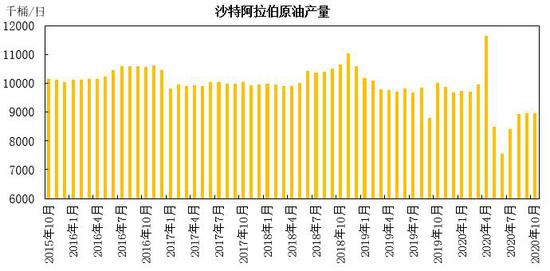

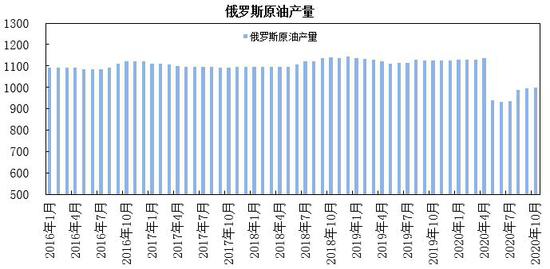

一、基本面分析 (一)宏观因素 1、国际经济因素 11月PMI数据显示美国制造业服务业均高速复苏,而欧洲制造业服务业的分化加剧。美国11月Markit制造业PMI为56.7,已连续7个月上升,服务业PMI(商业活动指数)为57.7,均大幅高于市场预期;11月欧元区Markit制造业PMI为53.6,服务业PMI(商业活动指数)为41.3,均低于前值及市场预期,欧元区服务业PMI以连续3个月位于收缩区间,并跌至5月份以来最低。从前瞻数据显示,当前经济基本面“美强欧弱”特点仍然明显,且有扩大的趋势,且与欧洲制造业和服务业表现分化不同,美国两者复苏势头均良好。 11月25日,美联储发布了11月议息会议纪要,与会美联储官员讨论可能会很快更新资产购买计划指引,包括购债时间、期限、构成等,为美国经济提供更多宽松货币政策支持。许多美联储官员认为美联储货币政策决策机构联邦公开市场委员会可能想要“很快强化资产购买计划指引”。许多官员支持转向“基于定性结果的资产购买计划指引”,将美联储预期执行资产购买计划的时间与经济状况挂钩。纪要显示,考虑到美国经济前景面临的重大不确定性,也有少数美联储官员不愿近期改变资产购买计划指引。目前美联储每月购买1200亿美元证券,包括800亿美元美国国债和400亿美元机构抵押贷款支持证券。美国经济和就业继续复苏但远低于疫情前水平,经济前景很大程度上取决于疫情走势,近期数据显示新冠疫情反弹概率上升、经济风险偏于下行。 2、新型冠状病毒疫情 国家卫健委公布的数据显示,据31个省(自治区、直辖市)和新疆生产建设兵团报告,现有确诊病例280例(其中重症病例8例),累计治愈出院病例81598例,累计死亡病例4634例,累计报告确诊病例86512例,现有疑似病例7例。累计追踪到密切接触者879310人,尚在医学观察的密切接触者8211人。 据Worldometer网站数据,截至北京时间11月29日,全球新冠肺炎累计确诊病例突破6304万例,达到63047697万例;累计死亡病例超过146万例,达到1464738例。美国新冠肺炎累计确诊病例超过1374万例,约占全球确诊人数的五分之一,死亡人数超过27万。目前全球累计确诊病例超过100万例的共有美国、印度、巴西、俄罗斯、法国、西班牙、英国、意大利、阿根廷、哥伦比亚、墨西哥和德国十二个国家。 全球新冠疫情形势较为严峻,美国从9月份开始每日新增数量反弹,开启第三波疫情。11月20日美国新增204014例,为疫情以来最高,美国疫情目前正处不受控制阶段。欧元区第二波疫情自8月初开始,11月德国、法国、英国等等国家采取新一轮防控措施;随着北半球进入冬季,亚洲部分国家新增病例也出现回升,疫情形势仍面临挑战。 在目前领先的候选疫苗中,辉瑞与BioNTech联合研制的疫苗,以及Moderna的疫苗均号称有效性高达95%左右,剑桥大学与阿斯利康合作开发的疫苗也曾号称有效性达90%。据花旗研究部报告预计,这三款疫苗将有望在12月到明年1月间获得紧急批准,从而允许制药公司生产分销。发达经济体有望在2021年底通过疫苗接种达到群体免疫,届时疫苗接种的经济效益将开始显现。近期欧美疫苗取得积极进展,改善市场对于未来经济复苏节奏的预期,提振金融市场信心。 (二)原油供需状况 1、世界供需情况 供应方面,OPEC发布的月度报告显示,根据第三方数据源,10月OPEC原油产量为2438.6万桶/日,环比增幅为1.3%,同比下降18%;利比亚、伊拉克、尼日利亚产量回升。预计2020年非OPEC原油供应降幅为234万桶/日。俄罗斯能源部数据显示,俄罗斯10月油气凝析油产量小幅增至997.6万桶/日。国际能源署预计10月全球原油产量环比增加20万桶/日至9120万桶/日。 需求方面,OPEC预计2020年全球原油需求量为9001万桶/日,较2019年需求量下降975万桶/日,较上月下调28万桶/日。IEA预计2020年全球原油需求为9130万桶/日,较2019年需求量下降880万桶/日。 库存方面,OPEC统计的数据显示,9月经合组织(OECD)商业石油库存为31.8亿桶,较五年均值高出约2.12亿桶。 图1:OPEC原油产量

数据来源:OPEC 图2:沙特原油产量

数据来源:OPEC 图3:俄罗斯原油产量

数据来源:OPEC 图4:OECD商业石油库存

数据来源:OPEC 2、美国供应情况 美国油服公司贝克休斯(Baker Hughes)公布数据显示,截至11月20日当周美国石油活跃钻井数为231座,较上月增加10座,较去年同期减少440座。美国天然气活跃钻井数为76座,比去年同期减少53座。美国石油和天然气活跃钻井总数为310座,较上月底增加14座,较去年同期减少493座。 美国能源情报署(EIA)的数据显示,截至11月20日当周的美国原油日均产量1100万桶,比上年同期下降190万桶/日。截至11月20日的四周,美国原油日均产量1072.5万桶,比去年同期下降16%。美国成品油需求总量均值为1931.5万桶/日,比上年同期下降9.1%;车用汽油需求四周日均量为837.1万桶,比上年同期下降9.2%;馏分油需求四周日均量为405.4万桶,比去年同期下降7.6%。截至11月20日的四周,美国原油日均进口量为525.3万桶,较上月均值下降0.4%;美国原油日均出口量为265.2万桶,较上月均值下降2.6%。 EIA预计12月美国页岩油产量为751万桶/日,较上月下降13.9万桶/日。EIA预计2020年美国原油产量将下降86万桶/日至1139万桶/日,预计2021年原油产量将下降29万桶/日至1110万桶/日。 整体上,美国活跃钻井数量增至近五个月高位,原油产量月度环比回升,美国原油净进口呈现增长。 图5:美国活跃钻井

数据来源:贝克休斯、NYMEX 图6:美国原油产量

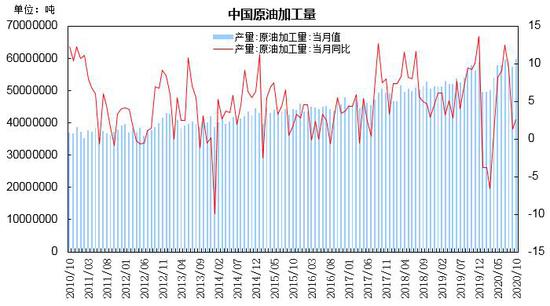

数据来源:EIA 3、中国供需状况 中国统计局数据显示,10月原油产量为1641万吨,同比增长1.4%。1-10月原油累计产量为16266万吨,同比增长1.7%。10月原油加工量为5982万吨,同比增长2.6%;1-10月原油加工量累计为55518万吨,同比增长2.9%。主要成品油中,汽油产量同比下降7.4%,柴油产量同比下降3.3%,煤油产量同比下降24.4%。 中国海关公布的数据显示,10月原油进口量为4255.8万吨,同比增长6.5%。1-10月原油进口量为45856万吨,同比增长10.6%;月度平均进口单价为311.93美元/吨,较上月下跌16.72美元/吨,环比跌幅为5.1%。 国内原油日均产量为52.9万吨,产量保持小幅增长;原油进口量增幅放缓,回落至年内低位水平;原油加工量环比回升,增至纪录新高。 图7:中国原油产量

数据来源:中国统计局 图8:中国原油进口量

数据来源:中国海关 图9:中国原油加工量

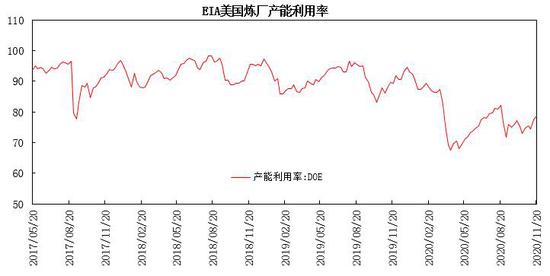

数据来源:中国统计局 4、OPEC及非OPEC政策 OPEC公布的月报显示,援引独立数据源,10月份OPEC原油产量2438.6万桶/日,环比增加32.2万桶/日。沙特产量维持至895.6万桶/日;利比亚产量增加29.9万桶/日至45.4万桶/日;科威特产量减少0.6万桶/日至228.6万桶/日;伊朗产量减少0.5万桶/日至195.8万桶/日;安哥拉产量减少5.5万桶/日至118.1万桶/日;委内瑞拉产量减少2.5万桶/日至36.7万桶/日;伊拉克产量增加14.8万桶/日至383.5万桶/日;阿联酋产量减少7.4万桶/日至244.1万桶/日;尼日利亚产量增加4.7万桶/日至148.8万桶/日;阿尔及利亚产量增加0.2万桶/日至85.7万桶/日。利比亚、伊拉克产量呈现回升。随着利比亚局势缓和,11月利比亚供应已恢复至120万桶/日左右,预计11月OPEC原油产量将进一步回升。 11月中旬OPEC+举行了联合部长级监督委员会(JMMC)会议,OPEC表示,自5月以来,全球石油产量减少了16亿桶,10月减产执行率为101%;亚洲石油需求复苏,疫苗消息对石油市场的影响不及新冠疫情卷土重来的影响大;所有参与国都需要保持警惕,积极主动,准备根据市场需求采取行动。OPEC+联合技术委员会建议将原油增产计划延迟三至六个月。OPEC+将于11月30日至12月1日的会议决定原油供应政策。预计OPEC+有望将当前770万桶/日的减产政策至少再延长三个月,即至2021年第一季度末,这将有助于改善原油市场供应状况。 5、美国原油库存状况 美国能源信息署(EIA)数据显示,截至11月20日当周美国商业原油库存为4.89亿桶,较上月底增加429.2万桶,环比增幅为0.9%,较上年同期增加3676.9万桶,同比增幅为8.1%;WTI原油交割地库欣地区库存为5989.2万桶,较上月底下降103.9万桶,环比降幅为1.7%,同比增幅为35.7%。美国EIA精炼厂设备利用率为78.7%,较上月底增加3.4个百分点,较上年同期降低了10.6个百分点。 美国商业原油库存呈现小幅增加,库欣地区原油库存自高位小幅回落,美国炼厂开工环比回升,但仍远低于往年水平;随着美国产量回升,预计美国原油去库存面临放缓。 图10:EIA美国原油库存

数据来源:EIA 图11:EIA美国炼厂产能利用率

数据来源:EIA 6、上海原油期货库存 截至11月27日,上海国际能源交易中心的原油期货仓单3221.4万桶,较上月下降225.9万桶,环比降幅为6.6%;理论可用库容量为3566.7万桶。内盘原油期价贴水,期货仓单呈现流出,整体库存仍处于偏高水平,仓单交割对近月合约构成压力。 图12:上海原油期货仓单

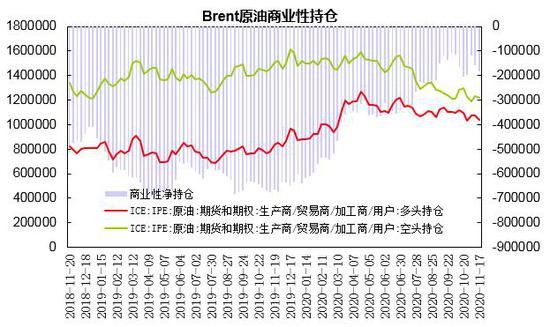

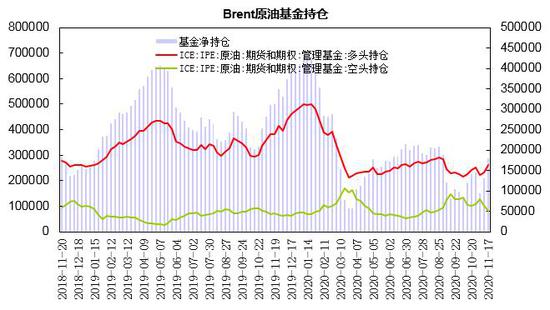

数据来源:上海国际能源交易中心 7、原油持仓 据洲际交易所公布的数据显示,截至11月17日当周,Brent原油期货和期权商业性多头持仓为103.55万手,较上月增加3649手,商业性空头持仓为121.93万手,较上月增加8931手,商业性净空持仓为18.38万手,较上月底下降1.26万手,月度环比降幅为6.4%,同比下降72.2%。管理基金的多头持仓为26.16万手,较上月增加9349手,管理基金的空头持仓为8.1万手,较上月下降2.67万手,基金净多持仓为18.06万手,较上月底增加3.61万手,环比增幅为25%,同比下降42%。 11月份,管理基金在Brent原油期货和期权的多头仓位出现回升,空头持仓逐步减仓,基金净多持仓呈现探低回升;商业性持仓方面,商业性多头持仓小幅增加,空头持仓出现回落,商业性净空持仓出现小幅回落。 图13:Brent原油商业性持仓

数据来源:ICE 图14:Brent原油基金持仓

数据来源:ICE 二、观点总结 综上所述,全球新冠疫情形势严峻,北半球进入冬季感染人数面临上升,欧洲部分国家采取新一轮防控措施,市场担忧全球经济复苏及原油需求前景,而欧美疫苗取得积极进展,改善市场对于未来经济复苏节奏的预期,提振金融市场信心。OPEC+有望延长现有减产规模至明年一季度,新冠疫苗研发进展改善市场预期,推动原油期价出现大幅反弹,但冬季疫情形势仍较严峻,利比亚、美国供应回升,去库存压力等因素加剧油市震荡幅度,预计原油期价趋于冲高回落,整体波动区间上抬,震荡幅度加剧;WTI原油主力合约价格处于41美元/桶至48美元/桶区间波动,布伦特原油主力合约价格处于44美元/桶至51美元/桶区间运行。受上期所仓单及人民币兑美元汇率上升影响,上海原油对布伦特原油呈现贴水结构,预计上海原油期货主力合约处于270-310元/桶区间运行。 图15:Brent原油主力合约走势

数据来源:博易 图16:美国原油主力合约走势

数据来源:博易 图17:上海原油主力合约走势

数据来源:博易 三、操作策略 预计原油期价将呈现宽幅震荡走势;采取回落短多交易策略。技术上,SC2102合约期价考验270-275区域支撑,上方面临305-310区域压力;预计12月份主要处于270-310区间波动。 1、短线策略 11月份原油主力合约呈现探底反弹走势,整体波动区间较上月呈现扩大,月度波动幅度在72元/桶左右,月度波动幅度在24%左右,周度波动幅度在11-36区间,周均波动幅度约27元/桶左右,日线波动幅度在4-18元/桶区间,日均波动幅度约9元/桶左右。预计12月上海原油期价呈现宽幅震荡走势,建议日内交易以5-16元/桶区间为宜,周度交易以12-24元/桶区间为宜。 2、中线交易策略 (1)资金管理:本次交易拟投入总资金的15%-20%,分批建仓后持仓金额比例不超出总资金的20%。 (2)持仓成本:SC2102合约采取回落短多策略,建仓区间277-279元/桶,持仓成本控制在278元/桶左右。 (3)风险控制:若收盘价破269元/桶,对全部头寸作止损处理。 (4)持仓周期:本次交易持仓预计1个月,视行情变化及基本面情况进行调整。 (5)止盈计划:当期价向我们策略方向运行,目标看向305元/桶。视盘面状况及技术走势可滚动交易,逐步获利止盈。 (6)风险收益比评估:预期风险收益比为3:1。 【风险因素】 (1)全球新冠疫情加剧 避险情绪升温 (2)OPEC+减产协议不及预期 (3)美国、利比亚产量超预期增加 3、企业套保策略 12月份,原油生产企业可待2102合约期价处于305至310元/桶时,适当介入空单套保头寸,防范未来原油价格下跌。 瑞达期货 林静宜 |

|

|  |

|

微信:

微信: QQ:

QQ: