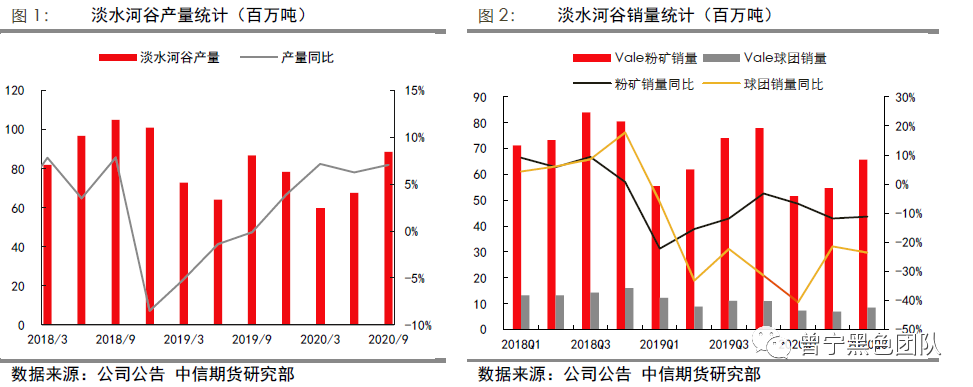

文:黑色建材组 本报告贡献人 任恒 转自于中信期货黑色建材组 11月06日 专题报告 报告摘要 三季度表现良好,完成目标是大概率事件。得益于北部系统的扩产和南部系统的恢复,淡水河谷三季度生产表现较好,且四季度有望保持。但销量明显低于产量,大概率是因为淡水河谷将多余库存以未销售状态转移至中国,自行销售或以备混矿。 检修影响有限,必和必拓成最大赢家。澳洲三大矿山三季度以必和必拓同比增加最多,四季度发运预计互有增减,必和必拓和力拓尽管仍有检修,但生产效率的提高使得检修影响有限,而FMG发运则较为平稳。 矿山发往中国比例高位运行。尽管力拓发往中国比例有所降低,但同比仍保持正增量。必和必拓则刷新历史新高。淡水河谷由于转移库存和美日韩需求回升的原因,销往中国比例也有所下降,但实际发往中国比例要高于销量,与国内巴西矿库存累积相呼应。综上,四大矿山四季度发运同比预计增加约770万吨,发往中国同比增加约1202万吨。 四季度供需宽松,可做空头配置。整体来看,四季度铁矿(820, 31.00, 3.93%)的供需格局边际走弱,港口库存将逐步走高,年底或重回1.35亿吨附近。10月份成材需求释放良好,铁矿在高基差下下方空间有限,短期或维持震荡,但在供需宽松的压力下,铁矿重心逐步下移,可作为产业链中的空头配置。 风险因素:中品澳矿持续累库(下行风险),成材需求超预期(上行风险)。 正文 一、四大矿山财报产销解析 1、巴西淡水河谷:三季度表现良好,完成目标是大概率事件 淡水河谷此次并未改变3.1-3.3亿吨的年度目标,得益于北部系统创纪录的扩产以及南部系统的有效恢复,其三季度产量较二季度明显增加,共生产8868万吨,同比增加逾7%,生产的安全稳定性也得到了有效保证。而球团厂原料利用率、生产效率的提高以及球团厂的复产也使得球团产量环比上有了明显提升。 淡水河谷三季度合计销量为7423万吨,虽然环比有所提升,但同比仍下滑12.8%,而且销量与产量之间有着明显的差距。根据钢联网数据,淡水河谷三季度发运基本与其产量持平,而海外整体对铁矿需求尚未完全恢复,这说明淡水河谷将大量铁矿出口至中国,以未销售的状态屯放在中国港口以供销售或混矿,这也与巴西出口数据和我国港口巴西矿库存大幅累积相互呼应。

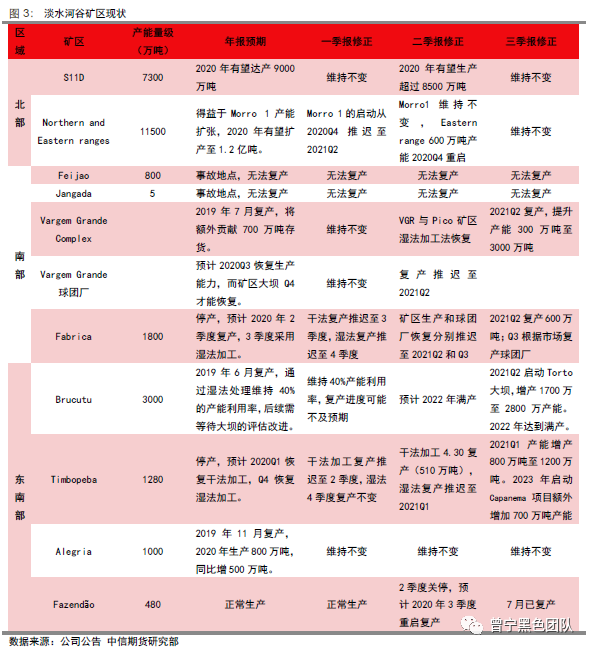

北部系统包含Serra Norte,Serra Leste和S11D mines三个矿区,作为增产的主力三季度产量再刷新高,这主要得益于S11D的提产,Serra Norte检修提高了生产效率以及降雨的减少。此外,Serra Leste的morro 1 有望今年年底重新运营,届时将恢复600万吨的产量。 东南部系统包含Itabira,Minas Centrais和Mariana等矿区,三季度生产有所恢复,主要得益于新冠病毒影响不及预期、正常的天气以及Timbopeba与Fazendao的复产。 南部系统主要包含Paraopeba和VargemGrande,其生产的恢复也得益于VargemGrande采用湿法加工以及新的尾矿处理方案后产量的增加,以及第三方采购的季节性提升。 淡水河谷结合第三方采购的操作,今年大概率能完成其3.1亿吨的目标。此外,根据其财报中的阐述,再结合Samarco的复产计划,我们预计其明年约增产至3.5亿吨。

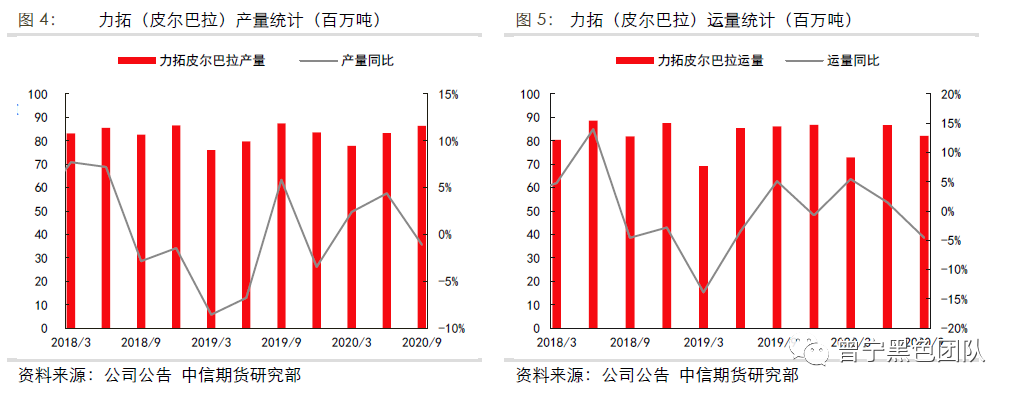

2、澳大利亚:检修影响有限,必和必拓成最大赢家 力拓由于上半年疫情影响,维修活动被推迟到了下半年,使得皮尔巴拉地区三季度产量同比下滑1%,运量同比下滑5%。 尽管四季度仍将继续进行检修,力拓仍然维持前期财年目标3.24-3.34亿吨不变,且成本维持在14-15美元/吨。结合近期发运情况,预计检修影响有限,力拓若要完成其年度计划,其产运量将有所提升。

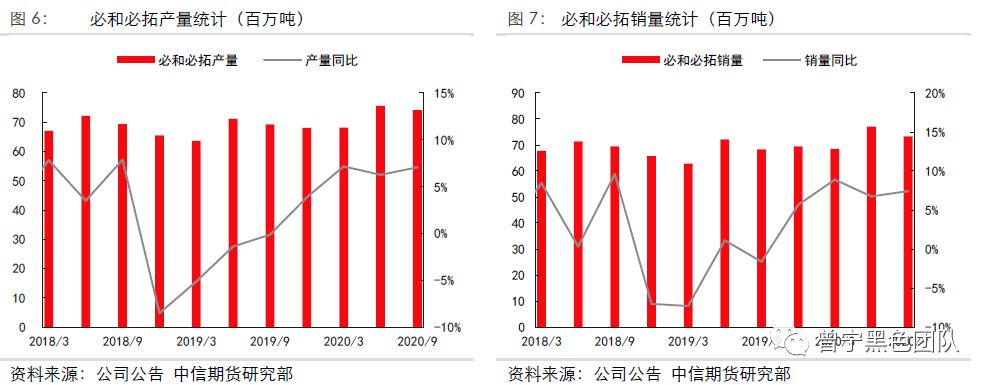

必和必拓在铁矿价格最高的三季度,产销再度放量,其中产量同比增加7%,销量同比增加7.4%,是澳三大矿山中产运增量最多的矿山。尽管三季度3号翻车机的检修影响了其生产,但Jimblebar矿区强劲的生产抵消了这一影响。四季度,必和必拓再度进行4号翻车机的检修,但同样影响幅度预计有限。

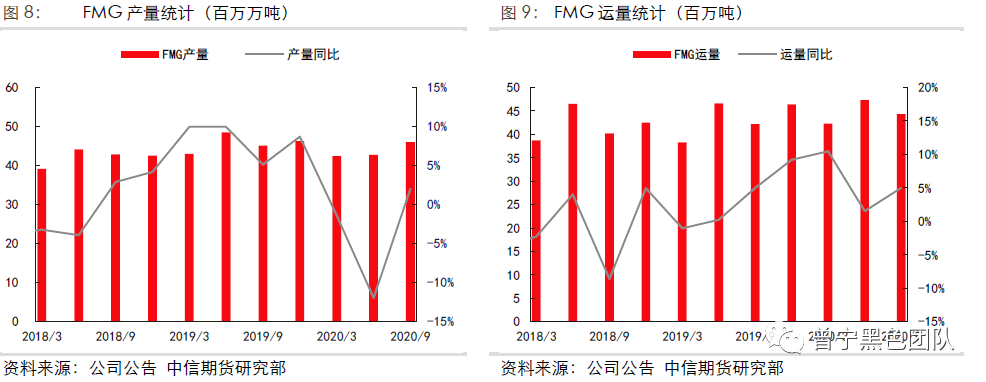

同必和必拓一样,FMG三季度矿山成品产运放量,其中产量4600万吨,同比增加2%;运量4430万吨,同比增加4.98%。值得一提的是,FMG产量再度明显高于销量,说明其重新开启了累库存策略。

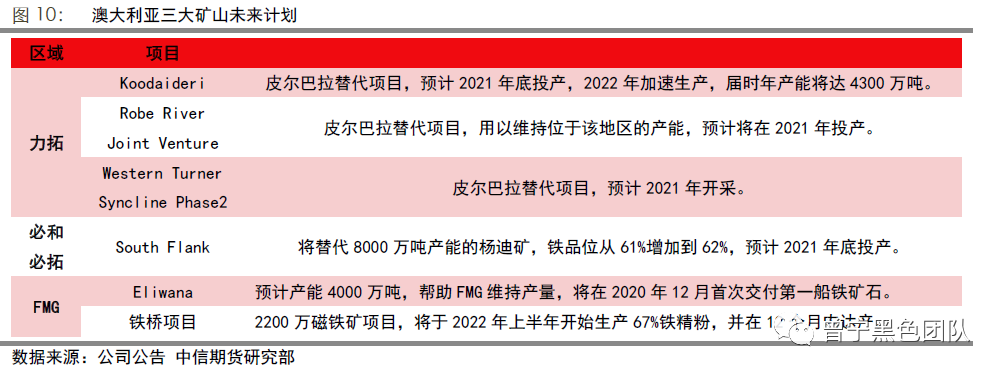

澳洲三大矿山目前均有新项目在持续推进,将在今年年底至2022年陆续投产,且均为替代项目,并不会形成新增产能。但四大矿山现有产能中仍有提升产量的空间,无论是必和必拓还是FMG均有采取行动提升其港口吞吐量以为将来做准备;力拓原产能的设计也在3.6亿吨,相对于当前3.3亿吨左右的年产量仍有3000万吨的空间。

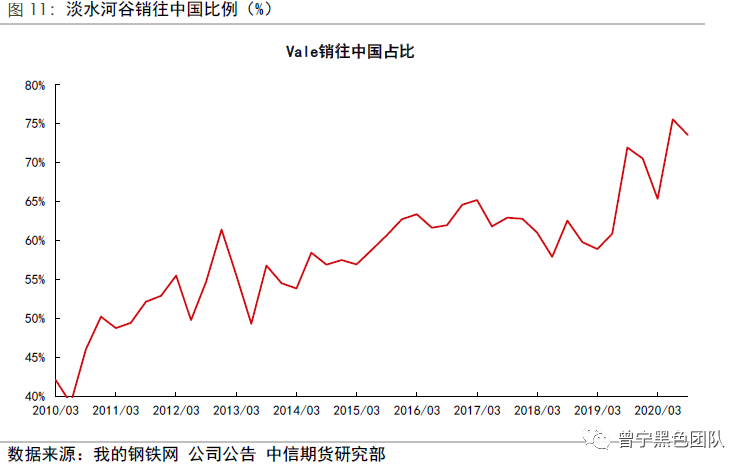

二、四大矿山发往中国比例 淡水河谷三季度销往中国比例为73.55%,较二季度环比回落。销量下滑的原因一是由于淡水河谷很多矿是以未销售的状态发往中国,所以实际上往中国发运比例要比销量高;其次是尽管欧洲地区需求进一步恶化,但美洲与日韩对巴西粉需求有所提升。 从长期趋势来看,随着中国生铁产量占全球比例不断扩大,而部分海外高炉永久停产,巴西发往中国比例将越来越高,难以再回到2019年之前的水平。

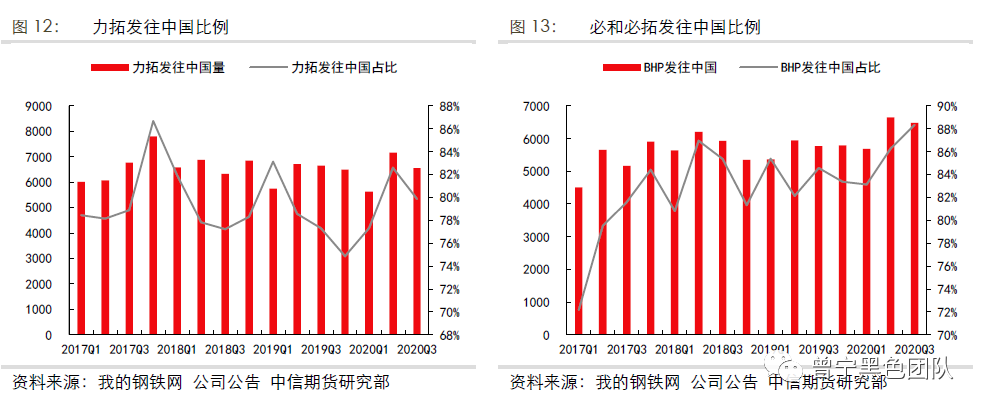

澳洲方面,根据钢联发运测算,力拓三季度发往中国比例约为79.9%,较2季度高峰有所下滑,但同比仍保持正增量。必和必拓则在三季度发往中国比例达到了88.34%,刷新历史新高。

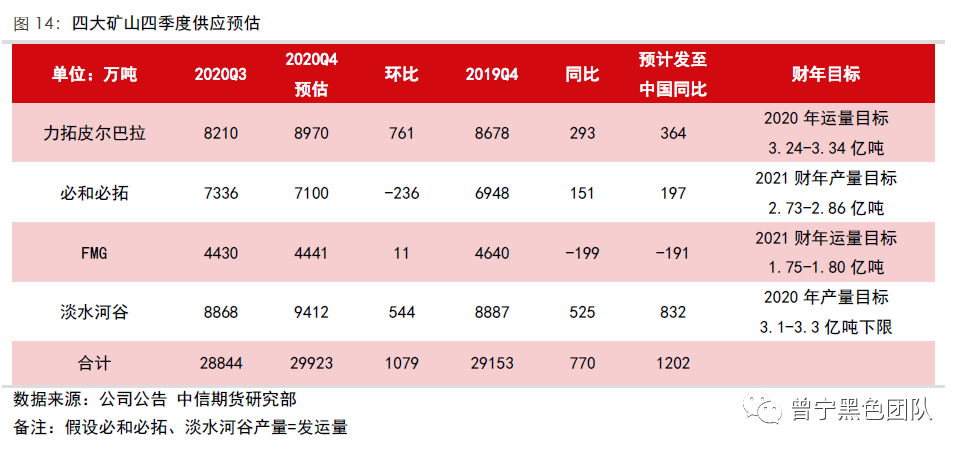

三、四季度四大矿山发运预估 根据四大矿山财报,我们对四大矿山2020年四季度季度铁矿供应做出了预估。 淡水河谷结合第三方采购的操作,今年大概率能完成其3.1亿吨的目标,预计四季度需要环比增加544万吨,同比增加525万吨。同时由于发往中国比例的提高,其发至中国预计同比增加832万吨。 澳洲三大矿山四季度发运预计互有增减,其中必和必拓预计四季度发运环比减少236万吨,但同比增加151万吨;力拓财年最终季发运将季节性放量,预计环比增加761万吨,同比增加293万吨;FMG预计环比增加11万吨,去年高基数下同比减少199万吨。 综上,四大矿山四季度发运同比预计增加约770万吨,发往中国同比增加约1202万吨。

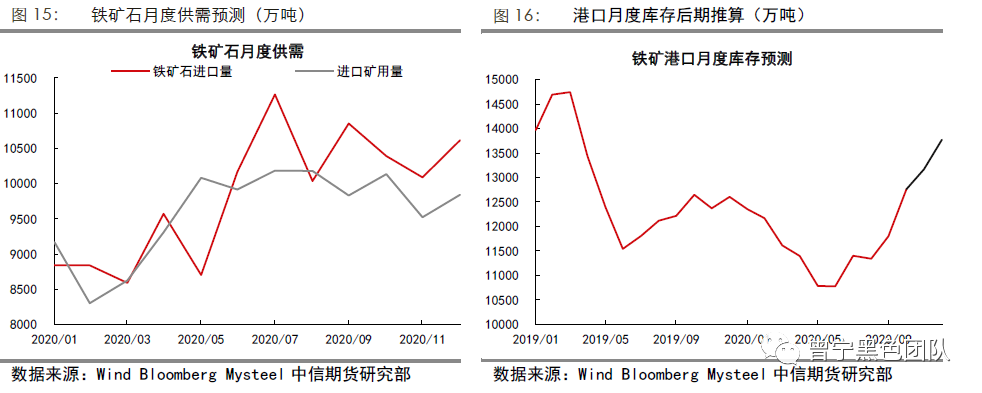

四、四季度铁矿港存推演 四大矿山四季度仍有望稳中有增,而巴西发往中国比例和非主流矿进口也将保持高位运行。需求端,铁水产量四季度将季节性回落,海外铁矿需求在疫情二次爆发下也难以快速恢复。 因此,四季度铁矿的供需格局边际走弱,港口库存将逐步走高,年底或重回1.35亿吨附近。10月份成材需求释放良好,铁矿在高基差下下方空间有限,短期或维持震荡,但在供需宽松的压力下,铁矿重心逐步下移,可作为产业链中的空头配置。

五、总结:四季度供需宽松,可做空头配置 得益于北部系统的扩产和南部系统的恢复,淡水河谷三季度生产表现较好,且四季度有望保持。但销量明显低于产量,大概率是因为淡水河谷将多余库存以未销售状态转移至中国,自行销售或混矿。 澳洲三大矿山三季度以必和必拓同比增加最多,四季度发运预计互有增减,必和必拓和力拓尽管仍有检修,但生产效率的提高使得检修影响有限,而FMG发运则较为平稳。 尽管力拓发往中国比例有所降低,但同比仍保持正增量。必和必拓则刷新历史新高。淡水河谷由于转移库存和美日韩需求回升的原因,销往中国比例也有所下降,但实际发往中国比例要高于销量,与国内巴西矿库存累积相呼应。综上,四大矿山四季度发运同比预计增加约770万吨,发往中国同比增加约1202万吨。 整体来看,四季度铁矿的供需格局边际走弱,港口库存将逐步走高,年底或重回1.35亿吨附近。10月份成材需求释放良好,铁矿在高基差下下方空间有限,短期或维持震荡,但在供需宽松的压力下,铁矿重心逐步下移,可作为产业链中的空头配置。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);