来源:混沌天成研究

能化早评| 2020年10月22日 品种:原油、PTA(3576, -58.00, -1.60%)&EG、甲醇(2090, -4.00, -0.19%)、聚烯烃、沥青(2406, -50.00, -2.04%)、橡胶(14715, -95.00, -0.64%)、纯碱玻璃(1703, 3.00, 0.18%)

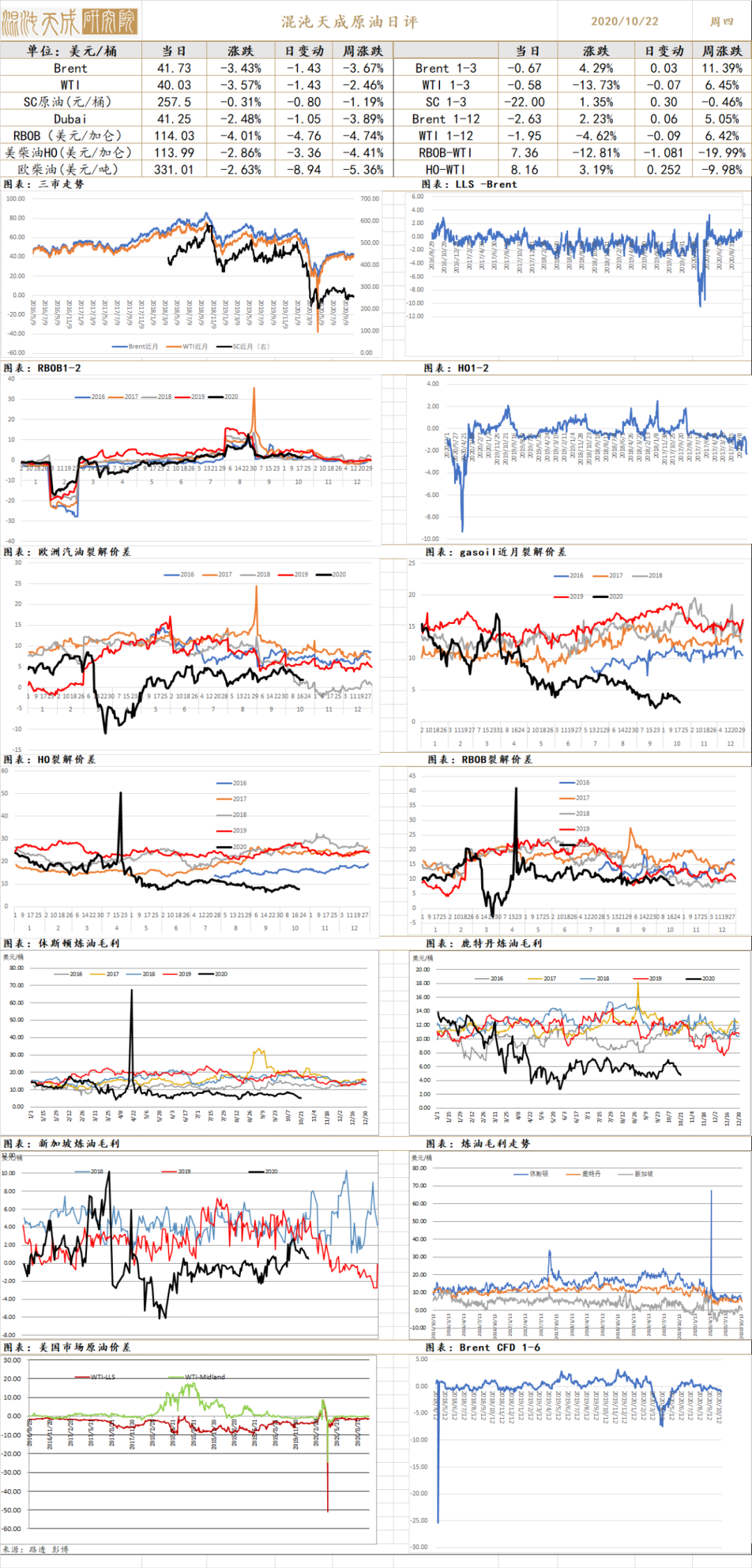

原油 国际原油价格周三跌至一周低位,EIA库存报告被市场解读为利空。 1、美国EIA报告中性略偏多,美国原油商业库存下降100万桶,汽油库存增加190万桶,馏分油库存减少380万桶,尤其是馏分油库存已经接近五年均值区间,馏分油库存下降将减少对炼厂开工提升的阻碍;受飓风影响,美国的炼厂开工率周度下降2.2%,美国的原油产量周度也下降了60万桶,产量跌至990万桶/日,美国成品油表需下降136万桶/日至1811万桶/日。 2、新加坡高硫燃料油现货升水坚挺,受助于新加坡交易窗口买盘强劲。 3、利比亚原油产量快速增长,已经从未解封前的10万桶/日增加到50万桶/日,利比亚政府产量将在年底前增加一倍。 4、石油交易商正在购买货物并将其发送到中国,希望利用年底需求的增长,届时那里的独立炼油厂将获得2021年的新进口许可证。贸易商称,早在11月装船的时候,包括Mercuria Energy,Unipec和CNOOC在内的公司就积极购买廉价的安哥拉,尼日利亚和俄罗斯原油现货船货,交易量大于正常水平。 5、俄罗斯能源部长表示,将等待一个月再决定OPEC+减产计划的未来,即2021年1月是否减少减产规模。 6、意大利和葡萄牙9月汽柴油消费同比转正,法国也有类似趋势;高频交通数据表明,10份的通勤活动减少,过去的两个星期一早晨,欧洲五个最大城市的交通拥堵情况均低于一年前。 观点 油价跌至一周低点,利空主要来自欧美疫情带来的需求反复,同时利比亚快于预期的产量复苏也给油价带来压力,然而就像过去美国和印度疫情再度爆发时发生的那样,我们认为油价难以趋势走弱,回调仍以寻找买入时机为主。

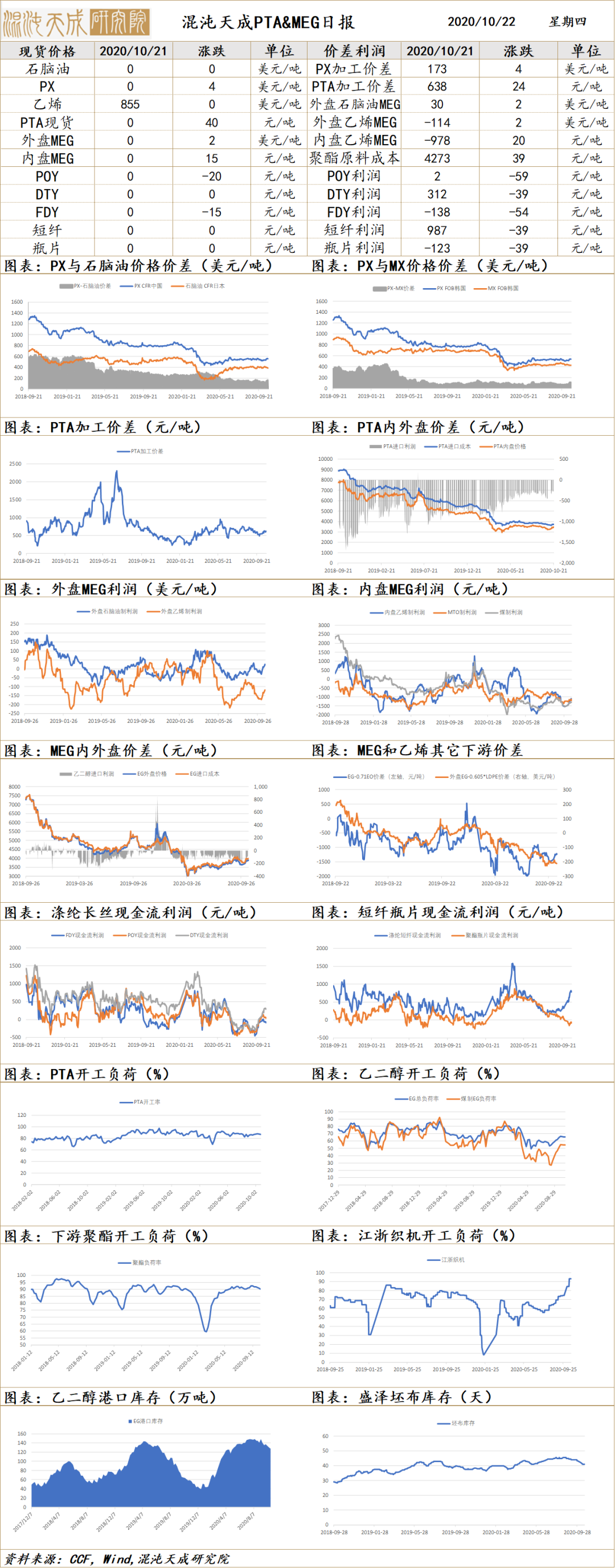

PTA&EG 聚酯日评: PTA:PTA检修增多,东北一套220万吨装置昨日开始检修,汉邦220万吨装置和中泰120万吨装置从长假开始检修。新凤鸣二期220万吨装置投产,未来PTA仍处于扩产周期。 EG:EG负荷小幅下滑,煤制开工率53%,总开工率65%。美国70万吨装置重启,台湾72万吨装置计划11.5检修,贵州30万吨装置重启中,山西30万吨装置检修停车。新产能方面,中化泉州已和山西沃能已投产,还有新疆天业60万吨、中科炼化50万吨、河南永城20万吨、以及陕西一套10万吨装置正在投放或临近投放。 需求:下游需求处于旺季,服装家纺订单爆发,织机开工进一步上升至93%,聚酯库存维持90%且库存显著去化,整体现金流扭亏,后续负荷或有提升。秋冬季服装补库和印度家纺订单回流是此轮需求爆发的主要驱动。 走势预测:PTA整体处于扩能周期,四季度新产能投放后过剩格局加剧,目前终端需求超预期,PTA加工费短期有一定支撑。EG目前海外检修较多,同时国内新产能释放,海外供应缩减只是暂时性,而随着国内新产能释放EG产能将进一步过剩,EG向上仍将面临较大阻力。

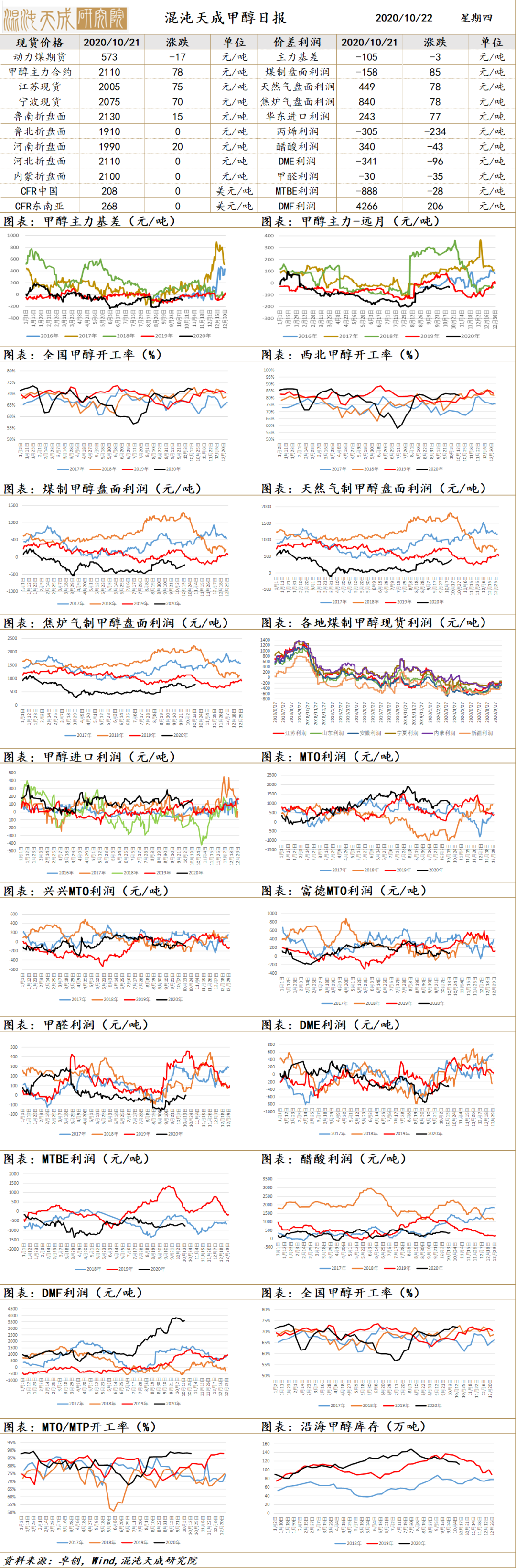

甲醇 甲醇日评: 供应端:上周甲醇国内开工率小幅下降至72%。俄罗斯100万吨装置重启,印尼66万吨装置、美国175万吨装置检修中,伊朗busher230万吨装置计划近期重启。烟台万华67万吨装置计划十月投产 需求端:MTO开工率87.8%,处于较高水平,华滨烯烃装置10.14重启。传统需求变化不大。 库存:甲醇沿海上周去库4.5万吨吨至113万吨,下游提货速度较好,到港不太顺畅,下周到港预报有所提升。 预测:总体上看当前甲醇平衡仍偏去库,需求端随着气温转冷和MTP复产进一步提升。中长期看,甲醇处于扩产周期,上游扩产速度快于下游,即使有长停MTO/MTP装置重启,未来供应端增量仍显著快于需求端。01合约由于易受天气扰动存在较大不确定性,若出现严冬可能显著影响甲醇供应,且增加部分取暖需求。因此建议低位布局1-5正套,或逢高布局MA05空单。

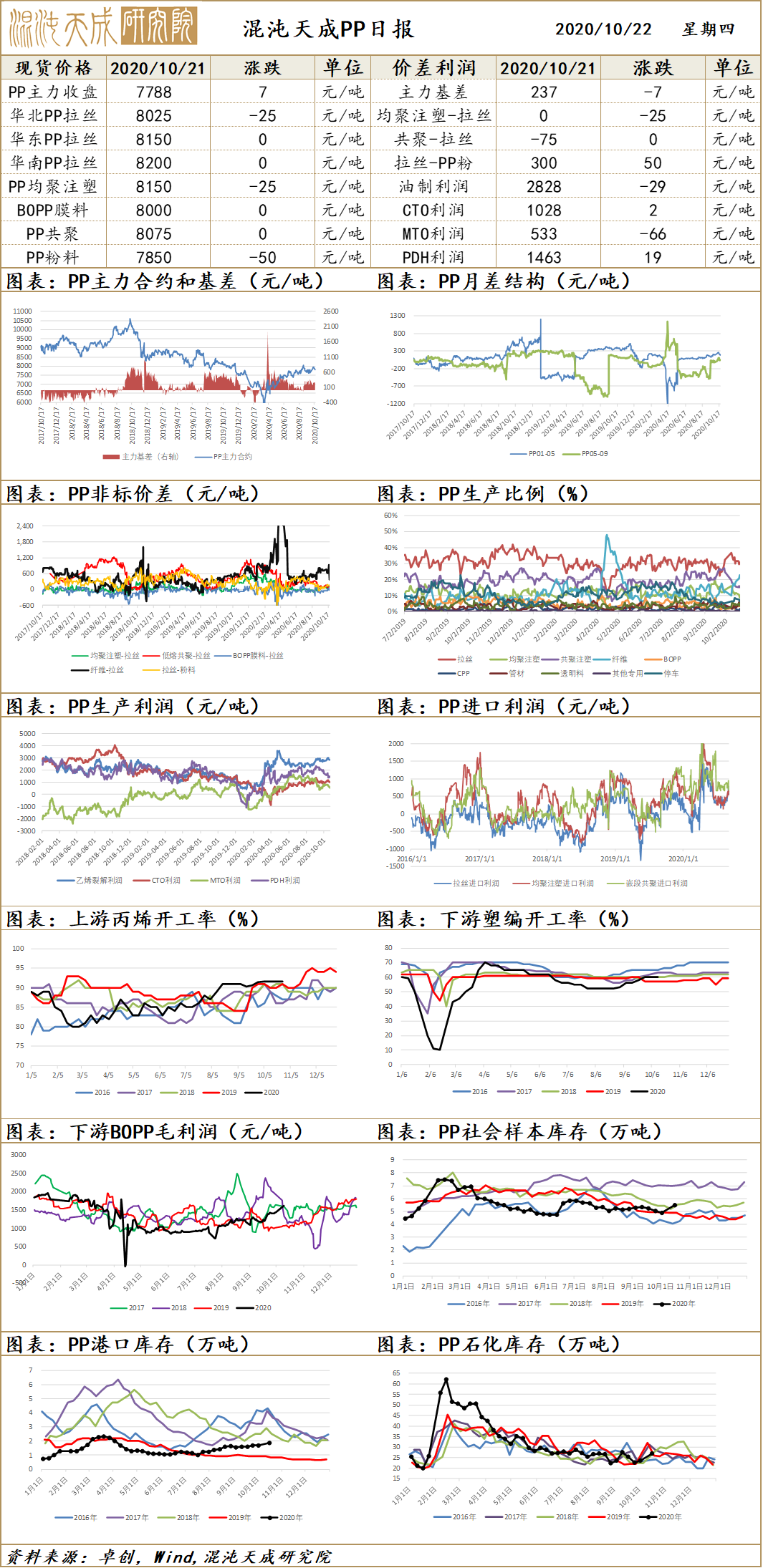

聚丙烯 一、宏观方面 1、进出口:三季度我国进出口8.88万亿元,同比增长7.5%,其中出口5万亿元,增长10.2%,进口3.88万亿元,增长4.3%。三季度进出口总值、出口总值、进口总值均创下季度历史新高。 2、社零:9月份社会消费品零售总额增长3.3%,1—9月份,社会消费品零售总额273324亿元,同比下降7.2%。网上零售额80065亿元,同比增长9.7%。 3、社融:2020年前三季度社会融资规模增量累计为29.62万亿元,比上年同期多9.01万亿元。9月份,社会融资规模增量为3.48万亿元,比上年同期多9630亿元。 4、固定资产投资:1—9月份全国固定资产投资(不含农户)增长0.8%,其中,制造业投资下降6.5%。 5、GDP:初步核算,前三季度国内生产总值722786亿元,按可比价格计算,同比增长0.7%。分季度看,一季度同比下降6.8%,二季度增长3.2%,三季度增长4.9%。 6、财政:1-9月累计,全国一般公共预算收入同比下降6.4%,公共预算支出同比下降1.9%。 二、供需方面 1、PP供应方面,10月21日注塑料(7245, -45.00, -0.62%)排产比例24.29%,环比回落2.19个百分点,注塑料近期回落幅度偏大。纤维料排产比例22.76%,纤维料排产比例略偏高。拉丝排产比例为30.74%,拉丝料排产恢复至正常水平。PP总体开工率93.45%。 2、进口资源方面,拉丝料现货价格10月船期报价环比持平,报9750-980美元/吨,折合现货价约7900-7940元/吨。9月份初级塑料进口385万吨,对应PP进口约为63-65万吨。 3、再生PP方面,受限于环保因素及国内固废进口政策影响,再生PP库存回落,再生PP报价上涨,十月份涨幅达到600元/吨。 4、PP现货方面,当日神华聚丙烯竞拍成交环比走强,常州竞拍底价环比持平,报8000元/吨,成交折盘面7980元/吨。 5、PP新产能方面,宝来石化、泉州石化、中科炼化合计150万吨装置已经投产。10月份万华30万吨、龙油化工55万吨新产线有投产的可能。 6、需求端,塑编行业需求环比回落1个百分点,报60%,BOPP膜料订单环比持平报63%,注塑需求环比持平报62%。 三、市场展望 PP现货短期供需两旺,中长期仍面临较大供应压力,短期震荡思路,长期趋势仍然看空。

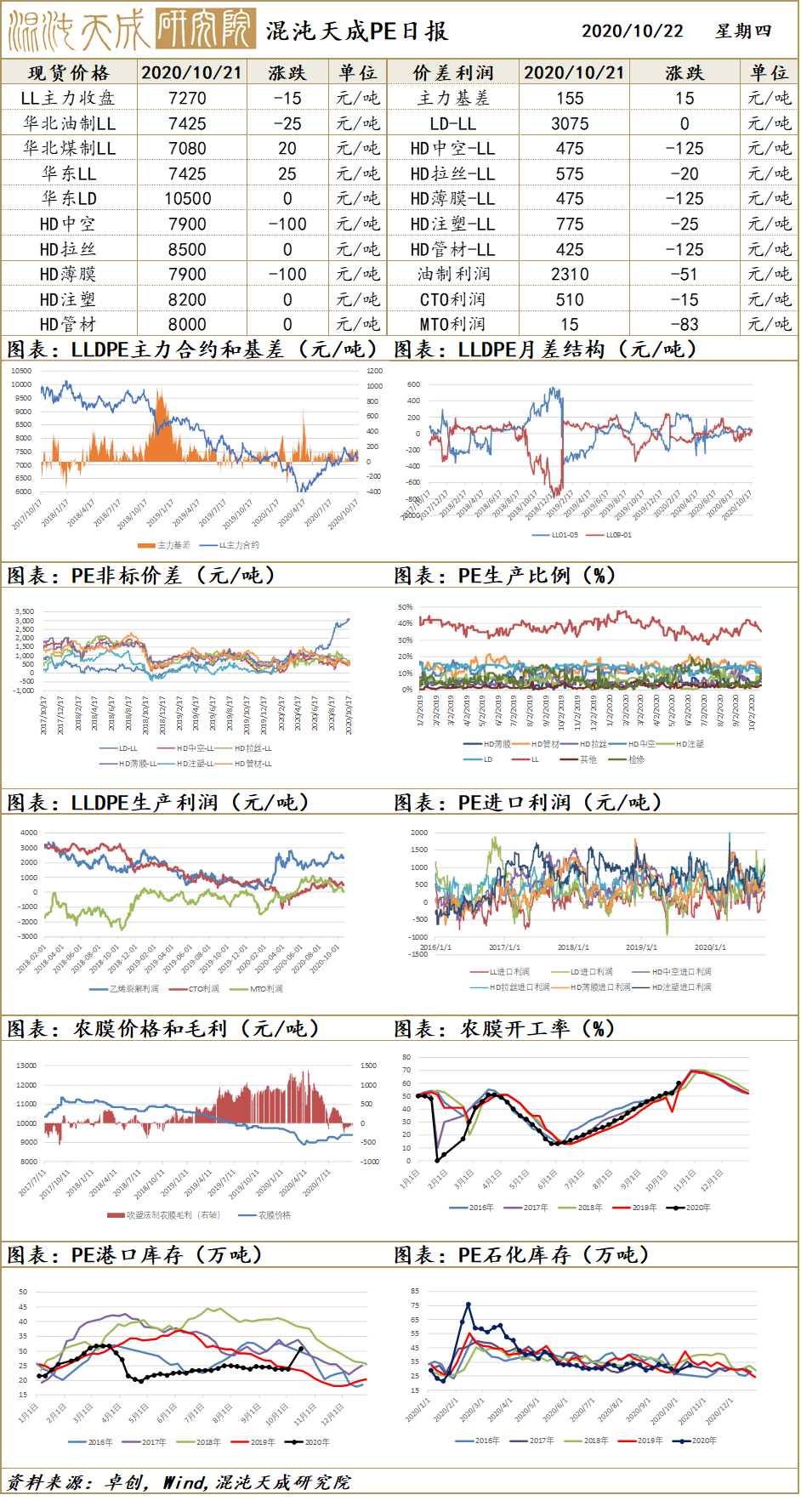

聚乙烯 一、供应端 1、PE供应方面,PE线性排产35.26%,环比下降0.27个百分点,总体开工率89.85%,10月份以来中韩石化按计划检修、中科炼化、茂名石化临时检修,PE开工率持续回落。北美因飓风劳拉造成的电力损失已经修复,恢复正常开工水平。 2、新增产能方面,海国龙油也有传言称可能推迟至12月份,万华化学乙烯装置计划10月份投产。 3、进口方面,当日进口资源报报935-930美元/吨,约合7480-7520元/吨。 二、需求端 1、农膜需求季节性回升,本周统计开工率60%,环比回升8个百分点,PE膜需求环比上周增加2.9个百分点,开工率报72.3%,管材需求环比持平,报54%。 2、现货方面,神华竞拍底价报7250元/吨,PE标品竞拍900吨,成交840吨,成交价报7270元/吨。 3、快递,累计完成快递业务量561.4亿件,同比增长27.9%,超去年同期水平。特别是9月份,快递业务量完成80.9亿件,同比增长44.6%,增速创三年来新高,且呈现加速增长势头。 4、禁塑令,到目前为止,广东、海南、陕西、山东等20余个省级行政区域均发布了地方性禁塑限塑政策,相应省会、计划单列市开始进入禁塑倒计时,其中浙江省、上海市,要求禁止、限制部分塑料制品的生产、销售和使用。 三、市场展望 当日价格预测,海外PE装置恢复,内外盘价格出现倒挂将逐步缓解,01合约短期维持区间震荡,长期趋势仍然看空。

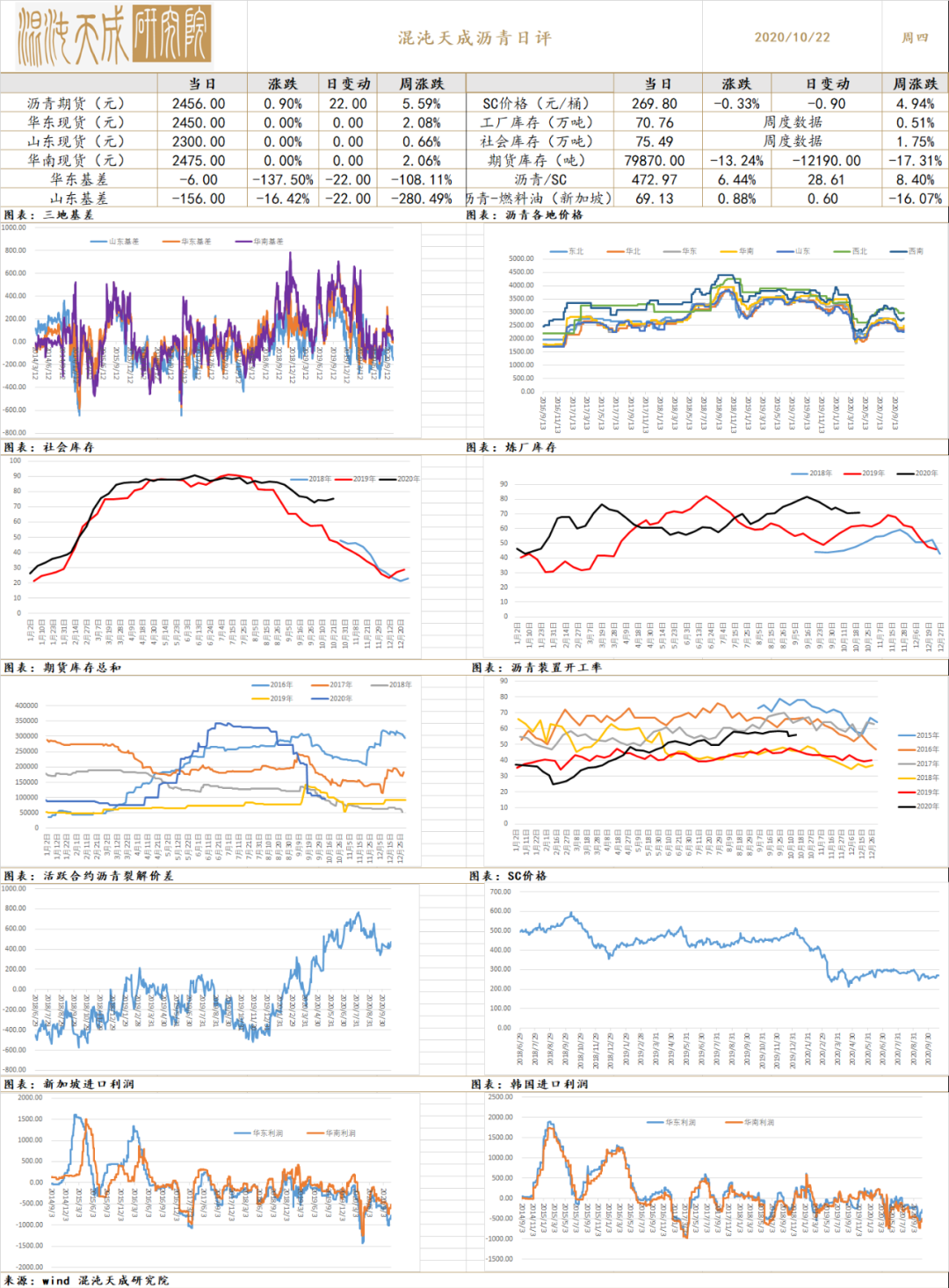

沥青 隆众33家社会库库存为75.49万吨,环比增加1.75%,同比增加61.41%。 本周25家样本沥青厂家库存为70.76万吨,环比增加0.5%,同比增加15.1%。 山东地区主流成交价格在2200-2400元/吨,区内炼厂多执行前期合同,整体出货较为顺畅;下游刚需拿货为主,终端施工进度较为集中。 华东地区主流成交价格在2370-2450元/吨,扬子石化间歇生产,其他炼厂供应平稳。近期区内船运发货良好,汽运一般,个别炼厂库存仍有压力。业者刚需为主,高价抑制新签订单不多。 期货价格与华东地区现货基差价格在-54基差扩大,与山东地区现货基差价格在-164基差扩大。 渣油市场南方地区报价持稳,北方周三稳价运行,前期价格推涨,厂家持谨慎态度。 观点 沥青社会和厂家库存周度环比双双上升,说明需求的回升幅度仍低于供给端,沥青自身供需对价格影响略偏空。

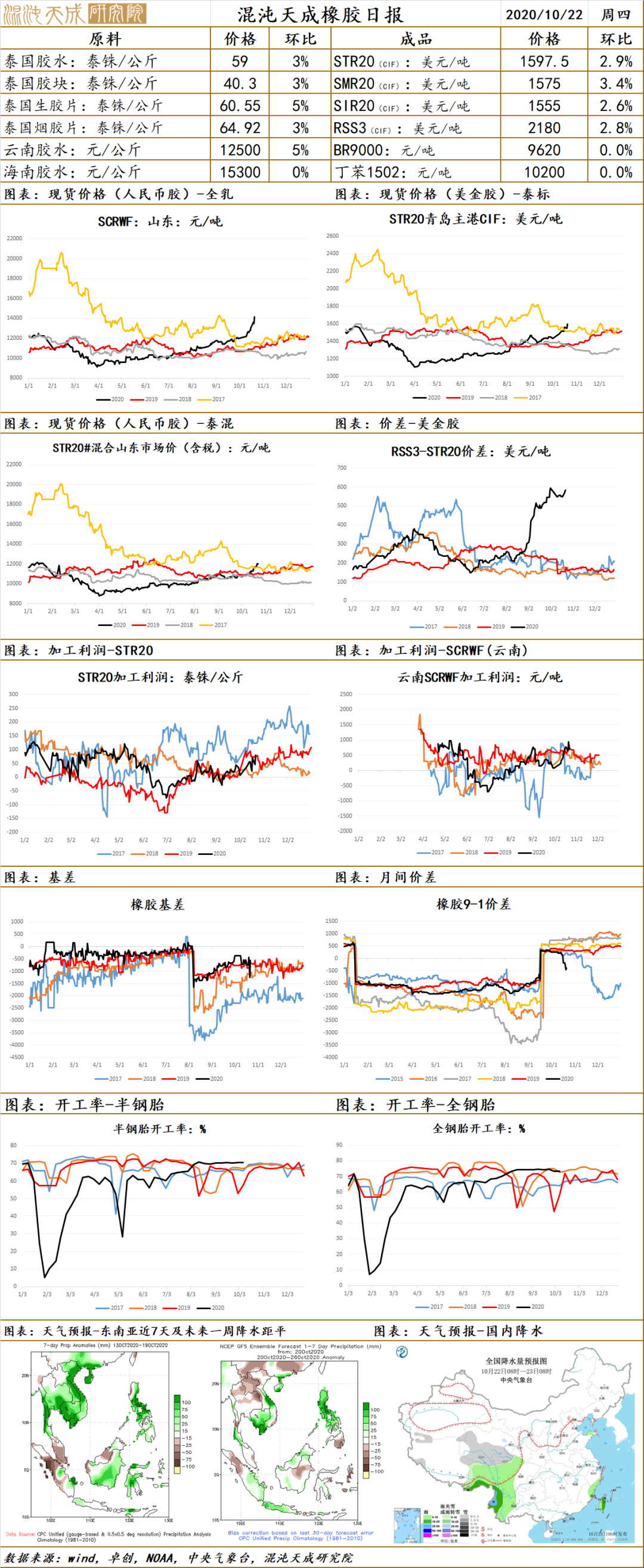

橡胶 天然橡胶上涨的核心问题在于交割品减产,仓单减少,叠加拉尼娜引起东南亚产区极端降水的担忧、下游需求向好等等,那么对于全乳全年减产,仓单减少这个问题,接下来的破解在于①国内产区接下来的时间到停割期,如果气候正常,能提量多少;②原料高收购价也会刺激割胶;③ 盘面高价,引发仓单注册量增加。前两个问题在于天气,云南西双版纳前期有降温,在国庆之后,当时有一种声音说云南今年会提前停割,把版纳的最低温拉出来看了下,去年突发性的降温更早,但去年国内9-12月份的产量没有问题,所以关于提前停割,可能性不是很大。而海南近期受台风影响,降水较多,未来7天有2天降水较多,其余时间,降水预计不影响割胶工作。而关于仓单方面,10月20日上期所仓单+1520吨,21日-500吨,近期应该有一部分正在注册的仓单,但是整体体量和往年比,仍旧是少的。也就是说短期破解难度大,所以关于此波上涨,何时到头,要看资金情绪了。

纯碱玻璃 1、市场情况 纯碱:周三国内纯碱市场弱势运行,市场成交重心下移。双环煤气化设备已经开车运行,近期国内纯碱厂家开工负荷维持在8成以上。但下游需求疲软,多数终端用户纯碱库存充足,消化前期库存为主,部分终端用户坚持随用随采,拿货积极性不高。纯碱厂家出货压力增加,目前多数纯碱厂家灵活接单出货为主,部分厂家采取以价换量策略。 华南地区纯碱市场有所松动,当地厂家轻碱主流出厂价格在1850-1900元/吨,部分外埠轻碱货源送到终端价格在1850元/吨,当地厂家重碱主流送到终端报价在2300元/吨,但当地玻璃厂家多执行月底定价;华东地区纯碱市场小幅阴跌,当地厂家轻碱主流出厂价格在1650-1700元/吨,部分外埠货源送到终端价格在1700元/吨,重碱主流送到终端价格在1850-1950元/吨。 玻璃:周三国内浮法玻璃价格大致走稳,产销尚可。全国浮法玻璃加权平均价为1986.04元/吨,较上日持平。沙河安全实业价格1831元/吨,较上日持平。 华北暂稳出货,产销平衡,库存偏低;华东市场稳价走货,山东部分厂价格调涨基本落实,白玻局部区域出货一般,超白产销保持良好;华中地区价格稳定为主,河南下游刚需补货,产销良好,库存稍降,其他地区交投平稳,观望情绪增加。 2、市场日评 近期纯碱供应量继续增加,并且社会库存较高,纯碱产能过剩,部分地区价格继续下跌,市场没有好转。后市仍有产能复产,维持震荡偏弱行情观点。 近期浮法玻璃厂家整体产销基本平衡,厂家和社会库存较低,而玻璃价格基本已经见顶,年前可能还有6-7条产线点火,维持震荡偏弱行情观点。 |

|

|  |

|

微信:

微信: QQ:

QQ: