摘要 1、宏观政策持续宽松,大宗普涨氛围较强。在通货膨胀率持续低于2%、美债发行充足和财政刺激计划使美元继续走弱,及国内第三季度CPI或将进一步走高的背景下,大宗商品普涨氛围较强。 2、美豆优良率下降,大豆(4591, 37.00, 0.81%)进口成本增加。近期,美国中西部地区天气整体依然干燥,美豆单产潜力下降,叠加中国对美豆的采购持续增加,美豆持续走高带来的成本上升支撑豆粕(3099, 25.00, 0.81%)市场。 3、USDA报告预期利好,支撑豆粕上涨。美国农业部(USDA)料将在9月月度供需报告中公布,美国2020-21年度大豆年末库存为4.65亿蒲式耳,相比8月预估的6.10亿蒲式耳,下调显著,年末库存调降,支撑豆粕行情。 4、生猪存栏持续低位,支撑猪价维持高位。畜禽养殖业逐步复苏,生猪产能逐渐释放,且相比杂粕,豆粕性价比优势明显,饲料配方中豆粕添比较高。同时,部分工厂9月豆粕超卖,地区进度基本已达70-80%左右,油厂对豆粕挺价意愿较强。 5、后市研判:新冠疫情重挫全球经济,全球各国为了救市,货币超发所带来的通胀预期或将推动大宗商品价格,叠加市场对美国作物前景的担忧、中国对美豆采购需求的增加,及国内养殖业逐步复苏等因素,后期豆粕价格仍有上行预期。 一、宏观政策持续宽松,大宗普涨氛围较强 近期美联储批准关于“长期目标和货币政策战略”声明的更新:在通货膨胀率持续低于2%的时期内,适当的货币政策可能会在一段时间内力求使通货膨胀率适度高于2%,美联储对通胀的容忍度逐步提升。 为刺激经济增长美联储或将长期维持低利率环境,目前已经接近零的美联储关键隔夜利率可能在未来几年保持在该水平。美联储的鸽派政策和美国经济复苏乏力等因素下都将压低美元。下月充足的美债发行和财政刺激计划都也可能使美元继续走弱,对大宗商品走强起到支撑。 国内通胀方面:7月CPI同比上涨2.7%,PPI环比上涨0.4%,同比降幅继续收窄至-2.4%。消费需求回升叠加国际油价反弹等因素影响,国内价格方面在持续抬升。预期在国内复工复产继续稳步推进下,国内生产和需求均呈现稳中向好态势,三季度CPI或将进一步走高,提振大宗商品持续走高。 二、美豆优良率下降,大豆进口成本增加 近期,美国中西部地区天气整体依然干燥,美豆单产潜力下降,且USDA公布,截至8月30日,美豆优良率为66%,低于前一周的69%,天气炒作升温,及9月份美国农业部报告或将调低美豆单产预估,以及货币超发导致美元持续走软,8月31日美元指数为92.17,较7月31日的93.49跌1.32,较3月20日高点102.99跌10.82。天气炒作、中国需求强劲及通胀预期支持,9月美豆价格或仍有望趋升,若报告如期利好,美豆或冲击1000美分大关。 图1:美豆生长优良率

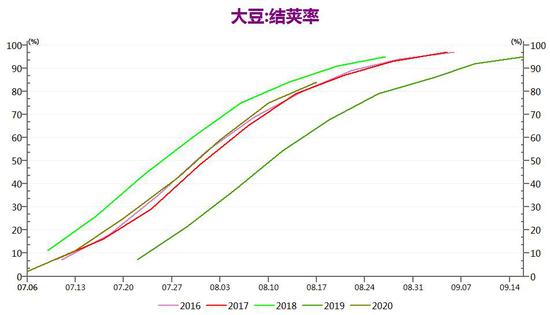

数据来源:徽商期货研究所 USDA 图2:美豆结荚率

数据来源:徽商期货研究所 USDA 中国对于第一阶段贸易协议的执行还是在进行中,彭博称中国将在未来5个月内购买4000万吨美豆。中国企业持续采购美豆,且需求继续增长。从美豆出口来看,来自于中国的买货量持续偏强。 从数据来看,8月份美豆出口至中国达到460万吨,高于7月份的366万吨。因中国加快采购美豆,计划在5个月内完成进口美豆4000万吨的量,每个月的平均进口量达到800万吨,是8月份进口量的两倍。 综合来看,2019/2020年度预计中国进口大豆量将达到98百万吨,较上年度天下粮仓调查的进口量82百万吨增幅17.21%。进口量激增给国内进一步充裕了国内供应,但需求方面没有明显变化,供应宽松的格局对9月的压力依然不容小觑。不过以上讨论均在两国已经达成中国在5月内足量进口美豆的协议下,整体存在风险点,8月15日的两国高级会谈被推迟后,双方暂未确定新的谈判日期,两国关系影响着四季度北美油料商品的进口。总体而言,中国对美豆的采购对ICE形成利好,美豆持续走高带来的成本上升支撑豆粕市场。 图3:进口大豆港口库存(吨)

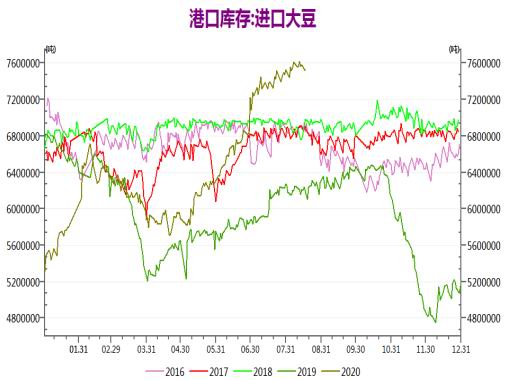

数据来源:徽商期货研究所 天下粮仓 图4:美国大豆对中国出口销售(吨)

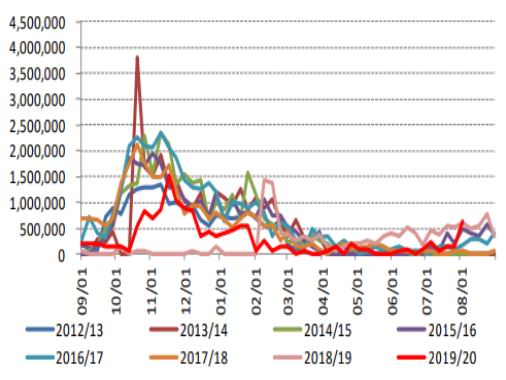

数据来源:徽商期货研究所 天下粮仓 三、USDA报告预期利好,支撑豆粕上涨 陈作方面,根据USDA数据显示,7月压榨达到554万吨(相当于1.85亿蒲),迄今为止2019/20年度压榨量累计同比增幅4.3%,照此预估本年度美国大豆累计压榨量将达到21.8亿蒲(USDA此前预估的年度目标为增加3.3%至21.6亿蒲),故而预估USDA9月报告中将会上调压榨预估至少1500万蒲,从而导致2019/20年度期末库存出现相应下调。 新作方面,按往年规律来看,9月报告一般不调整作物面积预估,但随着上市日期临近,USDA一般会在8-9月份调整单产预估,由于今年8月份干旱少雨天气导致近来作物优良率逐渐下调,所以对USDA9月报告,市场关注的焦点在于单产预估上面。若美国新豆国内压榨量及出口量均维持8月预估不变,如果单产下调至不高于51蒲,则期末库存下降幅度超过预期,至4.03亿蒲式耳,届时料将提振美豆价格进一步上涨。 综合来看,美国农业部(USDA)9月供需报告预估显示,美国2020/21年度大豆产量料为42.95亿蒲式耳,单产为每英亩51.8蒲式耳,收割面积为8290万英亩,美国农业部此前在8月报告中公布,2020/21年度大豆产量为44.25亿蒲式耳,单产为每英亩53.3蒲式耳,收割面积为8300万英亩。同时,美国农业部(USDA)料将在月度供需报告中公布,美国2020-21年度大豆年末库存为4.65亿蒲式耳,相比之下,美国农业部8月预估为6.10亿蒲式耳。整体而言,年末库存调降,支撑豆粕行情。 图5:20/21年度USDA报告9月预测

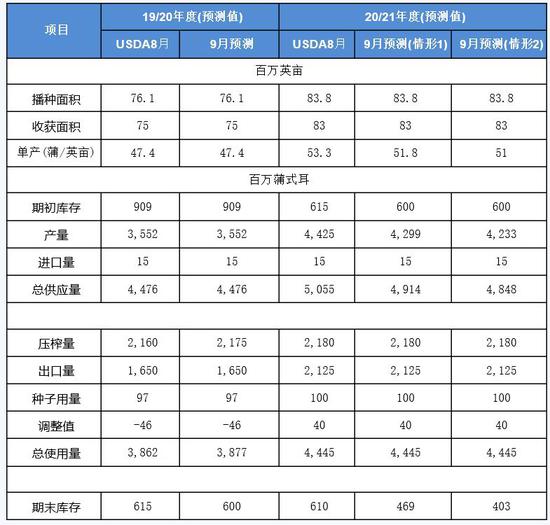

数据来源:徽商期货研究所 天下粮仓 四、生猪存栏持续低位,支撑猪价维持高位 由于猪价接连上涨,养殖利润持续增加,受高额利润驱动,生猪产能恢复速度加快,截止7月末,据天下粮仓调查的1000家养殖企业生猪存栏为21,915,663头,较6月末(1000家)的21,055,517头增加了860,146头,增幅为4.09%。据天下粮仓调查的977家养殖企业母猪总存栏为3,871,173头,较6月末的3,697,955头增加了173,218头,增幅为4.68%。 天气逐渐凉爽,终端猪肉需求有所好转,支撑猪肉价格持续高位运行。供应方面,由于局部疫情复发,养殖端恐慌性出栏大量肥猪对市场形成冲击,且养殖企业为完成销售任务出栏积极。虽然国内进口猪肉不断增加,中央储备冻肉接连投放打压猪价意图明显,但是整体生猪存栏低位,养殖端抗价惜售心理较强,加上本月雨水天气较多,生猪调运受阻支撑猪价维持高位。 总体而言,畜禽养殖业逐步复苏,生猪产能逐渐释放,9月存栏或继续增长,加上相比杂粕,豆粕性价比优势明显,饲料配方中豆粕添比较高。同时,部分工厂9月豆粕超卖,地区进度基本已达70-80%左右,油厂对豆粕挺价意愿较强。 图6:500家生猪存栏量走势图

数据来源:徽商期货研究所 天下粮仓 五、后市研判 美豆目前还在炒作干燥天气和中国需求,在美豆持续上涨支持下,9月中上旬豆粕价格或仍有望震荡适度上涨。后面走势来看,美豆当前虽有天气干燥炒作,但出现极端天气的可能性已经不大,实现丰产仍是大概率事件,9月下旬将逐步上市,往年来看,9月份美豆上市前后容易下跌,而国内豆粕市场基本面可供炒作题材不足,买家入市因此谨慎,豆油价格坚挺及豆粕供应宽松将抑制粕价上行高度,因此还要防范美豆集中上市压力显现之后的阶段性调整风险。 总体而言,新冠疫情重挫全球经济,全球各国为了救市,货币超发所带来的通胀预期或将推动大宗商品价格,叠加市场对美国作物前景的担忧、中国对美豆采购需求的增加,及国内养殖业逐步复苏等因素,后期豆粕价格仍有上行预期。 策略:豆粕2101合约在2900-3100区间 建立多单 豆粕2103、2105、2107合约在3100-3200区间 建立空单 徽商期货1队 李红霞 赵杰 李敏 |

|

|  |

|

微信:

微信: QQ:

QQ: