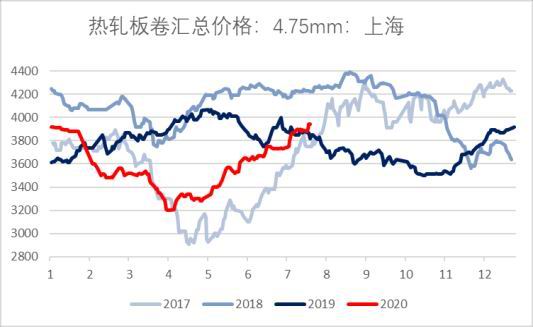

第一部分 7月行情复盘 1.淡季7月需求超预期回落,但钢材价格依旧坚挺 今年春节后,钢价大幅低开后一路上扬。但热卷(3962, 1.00, 0.03%)波动明显大于螺纹,目前已涨过去年同期价格。7月份,以螺纹为代表的建材需求环比出现大幅回落,但其价格依旧坚挺。而板材方面,热卷也呈现累库状态,但热卷价格大幅上涨。卷螺差在6月明显拉开。上海螺纹现货价格从月初3560元上涨至3680元,华东最低可交割螺纹仓单价格大约在3780元左右。上海热卷现货价格从3730元/吨上涨至3940元,部分地区更是上涨至4000元/吨以上。 螺纹主力RB2010合约在经历6月震荡后,7月开启一波上涨。本轮钢材期货现货上涨更多是市场对于未来乐观预期所推动的,7月以来钢材价格走势与A股走势基本一致。螺纹现货在淡季和高库存的状态下,上涨较为乏力,现货涨幅缓慢,螺纹2010合约几度升水现货仓单价格。热卷现货表现较螺纹更强,但其也在持续累库状态。乐观预期推涨价格,但现货买盘和盘面的买盘都有些乏力,盘面也出现了明显的顶背离的状态。7月下旬两国矛盾升级,A股大幅跳水北上资金撤离,原本上涨乏力的钢材也出现减仓回落,节奏基本一致。 热卷主力HC2010仍保持大幅贴水状态。盘面结构和现货结构形成的原因我们认为是市场认为热卷利润高于螺纹后会出现明显转产,以及从合约结束的时间点来看是螺纹旺季而非热卷旺季。故期货盘面的卷螺差扩大幅度并不明显。 图1:华东主流螺纹现货价格季节图

数据来源:银河期货、Mysteel 图2:华东主流热卷现货价格季节图

数据来源:银河期货、Mysteel 从具体数据来看,7月螺纹表观需求周平均为362万吨,较6月份402万吨的表观需求有明显下降,与去年7月份基本同比持平。而今年需求最旺盛的时候,即5月份,螺纹表观需求平均在460万吨。从微观数据来看,螺纹出货大幅下降与今年雨季降水量同比大增,多地引发洪水有关。华南地区在降水量减少后,需求有明显恢复。华东地区在7月下旬出梅后,钢厂出库也率先出现了明显增长。但持续度仍有待观察。 在7月份螺纹需求淡季过程中,需求下行,库存累积也并未导致贸易商抛货。热卷贸易商更是对热卷表现出了极为乐观的情绪。可见,预期在本轮价格波动上起到了非常重要的作用。 图3:建材每月周平均需求

数据来源:银河期货、Mysteel 图4:板材每月周平均需求

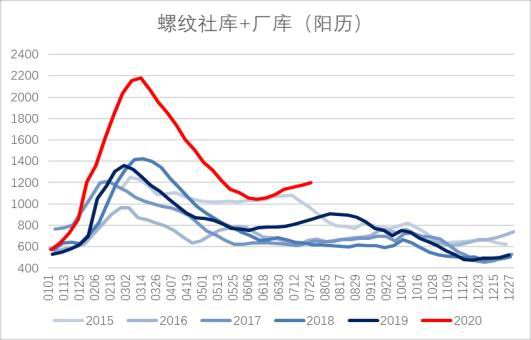

数据来源:银河期货、Mysteel 2.跨月价差与基本面表现更为匹配 钢价单边走势在整个淡季受旺季乐观预期影响表现坚挺。而现货持续累库的基本面状态事实上与跨月价差的走势更为匹配。跨月价差往往能直接反馈现实和预期的差别,同时也是调节时间供需结构的一种机制。往往在现货端出现持续去库,即供不应求的时候,现货价格与期货价格的价差以及近远月会逐渐拉开;相反,当现货端出现持续累库的情况,现货价格与期货价格以及近远月价差会缩窄,当近月库存极高的状态下,近远月价差或被压缩至近月贴水远月。由于基差在离交割月越近时会逐渐趋向平水,故需要同时考虑近月合约和现货的贴水幅度。热卷在近月大幅贴水的情况下,即便淡季小幅累库,10-1价差也在明显扩大。 图5:全国螺纹社库+厂库

数据来源:银河期货、Mysteel 图6:螺纹主力合约期现基差

数据来源:银河期货、Mysteel 图7:螺纹10-1价差

数据来源:银河期货、Mysteel 图8:热卷10-1价差

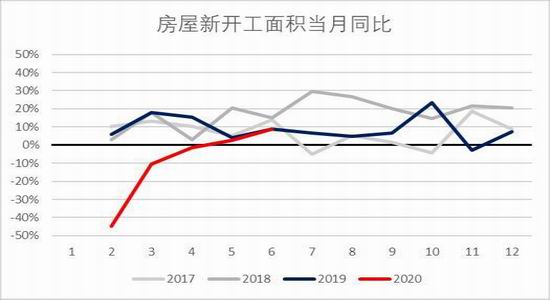

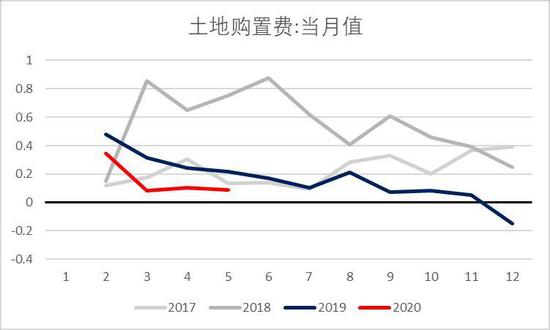

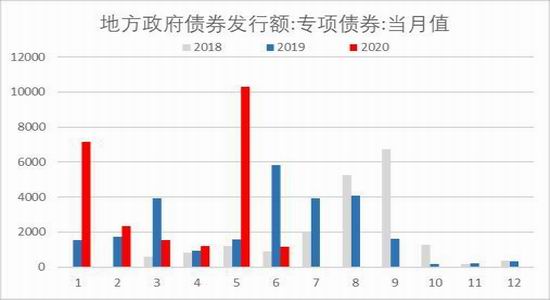

数据来源:银河期货、Mysteel 第二部分 钢材供需分析 一、需求分析以及跟踪信号 1.需求预期整体向好,基建地产数据表现良好 市场对于需求预期的向好,更多来自宏观层面,以及今年4,5月份终端所表现出来的强劲需求。同时今年超历史的降水量和各地的洪灾也是表需大幅下降的原因,而这对于需求来说是暂时而非持久性的影响。 我们从粗钢产量与库存变化推算的今年二季度的终端需求数据显示,4,5月份粗钢整体需求同比增幅均达到10%,6月8%左右,7月由于去年表需基数较低,今年测算同比增速或也达到10%。但该数据测算产量部分使用的是Mysteel247家铁水产量与富宝废钢日耗的集合,数据与Mysteel周度表观需求测算结果有一定偏差。从Mysteel周度产量和库存数据推演,螺纹表需在7月份环比大幅下降,甚至有几周低于去年同期。截至7月24日的螺纹表需仍在环比下降。相对来说,7月份板材需求明显好于长材,冷轧和中厚板均有一定幅度环比增长。 从宏观数据表现来看,统计局发布的6月固定资产投资累计同比增速均出现明显收窄。其中房地产开发投资完成额累计增速由负转正至1.9%。 1-6月地产新开工面积为97536万平方米,累计同比增速为-7.6%。6月当月房屋新开工面积同比增幅在8.86%左右。若后期房屋新开工当月同比增速能维持在7%以上,则全年新开工有望同比增加。1-6月房累计销售69403.79万平方米,累计同比增速为-7.6%。当月销售面积为20701万平方米,同比增速为2.14%,较5月当月增速环比略有下降。 1-6月基建投资累计同比增速基本持平,1-6月为-0.07%。6月当月基建投资增为8.33%从基建累计增速来看,较预期仍有距离。2019年,基建总投资额大约为18.2万亿元,其中专项债2.6万亿元有35%进入基建。今年专项债3.5万亿元,预计其中有70%将进入基建板块,假设按照15%的资本金比例预计或带动2万亿元的基建投资增量,另外叠加特别国债中7000亿的增量,2020年的基建投资增速或达到10%以上。这意味着下半年基建投资仍需进一步发力。 图9:房地产开发投资额当月同比

数据来源:银河期货、Wind、统计局 图10:商品房销售面积当月同比

数据来源:银河期货、Wind、统计局 图11:房屋新开工面积当月同比

数据来源:银河期货、Wind、统计局 图12:土地购置费当月同比

数据来源:银河期货、Wind、统计局 图13:基建投资当月同比

数据来源:银河期货、Wind、统计局 图14:专项债当月发行量

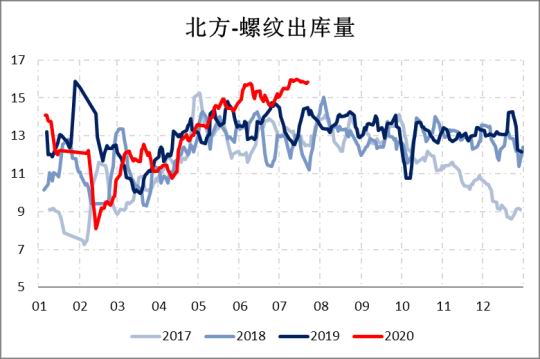

数据来源:银河期货、Wind、统计局 2.高频微观数据显示今年需求季节性影响较大,仍需关注旺季需求启动时点 今年建材需求季节性较为明显。雨季先在华南降临,随后华东进入梅雨季节。华南地区的建材出库在6月初就开始出现明显环比下降的迹象,随后华东需求回落,且回落幅度超历史季节性。从市场调研来看,需求超季节性的回落与4,5月份存在赶工,单位时间的需求量在雨季停工状态下大幅萎缩。同时6月份市场资金回笼,多地反馈资金周转出现紧张的问题,对边际需求也有一定的影响。 华南雨季结束后,钢厂建材出库稍有恢复,但距离4,5月的高峰出货仍有一定距离。华东地区的钢厂建材出库在7月下旬有所好转,且从平均出库水平来看,表现较强,相对社库出货水平偏高。相对华东华南地区来看,北方的钢厂建材出库一路上扬,北方钢厂也反馈今年雄安地区需求旺盛,订货明显增长。 从历史季节性来看,三季度的需求高峰或在10-11月份左右,8,9月仍存在高温问题,华南地区需求大幅回升仍需等待。三季度需求的力度是否能达到市场的预期,此外需求恢复的时间点决定了下一波行情的驱动时间点,是需要通过跟踪高频数据来确定。 图15:华东样本钢厂螺纹出库量

数据来源:银河期货、Mysteel 图16:华南样本钢厂螺纹出库量

数据来源:银河期货、Mysteel 图17:华北样本钢厂螺纹出库量

数据来源:银河期货、Mysteel 图18:全国样本钢厂螺纹出库量

数据来源:银河期货、Mysteel 二、钢材产量及供应预期 1.螺纹厂流程利润低位运行,热卷利润明显扩大 7月份以来,随着螺纹产量大幅上行,叠加需求季节性回落,螺纹利润空间较前两年被明显压缩。而热卷需求回升,产量增幅较缓,其长流程利润明显扩张。目前华东长流程钢厂利润在300元/吨左右。 Mysteel统计的247家样本钢厂日均铁水产量在7月份创出新高后维持高位运行。7月该样本铁水平均日产为247.87万吨/日,较6月246.44万吨环比增加1.43万吨/日,同比去年7月230.02万吨增加17.85万吨/日。7月平均高炉产能利用率亦达到93.12%,创历史新高。 图19:华东长流程钢厂螺纹现金利润

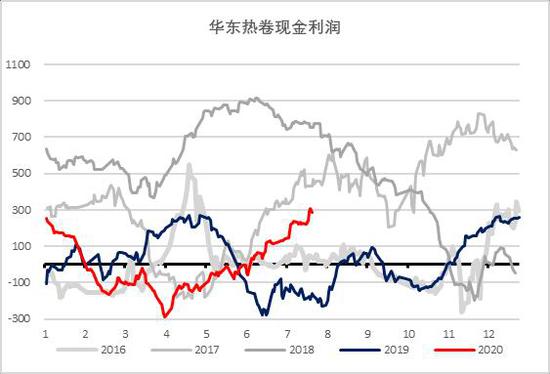

数据来源:银河期货、Mysteel、Wind 图20:华东成流程钢厂热卷现金利润

数据来源:银河期货、Mysteel、Wind 图21:247家钢厂日均铁水产量

数据来源:银河期货、Mysteel 图22:245家样本钢厂高炉产能利用率

数据来源:银河期货、Mysteel 2.独立电弧炉平电亏损,电炉产量明显下降 5月中下旬以来,华东独立电弧炉平电时段生产利润始终保持在盈亏平衡线附近,6,7月份平电生产基本亏损50-100元/吨左右,谷电生产时间段的利润大约维持在100元/吨左右。独立电弧炉也在7月上旬开始出现明显减产。富宝统计的电炉日耗也在7月初开始出现明显回落。 富宝样本数据显示,49家短流程钢厂废钢平均日耗为8.13万吨,环比6月平均9.86万吨明显下降。而长流程钢厂的废钢日耗持续上行,7月富宝70家长流程钢厂样本的平均废钢日耗为16.99万吨,较6月16.02万吨环比继续增加。其中对应的便是长材产量的下降和板材产量的回升。 图23:长流程废钢日耗(富宝)

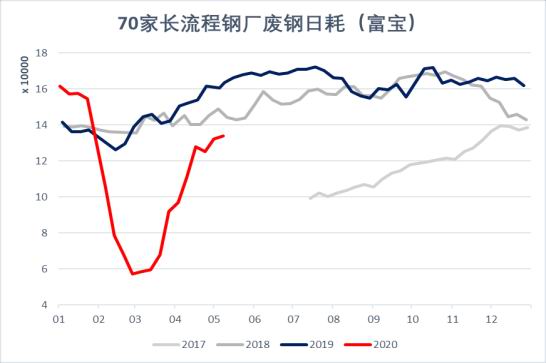

数据来源:银河期货、富宝 图24:短流程废钢日耗(富宝)

数据来源:银河期货、富宝 图25:长流程废钢日耗(富宝)

数据来源:银河期货、富宝 图26:短流程废钢日耗(富宝)

数据来源:银河期货、富宝 3.螺纹产量高位回落,热卷产量低位回升 独立电弧炉平电生产维持亏损状态,电炉产量也出现下降。Mysteel统计的样本钢厂7月螺纹平均周产量为388.75万吨,6月份该数为397.62万吨。螺纹在7月3日当周产量达到最高峰400.75万吨,随后回落,截至7月24日的统计,螺纹周产量已回落至382.83万吨。 热卷产量走势与螺纹相反。7月热卷平均周产量为326.265万吨,6月该数为321万吨。截至7月24日,热卷周产量已恢复至330.12万吨 图27:螺纹周产量

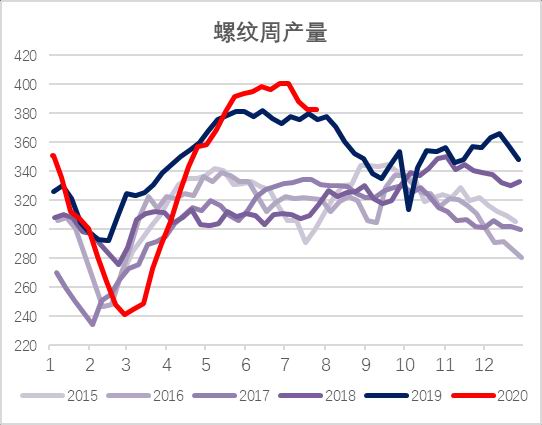

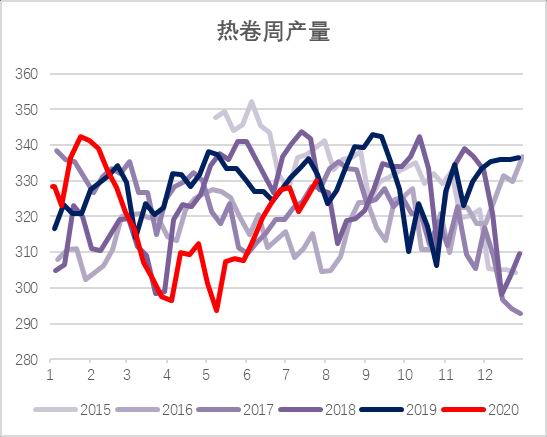

数据来源:银河期货、、Mysteel、Wind 图28:热卷周产量

数据来源:银河期货、、Mysteel、Wind 图29:长流程废钢日耗(富宝)

数据来源:银河期货、富宝 图30:短流程废钢日耗(富宝)

数据来源:银河期货、富宝 第三部分 钢材供需分析以及8月行情展望 一.螺纹平衡产量推演 假设: 在较为乐观的需求假设下,也就是7月至12月份需求同比增速能维持在4,5月份的水平,全年需求同比增速能维持在3.5%的水平。 假设: 到年底库销比与去年持平 推算: 7-12月的平衡产量 分析: 截至7月24日,华东独立电弧炉谷电成本3570元,平电3720元,峰电华东3900元,西南3800元左右。7月以来价格上行将螺纹期货主力价格推升至接近甚至超过部分独立电弧炉峰电时间段的成本线,这个价位意味着产量可以超过目前的现状,但需求尚未能确定其回归力度,同时现货端的库存仍较高。按照我们之前的推算,即便下半年粗钢整体需求能维持在10%的状态下,当前的产量或也能达到平衡状态了。从博弈角度来说,这是一个极好的出货价位,前期的买盘能给到这个利润空间应该是积极离场的状态。而现货端也同样由于高库存和尚未回归的需求存在一定的卖压,盘面上涨并未能带动现货有力上行。从基本面的角度,我们认为价格在淡季上涨至平电成本线以上即需要离场,继续上涨的驱动需要来自超预期的终端需求,但目前只能看到需求在好转,但未达到超预期的状态。 按照螺纹季节性的需求波动来看,当前华东出梅,需求逐渐好转,但需求的环比大幅好转在前几年发生在9月、10月、11月。今年8月环比7月虽大概率好转,但市场仍面临高产量和高库存,若出梅后需求始终未能出现强有力的需求和去库力度,仍需担心贸易商加快出货,增加市场卖压。另一个利空或来自原料,在淡水河谷可完成今年3.1亿吨产量的条件下,叠加其向中国的发货比例维持高位,按照目前极高的生铁产量,铁矿(844, -4.50, -0.53%)在港口库存开始明显增加,压港库存更是屡创新高,铁矿已从最高品位的卡粉开始下跌,高低品价差出现压缩,仍需关注成本下移对钢价的影响。 结论: 7-12月粗钢平衡产量较6月份下降5万吨/日左右。虽然库存维持同比偏高的水平,但由于需求同比高,故整体库销比不高,市场没有更多的筹码来向下砸价格。价格下方空间有限。按照产能结构看,下半年铁矿较废钢供需更为宽松。 对应策略: 八月对成材逢高短空,套利策略可考虑多卷空矿。或等待进一步减产后做多01螺纹或01热卷。从估值角度看,01成材低于华东独立电弧炉谷电成本线以下可逐步布局多单。期权方面,可考虑卖出rb2010-p-3600,同时卖出rb2010-c-3850期权。 风险: 需求不及预期。 图31:螺纹平衡产量推演

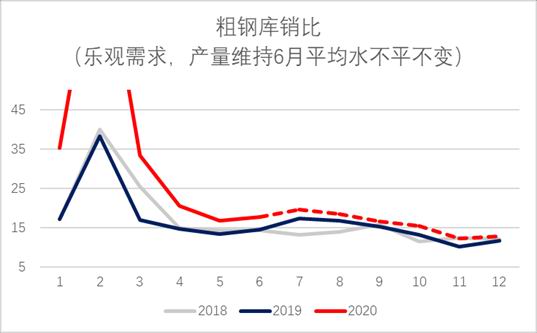

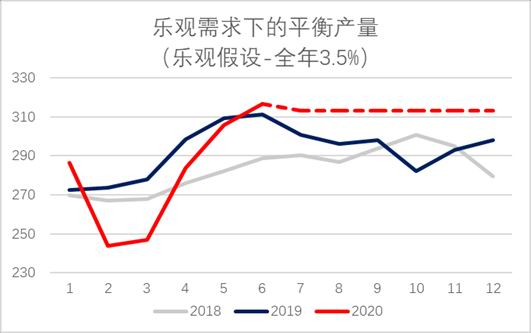

数据来源:银河期货、上海钢联、Wind 银河期货 周伟江 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);