7月行情回顾

一、全球供需情况 1.产销差

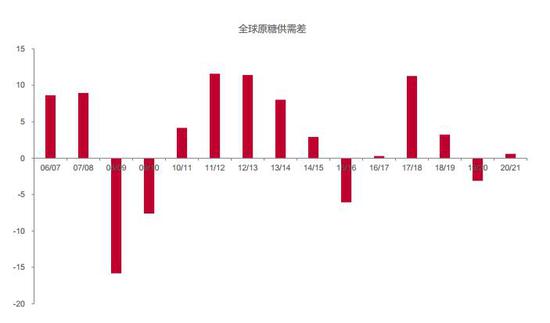

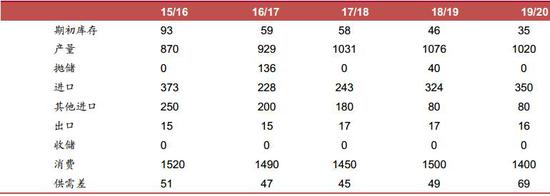

主要机构认为19/20榨季供需缺口在300万吨左右,20/21榨季则是50万吨左右的小过剩。这个评估跟1、2月时候市场的评估相比发生了比较明显的转变,在1、2月时市场普遍对19/20榨季缺口认为在800万吨以上,对于20/21榨季认为也有300万吨以上的缺口。 2.印度产糖进度

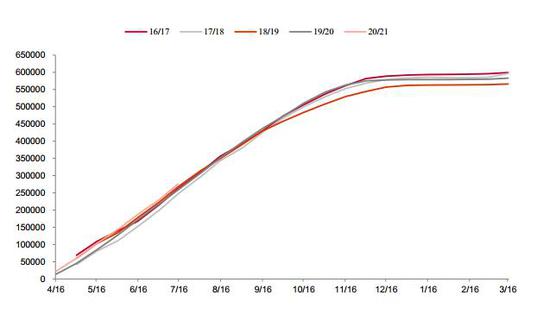

本榨季印度主要是马哈拉施特邦以及卡奈塔克邦减产,北方邦产量稳定略增,马邦减产的主要原因也是天气不佳。而今年目前从季风降雨情况以及水库蓄水量情况看,天气状况良好,所以对于产量的预期是要恢复到3000万吨以上。 3.泰国产糖进度

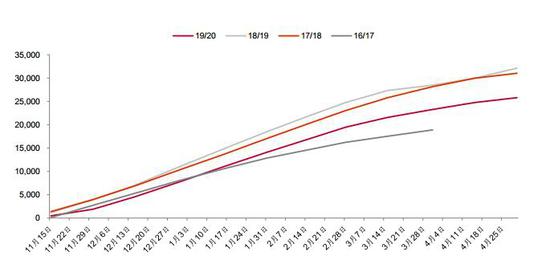

本榨季泰国糖收榨特别早,产量较去年大幅下降到仅仅827万吨,同比下降43%,跟泰国天气干旱有比较大的关系。目前持续干旱,预估泰国糖20/21榨季产量也难以恢复,主流机构预估在今年产量基础上略有增加,FCStone预估产量790万吨,同比下降7.1%。 4.泰国产糖进度

榨季初期泰国糖出口持续了上一榨季强劲的态势,随着榨季深入,糖产量大幅减产成为定局,泰国糖升水大幅走强,出口量锐减。 5.巴西中南部原糖生产进度

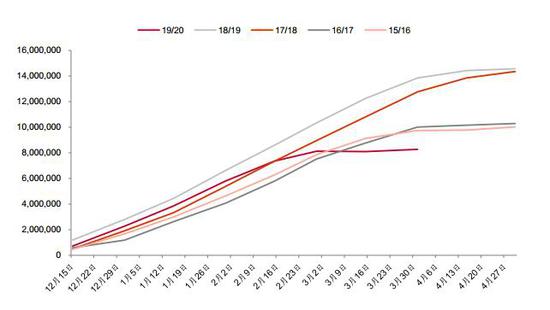

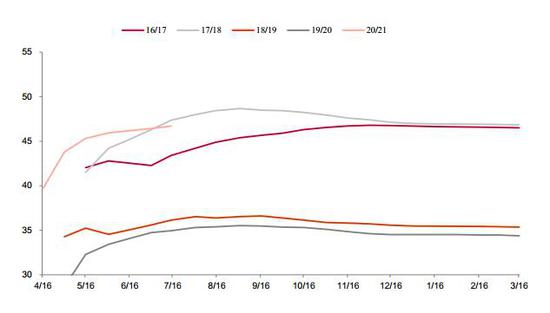

7月上半月巴西中南部糖产量302万吨,同比增55.6%,制糖比例继续上升至47.94%,去年同期仅仅为35.99%,目前看巴西中那部的增产力度仍然很大,没有放缓的迹象。截止2020年7月上半月巴西累计产糖1631.5万吨,同比增长50.3%,这个增幅是非常惊人的。也正是这种巨大的增幅使得市场预期本季巴西中南部糖产量可能达到3600万吨甚至3700万吨的水平,而19/20榨季巴西中南部的产量仅仅只有2672万吨,这意味着900-1000万吨的增产。 6.巴西中南部甘蔗入榨量

截止2020年7月上半月巴西中南部新榨季甘蔗入榨量2.759亿吨,同比增6.9%。7月上半月甘蔗入榨量4655万吨,同比增13.5%。 7.巴西中南部制糖比例

截止7月上半月本榨季巴西中南部累计制糖比例46.69%,上一季同期制糖比例仅仅是34.95%,这是当前巴西糖大幅增产的主要原因。7月上半月制糖比例在47.94%的超高水平。 8.巴西乙醇折糖估算

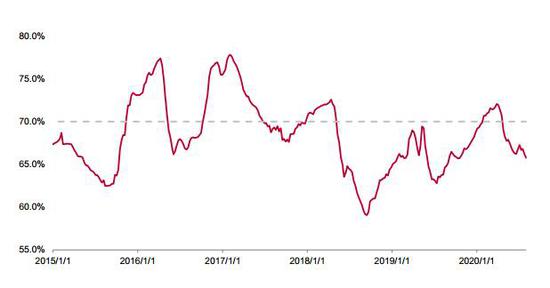

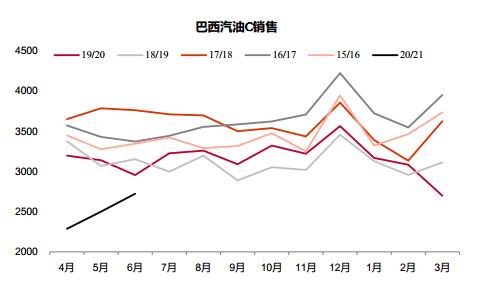

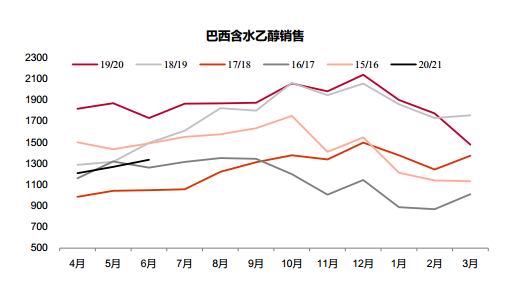

含水乙醇折糖与ICE原糖价格的比较是巴西制糖比例变化的核心,也是当前全球糖供给迅速增长的主要原因。这个经济性直接决定了巴西工厂在制乙醇和制糖之间的选择。目前乙醇相对原糖的经济性比较来说,仍然是制糖的经济性要远远更好,所以我们看到糖产量仍然在大幅增长。 9.巴西乙醇与汽油经济性比较

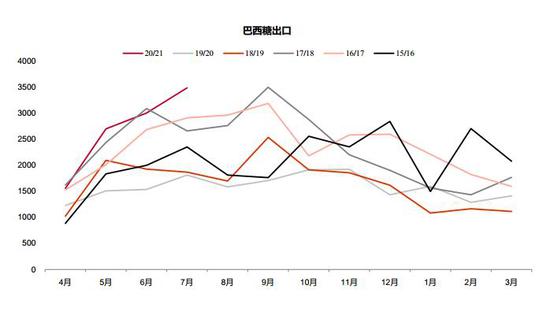

根据热值的差异,乙醇价格跟汽油价格的平衡点大致在70%,5月以来这个比值一直在70%以下,这意味着乙醇相对汽油一直具有竞争优势,所以我们也看到6月以后巴西中南部糖厂乙醇销量的明显回升,如果这种势头持续,后期我们有机会看到糖厂一定程度地降低制糖比例(当然,当前制糖经济性还是远远好于制乙醇的)。 10.巴西糖出口

巴西2020年以来出口保持高增长,尤其随着新榨季深入,4月以后出口加速明显,7月出口349万吨,同比大增92%,反应了北半球减产以后全球糖市场对巴西糖出口的依赖。 11.巴西中南部乙醇销量

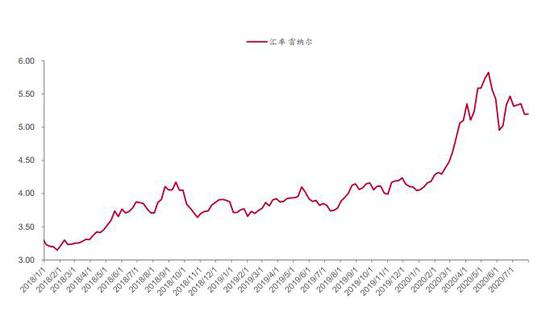

由于疫情对经济影响的弱化,汽油C和乙醇的消费5-6月恢复明显,糖厂乙醇销量也有明显提升。 12.巴西汇率

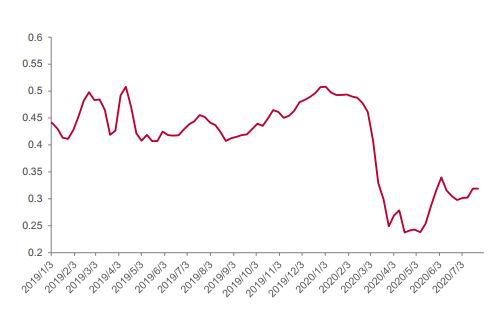

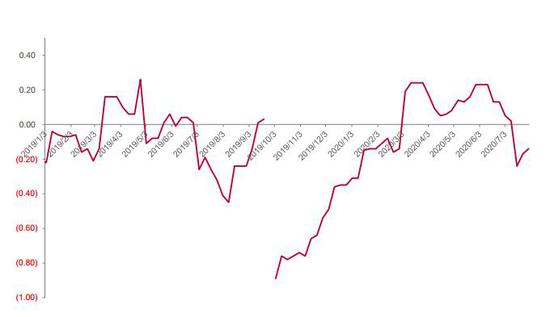

近期巴西汇率贬值趋势趋缓。 13.巴西原糖升贴水

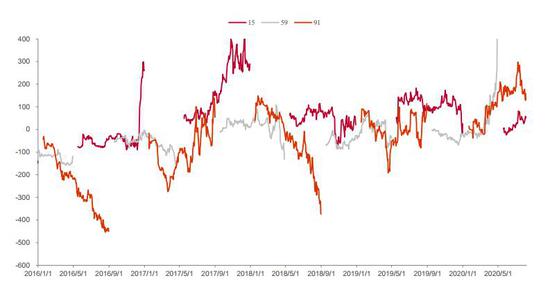

2019年4季度以来,随着北半球主产国榨季过程中减产的逐步确认,巴西原糖升贴水就开始一路走强,到了2020年升贴水从贴水转为升水,反应了国际原糖贸易流紧张的状况。但随着巴西榨季不断推进过程中原糖居高不下的产量,以及国际白糖(5048, -10.00, -0.20%)需求的转弱,目前巴西升贴水转弱比较明显。 14.ICE原糖合约间价差

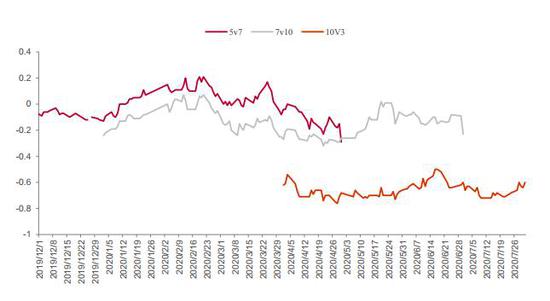

ICE10-3价差近期稍稍走强,估计跟中国加工厂进口许可发放以后的采购有关。 15.伦敦白糖合约间价差

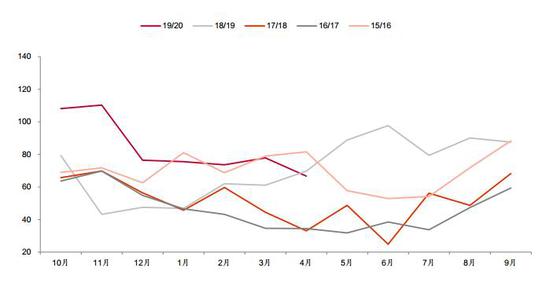

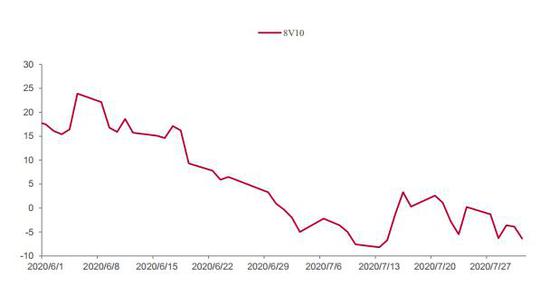

伦敦白糖8-10价差持续走弱,从前期高升水的状态迅速走弱到贴水状态,反应了国际白糖前期的紧张已经有明显缓解。 16.国际白糖-原糖价差

国际白糖相对原糖升水此前因为白糖的紧张一度走强到100美元/吨以上,近期这一价差迅速回落,基本回到80-100美元的正常水平,反应了白糖紧张的局面有所缓解。 二、中国供需情况 1.市场主流平衡表预估

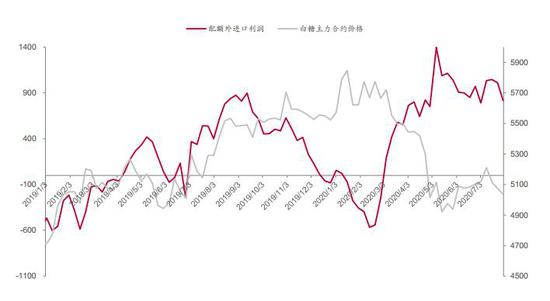

国内白糖供需整体定性为平衡,在此基础上糖浆进口以及走私,加上消费的变化决定了平衡基础上偏宽松还是偏紧一些。不过这个整体平衡定性的基础在于中国对进口糖的管制,尤其是配额外进口利润高企的情况下,这种管制提供了国内糖供需平衡的基础,如果进口管制放松,国内价格平衡将被打破,价格面临向下的调整,7月商务部批准了210万吨配额外进口许可,进口管制放松的预期出现,使得当前糖价面临向下的压力。 2.月度产销

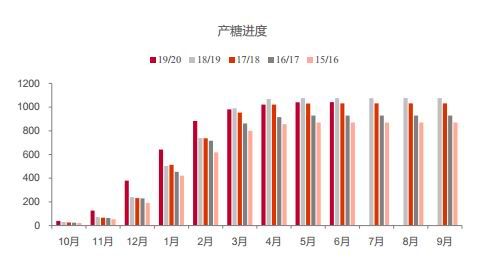

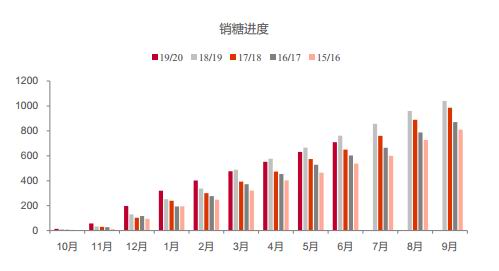

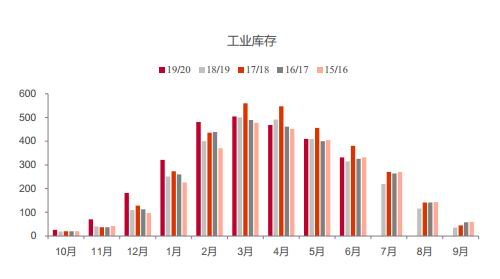

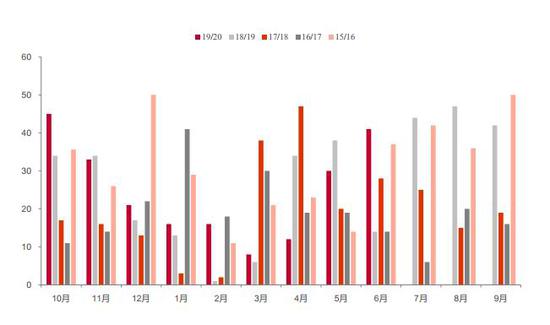

从国内白糖的产量和销量来看,基本比较正常,没有太大的变化。6月整体产销偏差。 3.白糖基差

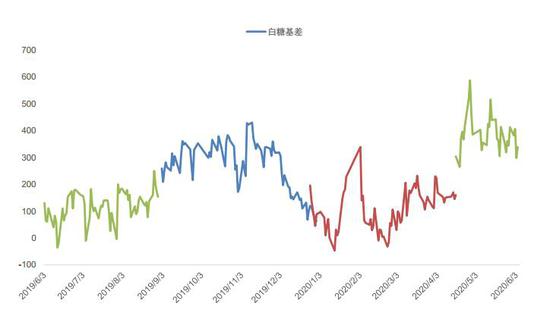

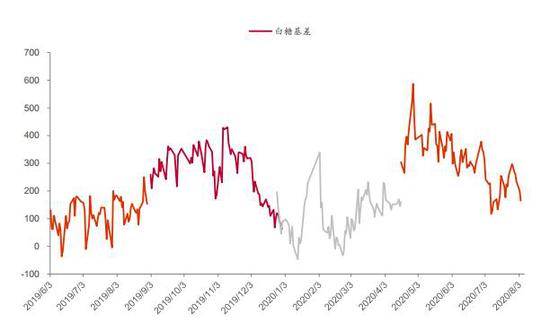

基差仍然是比较明显的升水,不过随着本周盘面反弹升水也有所收窄。 4.白糖配额外进口利润

近期内外价差有所缩窄,目前国内配额外进口利润对9月盘面在820元/吨。 5.白糖进口量

2020年6月糖进口量达到41万吨,增长比较明显,较去年同期增加27万吨,较上月增加11万吨,本榨季国内糖累计进口量达到222万吨,同比增长16%,再叠加最近发放210万吨进口许可的消息,引发了市场对后期进口管控放松的一些预期,使得本周现货和盘面价格有所走弱。 6.基差

本周基差升水走弱到升170。 7.近远月价差

本周近远月价差震荡为主。 8.白糖注册仓单和仓单预报

注册仓单和预报量较少。 三、总结及投资建议 全球市场:7月上半月巴西中南部糖产量302万吨,同比增55.6%,制糖比例继续上升至47.94%,去年同期仅仅为35.99%,目前看巴西中那部的增产力度仍然很大,没有放缓的迹象。需求方面巴西7月出口349万吨,同比增93%,同样强劲,国际糖市场震荡为主。 国内市场:商务部批准了210万吨进口许可到加工糖厂手里,在销售偏淡、进口利润600多的情况下,加工糖有主动降价的动力。现在分歧就在于从行业和政府动机来看,多头认为进口不会大规模放开,所以国内现有平衡格局并不会动摇,加上现在现货升水还比较高,区间底部抵抗比较强,当然上方空间也不看太大;空头主要是看进口许可确实已经发放到加工糖厂手里,以往没有这么大规模发放过。 投资建议:整体向上的空间不大,但空头逻辑如果成立,下方空间还是比较有想象力的,所以策略上整体思路逢高抛空。 招商期货 朱奇 王真军 |

|

|  |

|

微信:

微信: QQ:

QQ: