内容提要: 1、美元利率持续放水,利好乙二醇进口 2、经济恢复较慢,油价上方压力较大 3、PTA(3768, -24.00, -0.63%)社会库存高位波动,逼近400万吨 4、终端需求疲软,纺织品库存居高不下 5、乙二醇国内生产路线亏损严重 策略方案: | PTA操作策略 | | 乙二醇操作策略 | | | | 操作品种合约 | TA09 | 操作品种合约 | EG09 | 多PTA 空乙二醇 | | 操作方向 | 逢低建多 | 操作方向 | 区间高抛低吸 | 买远抛近 | | 入场价区 | 3500-3600 | 入场价区 | 3500-3900 | | | 目标价区 | 3800-3900 | 目标价区 | 3500-3900 | | | 止损价区 | 3450 | 止损价区 | 3500-3900 | |

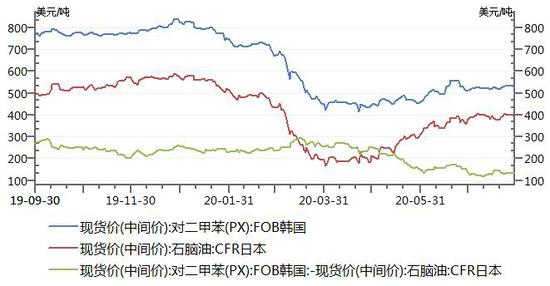

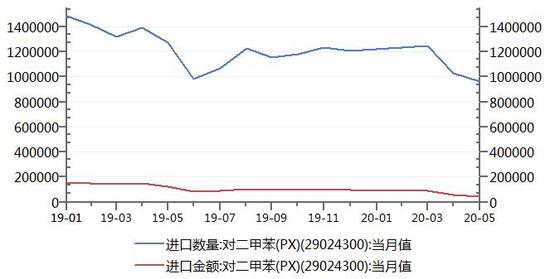

风险提示: (1)上游原油底部弱势波动 (2)下游需求萎靡 (3)疫情继续扩散 一、基本面分析 1、上游状况 7月份以来,OPEC+组织减产协议有序推进,各国积极落实减产份额,虽然自八月起减产幅度将有所缩,将970万桶/日的创纪录减产规模降低200万桶/日,美国一些页岩油企业也将恢复生产,但整体限产计划仍对原油价格产生较好支撑。在减产协议的落实框架下,伊拉克表示将在未来几个月弥补5月份和6月份未履行的减产份额,但在消息人士透露的种种迹象表明伊拉克并未完全履行后续补足减产的承诺,伊拉克对于减产协定的落实情况或成为影响国际原油供应格局的关键因素。需求端来看,虽然疫情导致的地区戒严,疫情管控导致能源需求急剧下滑,但欧美多国提出经济刺激计划,美联储FOMC委员会公布将基准利率维持在0%至0.25%区间范围内,经济放水提振了市场投机者的活跃性。此外月末传出疫苗取得进展的消息,也对盘面产生一定利好支撑。从地缘政治层面来看,中东地区虽然仍存在小规模武装冲突,但并未演变为大规模恶性事件,对于油价影响较为有限。就目前来看,原油底部在减产协议框架下,支撑力度较大,短期内易涨难跌,后期需求端的利好将成为油价上行的主要影响因素。但需要注意的是近期两国关系再度紧张,由此引发再一次两国贸易摩擦的可能性加剧。 综上所诉,预计下月国际仍将维持区间波动,欧美国家的经济复苏情况及各国原油进出口数据需要重点关注。预计WTI主力合约将维持40-43美元波动,布伦特主力合约将维持42-45美元波动。 本月PX市场区间调整,价格整体窄幅上涨。本月CFR中国月均价为542.88美元/吨,环比上涨了1.07%;FOB韩国月均价为524.88美元/吨,环比上涨了1.11%。PX及石脑油价格缓慢回升,涨势较PTA较强,PTA加工差下降。石脑油-PX裂解价差压缩,PX开工率有所下调,现下降至85%左右开工。中石化PX7月结算价格4420元/吨(现款4400元/吨),较6月份降30元/吨。8月挂牌价格为4600元/吨,较7月份降200元/吨。2020年6月我国PX当月进口量为1296001.898吨,累计进口量为7049194.557吨,6月进口均价为485.467美元/吨,累计进口均价652.049美元/吨,进口量环比上涨34.742%,进口量同比上涨31.975%。 图:上游原料价格

图:PX与石脑油价差

图:PX进口量走势图

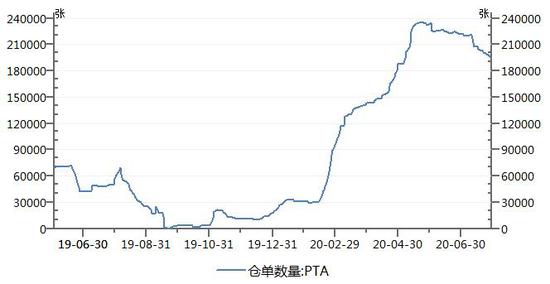

2、供应状况 PTA供应情况 五月,下游聚酯稳定开工,叠加PTA的良好利润,PTA装置开工率维持九成高位运行。中泰石化120万吨/年PTA装置端午期间进入检修,7月3日左右重启,现满负荷运行;恒力石化5号线6月28日夜间投产一半产能,29日下午出料,另外125万吨/年PTA产能7月11日投产,顺利产出合格品,现整套250万吨/年装置负荷9成左右运行;桐昆石化220万吨/年PTA装置7月12日停车检修;福海创3套共计450万吨/年PTA装置先降负满后恢复正常运行;洛阳石化32.5万吨/年PTA装置7月27日起开始检修。装置检修损失量较上月明显减少,叠加新晋产能带来的产量扩充,整体供应量较上月大幅增长。据隆众统计7月份国内PTA产量估算值425万吨,较6月份上涨27万吨,涨幅达6.78%。 海关统计,2020年6月我国PTA当月进口量为66717.64吨,累计进口量为287675.91吨,当月进口金额为2703.64万美元,累计进口金额为14334.57万美元,当月进口均价为405.24美元/吨,累计进口均价498.29美元/吨,进口量环比上涨40.10%,进口量同比下跌1.11%,累计进口量比去年同期下跌34.44%。 海关统计,2020年6月我国PTA当月出口量为46533.49吨,累计出口量为381855.74吨,当月出口金额为1910.9万美元,累计出口金额为19640.07万美元,当月出口均价为410.65美元/吨,累计出口均价514.33美元/吨,出口量环比下跌33.71%,出口量同比下跌24.19%,累计出口量比去年同期下跌5.97%。上涨3.04%。 图:PTA社会库存走势图

图:PTA开工率走势图

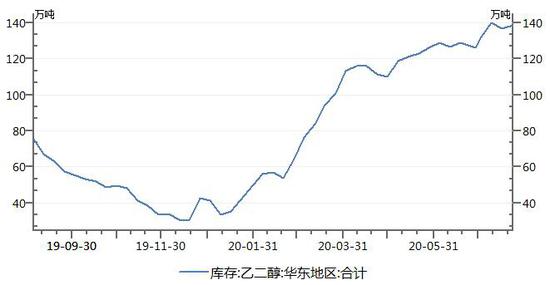

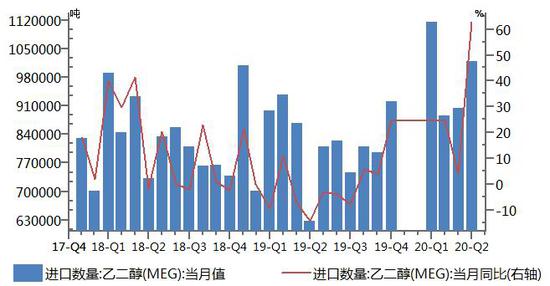

乙二醇供应情况 7月,国内乙二醇平均开工负荷约为51.14%,月产量约为66.56万吨。其中非煤制乙二醇开工负荷约为59.67%,月产量约为50.05万吨;煤制乙二醇开工负荷约为35.68%,月量约为16.51万吨。截止到7月30日华东主港地区MEG港口库存总量在137.92万吨,继五月初小幅回落后,库存持续高位爬升,港口库容压力空前,主港卸货速度偏慢,滞港期普遍在7日以上。本月装置检修重启并存,内蒙古荣信化工7.1-7.11停车检修;通辽金煤7.10开始检修至今;新杭能源装置7.20检修至今;中沙天津、天津石化7.14重启。截止目前本月检修涉及产能457.2万吨,月损失量预估在32.52万吨,其中不包含油制小幅转产EO和降负,煤制的降负。后期装置通辽金煤、新杭能源及易高有重启计划,华鲁恒升计划检修,整体国内供应呈现小幅增长的趋势。 海关统计,2020年6月我国乙二醇当月进口量为1021782.88吨,累计进口量为5615798.24吨,当月进口金额为42122.93万美元,累计进口金额为275673.24万美元,当月进口均价为412.25美元/吨,累计进口均价490.89美元/吨,进口量环比上涨12.99%,进口量同比上涨59.77%,累计进口量比去年同期上涨11.14%。 海关统计,2020年6月我国乙二醇当月出口量为166.94吨,累计出口量为1662.56吨,当月出口金额为20.74万美元,累计出口金额为261.55万美元,当月出口均价为1242.11美元/吨,累计出口均价1573.17美元/吨,出口量环比上涨37.60%,出口量同比下跌96.69%,累计出口量比去年同期下跌74.55%。 图:乙二醇库存情况

图:乙二醇进口情况

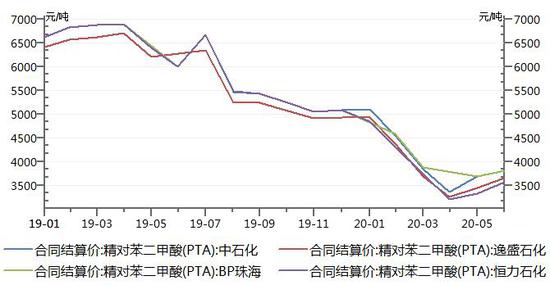

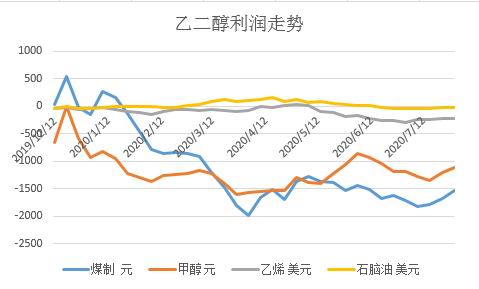

3、合同货报价状况 PTA合同货方面,中石化7月PTA结算价格执行3730元/吨,较上月结算价格下降90元。8月挂牌价3800,较上月下降100元。 乙二醇合同货方面,中石化7月乙二醇结算价格执行3650元/吨,较上月结算价格下调70元。8月乙二醇挂牌价3800,较上月持平。 截至7月30日PTA华东市场报价在3530元/吨,较上月下跌30元/吨,乙二醇华东市场报价在3585元/吨,较上月上涨275元/吨。截止7月30日,原料PX价格收于525美元/吨,环比下跌2.14%;PTA加工差在630元/吨,环比下跌9.8%。煤制乙二醇市场毛利为-1532元/吨;甲醇(1748, 16.00, 0.92%)制乙二醇市场毛利为-1103.9元/吨;乙烯制乙二醇市场毛利为-213美元/吨;石脑油制乙二醇市场毛利为-19.37美元/吨。 图:PTA月度合同报价

图:PTA价格与利润走势

图:乙二醇利润价格走势图

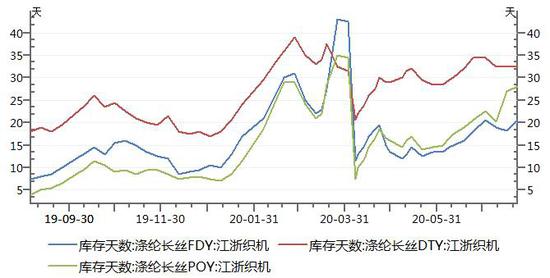

4、聚酯化纤状况 7月,随着百宏25万吨/年,恒逸海宁25万吨/年装置投产,国内聚酯产能基数上调至6257万吨/年。月内装置检修与重启并存,涤纶长丝方面,宿迁海欣7月初减产2条线,重启时间未定;浙江联达7月7日减产2条线,7月15日再停两条线,后期计划装置全停;绍兴天圣7月7日及7月12日陆续减产,计划减产25%;吴江盛虹7月上旬长丝减产500吨/天,重启时间未定。涤纶短纤情况,仪征化纤7月初新增一套10万吨装置;江阴华宏目前日产1100吨,7月初检修400吨/日装置,计划本月末重启;滁州兴邦计划7月底或8月初停车检修1个月左右。聚酯瓶片情况,上海远纺降负荷运行,五粮液、安阳化学计划近期重启。月内总产量较6月有所提升,7月预计产量467万吨,环比上升15.04%。 七月,聚酯产销平平,国内终端按需采购,出口量较大缩减。1-6月我国涤纶短纤共出口33.4万吨,同比下滑32.58%。需求不振,叠加年内的产能扩张,聚酯企业累库压力较大,涤纶短纤行业平均库存11.99天,较6月末上涨3.6天;涤纶长丝行业库存天数:POY工厂库存主流在23-31天,部分较低在半个月附近;FDY工厂库存多在18-25天附近,部分较低在一周左右;DTY库存依旧较为分化,部分较低在20余天附近,较高在一个半月左右。库存累积,导致聚酯生产企业折价去库存,本月下游现货报价略有下调。截止7月30日,CCFEI涤纶短纤华东基准价报5353元/吨,CCFEI涤纶POY华东基准价报5010元/吨,CCFEI涤纶DTY华东基准价报6500元/吨。 图:聚酯工厂开工率

图:江浙织机开工率

图:下游产品价格走势

图:涤纶长丝库存天数

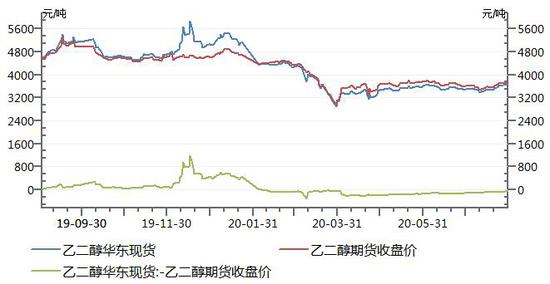

二、价差结构情况 从基差走势图看,截止7月30日,PTA基差在-40附近,环比走强40点,临近交割月,基差波动向上收窄,最大波幅超40点,环比减少30点,预计8月在(-40)-(0)区间震荡。乙二醇基差本月在-120逐渐走强至-50一线。PTA09-01合约以-160为中心一线波动运行,目前整体供需调整较为稳定,建议围绕(-130)-(-190)区间交易。乙二醇09-01合约,受低开工和高库存影响,整体情绪多空互现,价差中心侧重(-180)一线,操作考虑价差偏离后的回归趋势。乙二醇09-PTA09价差在180-(-60)区间运行较上月有所收窄,临近交割月,不建议近期操作。 图:PTA基差走势图

图表来源:wind 图:乙二醇基差走势图

图表来源:wind 图:PTA近远月走势图

图表来源:wind 图:乙二醇近远月走势图

图表来源:wind 图:乙二醇PTA价差走势图

图表来源:wind 三、观点总结 原料方面,七月各国减产协议继续落实,虽然后续减产力度将有所下调,但就目前的减产效果及需求恢复情况来看,整体供需格局较为稳定,预期后市油价将维持大稳小动,偏强震荡。伴随油价走稳,石脑油、PX、乙烯价格振幅逐渐缩小,维持小区间波动。PTA供应方面,六月恒力5#成功开车,并在七月中旬提升至满负荷运行;月末洛阳石化停车检修;月中旬嘉兴石化二线因故障停车。后期,八月有装置扬子石化、宁波石化、华彬石化、三房巷、新疆中泰、仪征化纤计划检修。计划检修产能630万吨,占总产能基数11.5%。乙二醇供应方面,煤制装置开工率37%,乙烯法装置开工率59.64%,乙二醇综合开工率50.52%。虽然各生产路线都存在不同程度的亏损,但乙二醇装置仍维持前期开工率。本月,港口库存维持高位波动,现处于135万吨上下浮动。近期,传闻境外乙二醇装置将进入集中检修期,进口船货存在减少预期。 需求方面,本月聚酯整体维持87%水平开工率,但结合前期新增产能来看,聚酯端需求较前期有所好转。终端方面,江浙织机开工率58.72,较六月基本持平,两国关系再度紧张,对后续纺织品出口有一定利空影响。 总而言之,PTA存在八月装置集中检修预期,但就目前加工费尚有盈利的条件下,认为检修落实率将有所下调。但在装置检修表中我们不难看出,一些机械如宁波逸盛、华彬石化、三房巷等皆为超半年未检修装置,这些装置后续落实检修的可能性较大,预计八月PTA供应格局将有较好改善。乙二醇海外装置检修以及欧洲市场乙二醇利润转好等因素,进口量存在下降预期,港口罐容压力或有所缓和。但八月国内装置远东石化、扬子石化重启将对进口货损失量有一定补充。综上,认为乙二醇、PTA八月将继续维持底部偏强震荡局势。后续关注PTA开工率变化,乙二醇港口库存变化。 操作上,单边TA09合约短期关注3500一线支撑,观察油价动向及检修落实情况,中长线,在疫情好转及供需回升环境下,价格有望筑底回升,建议3500-3600区间建多。EG09合约八月于3500-3900区间抬底震荡,供需无实质利好,成本承压,支撑价格,月内建议3500-3900内区间高抛低吸。 套利方面,若PTA集中检修得到落实,则PTA供应方面较乙二醇偏强,EG09-TA09合约逢高反套入场,入场考虑150-130,目标(-70)-(-80)。 【风险因素】 (1)上游原油继续底部弱势 (2)疫情难以好转 (3)下游需求转弱 瑞达期货 |

|

|  |

|