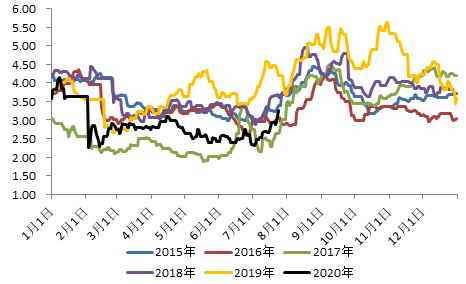

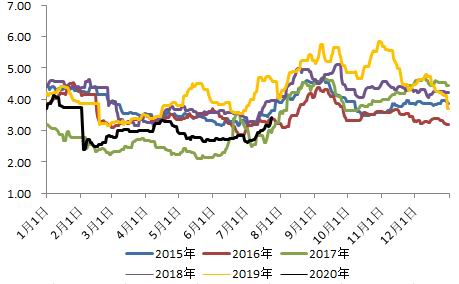

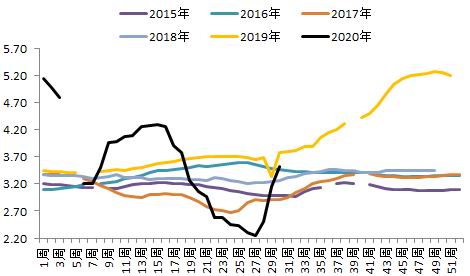

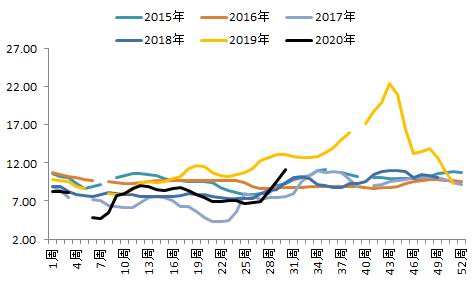

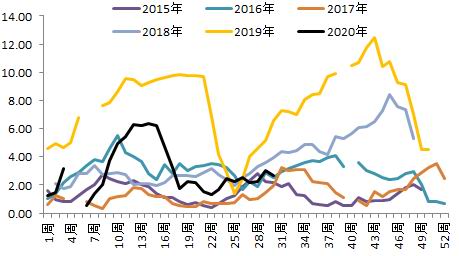

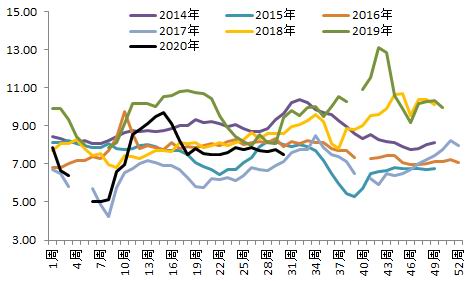

第一部分 综述 7月份由于天气热蛋鸡产蛋率下降,鸡蛋(3822, -63.00, -1.62%)供应压力较小,而消费端由于季节性旺季,导致7月份鸡蛋价格大幅快速上涨。鸡蛋价格大涨以及讨淘鸡价格大涨使得养殖单位利润由负变正,补栏积极性增加,鸡苗价格一路上涨。淘鸡积极性下降,而鸡苗销量近期好转,预计将导致未来几个月蛋鸡的存栏仍将维持在高位,存栏短期内降不下来,而这又将对未来一段时间鸡蛋的价格产生较大的影响,因此市场需要随时关注淘鸡情况。 蛋鸡目前存栏仍高,但是由于天气热产蛋率下降,缓解了供应端的压力,而中秋节前鸡蛋大量备货短时间增加了市场需求,鸡蛋现货价格出现季节性快速上涨,从而对期货价格形成支撑,期货价格近期也较强。但是鸡蛋市场供应量大仍是事实,疫情导致消费不及往年同期,而近期淘鸡量大幅下降也给未来产蛋鸡存栏埋下隐患。综上考虑,短期内节前备货预计仍将是市场的主要影响因素,价格略偏强,但是鸡蛋最高价可能不及往年,且节后鸡蛋可能面临较大幅度的下调风险。 风险提示:动物疫病、宏观风险、气象灾害等。 第二部分 综合分析 1、市场概况 鸡蛋:7月份鸡蛋价格季节性大涨,主产区鸡蛋平均价格由7月初的2.33元/斤下跌到7月24日的3.26元/斤,涨幅达40%;主销区鸡蛋平均价格由7月初的2.66元/斤下跌到7月24日的3.47元/斤,涨幅达30.5%。7月份由于天气较热,蛋鸡产蛋率下降,中秋国庆双假期前需求大幅好转,导致鸡蛋价格季节性大涨。 鸡苗:7月份商品代鸡苗价格呈现一路上涨的趋势,从7月初的2.25元/羽上涨至当前的3.52元/羽,上涨幅度56.4%。7月初鸡苗价格跌至近几年的最低点,但是最近鸡苗价格大涨,已经涨至近几年同期的高位。因最近鸡蛋价格大涨,淘鸡价格大涨,养殖利润也扭亏为盈,养殖单位补栏积极性大增,鸡苗需求上涨,鸡苗价格上涨。 淘鸡:7月份全国主产区淘汰鸡价格大涨,淘汰鸡价格由7月初的6.98元/公斤涨至当前的11.1元/公斤,涨幅59%。7月份由于市场可淘汰鸡量大减、猪肉价格大涨以及节假日前养殖户惜淘情绪重,市场淘鸡积极性较低,淘鸡价格大涨。 白羽肉鸡:7月份白羽价格震荡为主,白羽肉鸡价格7月初为7.68元/公斤微幅下跌至目前7.47元/公斤,跌幅2.7%。 图1:鸡蛋主产区现货价格(元/斤)

数据来源:银河期货、wind资讯 图2:鸡蛋主销区现货价格(元/斤)

数据来源:银河期货、wind资讯 图3:鸡蛋产销价差(元/斤)

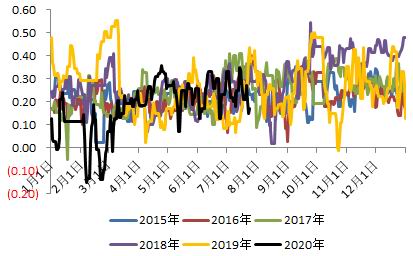

数据来源:银河期货、卓创数据、wind资讯 图4:主产区蛋鸡苗价格(元/羽)

数据来源:银河期货、卓创数据、wind资讯 图5:主产区淘汰鸡价格(元/公斤)

数据来源:银河期货、卓创数据、wind资讯 图6:蛋鸡养殖利润(元/公斤)

数据来源:银河期货、卓创数据、wind资讯 图7:主产区肉鸡苗均价(元/羽)

数据来源:银河期货、wind资讯 图8:主产区白羽肉鸡均价(元/公斤)

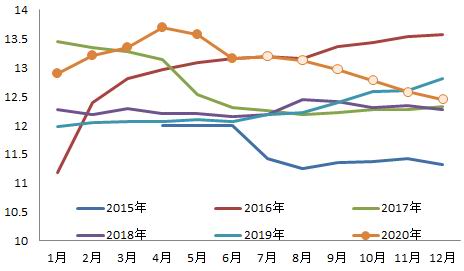

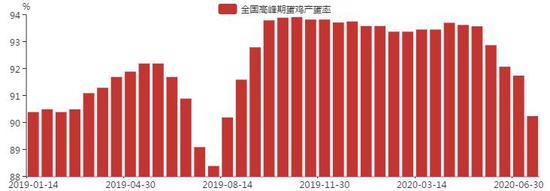

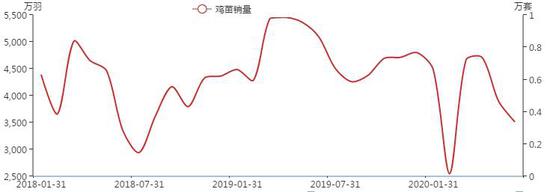

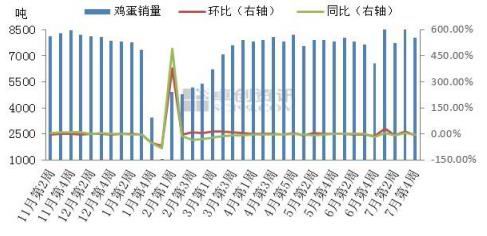

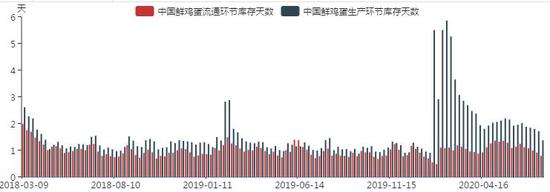

数据来源:银河期货、wind资讯 2、供应端 存栏及推演情况: 卓创数据:6月份全国在产蛋鸡存栏量继续下降,为13.161亿只,环比下降3%,同比涨幅9%。按照鸡周期为17个月计算2020年7月份蛋鸡存栏≈2020年6月份蛋鸡存栏量+2020年3月补栏量-2019年2月份蛋鸡补栏数量≈13.2亿只。以此类推2020年8、9、10月份蛋鸡存栏分别是13.13亿只、12.97亿只和12.78亿只。 由于近期补栏积极性下降,7、8、9月份补栏按照前四年均值结果的90%来推算可得: 2020年11月份蛋鸡存栏≈2020年10月份蛋鸡存栏量+2020年7月补栏量*90%-2019年6月份蛋鸡补栏数量≈12.58亿只。 2020年12月份蛋鸡存栏≈2020年11月份蛋鸡存栏量+2020年8月补栏量*90%-2019年7月份蛋鸡补栏数量≈12.45亿只。 2021年1月份蛋鸡存栏≈2020年12月份蛋鸡存栏量+2020年9月补栏量*90%-2019年8月份蛋鸡补栏数量≈12.37亿只。 按照以上逻辑推测,9月份蛋鸡存栏仍然是位于高位,而蛋价要2020年末附近回归到一个相对正常的范围区间。 产蛋率:一般蛋鸡产蛋率随着夏天天气变热开始下降,7、8月份产蛋率都相对较低,之后9月份产蛋率开始回升。根据卓创的最新数据显示,7月上半月,全国高峰期鸡产蛋率为90.25%,6月下半月下降1.5个百分点,比去年同期高1.15个百分点。产蛋率下降给鸡蛋价格一定的支撑。 补栏:根据卓创数据,6月份卓创监测的全国18家代表商品代鸡苗总销量较5月份有减少,为3511万羽,环比跌幅9.88%,同比减少了1580万羽,减幅31%。因蛋鸡养殖持续亏损,养殖单位对后市多持观望态度,补栏积极性偏低,鸡苗需求低迷。根据7月份鸡苗价格走势来看,7月份鸡苗的销售情况应该有好转。随着7、8月鸡蛋价格强势预计养殖单位的补栏积极性较高。 淘汰方面:根据卓创数据,6月份的4周主产区蛋鸡淘鸡出栏量为8615万只,7月份已经过去的四周,主产区蛋鸡淘鸡出栏量为5864万只。7月份由于市场可淘汰鸡量较少,且淘鸡价格大涨,鸡蛋价格大涨,养殖单位惜淘情绪很重,市场淘鸡量大减。根据卓创数据:7月24日一周主产区蛋鸡淘鸡出栏量为1322万只,较上周减少1.1%,同比减少52.1%。7月23日一周全国淘汰鸡日龄增加,当周淘汰鸡日龄为468天,较上周增加16天。从淘鸡日龄大增的情况来看市场惜淘情绪很重,淘鸡高峰预计将延期推后。 3、需求端 7月份受中秋节提前备货等因素影响,消费好转,鸡蛋库存下降,市场成交活跃。 库存:根据卓创数据,产区货源供应相对平稳,基于业内盼涨预期及内销支撑,蛋价明显上涨,整体流通加快,多地货源稍紧。7月23日生产环节日均有1.29天余货,较上周四降低22.75%。本周多数市场走货有所加快,库存不多,北京市场消化一般,贸易商心态谨慎。7月23日流通环节日均有0.79天余货,较上周四减少10.23%。 销量:根据卓创数据,7月17日-23日一周,卓创对全国五个城市代表市场进行数据监测显示,总计鸡蛋销量为8044.7吨,环比跌幅6.94%,同比减幅3.67%。产地鸡蛋货源紧张,养殖单位惜售情绪浓厚,下游收货难度较大,产地鸡蛋价格持续上涨。贸易商拿货成本增加,批发市场价格被动上涨。 图9:在产蛋鸡存栏(亿只)

数据来源:银河期货、wind资讯、卓创数据 图10:全国蛋鸡产蛋率

数据来源:银河期货、wind资讯、卓创数据 图11:代表企业鸡苗销售量统计

数据来源:银河期货、wind资讯、卓创数据 图12:全国主产区蛋鸡淘汰鸡出栏量走势

数据来源:银河期货、wind资讯、卓创数据 图13:主销区代表市场鸡蛋销量统计

数据来源:银河期货、卓创数据、wind资讯 图14:鸡蛋库存天数

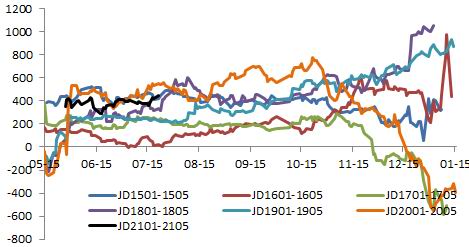

数据来源:银河期货、卓创数据、wind资讯 4、月差表现 近期9月合约由于节假日消费等因素影响价格强势,10月份作为9月合约的相邻合约走势也偏强,但是考虑10月份蛋鸡存栏仍高,且节假日效应大减,预计后期面临较大的下调风险。而1月合约仍春节前市场备货的预期,因此预计1月份合约价格仍较强势。且1月份合约从时间长远来看受疫情影响更小,消费预期也更强。从供应端来看,鸡蛋存栏在月10月份仍属于高位,而1月份由于离当前时间较远,从存栏推测上看到1月份存栏将降至正常区间,因此供应端看1月合约也相对强势。建议可选择空10月合约多1月合约。 图15:鸡蛋9-1价差走势

数据来源:银河期货、wind资讯 图16:鸡蛋1-5价差走势

数据来源:银河期货、wind资讯 第三部分 策略逻辑 蛋鸡目前存栏仍高,但是由于天气热产蛋率下降,缓解了供应端的压力,而中秋节前鸡蛋大量备货短时间增加了市场需求,鸡蛋现货价格出现季节性快速上涨,从而对期货价格形成支撑,期货价格近期也较强。但是鸡蛋市场供应量大仍是事实,疫情导致消费不及往年同期,而近期淘鸡量大幅下降也给未来产蛋鸡存栏埋下隐患。综上考虑,短期内节前备货预计仍将是市场的主要影响因素,价格略偏强,但是鸡蛋最高价可能不及往年,且节后鸡蛋可能面临较大幅度的下调风险。 操作上,单边:近期鸡蛋现货价格大涨,受现货价格大涨影响,8月合约相对强势,9月合约建议逢低建仓多单,9月合约价格重心逐步上移,现货大涨氛围给鸡蛋期货以支撑。套利:可选择空10月合约多1月合约。期权:卖出9月合约看跌期权,卖JD2009-P-3900。(以上观点仅供参考,不作为入市依据)。 银河期货 刘倩楠 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);