一、行情回顾及展望 7月份以来,全国煤炭经济运行走势总体平稳,截止7月29日,ZC2009合约收盘价555.2元/吨,月环比上涨0.87%,现货指数CCI5500报价574元/吨,月环比上涨0.7%。基本面因素上看,月初,华南地区部分电厂受进口受限影响,转向北港采购,加之港口低硫优质煤源偏紧,市场看涨情绪浓厚,煤价逼近红色区间,调控风险加大,市场看涨情绪逐步降温,后期受到大面积降雨天气及政策面“增产保供”预期影响,主产地产量释放加快同时需求边际走弱,市场煤价格逐步回落。展望后市,8月主产地开工率变化不会太大,供应预期偏稳运行,进口煤政策在未出现极端行情的前提下仍然偏紧。需求端上看,随着南方汛期结束气温开始回升,用煤需求存在好转预期,旺季背景下支撑仍在,但下游电厂库存高位,需求增量有限。总体来看,供需相对稳定,支撑煤价在合理区间内震荡运行,建议年度长协基准价绿色区间内操作为主。 图1:ZC主力合约走势

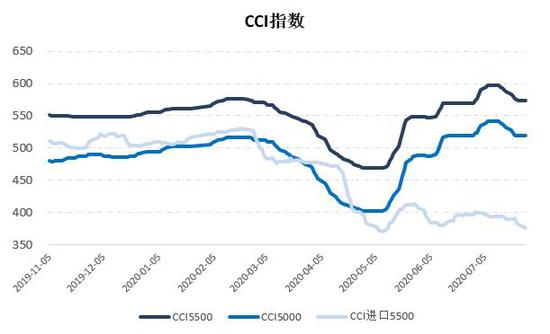

资料来源:WIND资讯 银河期货研究所 图2:CCI指数

资料来源:煤炭资源网 银河期货研究所 图3:秦皇岛港55000.6S现货价

资料来源:煤炭资源网 银河期货研究所 图4:09基差

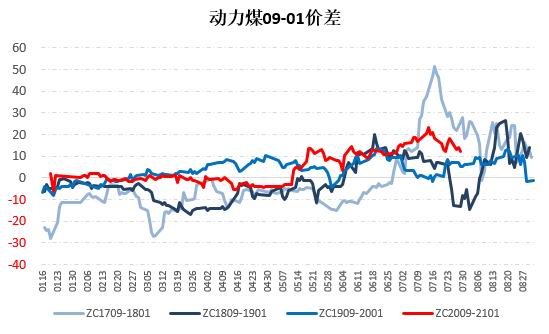

资料来源:WIND资讯 银河期货研究所 图5:09-01价差

资料来源:WIND资讯 银河期货研究所 图6:港口-坑口价差

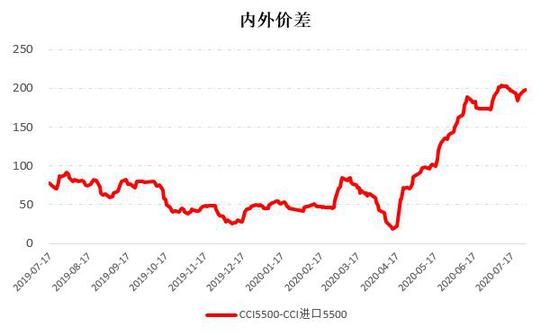

资料来源:煤炭资源网 银河期货研究所 图7:内外价差

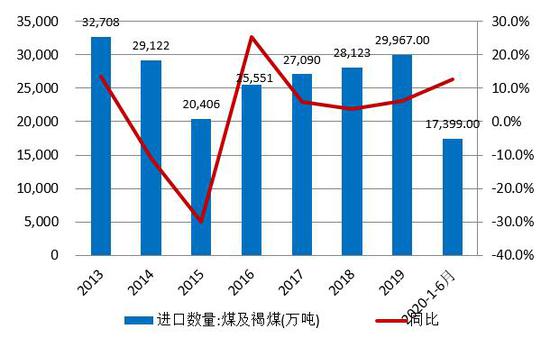

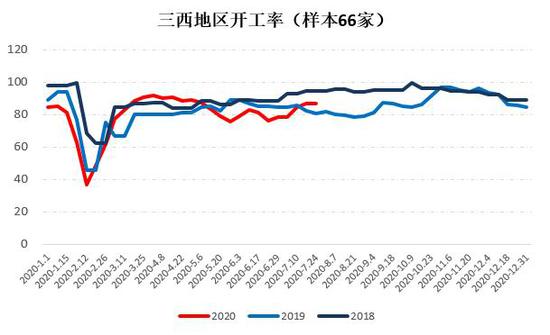

资料来源:煤炭资源网 银河期货研究所 二、影响因素分析及未来展望 (一)供应端:供应趋稳,进口政策仍未放松迹象 “迎峰度夏”期间主产地存在“增产保供”预期,迎峰度夏闭门会议以及《关于做好2020年煤炭中长期合同履行监管工作的通知》可以印证这点,截止7月22日,三西地区样本煤矿开工率持稳为86.71%,月环比增加10%,同比增加5.7%,因此8月主产地供应预期偏稳运行,开工率变化不会太大。主产地价格方面受港口价格走弱影响,部分区域销售不畅,价格有小幅的下跌,后期在旺季支撑下预期也将止跌持稳。 进口煤方面,今年上半年,在我国进口煤政策趋严的情况下,煤炭进口量依旧出现了超预期增长。海关总署最新数据显示,2020年1-6月份,全国共进口煤炭17399.10万吨,同比增长12.7%。一部分原因是年初的煤炭集中清关,另外受疫情的影响,全球范围内下游用煤需求较为疲软,国际煤炭市场整体承压,煤价有明显下行,与国内煤价存在明显的差价,利润驱使下大量海运煤倾向于中国市场。三季度结合政策面以及整体供需环境的角度看,在未出现煤价大幅上涨的前提下,进口煤政策预期仍然偏紧。 图8:全国规模以上原煤产量

资料来源:WIND资讯 银河期货研究所 图9:全国煤炭进口量

资料来源:WIND资讯 银河期货研究所 图10:重点地区原煤产量

资料来源:煤炭资源网 银河期货研究所 图11:三西地区开工率

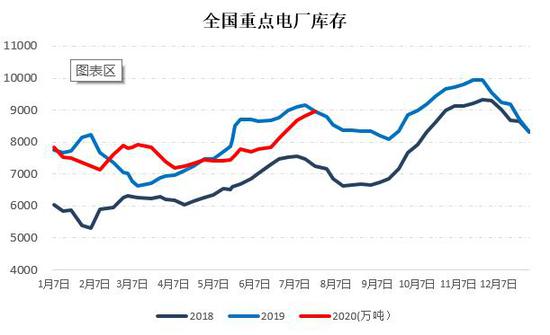

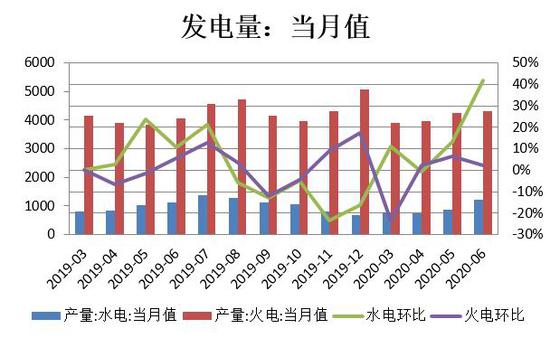

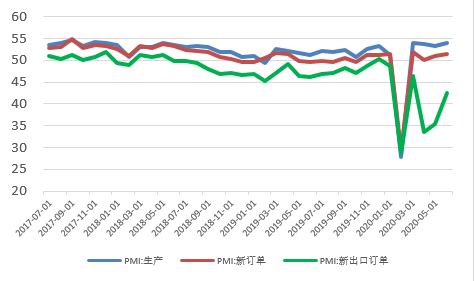

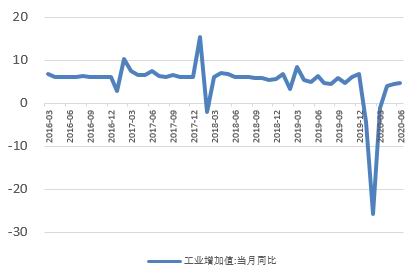

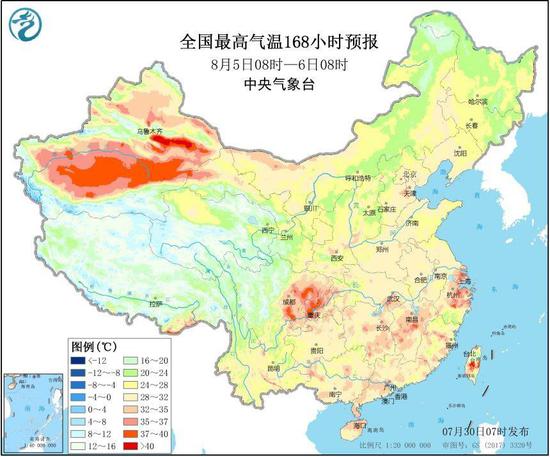

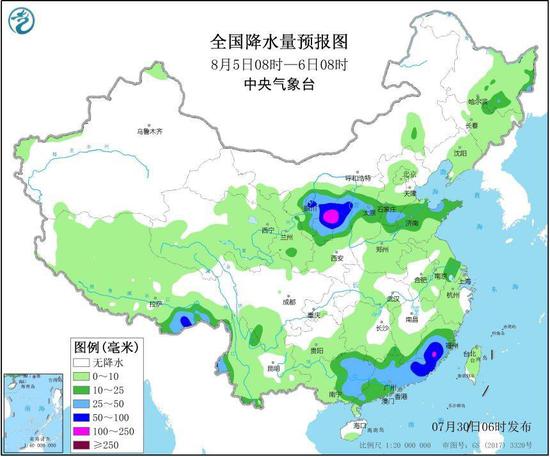

资料来源:煤炭资源网 银河期货研究所 (二)需求端:“迎峰度夏”气温起决定性因素 宏观数据方面,6月份,规模以上工业增加值同比实际增长4.8%(以下增加值增速均为扣除价格因素的实际增长率),增速较5月份加快0.4个百分点。从环比看,6月份,规模以上工业增加值比上月增长1.30%。1-6月份,规模以上工业增加值同比下降1.3%,降幅比一季度收窄7.1个百分点;其中,二季度增长4.4%,一季度为下降8.4%,数据显示工业生产已基本回归正轨,工业生产主要指标稳步回升。分三大门类看,6月份,采矿业增加值同比增速较5月份加快0.6个百分点;制造业增速回落0.1个百分点;电力、热力、燃气及水生产和供应业增速加快1.9个百分点。 6月份,中国制造业采购经理指数(PMI)为50.9%,比5月份上升0.3个百分点。其中生产指数为53.9%,比5月份上升1.7个百分点;新订单指数为51.4%,比5月份上升0.5个百分点;新出口订单指数为42.6%,比5月份上升7.3个百分点。由于PMI属于环比数据,因此经历了2月份的暴跌之后,虽然目前的制造业PMI高于预期,但实际上数据并不好看,显示虽然制造业仍在疫情后维持扩张,但是扩张速度较慢,因此制造业整体回暖不及预期。 上半年第二产业用电量2.25万亿千瓦时,同比下降2.5%,一、二季度增速分别为-8.8%、3.3%。上半年,制造业用电量同比下降3.0%,其中,四大高载能行业、其他制造业行业、高技术及装备制造业、消费品制造业用电量同比分别下降1.0%、2.5%、4.4%、9.4%。二季度,高技术及装备制造业增速上升至4.3%,其中6月上升至8.4%,是当前工业企业复工复产中的一大亮点。 终端需求方面,根据《2020年上半年全国电力供需形势分析预测报告》预计,下半年全社会用电量同比增长6%左右,全年全社会用电量同比增长2%-3%。疫情的负面影响主要体现在上半年,下半年随着疫情影响消退以及政策效应逐步显现,用电增速较上半年显着回升。而现已进入迎峰度夏时期,且制造业整体回暖不及预期,用电增速主要取决于气温以及降雨量,一旦高温天气持续,虽然水电等新能源的支撑,但是火电还是担当主力,电厂日耗仍有持续的上涨空间。而一旦高温天气短暂,在下游电厂高库存的压力下,煤价可能承压下行。天气方面短期内表现一般,未来10天,江南、华南、江淮及新疆等地将有4~8天35℃以上高温天气。8月2日前后,南海北部将有热带低压活动,并可能发展为台风;受其影响,华南沿海地区将有较大风雨天气。 图12:北方港港口煤炭库存

资料来源:WIND资讯 银河期货研究所 图13:主流南方港港口煤炭库存

资料来源:WIND资讯 银河期货研究所 图14:煤炭调度:四港铁路调入量

资料来源:WIND资讯 银河期货研究所 图15:全国重点电厂库存

资料来源:WIND资讯 银河期货研究所 图16:全国重点电厂日均耗煤量

资料来源:WIND资讯 银河期货研究所 图17:全国重点电厂可用天数

资料来源:WIND资讯 银河期货研究所 图18:全国绝对发电量

资料来源:WIND资讯 银河期货研究所 图19:分类别发电量

资料来源:WIND资讯 银河期货研究所 图20:制造业PMI分项数据

资料来源:WIND资讯 银河期货研究所 图21:工业增加值

资料来源:WIND资讯 银河期货研究所 图22:全国最高气温预报

资料来源:中央气象台 银河期货研究所 图23:全国降水量预报

资料来源:中央气象台 银河期货研究所 银河期货 万一菁 |

|

|  |

|

微信:

微信: QQ:

QQ: