要点提示: 1、临储调控再加码。 2、高价差将提升替代品需求。 3、下游被动跟涨,艰难消化成本压力。 市场展望与投资策略: 当前玉米(2267, 14.00, 0.62%)市场处于存量博弈阶段,主要焦点为贸易流通环节持货待涨,与下游需求相对疲弱的矛盾。深加工需求与饲用需求均处于恢复期,下游对玉米价格持续上涨消化能力弱。临储政策继续加码,打压高价意图明显,后期不排除更强力政策出台。8月玉米仍然处于青黄不接季,玉米价格高位震荡可能性较大,随着9月新季玉米及进口粮入市,玉米供需错配形势将改变,持货主体将面临抛售压力。 卖出执行价2300的C2101看涨期权。 风险因素:主产区不良天气影响;进口粮渠道受阻 一、2020年7月行情回顾 7月玉米市场价格大幅上涨,9轮临储拍卖均录得高成交高溢价,市场看涨情绪浓厚,贸易流通环节持货待涨意愿高,推动玉米价格不断创出新高。截止7月27日,北良港新国标二等玉米平舱价为2330元/吨,较上月末上涨了120元/吨,蛇口港新国标二等玉米成交价2420元/吨,较上月末上涨了150元/吨,南方玉米现货走势略强;玉米主力2009收盘价2340元/吨,较上月末上涨250元/吨。玉米南北价差变化不大;反映未来预期的玉米期价涨幅更大,导致基差大幅转负。淀粉(2675, 13.00, 0.49%)继续跟随玉米走势,表现持续弱于玉米,两者价差创出新低。 图1:北方港玉米价格(元/吨)

资料来源:华安期货投资咨询部;同花顺 图2:玉米期货主力价(元/吨)

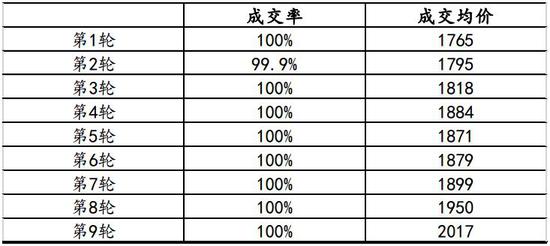

资料来源:华安期货投资咨询部;同花顺 二、主要影响因素分析 当前玉米市场处于存量博弈阶段,市场主要矛盾为短期的供需错配:需求端,受疫情影响需求疲弱,企业库存低带来的刚性备货需求;供应端,临储玉米进入市场周期长,看涨预期下贸易流通环节持货待涨。九轮临储玉米拍卖持续高成交高溢价,使得市场看涨情绪得到强化。同时市场并不缺乏其它利多消息:南方洪灾使早玉米减产,并增加物流运输成本;两国争端令美玉米进口存在变数。展望8月玉米市场,重点关注临储成交情况、玉米进口量及替代品价差变化、终端需求改善情况。 2.1 临储调控再加码 临储玉米政策拍卖已开展了九轮,从成交情况看,市场参与热情高涨,每周400万吨拍卖量整体成交率几乎均为100%,成交均价不断创出新高;高成交均价又进一步提振市场信心,增加了贸易流通环节的持货待涨意愿,造成短期供应的紧张。九轮临储拍卖共投放玉米3600万吨,加上一次性拍卖投放的近900万吨玉米,总量与往年比并不突出,加上今年资金面宽松,屯粮主体有能力继续持有。 在现货市场持续火爆的背景下,临储调控再度加码。7月30日开展的第十轮临储玉米拍卖,将保证金从之前的220元/吨上调至720元/吨(履约保证金200元/吨,交易保证金20元/吨,预付500元/吨货款),同时累计成交量达到20万吨(含)以上且出库率低于最低出库率的企业,不能参与当期交易。政策加大了参拍门槛,继续释放打压信号,但我们预计在有足够新粮源或替代品进入市场前,屯粮主体不大会加快出粮节奏,玉米市场供应状况仍然偏紧。 表1:临储玉米拍卖成交情况(单位:元/吨)

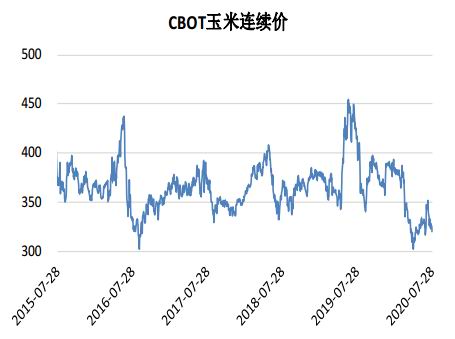

资料来源:华安期货投资咨询部 2.2 高价差将提升替代品需求 玉米价格高企,将促进替代品以及进口粮的消费。以小麦为例,饲料中肉禽料中小麦对玉米可以大量替代,蛋禽料小比例替代,猪料部分替代,当小麦与玉米价差在100元/吨以内时,就有较好的替代效果。年内随着玉米价格走高,小麦与玉米价差一路收窄,到7月27日山东部分地区小麦与玉米价差已经缩减到50元/吨,小麦的价格优势显现。高粱稻谷等品种与小麦类似。近两年粮食去库存的重点在陈化稻谷,陈化稻谷价格低,定向销售给酒精厂和饲料厂,能对玉米消费形成较好替代。与国内玉米现货价高企相比,国际玉米价格正处于07年以来低位,7月27日,9月船期美国进口玉米到岸完税价为1714元/吨,比国内现货玉米便宜500元/吨以上,进口玉米价差优势明显。在今年国内玉米供应紧张环境下,进口额度大概率会增加,以弥补玉米缺口。未来需重点关注进口粮到港情况,以及高粱、小麦、稻谷等替代品价差变化。 图3:山东地区小麦玉米现货价差(元/吨)

资料来源:华安期货投资咨询部;同花顺 图4:国际玉米价格(美分/蒲式耳)

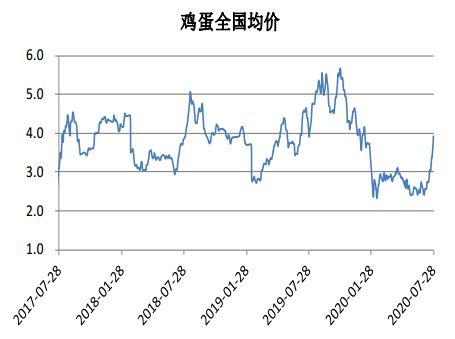

资料来源:华安期货投资咨询部;同花顺 2.3 下游被动跟涨,艰难消化成本压力 受玉米、豆粕(2880, -21.00, -0.72%)等原料价格上涨影响,加上饲料禁抗后带来的成本提升,7月份饲料企业连续两次被动涨价应对,但价格传导结果并不通畅。生猪养殖利润高,对饲料涨价消化能力强;蛋禽类养殖利润低,虽然蛋鸡养殖企业挺价意愿强,但由于终端需求处于恢复期,养殖利润仍然为负。在菜价上涨带动下,7月下旬蛋价较6月底上涨了60%,蛋价已脱离低价范围进入历史中值区间,目前蛋鸡存栏量仍高,很难再通过继续涨价来消化原料成本。 深加工企业玉米收购价节节上涨,但终端需求仍处于恢复中,价格传导不顺畅。按国家统计局数据,6月餐饮收入同比下降15.2%,降幅较5月收窄3.7个百分点;1-6月累计下降32.8%。可以看出,虽然目前国内新冠疫情形势稳定,餐饮行业积极复工复产,但需求还是受到了严重影响,对价格上涨的承受能力弱。从价差走势看,淀粉玉米现货价差持续走低,成本上升压力积聚在淀粉加工企业内部,向下传导能力弱。下游无法消化玉米涨价,也将催生替代品需求。没有终端需求配合,玉米价格上涨后继乏力。 图5:蛋鸡配合饲料价格(元/公斤)

资料来源:华安期货投资咨询部;同花顺 图6:蛋鸡养殖盈利预期(元/只)

资料来源:华安期货投资咨询部;同花顺 图7:鸡蛋(4029, -47.00, -1.15%)现货价(元/斤)

资料来源:华安期货投资咨询部;同花顺 图8:淀粉玉米现货价差(元/吨)

资料来源:华安期货投资咨询部;同花顺 三、市场展望与投资策略 当前玉米市场处于存量博弈阶段,主要焦点为贸易流通环节持货待涨,与下游需求相对疲弱的矛盾。深加工需求与饲用需求均处于恢复期,下游对玉米价格持续上涨消化能力弱。临储政策继续加码,打压高价意图明显,后期不排除更强力政策出台。8月玉米仍然处于青黄不接季,玉米价格高位震荡可能性较大,随着9月新季玉米及进口粮入市,玉米供需错配形势将改变,持货主体将面临抛售压力。 华安期货 李伟 沈秋怡 夏雨辰 何濛 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);