核心观点 ●镍矿紧缺价格高位 海外疫情加剧导致菲律宾出货延迟,港口库存持续处于历史低位,镍生铁工厂积极屯矿备货,镍矿价格不断攀升。 ●镍生铁供应格局扭转 2020年印尼将成为第一大镍生铁出产国,疫情短期拖累投产进度,但整体仍在稳步推进。国内镍生铁过剩可能在三季度体现,当前仍处于供需平衡局面。 ●不锈钢6-8月高产,社会库存回归合理水平 6-7月不锈钢产量维持高位,8月基本实现满产。由于社会库存已持续下降至合理水平,短期不会出现大幅垒库局面,对镍价形成一定支撑。 ●全球释放经济流动性,关注两国摩擦的变量 ●操作建议 镍基本面供需矛盾并不突出,价格的核心逻辑依然在矿端的成本支撑。镍矿方面,菲律宾因疫情影响出货进度,港口库存处于历史地位,叠加镍生铁原料需求较大,短期供应依然偏紧。镍生铁方面,今年镍生铁变量集中在印尼,随着印尼投产及进口增加,供应压力可能体现在三季度。不锈钢6-8月份高排产给镍价带来消费支撑,不锈钢社会库存短期难以出现大幅垒库。而新能源消费驱动不强,但不排除消息炒作再次助推镍价走高。综上所述,镍基本面偏中性,短期价格上涨驱动不足,但下方成本支撑很强。中长周期来看,海外疫情导致的消费减量会逐步恢复,需求回补式修复或带动镍价重心上移。在基本面钝化的情况下,镍金融属性增强,宏观不确定性可能放大镍价波动。由于交割细则改变,策略方面可以关注2010-2011正套机会。 ●风险因素:不锈钢库存垒库,两国贸易摩擦,疫情导致经济衰退 ●关注点:不锈钢去库进程,镍矿价格回落 一.2020年7月沪镍(114520, 2920.00, 2.62%)行情回顾 图1:沪镍指数价格走势图

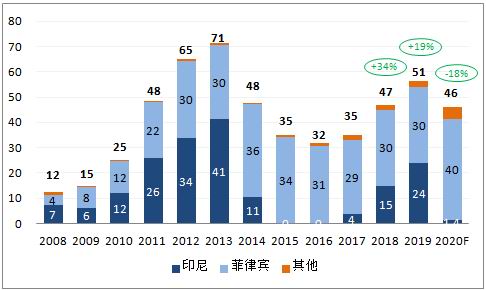

资料来源:文华财经,信达期货研发中心 7月镍价突破历经2个月的震荡整理平台,价格重心不断上移。自4月镍价见底后,镍价走势并不像有色金属板块的铜铝走势那么流畅。究其原因,主要因为镍基本面的供需矛盾并不突出,整个产业链都因疫情有不同程度的影响,而价格的核心逻辑依然在矿端的成本支撑。自去年印尼禁矿炒作落地后,镍矿价格一路水涨船高。今年4月菲律宾雨季结束后,海外疫情加剧导致菲律宾出货延迟,叠加港口库存处于低位,矿价一直处于高位震荡。随着菲律宾出货逐步恢复正常,镍矿偏紧的局面或逐步缓解,价格上涨空间有限。虽然今年印尼镍生铁投产低于预期,但消费端同样有不同程度的收缩。综合来看,镍基本面偏中性,短期价格上涨驱动不足,但下方成本支撑很强。中长周期来看,海外疫情导致的消费减量会逐步恢复,需求回补式修复或带动镍价重心上移。此外,宏观消息纷杂,在基本面钝化的情况下,短期镍金融属性增强,宏观不确定性可能放大镍价波动。 宏观方面,国内二季度GDP稳步回升至3.2%,其中工业恢复加快,服务业恢复放缓。具体来看,固定资产投资继续回升,基建单月增速为8.3%,地产系数据整体平稳。考虑到专项债和特别国债的年内规模较大,下半年基建增速可能会持续高位。海外方面,由于全球疫情持续恶化,全球进入超级宽松货币周期。欧美开启超宽松经济刺激,欧盟设立7500亿欧元的恢复基金,美国酝酿下一步经济刺激计划,全球经济有望缓慢复苏。此外,两国摩擦升级,美方单方面挑起事端关闭领事馆,两国关系扑朔迷离更让宏观变量变数加大,但美元走弱已成定局,通胀预期回升或支撑有色板块上行的动力。 二.基本面分析 1.2020年镍格局发生转变 根据国际镍业研究组织(INSG)数据显示,5月份全球镍市场供应过剩扩大至9000吨,4月供应过剩5100吨。今年1-5月,全球镍市场供应过剩57300吨,2019年同期为短缺31600吨。 根据SMM统计,今年受疫情和印尼NPI投产较快影响,2020年中国原生镍供应过剩幅度明显高于去年。此外,受印尼禁矿政策影响,中国NPI产量陷入镍矿短缺影响,全球镍生铁格局产生根本性扭转,随着印尼NPI投产进度加快,3季度累计镍生铁产量将超过中国,成为镍生铁主要产出国。预计2020年全球NPI产量将增至107万吨,同比增长15%,增速有所放缓。 表1:中国原生镍供需平衡表 单位:万吨

资料来源:SMM,信达期货研发中心 图2:2020年印尼NPI产量超过中国

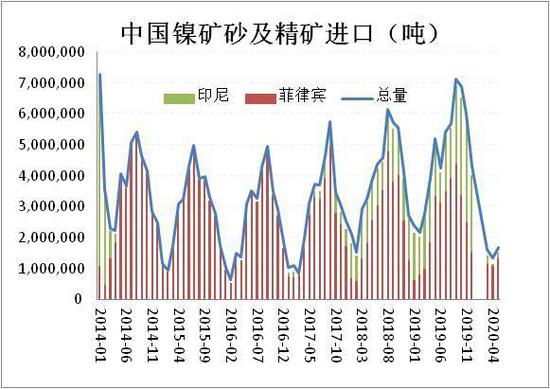

资料来源:SMM,信达期货研发中心 2.国内供给结构 2.1 镍矿供应及矿山情况 印尼禁矿落地后,2020年中国镍矿主要来自菲律宾。上半年受疫情及菲律宾雨季影响,镍矿进口量大幅锐减。5月初,随着疫情出现缓解,菲律宾镍矿发运已恢复正常。根据海关数据显示,2020年6月份中国镍矿进口量为345.46万吨,环比增加105.54%,同比降幅19.22%。其中,自菲律宾进口镍矿量为307.48万吨,自印尼进口镍矿量为10.70万吨。从上半年进口总量来看,1-6月中国累计进口量镍矿为1239.82万吨,同比降幅为40.05%。其中,从菲律宾进口镍矿量为866.86万吨,同比降幅19.62%;自印尼进口镍矿量254.29万吨,同比降幅71.63%。 图3:中国镍矿砂及精矿进口 单位:吨

资料来源:中国海关,信达期货研发中心 图4:2020年镍矿总量80%来自菲律宾

资料来源:中国海关,信达期货研发中心 图5:镍矿价格维持高位 单位:美元/湿吨

资料来源:SMM,信达期货研发中心 图6:镍矿港口库存季节性 单位:万吨

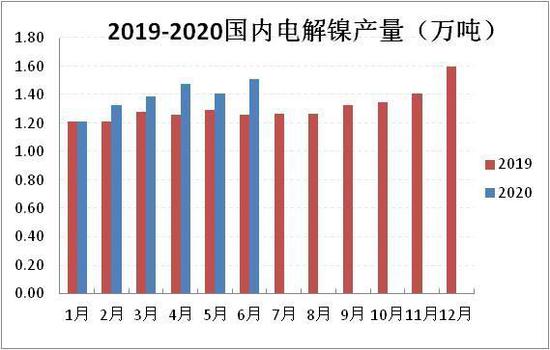

资料来源:WIND,信达期货研发中心 港口库存方面,7月底全国所有港口镍矿库存约800万吨,已经持续3个月处于历史低位。受此影响,短期镍矿价格不断攀升,目前1.5%品味的CIF中国港口报价涨至47-49美元/湿吨,环比4月初上涨13美元/湿吨,涨幅逼近40%,已经远远高于去年印尼禁矿消息炒作的价格,这意味着镍矿价格上方的空间非常有限。虽然1.8%品味的CIF报价已经出现了下滑,但受疫情及雨季影响,未来几个月镍矿供求仍将处于偏紧格局,镍生铁厂将继续屯矿来应对目前生产所需原料压力及明年4个月雨季备货计划。据悉,8月份船期镍矿基本已经售罄,市场供不应求,短期镍矿价格将继续高位运行。 菲律宾方面,由于环保等政策影响,菲律宾不少镍矿山受到了一定影响,随着矿企内部整顿过后,菲律宾方面将考虑解除禁令。近日,菲律宾环境和自然资源部(DENR)将允许前期因环保政策关闭的矿业公司恢复运营。 2.2 电解镍供应 6月份全国电解镍产量1.51万吨,同比增幅20.03%,环比增幅7.32%。据SMM调研,甘肃冶炼厂产量有小幅增长,目前产量已恢复至3-4月份水平,全年产量计划不变,后续暂未有检修计划。新疆、天津冶炼厂产量有所增长,吉林冶炼厂产量持平。但山东冶炼厂产量出现滑坡,主要受限于镍矿采购问题。由于山东冶炼厂排产减少,预计7月电解镍产量预计降至1.46万吨左右。进口方面,6月未锻轧非合金镍进口合计1.68万吨,同比下降21.93%,环比大幅增长55.54%。5月进口窗口有短暂打开,贸易商积极采购锁价报关进口,其中流入国内市场为1.07万吨,流入保税区0.6万吨。此外,根据调研库存来看,进口的精炼镍中镍豆进口量不及5月,镍板进口多数流向交割仓库被制成仓单。 图7:中国电解镍产量年度对比 单位:万吨

资料来源:Wind,信达期货研发中心 图8:国内电解镍库存 单位:万吨

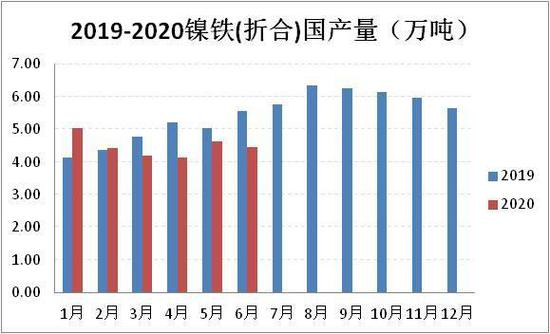

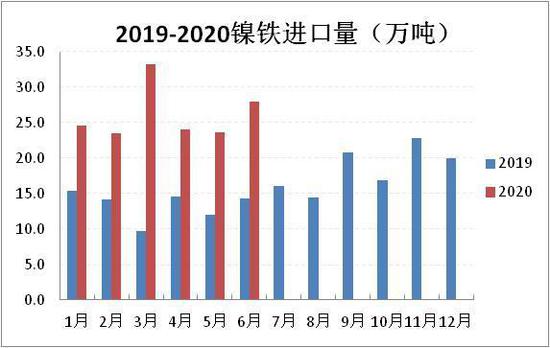

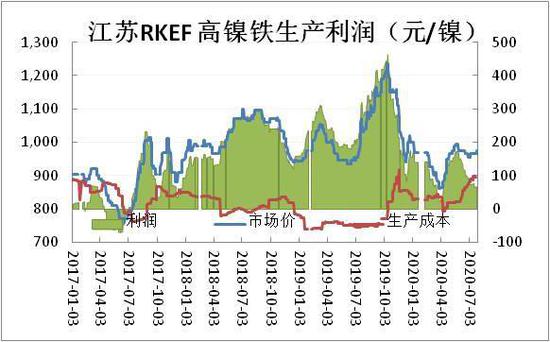

资料来源:我的有色,信达期货研发中心 2.3 镍铁供应 2020年6月镍生铁折合镍金属吨4.71万吨,同比减少15.42%,环比减少0.3%。其中高镍铁产量3.87万吨,环比增加0.18%,同比减少19.09%。4月以来镍矿价格不断走高,而镍矿对标的需求镍生铁价格并未跟随镍价同步上涨,导致镍生铁工厂利润摊薄,部分工厂甚至出现亏损的局面。比如高成本地区内蒙有工厂暂时停产或转产其他铁合金。若矿价持续上涨,势必将挤出部分镍生铁产能。今年有5.4万吨新增镍生铁产能投产,多数集中在下半年。而需求增量目前仍低于供应压力,镍铁过剩局面将在三季度左右出现。进口方面,6月中国镍铁进口量28.08万吨,环比增幅18.58%,同比增幅95.93%。其中,自印尼进口镍铁量20.91万吨,环比增幅9.12%,同比增幅111.46%。1-6月中国镍铁进口总量155.84万吨,同比增加94.11%。其中自印尼进口镍铁量127.28万吨,同比增加134.20%。随着印尼产能的不断增长,2020年印尼将成为第一大镍生铁出产国。而印尼镍生铁的大量流入,将成为影响国内供应的重要变量。 图9:中国镍铁产量(折合成镍金属吨)单位:万吨

资料来源:我的有色,信达期货研发中心 图10:中国镍铁进口(未折合镍金属吨)单位:万吨

资料来源:Wind,信达期货研发中心 图11:2020年印尼镍生铁产能扩产列表

资料来源:SMM,信达期货研发中心 图12:镍铁利润 单位:元/镍

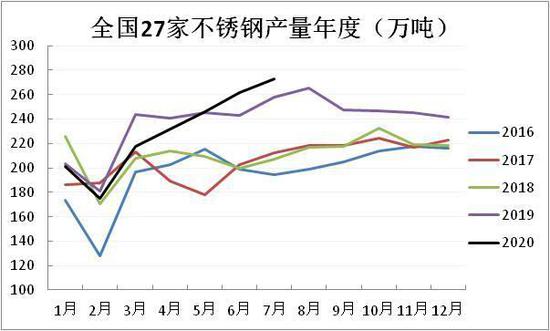

资料来源:Wind,信达期货研发中心 印尼方面,6月印尼镍铁产量金属量4.65万吨,环比增加6.57%,同比增加53.63%。2020年1-6月累计产量25.43万吨,同比增49.98。今年印尼镍生铁增量依然是由印尼青山和德龙供应,虽然受疫情影响,印尼镍生铁投产进度延迟,但整体仍在稳步推进。其中,2020年Morowali地区计划镍铁产线总数将达到38-40条线,其中5月底和6月上旬该厂投产的第35和36条线中分别有1台42000kVA镍生铁矿(909, 24.00, 2.71%)热炉出铁,预计达成满产后每条线新增月产量800镍吨。印尼青山Weda bay园区2020年计划投产12条。其中A区4条新建产线已投产出铁,B区一条新建镍铁产线于6月22日投产出铁,另外3条预计7月份内也将投产。此外,印尼德龙一期的第15条33000KVA产线已于6月投产,二期共计划投产16条33000KVA产线。4月底已投产1条并顺利出铁,5月中旬第2条矿热炉投产。第3、4、5台33000kVA镍生铁矿热炉已投产,预计将于6月下旬和7月出铁。据悉,第6台据已经完成前期准备工作等待烘炉。金川WP4台33000KVA RKEF正常运行,新兴铸管4台33000KVA RKEF正常运行。 3.国内下游需求分析 2020年中国不锈钢预计将有523万吨新增产能,多数集中在下半年投产。2021年预计有280万吨,具体建成投产时间根据进度而定。 表3:2020-2021年中国不锈钢产能计划 单位:万吨

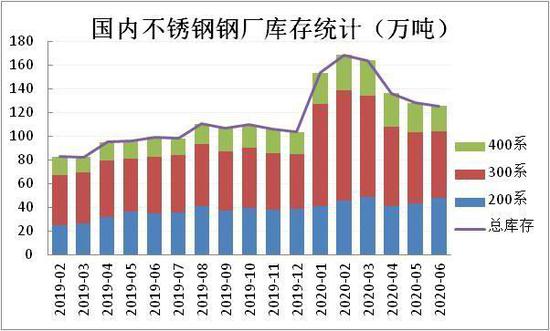

资料来源:SMM,信达期货研发中心 图13:2019年不锈钢粗钢产量 单位:万吨

资料来源:中钢联,信达期货研发中心 图14:不锈钢钢厂库存统计 单位:万吨

资料来源:中钢联,信达期货研发中心 据中国联合钢铁网统计,2020年6月份国内27家主流不锈钢厂粗钢产量为261.73万吨,环比增幅为6.48%,同比增幅为7.73%。其中,300系产量128.83万吨,200系产量92.3万吨,400系产量40.6万吨。7月不少钢厂检修陆续结束,产量恢复正常后8月大部分钢厂处于满产状态,8月300系计划量继续增加,排产量再次刷新历史记录。虽然不锈钢产量不断增加,但社会库存自3月以来持续下降,不会对价格造成较大压力。当前根据我要不锈钢统计,7月上旬无锡和佛山两地不锈钢社会库存为81.78万吨,环比6月下旬微增0.61%。社会库存出现小幅累积,主要因为6-7月消费淡季叠加洪涝天气造成的需求收缩。 6-7月为传统不锈钢淡季,市场成交表现平平。由于市场货源偏少,叠加镍价上涨刺激,304价格出现明显反弹。200系价格表现低迷,主要因为200系社会库存处于历史高位,过剩的情况比较严峻。400系不锈钢价格有小幅回升,但价格表现仍不及300系。由于不锈钢产量屡创新高,后期供应增加将对不锈钢价格形成一定压力。考虑到不锈钢厂已处于满产状态,增幅逐渐放缓,后期产量变动的可能性不大。与此同时,不锈钢社会库存已经处于合理水平,部分不锈钢资源仍紧缺,短期库存不会出现大幅垒库的情况。 图15:不锈钢利润 单位:元/吨

资料来源:Wind,信达期货研发中心 图16:不锈钢价格走势 单位:元/吨

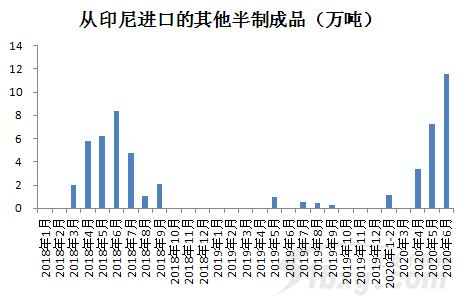

资料来源:Wind,信达期货研发中心 自去年12月底商务部发布公告将不锈钢方坯从反倾销范围内排除后,今年以来德龙、青山等不锈钢方坯进口量呈现增长态势。6月从印尼进口的不锈钢总量约14.14万吨,环比增幅65.9%;同比增幅2075.6%。其中,从印尼进口的其他不锈钢半制成品量(绝大部分为方坯)约11.58万吨,环比增幅58.9%。出口方面,由于不锈钢出口约占表观消费的14%左右,因此不锈钢出口相当重要。而今年因疫情以及两国贸易摩擦的影响,一定程度上制约了不锈钢消费的增量。2020年6月不锈钢净出口量约4.5万吨,环比下降63%,同比下降81%。其中出口量约22.4万吨,较5月环比下降11.35%。进口量约17.9万吨,较5月环比增加36.93%。 图17:从印尼进口的不锈钢 单位:万吨

资料来源:我要不锈钢,信达期货研发中心 图18:不锈钢库存快速消耗 单位:吨

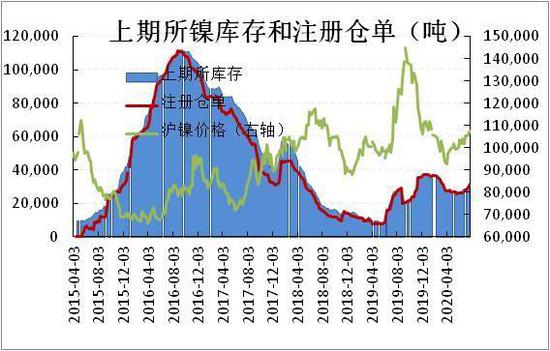

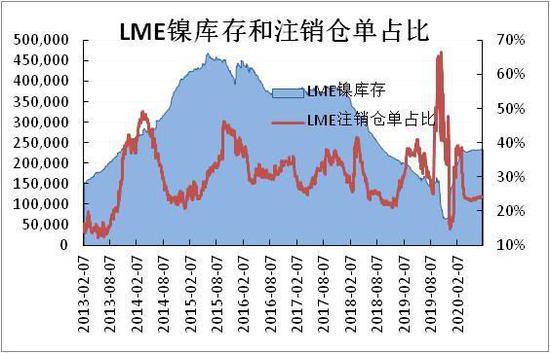

资料来源:我要不锈钢,信达期货研发中心 三.市场结构分析 2020年7月LME库存维持在23.5万吨左右,相比于2019年低点,库存涨幅266%。由于上期所增加交割标的,2011合约允许镍豆交割,未来镍市场结构将长期维持contango的情况,这将对产业进行空头套保提供更便利的展期机会。此外,镍豆交割品的增加将缓解镍合约出现逼仓的可能性。考虑到可供交割的镍豆应该满足一定生产期限以及原厂品牌要求,因此会限制LME镍豆库存向国内市场转移。未来几个月镍豆进口量会逐步增加,套利方面可以考虑下2010-2011合约的正套机会。 图19:上期所库存 单位:吨

资料来源:Wind,信达期货研发中心 图20:LME库存 单位:吨

资料来源:Wind,信达期货研发中心 图21:电解镍和镍铁价差 单位:元/吨

资料来源:Wind,信达期货研发中心 图22:镍进口盈亏 单位:元/吨

资料来源:Wind,信达期货研发中心 图23:沪镍主力合约持仓量 单位:手

资料来源:Wind,信达期货研发中心 图24:沪镍持仓虚实比(持仓/仓单)

资料来源:Wind,信达期货研发中心 信达期货 周蕾 |

|

|  |

|

微信:

微信: QQ:

QQ: