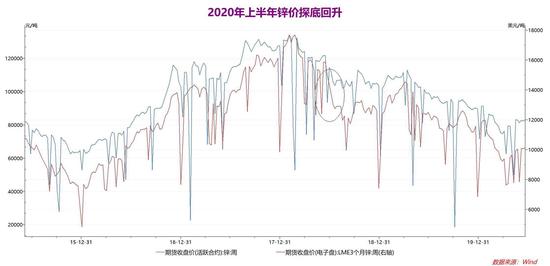

内容提要: 1、下半年中国经济增速面临反弹动力,因国内疫情有效控制。海外疫情虽相对严峻,但风险减弱指日可期,不过复苏或较为缓慢。 2、全球锌市今年以供应过剩为主,主要因需求增速不及产量,但沪锌库存延续下滑态势。 3、锌矿供应充足,精锌产量仍高企部分限制锌价(18845, 55.00, 0.29%)反弹动力,但未来锌市消费可期。 4、锌市下游消费有所恢复,房地产市场景气程度、家电及汽车产销数据降幅连续缩窄。 摘要:2020年上半年锌价探底回升,主要跌幅在第一季度录得,之后止跌回升,因新冠肺炎疫情蔓延全球,导致避险升温美指走高,并进一步影响全球经济增速。同时,中国2月制造业PMI创下历史记录低点,亦加快锌价下跌速度。进入二季度后,国内疫情得到有效控制,海外疫情虽持续,但整体趋于缓和,美元指数高位回落,沪锌库存持续下滑,以及期铜、期锡强势反弹,部分提振锌价。展望下半年,海外疫情有望高位回落,经济触底反弹,美元指数易跌难涨,且全球主要经济体的货币政策整体趋松,利于锌价反弹,但需警惕下游需求复苏不及预期对锌价的打压,下半年锌价仍有望震荡偏多。 一、2020年上半年锌价行情回顾 1.期货—期锌探底回升 2020年上半年,国内大宗商品走势有所分化,前期受到新冠疫情避险情绪影响,集体大跌;后期随着国内疫情得到有效控制,各商品出现不同程度的反弹,其中黑色表现最为亮眼。基本金属走势先抑后扬,具体表现锡铜铝铅较为抗跌,而锌镍反弹力度较弱,因各自供需预期不同,尤其是供应端表现较为分化。笔者按期锌月线的技术形态走势来划分,可以将2020年上半年锌价走势分为两个阶段。 2020年1月-3月23日,期锌稳步下滑,以3个月伦锌为例,三个月累计跌幅达16.2%,月均跌幅逾5%,一季度表现抗跌于伦铜(-20.08%)而远弱于伦铅(-9.51%),其下跌动力在于新冠肺炎疫情引发的全球经济暂停。同时,中国制造业PMI大幅下挫,2月制造业PMI创下历史记录新低,增强锌价下跌动力。在此期间,沪锌运行节奏与伦锌保持一致,主力合约运行区间18555-14245元/吨。 2020年3月24日-6月末,期锌止跌反弹,整体表现为4月低位大幅回升,5月冲高回落,6月振荡整理,主要受国内疫情得到有效控制,表现为经济重启开工率逐渐恢复,以及美元指数振荡走弱。而就期锌本身基本面而言,沪锌库存持续下滑,同时上游供应增加有限,亦带来利多提振。截止6月24日,3个月伦锌较去12月末重挫逾10%,而沪锌主力合约较去年12月末下跌近6.5%,凸显伦锌表现更加疲软,因海外疫情控制不及国内。

图表1,数据来源:瑞达期货,文华财经 2、现货-国内现货锌大多维持升水,LME锌现货贴水缩窄 期限结构方面,今年沪期锌各合约之间基本维持近高远低的负价差排列,但沪锌相邻合约之间的负价差基本维持在近百元以内。现货方面,年内上海金属1#锌与近月期货合约之间大部分呈现升水状态,即现货价格高于期货,且运行区间为升水270元/吨-贴水180元/吨。外盘方面,伦锌库存持续走高,且整体高于去年库存水平,但0-3月LME锌现货期货的贴水幅度逐步缩窄,甚至出现升水,截止6月25日,LME锌(0-3个月)现货报贴水6.5美元/吨,年内运行区间为贴水20.5-升水23.75美元/吨。

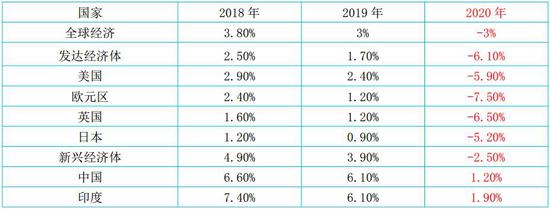

图表2,数据来源:瑞达期货,wind 二、宏观面分析 1、下半年需关注两国不确定性关系扰动及全球经济复苏影响 2020上半年全球经济增速大幅回落,从全年经济预测来看,较2019年全线下挫,根据世界货币基金组织(IMF)4月的报告显示,2020年全球经济增速或萎缩3%,与2019年3%的增速完全背离,2020年增速将降至0%,创上世纪30年代大萧条以来最糟经济衰退。受新冠状病毒疫情影响,IMF预计发达经济体萎缩幅度最大,为6.1%。美国2020年的经济表现大跌眼镜,预计将达到下挫5.9%,欧元区为下滑7.5%,而中国的经济增速虽放缓,但仍将实现正增长1.2%,低于2019年的5.8%。实际一季度中国GDP同比下滑6.8%,为1992年政府公布数据以来的首次下跌。其中,一季度第三产业下降5.2%,第二产业增加值下降9.6%,同时第三产业占GDP的比重微升至59%,同比提高8.2%,高于同期第二产业35.7%的比重。OECD认为全球经济增长风险在于应对新型冠状病毒承担的经济公共债务,还有地缘政治和贸易保护主义破坏全球投资环境。尤其是两国贸易不确定性犹存,考虑到美国中期选举为11月,特朗普政府仍有望进一步推行贸易保护政策。对于工业品而言,两国贸易摩擦升级所带来的全球经济增长的不确定性上升,需求不及预期将盖过通胀预期对其提振。不过随着海外疫情得到一定控制,市场对于欧美主要国家经济重启信心犹存,整体宏观氛围多空因素交织。

图表3,资料来源:瑞达期货,国际货币基金组织(IMF) 中国最新两会指出,2020全年经济增速不设具体目标,因全球疫情和经贸形势不确定性很大。不过明确财政政策将更加积极有为,货币政策灵活,人民币汇率基本稳定。今年1-5月全国固定资产投资同比下降6.3%,降幅比1-4月收窄4%,为连续三个月收窄降幅,主要因国内疫情得到有效控制和经济运行有效恢复。同时1-5月民间固定投资同比下滑9.6%,占全部固定资产投资的比重为56.34%,今年以来民间投资降幅持续高于全部投资,因多数民营企业受疫情影响较为严重,令民间投资增长受限。在此背景下,中国央行已先后在1月6日、3月16日、4月15日和5月15日进行定向降准。消费方面,1-5月全国社会消费品零售总额同比下降13.5%,降幅连续3个月缩窄,其中汽车类消费总额为3376亿元,占总消费的比重为10.6%,同比降速为17%。

图表4,数据来源:瑞达期货,wind 2、美元先扬后抑对锌价支撑 今年上半年美元指数先扬后抑,较去年基本持平,截止6月26日,美元指数交投于97.5附近,较去年12月末续涨1.06%,同时较年内高点102.99下滑5%,主要受年初全球新冠病毒疫情升级避险高涨提振,而随着疫情得到一定控制,海外经济重启避险减弱,美指高位下滑。在美元指数上半年冲高回落之际,对应的是期锌探底回升,年内美元走弱对锌价的提振弱于美元走强对锌价的打压,比如六月份美元指数持续下滑而锌价仅小幅上涨。展望下半年,年内美联储将维持低利率,而欧洲央行扩大经济刺激力度,欧元兑美元持续上行,美元指数仍有望振荡走弱,对锌价的反弹构成支撑。

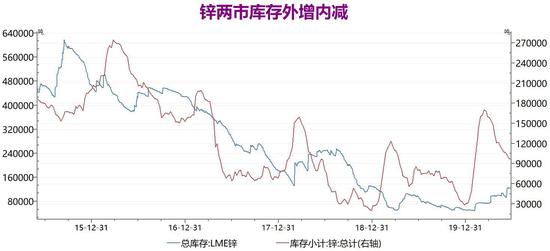

图表5,数据来源:瑞达期货,wind 三、锌市供需体现 1、供需体现-今全球年锌市将出现供应过剩 国际锌铅研究小组(ILZSG)预计2020年全球锌市供应将由短缺转过过剩,而2019年为供应短缺18.9万吨,显示今年供需格局有所恶化,主要因精炼锌产量增速高于需求增速,其中2019年全球精炼锌产量为1351.3万吨,同比增加25.39万吨;而需求为1372.2万吨,同比仅增加0.7万吨,预计2020年锌市将转为供应过剩为19.2万吨。ILZSG最新报告显示今年1-4月全球锌矿产量为806.1万吨,同比下降312.3万吨。作为全球第一大产锌国-秘鲁,美国地质调查局数据显示2019年秘鲁锌产量为140万吨,同比下降4.8%。秘鲁国家统计局最新数据,4月秘鲁锌产量同比降86.3%。

图表6,数据来源:瑞达期货,wind 2、供需体现-两市库存外增内减 一般而言,库存是体现精炼锌市场供需关系的最重要指标,但因为锌金融属性的存在,使得锌市库存的变化已不能简单的认为是供需关系的直接体现。截止6月26日,伦锌库存较上年末增加71800吨至123025吨,同比增加22%,年内库存范围为12425-49625吨,均值为82790吨,当前水平较近五年处于较低水平。同时上期所锌库存较上年末增加69651吨至97705吨,但低于年内库存均值116347.44吨。锌社会隐性库存则较上年末增加8.84万吨至19.51万吨,社会库存较充足。

图表7,数据来源:瑞达期货,wind 四、锌市供应 1、我国锌精矿保持增加之势 随着中国锌冶炼产能的不断扩大,中国锌精矿进口呈逐年上升之势,但其增速在2019年出现放缓。今年1-4月锌矿砂累计进口量为146.04万吨,同比增加48.99万吨或50%,创下历年记录同期最高水平。一直以来澳大利亚为我国锌矿的最大进口来源国,截止今年1-4月,我国自澳大利亚进口的锌矿为59.91万吨,占进口比重为41.02%,同期进口自秘鲁的锌矿为26.67万吨,占进口比重为18.26%。虽然今年我国锌矿进口量仍相对高企,但年内锌精矿加工费费用较往年有所回落,截止6月我国短单锌精矿进口加工费用为145美元/吨,低于去年同期的290美元/吨,显示锌矿供应充足。

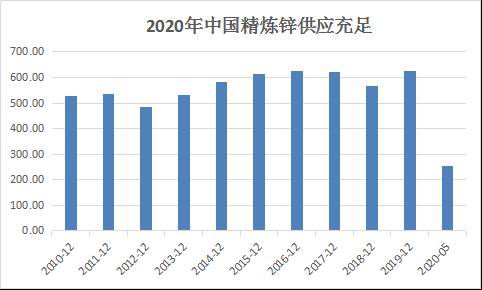

图表8,数据来源:瑞达期货,Wind 2、精锌供应-中国精锌产量仍高企 中国是世界上最大的精锌生产国,今年1-5月中国精炼锌产量高达252.7万吨,同比增长9.1%,高于去年同期的-0.6%的增速,且再创历年同期最高水平。年内5月精锌单月产量高达51.4万吨,同比增长4.5%,受疫情影响较弱,数据显示上游锌精矿供应量充足满足了精炼锌的扩张需求。鉴于下半年精锌矿的进口量仍有望维持增加,且锌精矿加工费用有望走高,冶炼厂盈利空间回升,精锌产量仍维持相对高位。近几年,中国精炼锌产量持续增加,2019年精锌累计产量为623.6万吨。安泰科预计2020年中国将增加20万吨精锌年产能,从而使得精锌年产能达到643万吨。此外,由于上半年我国精锌产量继续扩张,部分限制国内对精锌进口需求的进一步增加。

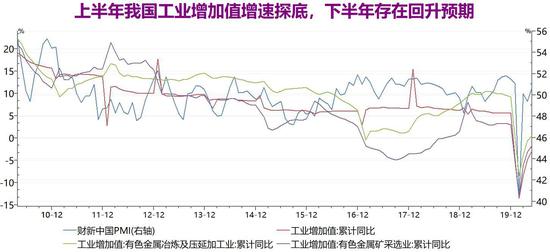

图表9,数据来源:瑞达期货,wind 五、锌市需求 1、中国工业增加值增速或现“前低后高” 从2005年至2017年期间,中国精炼锌需求占全球的比重从27.9%一路飙升至近50%,因此对于全球锌市需求表现重点关注中国需求端变化。今年1-5月中国规模以上工业增加值同比下滑2.8%,低于去年同期的6%的增速。分行业来看,1-5月有色金属矿采选业增加值同比下滑1.8%,去年同期为增长2.6%,其记录低点为今年2月创下的-6.5%的跌速;同期有色金属冶炼及压延加工业同比增长0.5%,低于去年同期的9.7%,但为今年以来首次转正。此外,今年1-5月我国制造业PMI基本保持50荣枯分界线之上,仅2月份创下记录来低点35.7。5月中国财新制造业PMI报50.7,上半年有所收缩,显示制造业探底回升,而官方制造业PMI为50.6,整体较2019年有所上升。中国工信部和社科院预计,2020年规模以上工业增加值预期目标是5-5.5%左右,增速略低于2019年的5.5%。同时,中国社科院亦预计2020年工业经济增速可能出现“前低后高”走势。

图表10,数据来源:瑞达期货,wind 2、下半年中国精锌进口有望增加 精锌进口方面,今年1-4月精炼锌进口11.49万吨,较去年同期的21.83万吨下降47.36%,其中4月单月精炼锌的进口量达3.28万吨,同比下降58%,环比增加19%,因国内疫情得到有效控制,下游消费逐步复苏。1-4月精炼锌的出口基数仍较小,影响有限。此外,由于年内人民币兑美元有所贬值,贸易商的出口利润将有所上升,从而有望导致精锌出口增加。

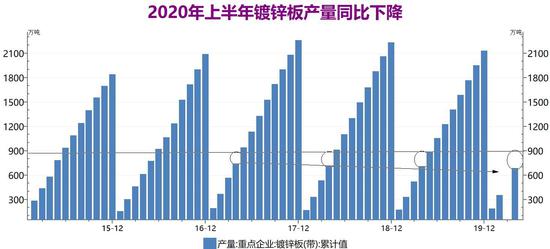

图表11,数据来源:瑞达期货,wind 3、镀锌板产量增速进一步放缓 作为锌消费的直接下游产品,镀锌板产量最能反映消费的冷暖。今年1-4月镀锌板累计产量达687.83万吨,同比下降近3%,为近三年以来同期最低水平,但该降速低于去年同期的5%,不过2009年-2019年镀锌板产量历史均值为1421.37,表明目前锌市下游消费虽有所下滑,但基本需求犹存。镀锌板进出口方面,今年1-4月镀锌板累计进口61.81万吨,同比下降3%,但为连续第2个月上升,同期镀锌板累计出口314.94万吨,累计同比下降8%。今年镀锌板进出口均有所下降,出口降幅大于进口,令中国镀锌板净出口量下降。

图表12,数据来源:瑞达期货,wind 4、锌市下游消费面临复苏期待 从国内终端需求来看,锌的主要消费行业表现继续分化,其中2020年房地产市场探底回升,汽车,空调产销亦呈现先抑后扬态势,不利于利于拉动锌市需求。但随着国内新冠肺炎疫情有效控制,经济恢复促进,将抑提高消费投资,下游消费需求将有望延续弱势复苏。 2020年5月我国国房景气指数报99.35点,环比提高0.49点,连续4个月位于100的荣枯分界线之下,其记录低点为2015年7月创下的92.43,不过环比跌幅连续4个月缩窄。房企投资方面,1-5月全国房地产开发投资45920亿元,同比下降0.3%,降幅比1-4月收窄3%。1-5月房屋新开工面积69533万平方米,同比下滑12.8%,降速收窄6.4%。同时,1-5月全国商品房销售面积48703万平方米,同比下降12.3%,降幅比1-4月收窄7%,低于去年同期-1.6%的降幅。数据显示受到新冠病毒疫情影响,及市场充分贯彻中央的“房子是用来住的,而不是炒的”政策,商品房销售增速延续放缓。同时,国内库存水平较高,因库存数据显示,商品房以及商品住宅的待售面积继续增加,5月末商品房待售面积5.1亿平方米(同比增长1.7%,连增四个月),其中住宅的待售面积仅微增0.46亿平方米(同比增加1.9%,连增4个月)。展望下半年,房地产调控的政策基调仍倾向于只紧不松,限售、限价成为常态化的调控举措。各类城市受因城施策、城市基本面及房地产市场发展阶段的差异等影响,房地产市场表现分化将更加明显。而整体房地产市场的增速将延续平缓增长态势,对锌价的提振作用有限。

图表13,数据来源:瑞达期货,wind 根据中汽协数据显示,今年1-5月汽车产销量继续保持增长,分别完成778.7万辆和795.7万辆,同比分别下降24.1%和22.6%,降速高于去年同期-10.98%和-12.12%。在分项数据中,1-5月乘用车产销同比分别下降29.1%,27.4%,高于汽车总体产销降速,受国六实施的消息影响,经销商提货速度相对较慢。而商用车产销同比分别下降1.4%和1%,远低于乘用车和汽车总产销降速。新能源汽车方面,1-5月我国新能源汽车累计产量为29.5万辆,同比下降39.79%,占整个汽车市场产量升至3.8%。1-5月新能源汽车销量达28.9万辆,同比下降38.7%,去年同期为同比增长41.5%。5月单月新能源汽车产销为8.4万辆、8.2万辆,同比分别下降25.8%、23.5%。目前虽然汽车产销整体同比降幅仍为负增长,但环比降幅已连续缩窄。下半年,随着国家各项鼓励汽车消费政策逐步落实,再加上市场人气逐步恢复,下半年国内车市有望好于上半年。

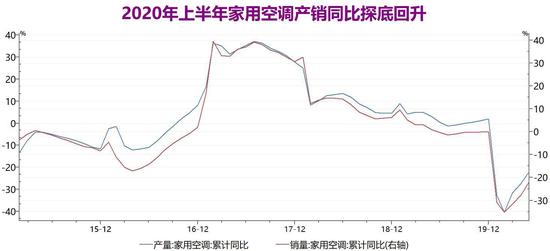

图表14,数据来源:瑞达期货,wind 家电方面,锌消费占比较高的空调行业呈现产销两低,据产业在线的数据显示,1-5月家用空调累计产量5790万台(同比-22%,去年同期增长2.98%),销量5889.5万台(同比-21.84%,去年同期增长0.79%),其中内销2812.5万台,同比降33.9%,亦远低于去年同期2.45%的增速;出口3077万台,同比降6.2%。今年上半年空调产销平均增速为-16.93%、-23.76%,分别低于去年同期14.7%、-0.46%的增速,同时低于历史均值水平,主要受新冠疫情的影响,此外房地产地产销售增速的下滑对空调产销亦产生了一定的负面影响。不过值得关注的是,家用空调产销降幅已连续三个月缩窄,表明随着国内疫情的有效控制,经济运行的恢复,家用空调产销正在恢复。

图表15,数据来源:瑞达期货,wind 六、2020下半年锌价展望 首先考虑全球经济增长前景,下半年全球经济增长将呈弱复苏格局,其中新兴经济体和发达国家之间的增长差异将缩小,美国因疫情较为严峻,经济重启任重道远,同时特朗普政策的不确定性仍将是抑制经济增长的关键因素。欧元区经济形势虽然面临挑战,但整体疫情控制较为有效,欧央行认为下半年经济积极但温和的增长,因贸易疲软,英国脱欧高度不确定性犹存。此外,下半年中国经济将延续复苏,经济增速或进一步反弹。在此背景下,随着美联储维持低利率,全球货币政策明显趋松,提振对于经济的刺激,流动性趋松将是主旋律,将扩大资产在大宗商品中的配置比例。 至于锌本身的基本面,虽然国际铅锌研究小组预计今年锌市将出现供应过剩的格局,因今年全球锌下游需求减弱,但随着疫情的有效控制,经济重启将影响锌市消费预期。中国锌供应方面,上游锌精矿进口量增加,保证了精炼锌扩张张需求,供应充足。需求方面,由于下游镀锌板产量延续下滑,且由于房地产调控持续,家电消费下滑,但今年我国工业增加值的增速或出现前低后高可能,即下半年工业增速面临反弹预期,从而不利于拉动锌市需求,这将带动锌价上涨动力。综述,笔者认为下半年锌市处于多空因素交织之中,但整体利多打压将强于利空,建议逢低多为主,沪锌主力合约的运行区间关注16000-18500元/吨,相应的伦锌则交投于1950-2400美元/吨。 瑞达期货 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);