第一部分 内容摘要 ◆三季度,需求端增长逐渐趋缓,供应端的国内NPI产量维持平稳,印尼端的NPI将连续增长,镍供需将逐渐表现为供应过剩 ◆三季度影响镍价波动的因素或将集中在国内镍铁端因为成本逐渐倒挂、镍矿库存下降,而被迫减产 ◆废不锈钢经济性增加叠加供需趋于过剩,或将对三季度的镍价形成负反馈 第二部分 行业要闻 1.印尼青山镍铁35#、36#产线投产 据市场消息,印尼青山园区镍铁事业部第35和36条镍铁产线分别于5月底和6月初出铁,新增产能将逐渐在6月有所释放。 2.振石旗下维达贝镍铁项目点火 2020年6月6日,振石集团旗下雅石印尼投资有限公司在维达贝工业园区建投的首台电炉成功点火。 3.印尼德龙二期镍铁项目密集投产 据市场消息,印尼印尼德龙二期镍铁新建项目预计截至6月30日将有5条镍铁产线投产出铁。其中2条镍铁产线分别于4月末5月初投产出铁;另2条镍铁产线已于6月投料,预计6月中旬出铁;1条镍铁产线已开始电烘预计6月下旬出铁。待正常生产后预计每条镍铁产线月产量可达600吨金属量。 4.印尼维持镍矿出口禁令 据据国际消息,印尼能源和矿产部矿产主管Yunus Saefulhak6月4日表示,印尼将维持镍矿出口禁令,即使该国根据该国修订版采矿法放松对其他一些矿产品的出口限制。 第三部分 现货价格 1.纯镍市场价格 图1:精炼镍升贴水(元/吨)

数据来源:银河期货、wind资讯 图2:保税区Premium(美元/吨)

数据来源:银河期货、wind资讯 二季度,国内精炼镍现货升贴水整体趋弱,产地走势有所分化,产地价差表现为逐渐收窄。俄镍升贴水整体表现为连续回落,一方面,是由于镍价的波动影响,在镍价整体抬升的情况下,俄镍升贴水收窄;同时,印尼NPI的进口不断挤压纯镍的生产空间,纯镍需求连续下降。产地之间的价差的收窄主要是由于电镀需求的下降导致。预计三季度精炼镍升贴水将继续小幅回落,国内精炼镍库存或将表现为平稳,而海外库存有望增加。 二季度,保税区贸易升贴水整体表现为先抬升后回落,季度内贸易升贴水维持在150-165美元/吨附近。前期的贸易升贴水的抬升,主要是受4月镍进口窗口间歇性打开的影响。随着二季度印尼NPI进口的增加,将带动精炼镍需求的下降,预计二季度保税区精炼镍升水将维持平稳趋弱走势。 图3:进口盈亏平衡表(元/吨)

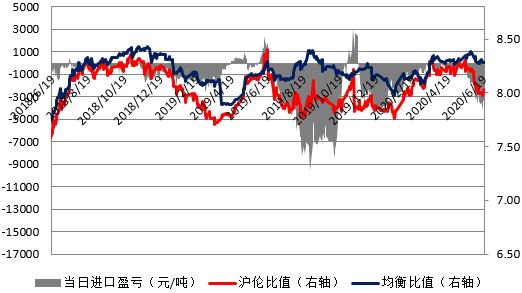

数据来源:银河期货、wind资讯 二季度,国内精炼镍进口窗口出现过间歇性的打开,且进口亏损逐渐扩大,沪伦比值则表现为先抬升后回落。沪伦比值前期的持续抬升主要是内外价差变动失调的影响,表现为海外疫情的失控预期及国内疫情的可控预期,最终表现为盘面的内强外弱;比价的后期回落,主要是受国内范围内的供给从前期的短缺逐渐转为过剩。二季度的人民币的先贬值后升值对于比价的先抬升后回落有着正面的影响。预计三季度镍进口窗口将表现为连续关闭,节奏上主要是受国内国内NPI的减产节奏及印尼NPI的增产节奏影响。 2.镍矿价格 图4:红土镍矿外盘现货价(元/湿吨)

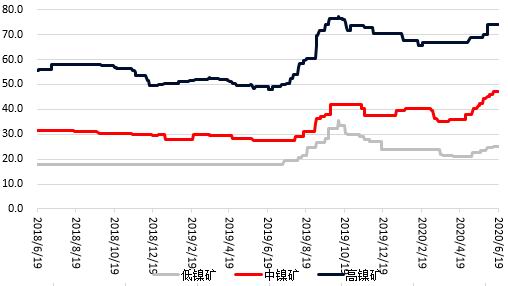

数据来源:银河期货、wind资讯 二季度,外盘高、中、低镍矿行情有所分化,其中低镍矿行情季度环比回落4.23%,中镍矿季度均价上涨5.97%,高镍矿累季度均价环比上涨2.81%。 外盘中、高镍矿报价整体抬升,一方面,期镍价格的整体上涨,对中、高镍矿价格有所传导;第二,高镍铁利润的持续,导致中、高矿的需求有所增加;第三,尽管菲律宾雨季已过,且菲律宾疫情政策有所放松,但镍矿的发送仍难恢复正常水平。尽管国内200系不锈钢产量大幅增长,对应的低镍矿需求有所增加,而菲律宾镍矿出口的主流仍为低镍矿为主。随着镍铁利润的持续,使得国内之于镍矿的需求仍在高位,待国内NPI被迫减产后对于镍矿产生负反馈。预计,三季度外盘镍矿报价将表现为线涨后跌。 3.镍铁价格 图5:国内NPI出厂价(元/镍;元/吨)

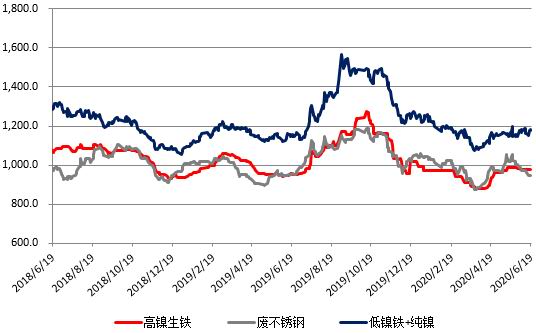

数据来源:银河期货、wind资讯 镍铁方面,二季度国内高、低镍铁整体表现有所分化,表现为高镍铁价格连续抬升,而低镍铁价格则表现为平稳。高镍铁季度累计上涨10.86%。 高镍铁价格的连续上涨,一方面,是受期镍价格连续上涨的带动,从而表现为连续上涨;第二,高镍铁的经济性仍较强,从而在需求端有所支撑。预计三季度国内高镍铁供给将逐渐萎缩,而印尼高镍铁产量将逐渐增加,高镍铁铁较纯镍贴水状态或将保持,但贴水幅度或将先扩大再收窄。 低镍铁行情整体表现为平稳,实际成交仍有小幅议价空间,这主要与供需关系有关。从利润角度去看,低镍铁的利润在二季度持续存在,且随着低镍矿价格的回落,带动低镍铁成本回落,200系不锈钢精炼产量仍在增加。预计三季度随着200系产量仍将小幅增长,但至于低镍铁的支撑作用或将有限。 4.不锈钢价格 图6:国内不锈钢现货价格(元/吨)

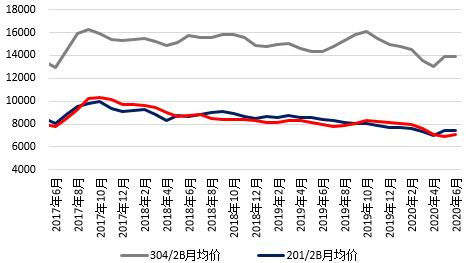

数据来源:银河期货、wind资讯 二季度,各系别不锈钢走势表现有所分化,304与201表现为冲高回落,而430则表现为先回落后反弹,304、201及430冷轧季度累计环比分别2.37%、1.36%和-7.56%。 从月度各系别现货价格的运行情况来看,304和201走势表现为冲高回落,201、430现货走势整表现为连续的上涨。304及201行情的走势主要受供需因素影响,二季度需求复苏,带动国内不锈钢去库,钢厂利润逐渐恢复,进而刺激钢厂产量逐渐放大,价格拉涨后刺激了市场、终端的补库,但随之而来的是需求的趋缓,现货逐渐疲软,而供应仍在增长。430行情的连续上涨,主要是受成本端的铬铁行情上涨影响,带动430成本上行,同时,太钢的三季度检修预期,对行情有所触动,最终表现为430价格的连续反弹。 预计三季度国内不锈钢行情将受成本影响而逐渐回落,其中,200、400系跌幅或将偏缓,300系或将连续寻求探底后跟随成本逐渐向上修复。 第四部分 库存 1.纯镍库存 图7:LME镍库存与上期所库存变化(吨)

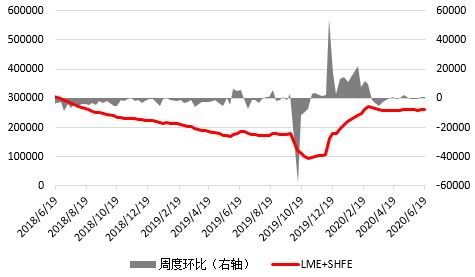

数据来源:银河期货、wind资讯 6月中旬,LME镍库存量为23.32万吨,季度累计环比增长0.34万吨,增幅1.48%。同期,上期所镍库存为2.84万吨,季度累计环比下降0.03万吨,降幅1.04%。内外库存的变化整体有所背离,主要表现为内减、外增。 以上期所交割库及保税区等仓库为代表的国内镍显性库存,在4月底库存总量为5.67万吨,加上同期LME镍库存22.03万吨,则全球显性库存合计为28.70万吨。截止4月底,全球显性库存累计增加7.69万吨。 2.镍矿库存 图8:国内港口镍矿库存(万吨)

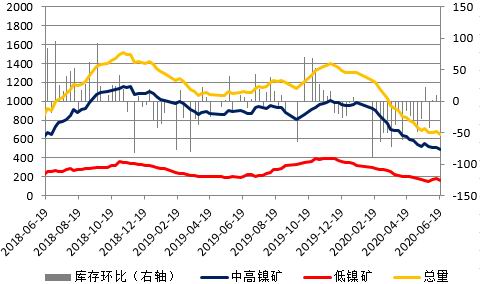

数据来源:银河期货、wind资讯 截止6月19日,国内港口镍矿库存总量为652万吨,较一季度末累计环比下降28.98%;其中高、中镍矿总量为491万吨,季度累计环比下降28.94%;低镍矿161万吨,季度累计环比下降29.07%。 二季度,国内港口镍矿库存处于持续的下降状态,雨季叠加疫情因素使得国内镍矿以消化港口及厂内镍矿库存为主。预计三季度国内镍矿库存将表现为缓慢下降。 第五部分 国内镍金属月度供需 1.镍供应 图9:国内NPI产量(万吨)

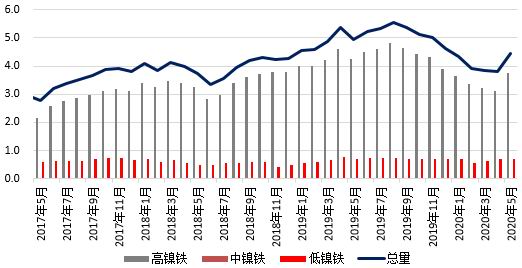

数据来源:银河期货、安泰科、wind资讯 5月,国内镍生铁产量(金属量)为4.43万吨,环比增长16.89%。其中高镍铁产量3.74万吨,环比增长20.65%;低镍铁0.69万吨,环比持平。 5月份国内高镍铁产量的增长,主要是由于山东与江苏地区因利润的恢复而扩大产量;低镍铁产量平稳主要是基于需求平稳,主要是受200系不锈钢利润持续影响。按照品种分布显示,高镍铁折合镍金属量3.74万吨,环比上月增长20.65%,同比下降11.79%,其中RKEF工艺产量为3.58万吨,占高镍铁比例为95.60%;低镍铁0.69万吨,环比持平,同比下降2.82%。 随着镍铁成本压力的逐渐扩大,则预计三季度国内高镍铁产量将先增长再下降;当前低镍铁利润持续及产量平稳,则预计三季度低镍铁产量或将平稳为主。 图10:精炼镍月度进口量(万吨)

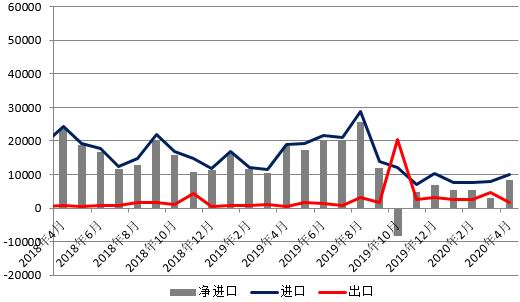

数据来源:银河期货、安泰科、wind资讯 2020年4月,国内精炼镍净进口量为0.82万吨,环比增长166.43%,同比下降55.87%。精炼镍净进口量的环比增长主要是由于进口NPI资源的下降,从而对精炼镍的替代有所下降;同时,国内钢厂产量连续增加,对精炼镍需求有所增加。随着国内NPI产品的趋稳及印尼NPI的持续增产,则预计6月国内精炼镍进口量或将维持在较低水平。 表1:国内原生镍资源供应结构

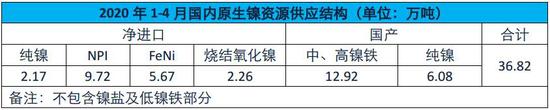

数据来源:银河期货、安泰科、wind资讯 2020年1-4月,国内范围内(含进口)的原生镍供应量为36.82万吨,同比下降3.04%。其中源自进口部分为17.82万吨,占比为48.40%;国产原生镍供应量为19.00万吨,占比51.60%。根据原生镍的状态属性划分,精炼镍部分的量为8.25万吨,占比22.41%;镍合金部分金属量为28.57万吨,占比77.59%。 2.镍需求 图11:国内300系不锈钢月度镍资源需求量(万吨)

数据来源:银河期货、wind资讯 2020年5月,国内不锈钢粗钢产量为281.21万吨,环比增长5.34%。其中300系不锈钢粗钢产量为132.14万吨,环比增长3.13%,同比增长4.55%。产量的环比小幅增长主要是由于鑫金汇及部分中频炉产量的增长,6月份300系不锈钢产量整体仍处抬升阶段。2020年1-5月,受疫情影响,国内300系产量同比下降1.09%,预计三季度国内300系不锈钢产量或将表现为同比小幅下降。 表2:国内原生镍资源需求结构

数据来源:银河期货、安泰科、wind资讯 2020年1-4月,国内市场对原生镍(不含低镍铁及镍盐)的需求为38.50万吨,同比增长0.42%。同期国内范围内(含进口)原生镍供应量为36.82万吨,则2020年1-4月国内范围内的镍供需整体表现为供应短缺1.68万吨。 4月底,国内镍显性库存(含保税区)为5.67万吨,库存较年初累计下降了1.30万吨,同期国内原生镍的供应短缺1.68万吨,节奏上表现为先短缺后逐渐过剩,由此推断,钢厂原料备库需求将减弱。 第六部分 成本 1.原料的经济性比较 图12:镍原料经济性比较(元/镍)

数据来源:银河期货、wind资讯 二季度,国内镍原料经济性的顺序有所变化,各模式之间的经济性关系从4、5月的“高镍铁>废不锈钢>‘低镍铁+镍板’”转变为6月的“废不锈钢>高镍铁>‘低镍铁+镍板’”,废不锈钢的经济在6月逐渐恢复。随着NPI的成本压力的凸显,则预计三季度国内废不锈钢的经济性将有所持续。 2.NPI生产成本 图13:国内NPI生产成本(元/镍)

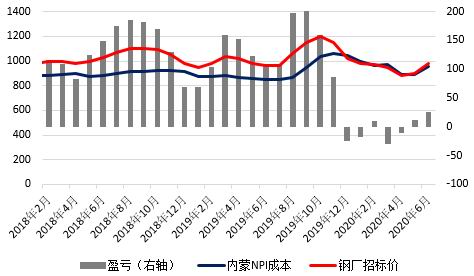

数据来源:银河期货、wind资讯 二季度,国内采用中品矿的镍铁生产利润逐渐有所恢复,但利润不断被压缩。镍铁利润的恢复,主要是由于镍价上涨之于镍铁价格的传导;再者,矿价的相对坚挺,不断压缩镍铁利润空间。预计三季度国内镍铁整体将保持先盈利再亏损的状态。 第七部分 后市展望 ◆2020年二季度,全球范围内的镍供需从此前的短期逐渐向紧平衡过度 ◆二季度国内原生镍供需已逐渐转向过剩,将不利于镍进口窗口的打开,待沪伦比值收窄后可考虑反复尝试内外正套 ◆印尼镍铁进口的持续,将持续对纯镍的市场份额进行挤压,则精炼镍升贴水的弱势状态或将持续 ◆随着废不锈钢价格的回落,而高镍铁价格相抵坚挺,则304废不锈钢的经济性在6月份逐渐凸显 ◆菲律宾镍矿出口趋于宽松,国内NPI利润延续,将激发短期国内现有镍铁产能增、复产,国内的NPI产量有小幅增加预期,叠加印尼NPI产量、产能继续增加,内外供应端的负反馈将持续。6月国内需求端亦将继续增加,表现为国内300系不锈钢的增产,6月后不锈钢产量增速将放缓,钢厂提前备原料节奏也逐渐放缓,叠加废不锈钢经济性已恢复。则镍需求增量放缓而供应连续增加,三季度全球供应走向过剩,基本面利空格局持续,过程或将受到国内NPI减产干扰 银河期货 王颖颖 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);