内容提要: 1、国内煤炭供应偏紧 内蒙古宣布倒查20年内煤炭领域违法违规问题,该专项整治影响还在持续;陕西则是因为煤矿安全事故的持续影响。由于产地环保以及安全问题等因素的影响,下半年煤炭供应增速减弱甚至是减少。 2、进口煤减少 3月底开始,进口煤政策收紧,虽然没有直接表现在4月份的进口量上,但是在后续的月份里将逐渐得到体现,预计下半年进口煤将呈现减少。 3、下游需求趋好 各行业在疫情得到控制之后逐渐回归到正常的生产中,下半年经济或加速发展,将会带动各行业的发展,预计后市对于电量的需求将继续增加。 风险提示: 首先,冬暖夏凉,居民用电需求在旺季的时候没有明显增加。其次,虽然进口煤政策缩紧,但是各个月份的进口煤依旧增加或者是相对稳定,进口煤并没有减少。最后,疫情反复,各行业发展不好,整体经济呈现走弱。 2020上半年,动力煤(558, -1.00, -0.18%)期货价格整体呈现先跌后涨走势。受疫情影响,2、3月份全国大部分行业处于停产状态,各行业用电明显缩减。政策性保供,煤炭供应相对充足,整体呈现供过于求,煤价呈现弱势运行。煤价的不断下跌触及政策调控,且随着国内疫情得到控制,全国各行业开始复产复工,行业用电明显回升,再加上区域性煤炭安全问题使得煤矿减产停产,煤价开始呈现回升。下半年,经济回升,带动行业用电需求。进口煤限制将延续,区域性限产以及落后产能的退出,供应增长空间有限。预计下半年动力煤或呈现上升趋势。 一、动力煤市场行情回顾 (一)动力煤期货行情 2020上半年,动力煤期货市场呈现先跌后涨走势。1月份,基本震荡震荡走势,临近春节主产区停产或放假煤矿数量增多,在产煤矿产量有限。下游电厂采购多以长协煤为主,对市场煤采购偏少。2月初到4月中旬,动力煤期货价格呈现下跌行情。产地复产进程加快,煤炭供应趋于宽松,而受疫情影响,下游各行业复工缓慢,需求持续偏弱。煤价不断下跌,基于煤价将触及政策性调控的预期,煤价开始止跌企稳。随着疫情得到控制,全国各行业恢复生产。煤矿安全环保检查,其中内蒙古倒查20年的涉煤腐败问题影响较大,煤炭产区增量有限。截止2020年6月22日,动力煤期货指数报收于545.4元/吨,较年初下跌9.8元/吨,跌幅1.76%。

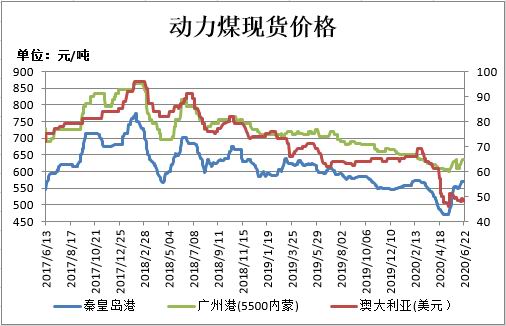

(二)动力煤现货行情 2020上半年,动力煤现货价格也是呈现先跌后涨。1月份,价格整体呈现偏稳运行。临近春节假期煤矿陆续停产放假,下游补库需求不大,电厂基本维持长协采购。2月份,价格呈现稳中有涨。由于煤矿复工复产延迟,导致煤价呈现小幅上涨。3月份到5月初,煤价呈现一路下跌。由于政策性保供推动煤矿复产进行加快,3月底,全国大部分煤矿基本复产复工,煤炭供应偏宽松。下游需求回升缓慢,日耗一直不温不火。5月初,主流现货煤价跌至470元/吨,触及政策性调控,煤价开始止跌企稳,之后开始迅速回升。在经历一波上涨之后,目前煤价相对稳定。截止2020年6月22日,秦皇岛港动力煤(Q5500V28S0.5)价格为570元/吨,较年初上涨17元/吨,涨幅3.07%。

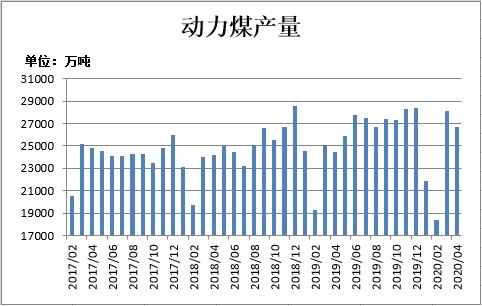

二、动力煤产业链分析 (一)动力煤产量与供需 1.动力煤产量 2020年1-4月,动力煤产量累计95208万吨,较去年同期增加1919万吨,增幅2.06%。2020年4月,动力煤产量26718万吨,环比减少1438万吨,减幅5.11%;同比增加2255万吨,增幅9.22%。今年前4个月动力煤累计产量较去年同期增加,虽然疫情期间煤矿延迟复工,但是政府保供加快推进煤矿复工复产,所以3月份动力煤产量环比同比均呈现明显增加.4月份虽然个别地区因环保安全问题而减产停产,但是整体产量同比增加依旧明显。受两会以及环保影响,5、6月份动力煤产量或继续减少。目前煤炭供应整体较为宽松,所以在下半年落后产能的退出与环保检查的影响下,产量增幅将缩窄。

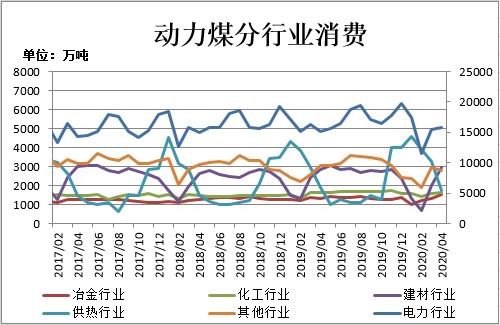

2.动力煤行业消费 2020年1-4月,电力行业累计消费60173万吨,同比减少5.42%;冶金行业累计消费5113万吨,同比减少1.67%;化工行业累计消费6223万吨,同比增加2.81%;建材行业累计消费6944万吨,同比减少13.88%;供热行业累计消费13528万吨,同比增加4.37%;其他行业累计消费10006万吨,同比减少2.35%;行业合计累计消费101987万吨,同比减少3.92%。今年前4个月动力煤行业消费整体较去年同期呈现减少,主要减少月份在2、3月,受疫情影响该时段国内各行业基本停产减产,所以消费量较去年同期明显减少。随着各行业的复产,4月份消费量明显恢复,所以预计5、6月份乃至是下半年也将恢复到同期的水平,甚至超过同期水平。

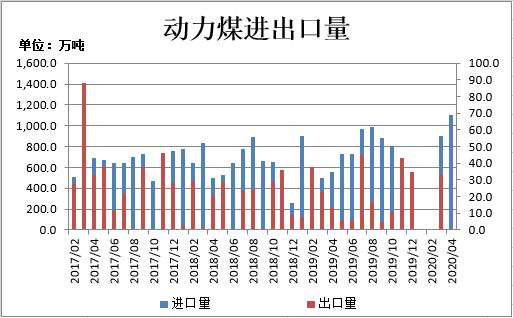

(二)动力煤进出口量 2020年1-4月份,中国动力煤累计进口4006.17万吨,较去年同期增加1691.01万吨,增幅73.04%。2020年4月,中国动力煤进口1102.12万吨,环比增加202.13万吨,增幅22.46%;同比增加549.63万吨,增幅99.48%。2020年1-4月,中国动力煤累计出口40.31万吨,较去年同期减少41.69万吨,减幅50.84%。2020年4月,中国动力煤出口0.6万吨,环比减少32.04万吨,减幅98.16%;同比减少12.4万吨,减幅95.38%。今年前4个月动力煤进口大幅增加,主要是因为1月份大幅通过,而3、4月份进口煤依旧大幅增加,因为海外疫情虽然蔓延,但是对煤炭进口影响不大,倒是出口受限比较严重。目前进口煤限制比较严格,预计下半年进口煤将呈现减少。

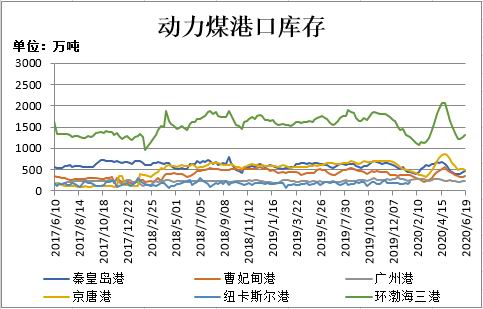

(三)动力煤库存 截止2020年6月19日,动力煤港口库存:环渤海三港(秦皇岛港、曹妃甸港、京唐港)港口库存1305.7万吨,较年初减少145.4万吨,减幅10.02%;其中秦皇岛港库存477万吨,较年初减少83万吨,减幅14.82%;曹妃甸港库存342万吨,较年初减少30.1万吨,减幅8.09%;京唐港库存486.7万吨,较年初减少32.3万吨,减幅6.22%。广州港库存235万吨,较年初减少51万吨,减幅17.83%。上半年动力煤港口库存整体呈现下跌,1月初到2月中,库存呈现减少。临近春节,产地陆续放假,火运调入量相对前期减少,港口整体库存处于呈现下滑。之后受疫情影响,煤炭运输受阻。2月中到4月底,库存呈现增加。政府保供推进煤矿复产,煤矿供应趋于宽松,港口调入量增多,且下游需求偏弱,港口调出量减少。4月到6月下旬,库存呈现减少。5月份大秦线铁路检修加上两会前后产地煤矿环保检查严格,所以港口调入量明显减少。

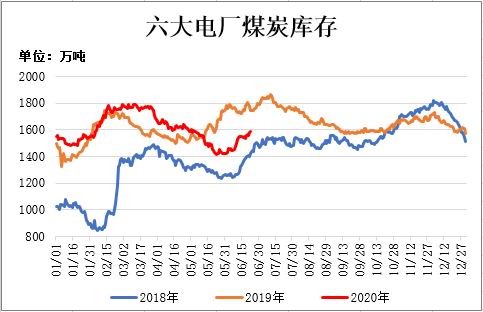

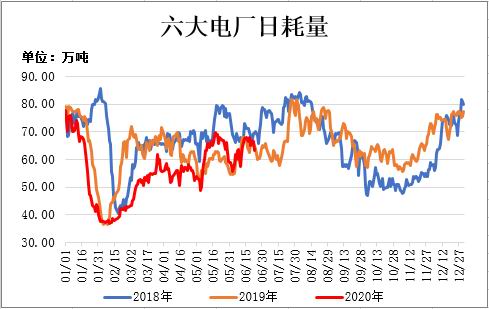

截止2020年6月22日,六大电厂(浙电、上电、粤电、国电、大唐、华能)煤炭库存总量为1583.41万吨,较年初增加35.06万吨,增幅为2.26%。年初到3月底,电厂煤炭库存呈现持续增加,由于1月份由于春节,电厂提前补库。2、3月遇上疫情,各行业基本处于停产减产状态,行业用电明显减少,所以电厂库存消耗不多。六大电厂电煤库存平均可用天数为25.09天,较年初增加5.15天,增幅为25.83%。此外,六大发电集团平均日耗总量为63.1万吨,较年初减少14.55万吨,减幅18.74%。春节加上疫情,各行业处于停产减产状态,使得电厂日耗跌至低位。下半年,电厂煤炭库存以及日耗量大致走势与往年相似,除非出现极端天气或者煤炭供应问题。

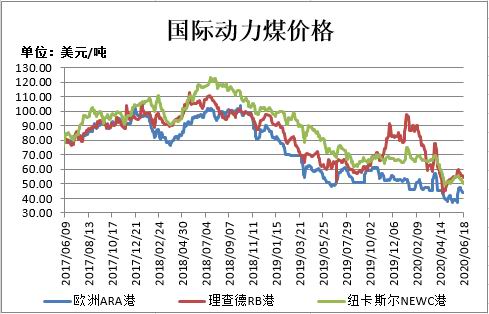

(四)国际动力煤市场 截止2020年6月18日,欧洲ARA港动力煤价格为44.38美元/吨,较年初下跌7.37美元/吨,跌幅14.24%;南非理查德港动力煤价格为54.42美元/吨,较年初下跌23.98美元/吨,跌幅30.59%;澳大利亚纽卡斯尔港动力煤价格为50.5美元/吨,较年初下跌14.23美元/吨,跌幅21.98%。上半年国外主要港口动力煤价格呈现下跌,主要受疫情影响,国内外需求减弱,且动力煤出口以及运输并没有受到比较大的阻碍。

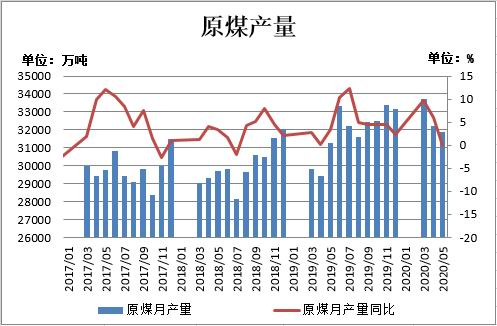

三、动力煤上下游分析 (一)原煤 2020年1-5月份,全国累计原煤产量147130万吨,同比增长0.9%,增速较前4月收窄0.4个百分点。2020年5月份,全国原煤产量31884万吨,同比小幅下降0.1%,同比增速由增转降。从环比来看,较4月份的32212万吨减少328万吨,下降1.0%。5月份,日均产量1029万吨,比4月份减少45万吨。前5月原煤产量较去年同期呈现增加,由于3月份呈现大幅增加,政策性保证煤炭能源正常供应,推动疫情期间煤矿的复工复产,导致煤炭产量大幅的增加,创近几年以来月度产量的新高。之后由于煤炭供应较为宽松,而下游需求恢复缓慢,导致供过于求煤价下降,之后煤矿由于库存压力,而有小幅减少,以及个别的安全检查而短暂的减产停产。5月份因两会的召开,对于环保监察比较严格,部分地区限产停产情况比较严重,所以4、5月份原煤产量呈现递减。

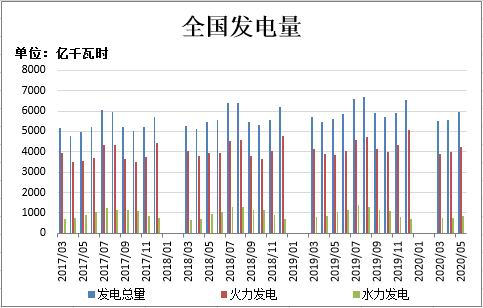

(二)电力行业 2020年1-5月份,全国绝对发电量27325.3亿千瓦时,同比减少483.9亿千瓦时,减幅1.74%。其中,全国火力绝对发电量20009.8亿千瓦时,同比减少399亿千瓦时,减幅1.96%;水力绝对发电量3557.8亿千瓦时,同比减少444.9亿千瓦时,减幅11.11%。2020年5月,全国绝对发电量5932.4亿千瓦时,同比增加6.14%;火力绝对发电量4234.8亿千瓦时,同比增加10.55%;水力绝对发电量857.6亿千瓦时,同比减少16.34%。今年前5月无论是全国绝对发电量还是水火发电均呈现减少,主要影响因素是疫情。随着疫情得到控制,下半年各行业会加速发展,对于电力的需求也会相应的增加。

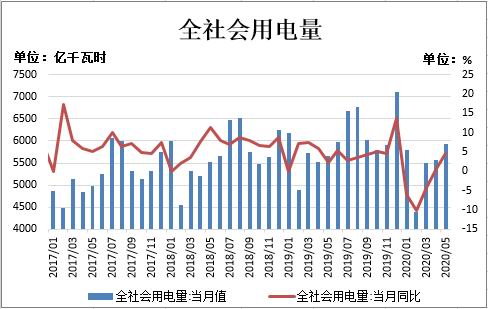

2020年1-5月份,全社会累计用电量27197亿千瓦时,同比减少2.8%。2020年5月份,全社会用电量5926亿千瓦时,同比增加4.6%。今年前5月,受疫情影响,全社会用电量较去年同期有所减少,但是从单月的来看,4月份开始全社会用电量开始在回升。随着各行逐渐稳定生产,预计下半年社会用电量将持续增加。

四、总结与展望 2020年上半年,动力煤期价呈现探低回升走势。受春节假期以及疫情期间,各行业处于休假停产中,所以对于电力的需求明显减少,但是这种情况在4月份还是有明显改善。疫情期间,政府保证煤炭的供应,推动煤矿的复工复产,3月底全国煤矿基本复工复产,煤炭的供应也趋于宽松。由于供过于求,导致煤价不断下跌。在触及煤价调控区域后,煤价开始止跌企稳。4月份疫情得到控制,各行业陆续恢复生产,行业用电量也开始恢复,带动电厂日耗的上升以及煤炭库存的消耗。5月份受两会影响,产地环保安全比较严格。虽然两会结束后,但是环保检查依旧没有放松,尤其是在内蒙以及陕西产地。内蒙古宣布倒查20年内煤炭领域违法违规问题,该专项整治影响还在持续;陕西则是因为煤矿安全事故的持续影响。 2020年下半年,部分产地仍因各种因素管控力度加大,这或将影响局部地区后续煤炭的供应。目前各行业在疫情得到控制之后逐渐回归到正常的生产中,预计后市对于电量的需求将继续增加。因南方降雨增加过多,受泄洪影响,水电出力有所下降,未来一段时间火电厂日耗预计相对稳定。3月底开始,进口煤政策收紧,虽然没有直接表现在4月份的进口量上,但是在后续的月份里将逐渐得到体现。 综上所述,首先,由于产地环保以及安全问题等因素的影响,下半年煤炭供应增速减弱甚至是减少;其次,进口煤政策缩紧,下半年进口煤将呈现减少。最后,各行业回归正常生产,下半年经济或加速发展,将会带动各行业的发展,行业用电需求将增加。即将迎来夏季用电高峰期,且近期产地管控力度较大,或将迎来一波涨势。预计下半年动力煤将呈现先涨后跌再涨的宽幅震荡走势。建议郑煤

期货指数运行区间在490-570元/吨。 瑞达期货 |

|

|  |

|