核心观点: 价格走势特征及逻辑。上半年铅价走势先抑后扬,呈现V型反转,铅价走势一方面体现疫情影响下供应缩减大于需求缩减的阶段性错配,另一层面来自宽松货币政策下的宏观风险偏好走高的驱动。 利润刺激原生铅产量持续恢复。下半年海外矿山受疫情干扰下降,精矿市场自7月后将转宽松,中国从上半年短缺6万吨转下半年过剩9万吨,精矿加工费有望回升。铅精矿加工费上涨及白银价格反弹将刺激原生铅产量持续恢复,下半年原生铅产量同比增速达3%,全年增速预期持平。 下半年再生铅原料有望跟随消费节奏而增加。考虑再生利润低位难以刺激新增产能完全释放,我们参考去年下半年同期低利润水平,结合新产能投放进度,对下半年产量做出预期,预期再生铅产量维持低速增长即1.5%,全年来看,再生铅仍维持负增长3%。 下半年消费市场有望在宏观转暖下走强。鉴于终端消费与表观消费增速走势一致,结合下半年终端电动自行车、汽车、储能领域、铅酸电池出口的变化,通过自下而上的推演,按权重拟合,预估下半年消费受宏观驱动低位回升0.56%,受上半年疫情拖累全年消费增速-2%。 消费中性情况下,下半年市场维持供需紧平衡。三季度传统旺季见不到累库,而四季度小幅过剩3万吨,库存持续低位容易激发价格短期巨震,结构上延续偏强,back延续,整体铅价宽幅震荡。预计伦铅下半年均价1750美元,价格波动区间1600-1950美元/吨,沪铅(14830, -225.00, -1.49%)下半年均价14300元,价格波动区间13500-16000元/吨。策略上买近抛远,高抛低吸。 风险提示:一方面是宏观市场预期的动态调整,另一方面是环保干预较少下再生铅增长超预期。 一、市场回顾 2020年上半年铅市场经历了较大幅度调整,价格整体呈现先抑后扬走势。受新冠病毒疫情的影响,铅市供需均受到冲击,这导致铅价在3月中旬国内外铅价均创下近5点来新低,沪铅及伦铅最低下行至12620元/吨、1570美元/吨。随后为了经济走出低迷,全球各国实行宽松货币政策来刺激经济重启,铅价因海内外疫情相继好转迎来修复。从国内表现来看,由于铅酸电池企业恢复快于供应尤其是再生铅生产恢复,沪铅经历较为彻底的去库,沪铅年中收复上半年跌幅回至年初水平。 从相对价格上,国内表现强于国外。从平衡的结果来看,上半年全球市场去库1.5万吨,总库存水平不足10万吨,整体处于偏低水平。铅价上半年走势逻辑一方面来自供应缩减大于需求缩减的阶段性错配,另一层面来自宽松货币政策下的宏观风险偏好走高。 图1 上半年内强外弱比价走高

资料来源:Wind,金瑞期货 图2 国内上半年库存处于偏低水平

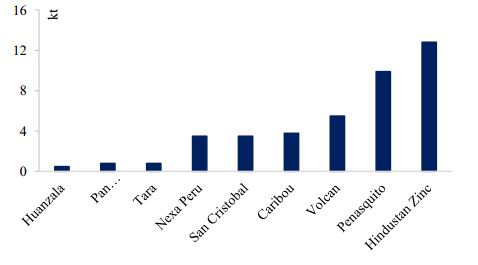

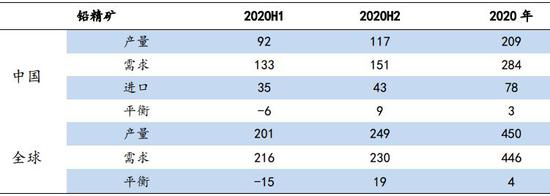

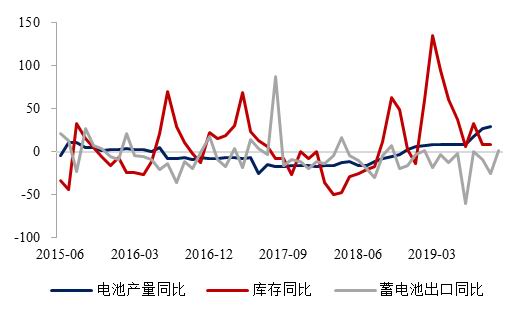

资料来源:Wind,金瑞期货 二、下半年市场演变推演 上半年受到疫情冲击,铅供需均有缩减,阶段性的供需错位令铅价较快反弹,对于下半年,供需均有修复,中国市场的变化对全球举足轻重,因此,我们根据产业链原生铅、再生铅、消费市场可能演变路径分析下半年市场平衡的变化,主要观点是: 1、下半年海外矿山受疫情干扰下降,精矿市场自7月后将转宽松,中国从上半年短缺6万吨转下半年过剩9万吨,精矿加工费有望回升。铅精矿加工费上涨及白银价格反弹将刺激原生铅产量持续恢复,下半年原生铅产量同比增速达3%,全年增速预期持平。 2、下半年再生铅原料有望跟随消费节奏而增加,但再生利润低位难以刺激新增产能完全释放,我们参考去年下半年同期低利润水平,结合新产能投放进度,对下半年产量做出预期,预期再生铅产量维持低速增长即1.5%,全年来看,再生铅仍维持负增长。 3、下半年消费市场有望在宏观转暖下走强,鉴于终端消费与表观消费增速走势一致,结合下半年终端电动自行车、汽车、储能领域、铅酸电池出口的变化,通过自下而上的推演,按权重拟合,预估下半年消费受宏观驱动低位回升0.56%,受上半年疫情拖累全年消费增速-2%。 4、基于对消费市场乐观、中性、悲观三种假设,在下半年预估消费增速分别为4%、0.56%、-2.8%的前提下,我们对市场判断结论如下: (1)消费中性情况下,下半年市场维持供需紧平衡,进口需求下降,三季度传统旺季见不到累库,而四季度小幅过剩3万吨,库存持续低位容易激发价格短期巨震,结构上延续偏强,back延续,整体铅价宽幅震荡。预计伦铅下半年均价1750美元,价格波动区间1600-1950美元/吨,沪铅下半年均价14300元,价格波动区间13500-16000元/吨。策略上买近抛远,高抛低吸。 (2)乐观预期下,未进口前国内精炼铅短缺6万吨,需要通过进口精铅弥补,为跨市反套提供机会,价格或反弹超预期,重心上升,伦铅1700-2200美元/吨,沪铅14000-17500元。策略上买国内抛国外,逢低买入。 (3)悲观预期下,未进口前国内精炼铅过剩9万吨,铅市场严重过剩,铅市场将通过价格下跌令过剩产能出清,预期价格将随着累库节奏下跌,国内铅价或回至12000一线。 三、利润驱动铅市供应边际改善 全球范围来看,精炼铅上半年减产已成定局,我们预估产量缩减超过5%,而中国再生铅在一季度减产最为明显,拖累了全球精铅产量增速。上半年中国原生铅减产4%,而中国再生铅减产幅度达7%。下半年,原生铅供应我们更多关注精矿市场相对于上半年平衡的变化,通过利润水平判断对下半年原生铅供应做出预估。再生铅市场一方面关注废铅酸电池的供应是否满足新增产能的需要,另一方面判断当前价格下,利润水平对未来产量的可能影响。 3.1 铅精矿市场由短缺转过剩 首先,我们分析精矿市场变化判定对精炼铅原料端影响,由于下半年海外矿山受疫情干扰下降,精矿市场自7月后将转宽松,中国从上半年短缺6万吨转下半年过剩9万吨,精矿加工费有望回升。 近两年铅精矿市场由紧平衡转向适度宽松,海外矿山精矿增产逐步兑现,供给趋势上呈现精矿产量缓慢增加。但今年上半年,受疫情影响矿端产量出现下滑,自3月下旬海外疫情爆发后,秘鲁、墨西哥、玻利维亚、印度等地铅矿山宣布减停产,我们预估影响量或在5万吨左右,上半年减产更多源自疫情影响而并非成本因素,市场各机构对上半年全球精矿产量预估大致为减少3%-5%不等,这造成国内精矿市场短缺6万吨。进口层面,我国1-5月铅精矿进口46万吨,累计同比下降14.6%。对于下半年,我们预期矿山生产受疫情的影响下降,尤其海外市场供应大幅改善。根据秘鲁能源与矿业部的最新消息,秘鲁矿企有望在7月底恢复100%产能。 图3 新冠肺炎疫情对海外铅矿山减量预估

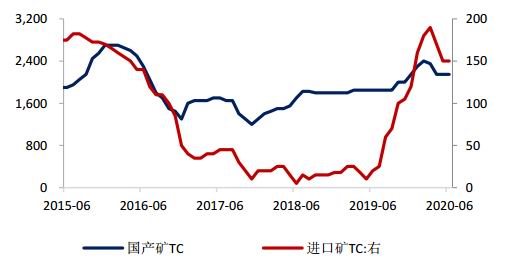

资料来源:Macquarie,金瑞期货 图4 铅精矿加工费走势

资料来源:SMM,金瑞期货 目前加工费稳定在国产矿2200元/吨、进口矿150美元/吨。年初市场预期全球过剩10万吨,加工费TC上半年最高为180-200美元/吨,下半年矿端供应恢复增长,过剩量转为9万吨,预期TC有望走高至160-180美元之上,国内TC有望回至2200-2400元/吨。未来矿端预期偏宽松,这也将使得冶炼利润改善。 图5 今年1-5月铅精矿进口下降14.6%

资料来源:Wind,金瑞期货 图6 原生铅炼厂原料库存天数走低

资料来源:SMM,金瑞期货 从国内冶炼厂原料库存水平来看,2019年同期炼厂原料库存天数33天,而今年同期约27天,整体原料维持去库节奏。下半年,预期海外矿山的完全恢复需7月之后,国内进口需求也将恢复性增长,原料库存同步转增。 表1 中国铅精矿市场下半年转为过剩

资料来源:金瑞期货 表2 全球铅精矿市场年度平衡表

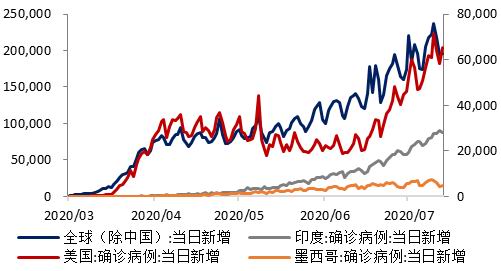

资料来源:金瑞期货 3.2 利润改善刺激原生铅供应 对于原生铅,结合上述铅精矿市场变化及利润水平变化重点分析下半年供应情况。下半年海外整体疫情高峰期已过,供应端因疫情形势缓解会有恢复,但局部地区因疫情反复仍将面临一定不确定性。对于国内,我们认为加工费上涨及白银价格反弹将刺激原生铅产量持续恢复。 3.2.1 局部疫情对海外精铅冲击仍有反复 受新型冠状肺炎疫情的冲击,今年3-4月,较多冶炼厂宣布减产,冶炼端折损量预估8万吨,影响较大的包括嘉能可关闭圣加维诺(San Gavino)铅冶炼厂、欧洲第三大铅冶炼厂Recylex宣布由于需求疲软停止所有铅生产、印度斯坦锌业HZL将铅锌冶炼减停产等。 对于下半年铅锭市场供应,我们一方面关注中国尤其是再生铅市场变动,另一方面重点观察海外主产国美国、韩国、印度、墨西哥、德国供应变动。截止到7月上旬,全球除中国以外的确诊病例人数仍在持续上升,局部地区疫情风险仍不可忽视。美国确诊新增确诊人数超过6.5万/天,疫情形势仍然严峻。印度新增确诊人数超过2.5万/天,且多地决定重新实施封锁政策。而墨西哥正遭受因新冠肺炎疫情造成的经济危机。 综合看来,海外整体疫情高峰期已过,供应端因疫情形势缓解会有恢复,但局部地区因疫情反复仍将令海外供应面临不确定性。 图7 海外局部地区疫情仍未见拐点

资料来源:ILZSG,金瑞期货 图8 今年前4个月铅锭主产国产量明显下降

资料来源:Wind,金瑞期货 3.2.2 国内原生铅因利润因素有望回升快速 铅精矿加工费上涨及白银价格反弹将刺激原生铅产量持续恢复,参考去年下半年加工费回至160-180美元区间、国产矿TC回至2200-2400元/吨时期供应情况,冶炼新增产能情况下,我们预计下半年原生铅产量同比增速保守达到3%才有望回去年同期水平。总体上,国内原生铅2020年产量预期持平去年同期。 具体来看,上半年原生铅产量,安泰科统计累计同比增长2.7%。4月之后国产矿生产进度逐渐恢复,原生铅企业几无因原料问题造成的生产受限,原生铅生产维持稳定状态。加工费为炼厂收入重要来源,去年同期国产矿加工费1800元/吨,今年同期2250元/吨,出现明显改善。另一方面铅冶炼副产品白银价格持续上涨也提高了炼厂收入水平,今年白银价格较之去年同期涨幅超过10%,利润丰厚,炼厂盈利水平大幅改善。从开工表现上,原生炼厂上半年开工率平均60%,低于去年平均64%水平,在利润因素推动下,原生铅下半年有提升空间。 图9 国内原生铅开工率有提升空间

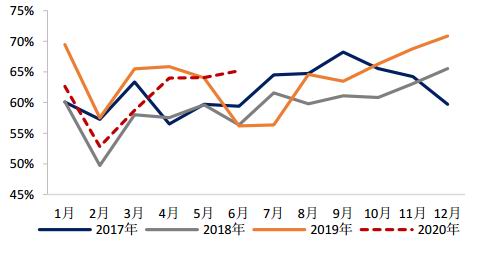

资料来源:SMM,金瑞期货 图10 白银现货价格强劲反弹

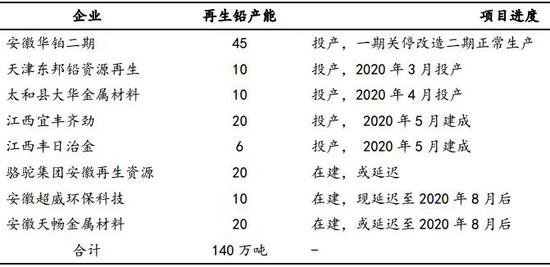

资料来源:Wind,金瑞期货 3.3 原料制约下再生铅下半年维持低速增长 下半年再生铅原料有望跟随消费节奏而增加,但再生利润低位难以刺激新增产能完全释放,我们参考去年下半年同期低利润水平,结合新产能投放进度,对下半年产量做出预期,预期再生铅产量维持低速增长即1.5%,全年来看,再生铅仍维持负增长。 3.3.1 再生铅产能扩张未带来产量增长 近两年再生铅产能处于不断扩张阶段,今年上半年相继有天津东邦、安徽华铂二期、安徽大华、江西齐劲、江西丰日等再生铅企业相继投产,且下半年安徽太和地区部分技改项目将在三季度晚些时候投产,但再生铅产能扩张并未带来再生铅产量的增长。相反,今年上半年国内再生铅减产最为严峻。受疫情影响,上半年铅价快速触底反弹也源自再生铅的恢复不及预期,而限制产量的主要因素在于原料废旧铅酸电池。 表3 我国2020年再生铅新投产项目

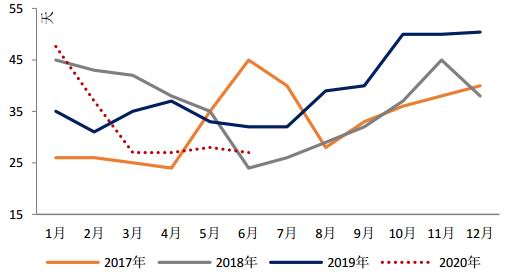

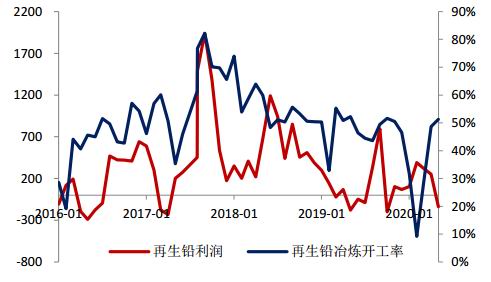

资料来源:金瑞期货 3.3.2 再生铅恢复与需求同步增长 下半年再生铅有望维持正增长,通过数据对比,我们发现短期再生铅企业开工走势(滞后一个月)与铅酸电池企业开工走势保持高度一致。下半年消费总体好于上半年,我们预估铅消费增速0.56%,结合铅酸电池新增需求及替换需求都有望回升的判断,随着废铅酸电池报废率上升,再生铅原料紧张问题缓解。长期来看,废料供应取决废电瓶理论报废量,根据测算,2020年废电瓶不考虑渠道折损理论报废量215万吨,相对再生铅总产能偏紧。 图11 再生铅利润制约开工率

资料来源:Wind,金瑞期货 图12 再生铅开工滞后电池消费1个月对比

资料来源:SMM,金瑞期货 四、终端分化下消费维持弱复苏 针对下半年经济增速,在市场流动性偏宽松背景下,市场普遍预期好于上半年,因此下半年铅消费市场有望在宏观转暖下走强。上半年疫情影响下的表观消费及终端拟合消费增速均为-4%,鉴于终端消费与表观消费增速历史走势较为一致,我们对下半年消费的预估采用拟合增速的方法进行预判。 首先,对终端消费表现与表观消费做回归分析,根据回归系数对消费权重取值分别为电动自行车28%,汽车18%,基站11%,出口8.6%;其次,结合市场预期我们做出消费乐观、中性、悲观三种假设,得到拟合消费增速分别是4.07%、0.56%、-2.79%。最后,结合下半年终端电动自行车、汽车、储能领域、铅酸电池出口的变化,通过自下而上的推演,在维持消费中性前提下,预计下半年消费受宏观驱动低位回升0.56%,维持弱复苏,受疫情拖累国内铅消费增速为-2%。 表4 今年下半年终端拟合铅消费增速的三种假设

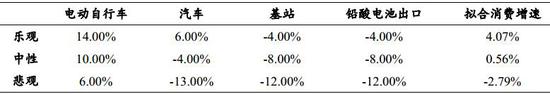

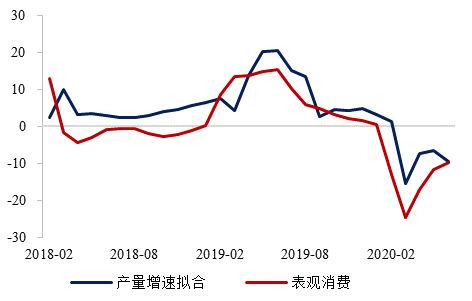

资料来源:Wind,金瑞期货 4.1 电动自行车行业维持低增长 今年上半年,终端铅酸电池企业复工快于供给端再生铅,尤其是5、6月传统季节性淡季,铅酸电池企业开工仍维持较好水平,这与电动自行车行业整体改善相关。今年1-6月份,电动自行车行业产量累计同比增速1.2%,好于其他消费领域。自去年电动自行车新国标实施后,行业由高速发展转向高质量发展。根据《中国电动自行车质量安全白皮书》,截至2019年末,中国电动自行车保有量已超过3亿辆,除了新车配套需求,与此同时电动自行车电池更换需求缓慢提升。 图13 电动自行车产量及同比增速

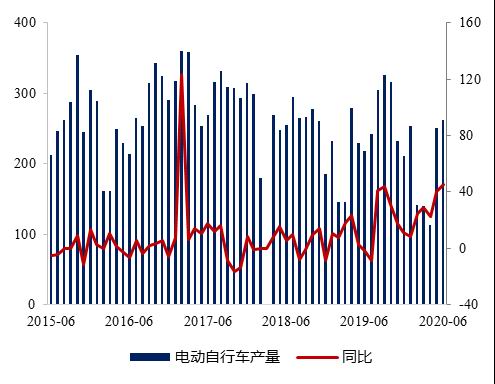

资料来源:Wind,金瑞期货 图14 汽车产量及同比增速

资料来源:Wind,金瑞期货 4.2 汽车政策渐松下产销进一步回暖 铅酸电池在汽车领域的消费有望成为复苏亮点。上半年汽车行业不容乐观,中汽协数据显示今年上半年汽车产销量过千万辆,同比下降16.8%和16.9%,但降幅较之前5个月分别收窄7.3个百分点和5.7个百分点,预示行业整体复苏。自主性消费也得到政策层面支持,为拉动汽车消费,工信部2月发布的《关于有序推动工业通信业企业复工复产的指导意见》中特别提出“鼓励汽车限购地区适当增加汽车号牌配额,带动汽车及相关产品消费”。随后,上海、深圳、天津、海南等省市纷纷发布政策响应,如上海新增4万个非营业性小客车牌照额度投放;深圳面向个人配置1万个混合动力小汽车指标;天津新增小客车个人摇号方式增量指标3.5万个;贵阳的“松绑”最为彻底,直接取消所有限购;北京目前已经针对“无车家庭”摇号新政开始征求社会意见。汽车行业的整体消费伴随经济复苏与地方性消费刺激政策恢复趋势确立。在维持中性假设下,预期下半年汽车消费下滑幅度有望收窄至-4%。 4.3 锂电池梯度利用挤压铅酸电池消费空间 2020年之后,随着国家工信部印发《关于做好新能源汽车动力蓄电池回收利用试点工作的通知》,确定北京、天津等19个省市及中国铁塔为动力电池回收试点地区和企业。以中国铁塔为首的通信基站进一步扩大梯度锂电池对铅酸电池的替代工作。2020年3月之后,移动通信基站的铅消费量,同比减少了7%,预计随着后续锂电池梯度利用的工作进一步展开,铅酸电池在通信基站的市场占比会被进一步挤压。因此,通讯基站中消费预估维持8%的负增长。 4.4 疫情与贸易限制施压电池出口 受全球疫情冲击以及两国贸易摩擦尤其是美洲与欧洲反倾销法案的进一步收紧,铅酸电池出口在2月受到较大冲击,出口量降幅最高至-62.4%,4月份之后,贸易紧张有所缓解,但全球疫情仍然严峻,出口承受较大压力,5月出口同比下降14.93%,6月出口同比下降11.37%。同时,在国内生产铅蓄电池的成本明显偏高的情况下,产业发展已逐步向低成本的东南亚国家,如越南、泰国、印度、菲律宾转移。特别是近两年来,外迁企业产区多已建设完成,进一步压制了今年以来铅蓄电池出口量。受到东南亚铅酸产业竞争影响,后市铅酸电池出口情况仍不容乐观,预计下半年出口增速较之去年同期下降8%。 图15 终端拟合消费增速与表观消费增速

资料来源:Wind,金瑞期货 图16 铅酸电池出口下滑

资料来源:Wind,金瑞期货 4.5 终端电池库存走高对价格形成压制 2020年上半年,铅酸电池工厂开工率不断提升,调研开工率由去年的59.39%提升至74.97%,同比上涨26.23%,其中固定型蓄电池开工率提升最大,由19年6月的67.39%提升至84.18%,由此传导至上游,使得今年上半年铅库存去库明显。然而,对比终端耗铅领域,下游电动自行车,汽车以及通信基站的电池消耗量不及往年,这意味着铅市场初级消费与终端消费出现一定背离,在终端库存表现尤为明显,铅蓄电池成品库存自年初的28.8天提升至6月份35.3天,库存同比增速在8.88%,这说明了铅库存由上游转移至终端铅蓄电池厂,这将成为未来铅价上行的制约因素。 整体来看,国内整体宏观预期向好,消费者信心指数从最低点97已上涨至116.40,预计下半年铅消费仍会保持恢复态势,铅消费降幅进一步收窄,结构上锂电对铅锌电池的替代规模仍在扩大,铅酸电池需求扭降转升较为困难,我们预期国内消费从上半年-4%转为下半年增长0.56%,2020年全年消费增速为-2%。 五、供需紧平衡铅价宽幅震荡加剧 基于对消费市场乐观、中性、悲观三种假设,在下半年预估消费增速分别为4%、0.56%、-2.8%的前提下,我们对市场判断结论如下: (1)消费中性情况下,下半年市场维持供需紧平衡,进口需求下降,三季度传统旺季见不到累库,而四季度小幅过剩3万吨,库存持续低位容易激发价格短期巨震,结构上延续偏强,back延续,整体铅价宽幅震荡。预计伦铅下半年均价1750美元,价格波动区间1600-1950美元/吨,沪铅下半年均价14300元,价格波动区间13500-16000元/吨。策略上买近抛远,高抛低吸。 (2)乐观预期下,未进口前国内精炼铅短缺6万吨,需要通过进口精铅弥补,为跨市反套提供机会,价格或反弹超预期,重心上升,伦铅1700-2200美元/吨,沪铅14000-17500元。策略上买国内抛国外,逢低买入。 (3)悲观预期下,未进口前国内精炼铅过剩9万吨,铅市场严重过剩,铅市场将通过价格下跌令过剩产能出清,预期价格将随着累库节奏下跌,国内铅价或回至12000一线。 结合市场宏观预期,我们认为第三种情况悲观预期发生概率较小。 风险提示:一方面是宏观市场预期的动态调整,另一方面是环保干预较少下再生铅增长超预期。 表5 全球铅市场供需平衡

资料来源:金瑞期货 金瑞期货 罗平 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);