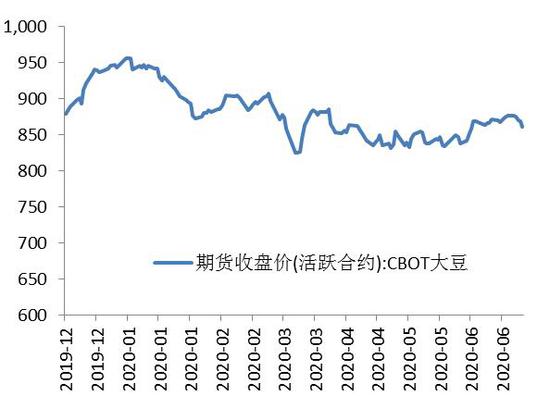

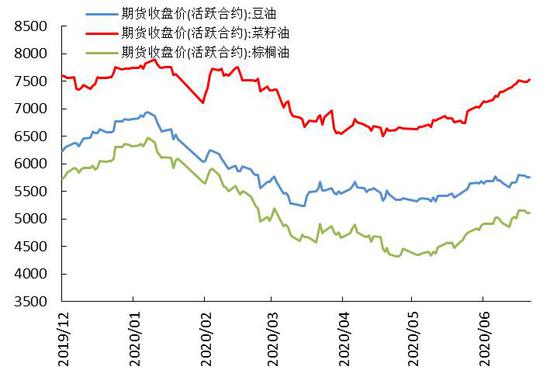

要点提示: 1、旧作产量及库存下调,全球大豆(4602, -37.00, -0.80%)供应收紧 2、巴西货币走强,南美大豆升水创高点 3、国内大豆月度进口环比大增 4、马棕榈(5544, 70.00, 1.28%)油出口延续强劲 5、国内油脂库存压力不减 市场展望与投资策略: 6月USDA供需报告调减19/20年度全球大豆产量及期末库存,大豆供应略有收紧。美豆产区天气延续良好,美豆播种进度及生长优良率均大幅优于往年,丰产预期使得美豆承压。美国新冠疫情仍较严峻,市场忧虑经济受损,亦不利于美豆走势。巴西大豆供应趋紧及中国重新开启美豆采购,对美豆有所支撑。美豆进入生长关键期易出现天气炒作,两国关系反复,谨慎引起市场波动。关注月底USDA公布播种面积报告。 巴西大豆货源日趋紧张,进口成本持续拉升,支撑豆油价格。但由于前期巴西大豆装运量较大,预计6-8月进口大豆月均到港量或超千万吨,且夏季大豆容易发生热损,均促使油厂尽量保持开机。下游豆油成交一般,市场需求并未显著跟进,豆油库存预计保持升势。马来棕榈油仍处增产季,出口强势使产区库存压力有所缓解。国内棕油库存相对较低,根据买船预计7月棕榈油到港量将有所增加,叠加豆棕价差收窄抑制棕油需求,棕榈油库存或将回升。由于进口不畅,菜油供应预计长期偏紧,受中加关系趋紧驱动,菜油价大幅拉升。但由于菜油价显著高于豆棕,现货多呈有价无市状态,菜油较难走出独立行情。疫情再次爆发,亦不利于油脂市场。经多重因素驱动,油脂涨至高位,但基本面压力仍存,油脂上行动力衰减,预计将回归调整走势,前期多单可适时减持。 一、6月行情走势回顾 6月中上旬,受美豆出口需求前景改善和USDA报告利好提振,CBOT大豆震荡上涨。6月国内油脂整体强势上行,其中,马来棕油6月出口强劲支撑棕油走高,进口大豆继续大量到港,巴西大豆供应趋紧使得升贴水报价坚挺支撑豆油价。受中加关系驱动,市场情绪高涨,6月菜油价大幅拉升。 图1:CBOT大豆期价

资料来源:华安期货投资咨询部;Wind 图2:油脂期价

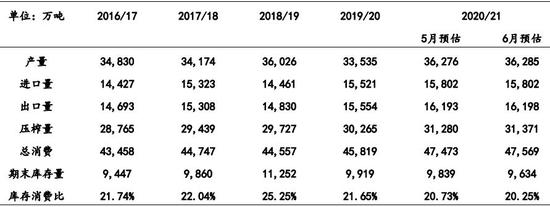

资料来源:华安期货投资咨询部;Wind 二、供需分析 2.1 旧作产量及库存下调,全球大豆供应收紧 表1:6月USDA全球大豆供需平衡表

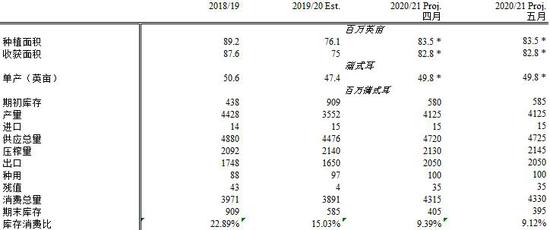

资料来源:华安期货投资咨询部;USDA 6月USDA全球大豆供需数据显示,2019/20年度大豆产量调降80万吨,其中阿根廷产量预估从上月的5100万吨调降100万吨至5000万吨,巴西大豆产量预估继续维持1.24亿吨不变。美国农业部对中国2019/20年度进口量预估上调200万吨至9400万吨,对2020/21年度进口量维持9600万吨预估不变。全球大豆旧作结转库存下调110万吨至9919万吨,2020/21年度结转库存下调210万吨至9634万吨。全球大豆供需继续小幅收紧。 2019/20年度美豆旧作出口调降2500万蒲式耳至16.5亿蒲,压榨调增1500万蒲至21.4亿蒲式耳,产量小幅调降,期末库存小幅调增至5.85亿蒲式耳。2020/21年度美豆新作产量根据惯例未做调整,新作出口未做调整,期初库存因旧作库存调增而调增,由于新作压榨调增幅度大于期初库存调增幅度,新作期末库存下调1000万蒲至3.95亿蒲,数据较市场平均预期偏多。 表2:美豆供需平衡表调整

资料来源:华安期货投资咨询部;USDA 根据美国农业部数据,截止6月18日,2019/20年度迄今为止,美国对华大豆销售总量(已经装船和尚未装船的销售量)为1577.5万吨,同比增加15.0%。美国对中国(大陆地区)大豆出口装船量为1288.1万吨,高于去年同期的815.7万吨。 图3:美豆周度出口(万吨)

资料来源:华安期货投资咨询部;USDA;Wind 图4:美豆月度压榨量(百万蒲式耳)

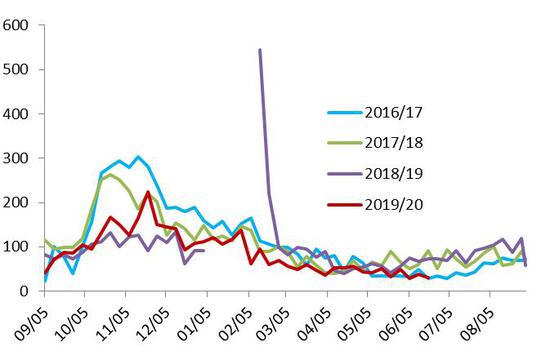

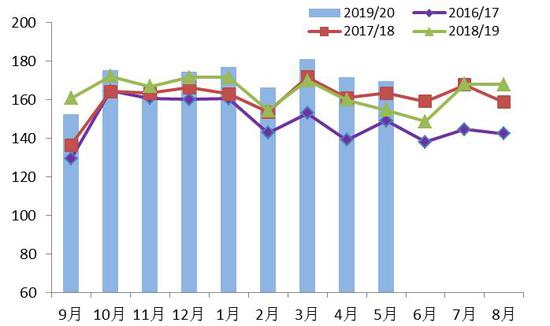

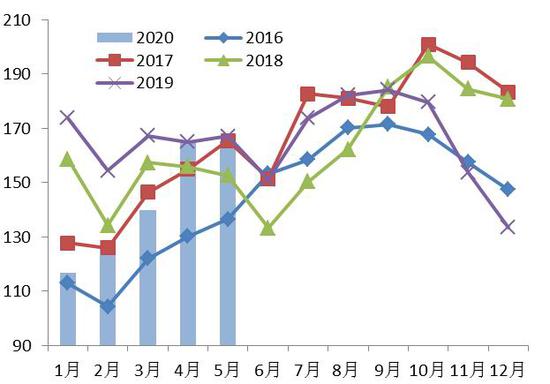

资料来源:华安期货投资咨询部;USDA;Wind 美国油籽加工商协会(NOPA)发布的压榨报告显示,5月美国大豆压榨量为1.69584亿蒲式耳,低于4月1.71754亿蒲式耳。这是历年5月份压榨量最高水平,超过2018年创下的前次纪录。由于充足的大豆供应以及大豆制成品需求较好,本年度(2019年9月开始)以来美国大豆压榨量一直处在历史同期高位。 截至2020年6月21日当周,美国大豆种植率为96%,去年同期为83%,五年均值为93%。当周,美国大豆出苗率为89%,去年同期为66%,五年均值为85%。当周,美国大豆优良率为70%,去年同期为54%。当周,美国大豆开花率为5%,去年同期为1%,五年均值为5%。本年度自美豆进入播种期以来,美豆产区天气延续良好,利于大豆播种和生长。目前美豆新作进展顺利,生长进度和优良率均显著高于往年同期,丰产预期下美豆价格承压。 2.2 巴西货币走强,南美大豆升水创高点 从布宜诺斯艾利斯谷物交易所发布的报告来看,截至2020年6月17日,阿根廷2019/20年度大豆收获工作结束,平均大豆单产为每公顷2.94吨,产量为4960万吨,比上年低了550万吨。2014/15年度到2018/19年度的大豆平均产量为5230万吨。 据巴西政府数据显示,2020年5月份巴西大豆出口量巴西跃升45%,至1550万吨,为历史次高纪录。今年1-5月,巴西4900万吨出口大豆中有74%运往中国,较上年同期跳增40%。中国大豆进口需求强劲得益于1月到5月上旬巴西雷亚尔汇率贬值超过40%,提升巴西大豆的价格竞争力。5月下半月雷亚尔反弹,农户现金流充足,仅在必要时才进行销售,巴西大豆销售有所放缓。目前巴西大豆升水创下去年12月份以来的最高点,加之巴西陈豆库存下滑,预计巴西6月大豆出口将有所下滑。 图5:进口大豆升贴水

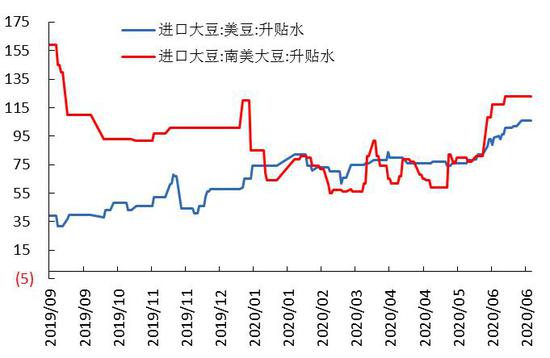

资料来源:华安期货投资咨询部;Wind;巴西贸易部 图6:巴西大豆月度出口量(万吨)

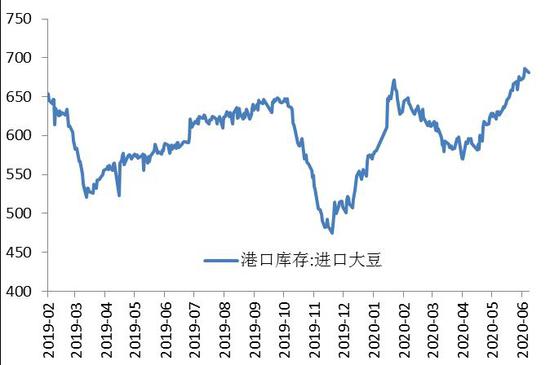

资料来源:华安期货投资咨询部;Wind;巴西贸易部 2.3 国内大豆月度进口环比大增 海关数据显示,5月份中国进口大豆938万吨,高于去年同期的736万吨,也高于4月份的671.4万吨,创下去年12月份进口量954万吨以来的最大单月进口量。随着巴西天气改善,从巴西进口的大豆大批运抵中国,使得5月份中国大豆进口量同比猛增27.4%。 由于巴西货币贬值带来的价格优势,以及中国压榨商迫切希望消除与疫情相关的供应不确定性,3-5月中国订购大量巴西大豆。近期欧洲和亚洲封锁措施放松,市场对全球经济恢复的的情绪乐观,5月下旬以来巴西雷亚尔汇率走强,使得美国大豆价格比巴西供应更具竞争力,中国买家开始重新采购美国大豆。但是,目前两国之间众多悬而未决的问题可能造成贸易前景不确定,从而影响美豆的采购,后期仍需密切关注两国关系走向。 图7:大豆月度进口量(万吨)

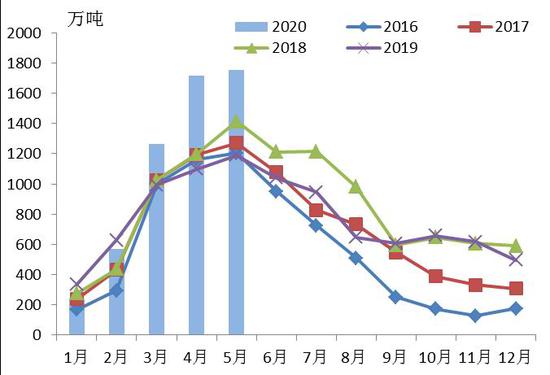

资料来源:华安期货投资咨询部;中国海关 图8:国内大豆库存(万吨)

资料来源:华安期货投资咨询部;中国海关 小结:6月USDA调降全球大豆旧作产量和库存,美豆旧作产量也小幅调降,大豆供应小幅收紧,数据较市场预期偏多。巴西大豆出口强势,由于雷亚尔反弹减弱巴西大豆价格竞争力,预计后期出口量将有所下滑。国内5月进口大豆环比大增,且中国重新开始采购美豆,国内大豆供应宽松,施压大豆市场。 2.4 马棕榈油出口延续强劲 图9:马来西亚棕榈油月度产量(万吨)

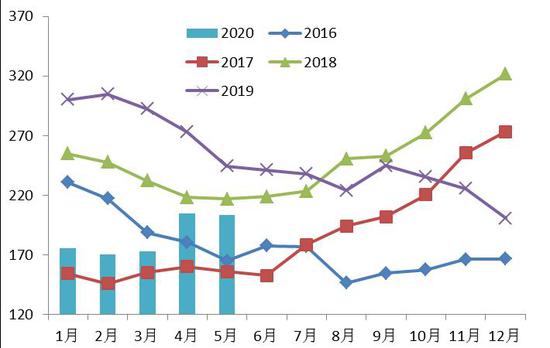

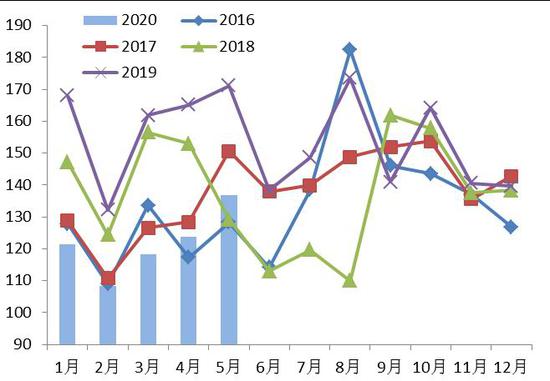

资料来源:华安期货投资咨询部;MPOB 图10:棕榈油库存(万吨)

资料来源:华安期货投资咨询部;MPOB 马来西亚棕榈油局(MPOB)数据显示,2020年5月底马来西亚棕榈油库存为203万吨,环比减少0.5%,为三个月来首次下滑,马来西亚5月份棕榈油产量环比减少0.09%,为165万吨。5月份出口量为137万吨,环比增加10.7%,创下五个月来的最高水平,标志着需求恢复。出口和国内需求高于预期,而产量下滑,造成库存减少。 虽然5月份产量下滑,但目前马来棕榈油仍处于增产季。据马来西亚棕榈油协会(MPOA)发布的数据显示,2020年6月1-20日,马来西亚毛棕榈油产量环比增加5.08%。6月份棕榈油需求同样旺盛,主要由于作为全球最大的食用油进口国,印度恢复从马来西亚进口棕榈油。船运调查机构ITS数据显示:马来西亚6月1-25日棕榈油出口量环比增加37.2%。但目前印度正在考虑上调食用油进口征税,旨在通过提高国内油籽产量,实现自给自足。关注马棕油后期需求能否跟进。 图11:马来西亚棕榈油月度出口量(万吨)

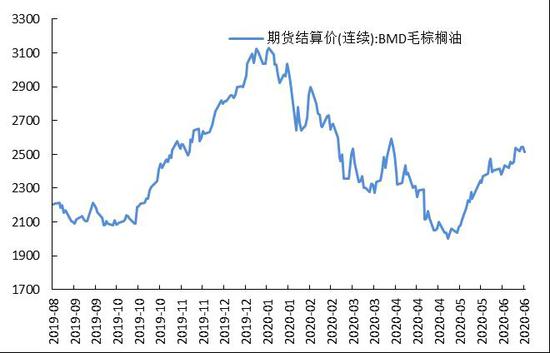

资料来源:华安期货投资咨询部;MPOB;Wind 图12:马来西亚毛棕油结算价(马来西亚令吉特)

资料来源:华安期货投资咨询部;MPOB;Wind 2.5 国内油脂库存压力不减 截止6月23日,国内豆油港口库存总量85.4万吨,较上月同期增17.8%,较去年同期降低33.7%。全国港口食用棕榈油库存总量40.1万吨,较上月同期降13.6%,较去年同期降低41.5%。 图13:国内主要港口豆油库存(万吨)

资料来源:华安期货投资咨询部;Wind 图14:棕榈油港口库存(万吨)

资料来源:华安期货投资咨询部;Wind 由于3-5月份中国装运巴西大豆数量庞大,根据船期预估,国内6-8月进口大豆月均到港量有望达到1000万吨。进口大豆到港压力日渐增大,且夏季大豆容易发热变质,沿海油厂开机率持续升至超高水平。从5月下旬豆油库存开始止跌回升,近期仍保持升势。国内棕榈油仍处于低库存状态,近期买船增多,棕油库存略有回升。豆棕价差不断收窄,对棕油市场需求也形成了抑制,预计港口棕榈油库存或将止住跌势。随着沿海菜籽及菜油到港卸船增加,及中储粮6月24日拍卖菜油共成交7499吨,菜油紧张的供应有所缓解,菜油库存较前期有所增长。但由于菜籽进口不畅,油厂开机率和菜油库存均处于历史同期低位。 2.6 基差分析 目前,沿海一级豆油基差在Y2009+80到200不等,较上月同期有所走强。巴西大豆货源日趋紧张,进口成本持续拉升。但油厂开机率高企,后市供应无忧,市场观望情绪浓厚,豆油总体成交表现一般,将制约豆油基差表现。由于棕榈油库存仍处于低位,棕榈油走势略好于豆油。菜油方面,中加关系紧张导致菜籽进口不畅,提振菜油行情。但由于与豆棕价差较大,买家采购积极性不高,预计成交依旧将清淡,基差表现偏弱。 图15:一级豆油现货对豆油主力合约基差(元/吨)

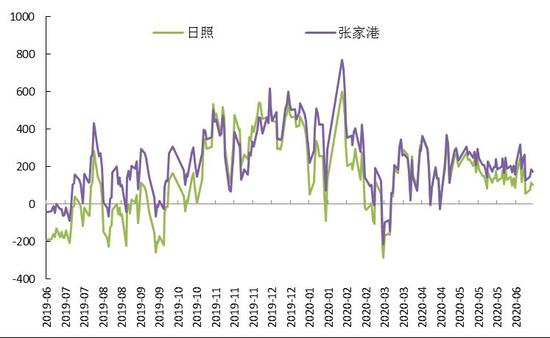

资料来源:华安期货投资咨询部;Wind 图16:24度棕榈油现货对棕榈油主力合约价差(元/吨)

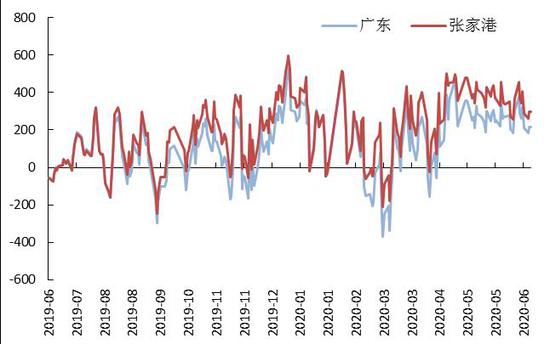

资料来源:华安期货投资咨询部;Wind 小结:马棕油仍处增产季,6月马来预计恢复高产。棕榈油出口持续旺盛,缓解产区库存压力。进口大豆到港量日渐增大,国内油厂开机率高企,豆油库存维持升势。棕榈油仍处于低库存,但豆棕价差收窄对棕油需求形成抑制。库存压力不减,以及疫情再次爆发引起市场忧虑,油脂基差难有较强表现。 三、后市展望与操作策略 6月USDA供需报告调减19/20年度全球大豆产量及期末库存,大豆供应略有收紧。美豆产区天气延续良好,美豆播种进度及生长优良率均大幅优于往年,丰产预期使得美豆承压。美国新冠疫情仍较严峻,市场忧虑经济受损,亦不利于美豆走势。巴西大豆供应趋紧及中国重新开启美豆采购,对美豆有所支撑。美豆进入生长关键期易出现天气炒作,两国关系反复,谨慎引起市场波动。关注月底USDA公布播种面积报告。 巴西大豆货源日趋紧张,进口成本持续拉升,支撑豆油价格。但由于前期巴西大豆装运量较大,预计6-8月进口大豆月均到港量或超千万吨,且夏季大豆容易发生热损,均促使油厂尽量保持开机。下游豆油成交一般,市场需求并未显著跟进,豆油库存预计保持升势。马来棕榈油仍处增产季,出口强势使产区库存压力有所缓解。国内棕油库存相对较低,根据买船预计7月棕榈油到港量将有所增加,叠加豆棕价差收窄抑制棕油需求,棕榈油库存或将回升。由于进口不畅,菜油供应预计长期偏紧,受中加关系趋紧驱动,菜油价大幅拉升。但由于菜油价显著高于豆棕,现货多呈有价无市状态,菜油较难走出独立行情。疫情再次爆发,亦不利于油脂市场。经多重因素驱动,油脂涨至高位,但基本面压力仍存,油脂上行动力衰减,预计将回归调整走势,前期多单可适时减持。 华安期货 李伟 何濛 沈秋怡 |

|

|  |

|

微信:

微信: QQ:

QQ: