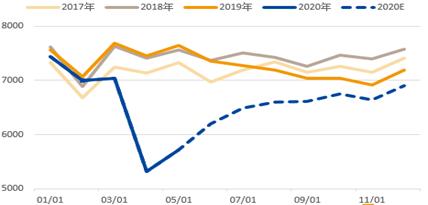

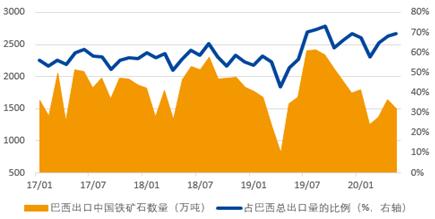

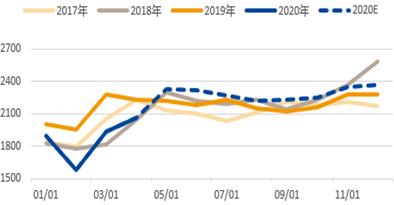

原标题:铁矿(817, -2.50, -0.31%)石半年报——供应缺口逐渐填补 矿价或先强后弱 来源:陆家嘴大宗商品论坛 回顾上半年,年初在国内疫情悲观预期影响下,期现货价格大幅下跌,随后在宏观预期修复背景下,随黑色系大幅反弹,于2月底到3月中旬进入宽幅震荡状态,之后海外疫情爆发引起外需担忧,期现货价格再次大幅下跌,5月初由于国内高需求下基本面持续好转,海外疫情缓解经济开始重启,期现货价格大幅上涨至近年高位,并在6月中旬后进入高位宽幅震荡状态。 展望下半年,全球铁矿石总供给同比增加约80万吨,总需求同比增加约420万吨,国内铁矿石供应缺口逐步填补,但偏低库存及经济“重启”等因素对价格形成一定支撑,偏高矿价下单边波动剧烈,海外经济重启偏缓情况下,价格整体呈现前强后弱走势,短期宽幅震荡,后期可能面临一定调整压力。同时应关注,巴西等地疫情对供给端的影响,海外经济重启节奏,及国内钢厂置换落地情况等不确定性因素可能导致阶段性供需错配,甚至是扭转供需基本面,届时将阶段影响市场行情走势,使价格展现高的弹性空间。 1 预计下半年铁矿石需求小幅增加 1.1海外需求有所回升,关注主要经济体重启节奏 海外主要经济体经济继续重启,需求最坏阶段可能阶段性度过,应关注下半年海外经济重启进程对需求节奏的影响,但也应防范“二次反弹”的可能影响。其中,“发动机”美国的多数州经济逐步重启,但近期部分地区疫情有所反弹,且发病人数仍处高位平台期,恢复进程可能相对缓慢;法、德等欧洲多数国家已降至低位平台期,经济持续性重启;日、韩等早已进入有效控制期,但受限于外向型经济模式,全面重启仍然受限,部分高炉推迟重启。 据世界钢铁协会数据测算,1-5月,海外铁矿石总需求量同比下降约4920万吨/13%;2020年下半年,预计海外总需求同比将下降约2650万吨/6.2%。 图1:海外铁矿石总需求量估算(万吨)

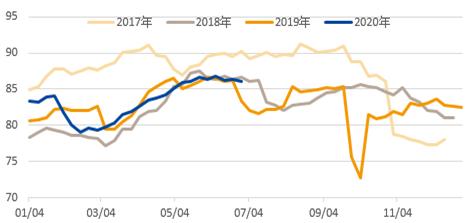

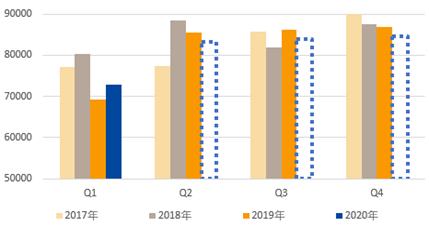

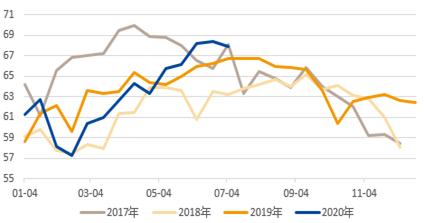

资料来源:Mysteel,国投安信期货 1.2环保边际放松,国内需求将保持高位水平 疫情后经济恢复期的背景下环保边际放松,全国高炉产能利用率稳步上升至近年高位水平,截至7月3日,全国163家钢厂高炉产能利用率由2月21日低点回升约6.9个百分点至86%。 1-5月,中国铁矿石总需求量同比增加893万吨/1.6%。展望下半年,国内宏观经济“六稳、六保”为主,地产、基建“逆周期”将对国内铁矿石等黑色系商品形成一定价格支撑,且下半年置换产能投放较为集中,钢厂生产效率将有所提高,铁矿石需求仍将保持高位水平,估算下半年国内铁矿石需求将同比增加约3070万吨/4.8%。 图2:高炉产能利用率(%)

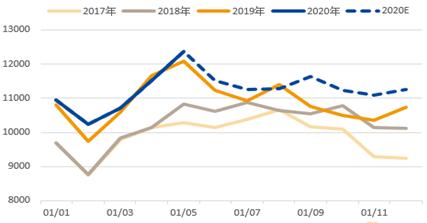

资料来源:Mysteel,国投安信期货 图3:中国铁矿石总需求量估算(万吨)

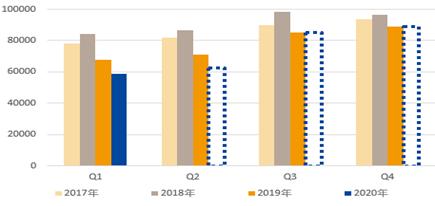

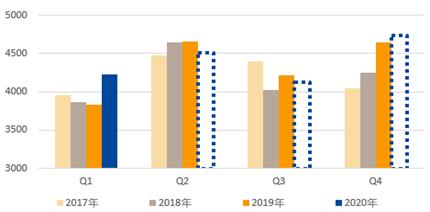

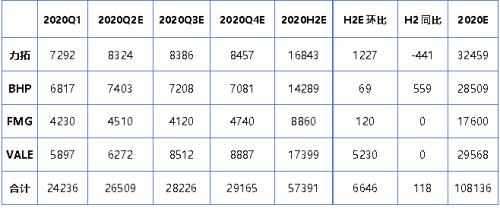

资料来源:Mysteel,国投安信期货 综合分析,2020年下半年,海外主要经济体经济继续重启,需求最坏阶段可能阶段性度过,但应关注下半年海外经济重启进程对需求节奏的影响,防范“二次反弹”的可能影响;同时,国内宏观经济“六稳、六保”为主,地产、基建“逆周期”将对国内铁矿石等黑色系商品形成一定价格支撑,且下半年置换产能投放较为集中,钢厂生产效率将有所提高,铁矿石需求仍将保持高位水平。因此,预计2020年下半年,全球铁矿石下半年铁矿石总需求量同比上升约420万吨/0.4%。 2 下半年铁矿石供应端恢复性增长 2.1淡水河谷发运不稳定,存在不能完成目标可能 由于巴西疫情仍处于高峰期,下半年供给端仍存在疫情、矿难等突发事件产生影响的可能,应密切关注VALE等不确定性对基本面和行情的可能冲击。展望下半年: (1)若按VALE6月17日再次官宣的年度3.1-3.3亿吨下限计算,则预计Q3周度发运量须达到709万吨,Q4周度发运量须达到740万吨,即Q3和Q4周度发运需超过2019年,达到2018年水平。而VALE Q1和Q2周度发运量为453万吨和483万吨,远低于2018年和2019年水平。结合目前巴西疫情及生产发运现状,后期很难达到2018年水平,因此存在不能完成目标可能。 (2)结合目前巴西疫情及生产发运现状,我们认为Q3、Q4周度发运量回升至2019年同期的655万吨、684万吨左右的可能性更大些。 即估算下半年,VALE发运量同比持平至约1.74亿吨,环比增加约5230万吨/43%。同时,巴西相关方面多次表态将保持向中国的充足发运量,预计下半年巴西发运至中国的比例将维持偏高水平。 表1:VALE运量假设情况对比

数据来源:国投安信期货整理自官网发布信息及Bloomberg,Mysteel 图4:VALE季度发运量估算(千吨)

资料来源:公司官网,Mysteel,国投安信期货 图5:巴西铁矿石出口情况

资料来源:Mysteel,国投安信期货 2.2澳洲主流矿山发运平稳,整体有所回升 澳洲三大矿山情况:(1)力拓方面,2020财年发运目标仍维持3.24-3.34亿吨,上半年发运受飓风等影响较大,预计下半年将有所恢复,发运量环比增加约1227万吨/7.9%,同比下降约441万吨/2.6%。(2)BHP方面,2020财年目标产量仍为2.73-2.86亿吨,检修后生产效率有所提高,预计下半年发运量环比增加约69万吨/0.5%,同比增加约559万吨/4.1%。(3)FMG方面,产运稳定且效率有所提高,其2020财年目标发运量由1.7-1.75亿吨提高到1.75-1.77亿吨,预计下半年发运量环比增加约120万吨/1.4%,同比基本持平。 展望下半年,澳洲三大矿山财年冲量后短期检修可能增加,但整体产运将保持稳中有升,预计下半年澳洲三大矿发运量环比增加约1416万吨/9.7%,同比小幅增加约118万吨/1.5%。 图6:力拓下半年发运量估算(千吨)

资料来源:公司官网,Mysteel,国投安信期货 图7:BHP下半年发运量估算(千吨)

资料来源:公司官网,Mysteel,国投安信期货 图8:FMG下半年发运量估算(万吨)

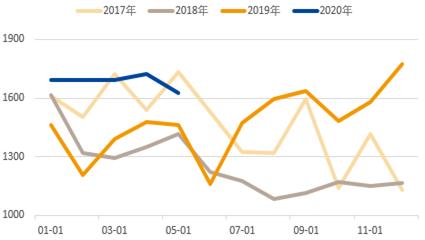

资料来源:公司官网,Mysteel,国投安信期货 2.3非主流矿开始恢复,但部分地区不容乐观 高矿价下,海外非主流矿山利润水平良好,下半年将延续稳产、增产的生产经营策略。疫情下,加拿大、南非、秘鲁等前期受影响矿山开始逐步复产;但印度、俄罗斯等地疫情仍处爆发期或高水平期,这些地区矿山供给仍不容乐观,应关注可能的疫情影响。下半年,预计海外非主流产量同比减少约500万吨。 同时,1-5月,国内非主流矿进口同比大幅增加1432万吨/20.5%,国内钢厂利润仍可能偏低背景下,非主流矿性价比显现,预计下半年国内非主流矿进口量同比仍将保持增长。 图9:非主流矿季节性进口量(万吨,除澳、巴外)

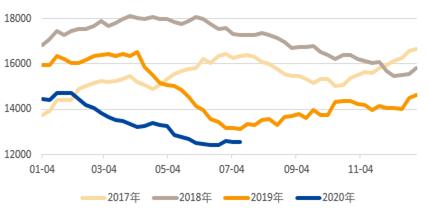

资料来源:Mysteel,国投安信期货 2.4地矿具有一定性价比,生产维持偏高水平 国内新冠疫情已经有效控制,钢厂低利润下地矿性价比及冶金优势逐步显现,矿价相对高位下企业生产积极性高,国内矿山已恢复正常生产。1-5月,国内原矿产量为33696.7万吨,同比增加4.1%;截至7月10日,126家地矿产能利用率同比上升1.17百分点至67.9%。高利润下,下半年地矿生产将保持偏高水平,预计铁精粉产量同比增加约460万吨/3.5%。 图10:国内铁精粉产量估算(万吨)

资料来源:Mysteel,国投安信期货 图11:126家地矿产能利用率(%)

资料来源:Mysteel,国投安信期货 2.5供给端同比基本持平,仍应防范疫情等突发事件扰动 综合以上分析,预估下半年四大矿发运量同比上升118万吨,非主流矿山同比减量约500万吨,国产铁精粉同比增加约460万吨。 因此,预计下半年全球铁矿石总供给恢复性回升,同比基本增加约80万吨;且VALE存在不能达到产量目标的可能,巴西、印度等地区疫情仍处高峰期,应防范疫情等突发事件对供给和行情的扰动。 表2:四大矿供给情况表(万吨)

数据来源:国投安信期货整理自官网发布信息及Bloomberg,Mysteel 3 后期行情展望 3.1供应缺口逐渐填补,价格呈现前强后弱走势 展望2020年下半年,预计全球铁矿石总供给同比增加约80万吨,总需求同比增加约420万吨。对于国内,“六稳、六保”政策背景下,地产、基建等“逆周期”调节将使得整体需求维持偏高水平;而供给端,前期由于澳洲财年冲量后季节性检修及巴西等地供给仍在逐步恢复中,使得供给难以大幅回升,甚至阶段走弱,而后期随着海外疫情可能逐步减轻,巴西等海外矿山供给将恢复性增加。因此,预计下半年前期国内铁矿石供需整体保持相对良好,后期供应缺口逐渐填补,基本面偏紧的局面将有所缓解,铁矿石价格整体呈现前强后弱走势。 图12:2020年国内铁矿石供需平衡估算

资料来源:Mysteel,国投安信期货 3.2 偏低库存形成一定支撑,不确定性提供行情驱动 截至6月26日,包含45港及64家钢厂的国内全产业链铁矿石总库存同比下降572万吨/4.3%,较年初大幅下降约1853万吨/12.8%。下半年,铁矿石基本面整体趋弱,库存将逐步有所积累,但仍处近年偏低水平,且海外需求端“最差”时期可能暂时渡过,国内宏观经济政策整体偏暖,将对整体价格形成一定支撑。 同时应注意以下几个主要的不确定因素:(1)巴西、印度等地疫情仍处高峰期,仍可能造成供给端扰动;(2)美、欧、日、韩等主要经济体经济重启节奏不同,将影响海外需求总量及节奏;(3)国内钢厂产能置换落地实施节奏等。下半年,这些不确定性因素可能导致阶段性供需错配,甚至是扭转供需基本面,届时将阶段影响市场行情走势,使价格展现高的弹性空间。 图13:国内铁矿石全产业链库存(万吨)

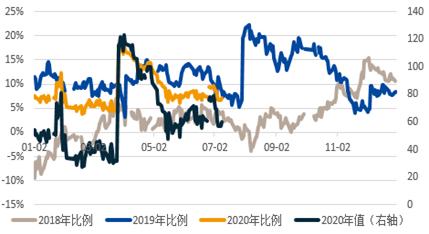

资料来源:Mysteel,国投安信期货 3.3基差有所修复,关注09品牌交割的可能影响 截至7月10日,铁矿石基差由4月初17.9%的高位,迅速修复至目前7%左右的平均水平,但仍高于黑色系中螺纹、焦炭(1941, 24.50, 1.28%)等品种。后期,基本面整体趋弱但宏观预期偏暖,基差波动可能加大,且I2009合约将开始实行品牌交割,可交割品范围扩大,近期影响尚不明显,但后期临近交割月时,随着可交割品间价差的变化,届时可能会对行情产生一定影响。 图14:品牌交割下主连升贴水比例和基差值(%,元/吨)

资料来源:Mysteel,国投安信期货 3.4钢厂利润维持偏低水平,高低品价差将有所收窄 下半年,国内外经济仍将持续受到新冠疫情影响,成材库存和生产处于近年偏高水平,钢厂利润仍可能维持偏低水平,低品矿性价比优势有所显现,将对中低品矿的配比有所增加,高低品价差可能有所收敛,同时环保限产边际放松及海外出口比例增加,可能使得球团及块矿等品种有一定承压。 风险提示:防范疫情、矿难、天气及宏观变化等突发事件影响。 图15:高低品价差与利润对比

资料来源:Mysteel,国投安信期货 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);