行情回顾 二季度至今整体硅锰盘面呈现先上涨后下跌走势。4月份受疫情以及南非发运受限等因素,盘面先涨800点,同样现货也跟随盘面涨幅300元/吨左右。5-6月份随着南非出口缓解,锰矿价格大幅回落,硅锰盘面重心下移以及现货市场高价成交稀疏,成交清淡,现货下跌600元/吨左右。硅铁(5544, -14.00,-0.25%)4月份整体盘面呈现震荡上行,现货价格基本维持平平,5月受运费上涨提振,厂家报价靠向高位,且月初招标价格有上涨迹象,市场保持稳中坚挺为主,月中随着招标敲定,现货环比月初涨100元/吨。月末随着工厂排单生产及库存下降,货源紧张报价仍维持坚挺。6月中上旬硅铁市场表现相对平稳,下旬至今盘面下跌明显,现货维持紧张局面。 锰矿方面,4月份随着盘面上涨又因疫情影响国外发运,锰矿4月初上涨幅度较大,主要因4月硅锰钢招价格低于预期,且最终代表性钢厂价格低于预期定价影响,整体走跌2-4元/吨。中旬南非封国继续延长以及外盘价格上调刺激港口锰矿报价上调,累计上调5元/吨度。随着5月外盘价格上涨且港口锰矿库存下降,4月锰矿市场支撑整体较强。5月因节前下游厂家集中备货,节后至月底仍无集中采购锰矿出现,因下游行情持续疲软,且港口锰矿降库不明显,锰矿市场走弱趋势逐步加深,至5月底个别锰矿价格累计走跌9元/吨度,跌幅超市场预期,封盘观望情绪较浓。随着6月对华锰矿报价公布,报价环比4月价格大幅上涨2.6-2.65美元/吨度,因海外矿山6月对华报价调涨接近7美金/吨度,5月中旬合金市场出现高位回调,导致锰矿价格也有高位松动现象,部分矿种出现小幅回落。随着锰矿港口库存逐步去库,国内南非锰矿到港量明显减少,进入6月因海外发运矿价处于高位,且国内下游合金厂采购锰矿不积极,随着外盘报盘的下滑,导致国内港口矿商报价也较为低迷,实际成交无明显改善。目前南非没有再次宣布加严封锁,但仍有部分中小矿山开采受到影响。 硅铁方面:4月硅铁基本无太大变化,5-6基本保持稳中坚挺。前期兰炭行情难以维稳,成本端有所下调,厂家低负荷运行,4月初硅铁库存较高,但企业利润已较低,存在成本支撑,工厂继续降价走货意愿明显不高,且主产区已经开始减产。中旬至月底因检修停产消息不断,限产负荷产能30%左右,原料兰炭价格行情持续走弱且去库能力均无利好支撑,随着4月中旬以来硅铁盘面重心不断上移,硅铁市场保持稳中向好的趋势,5月初主要受运费上涨,市场低价货源较为难寻。6月份整体现货处于紧张局势,但随着价格上调,硅铁成本下移,利润空间拉大,以及转产企业增多,价格维持坚挺运行。 图1:硅锰价差

数据来源:银河期货、wind资讯 图2:硅铁价差

数据来源:银河期货、wind资讯 图3:硅锰钢厂招标

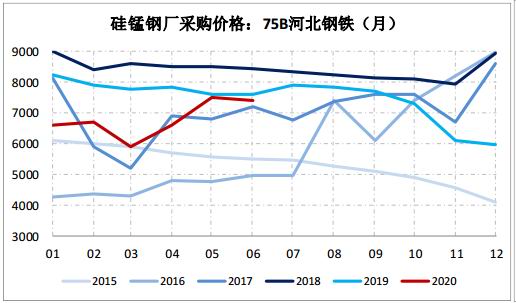

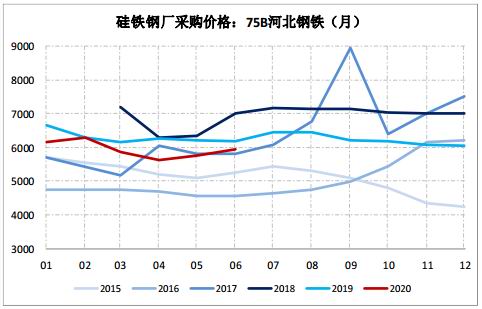

数据来源:银河期货、wind资讯 图4:硅铁钢厂招标

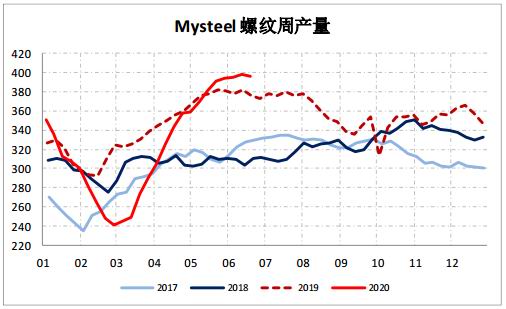

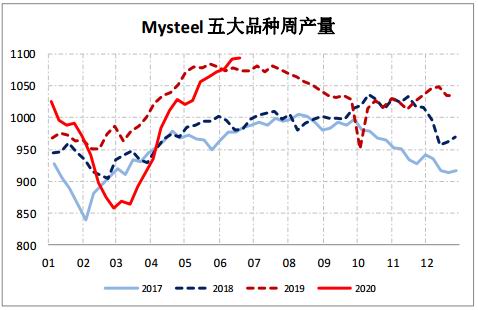

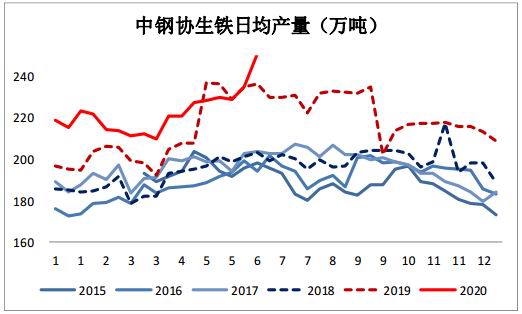

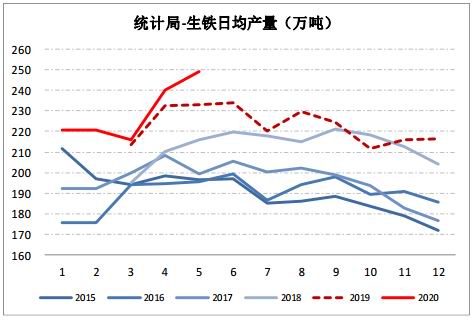

数据来源:银河期货、wind资讯 一、硅锰硅(6306, -66.00, -1.04%)铁需求 4-6月份247家生铁产量来看,6月生铁产量较5月均值提升约6.63万吨/天,5月生铁产量较4月均值提升约10万吨/天,4月生铁产量较3月均值提升约11.5万吨/天,生铁产量回升幅度较明显,4-6月份螺纹周度产量均值370万吨。4月初下游需求回升明显,铁水产量开始稳步回升,硅锰需求逐渐好转。4月中旬铁水产量仍在回升,同时钢材库存降幅扩大,建材需求表现强劲,热卷(3748, 7.00, 0.19%)表需也有所改善。5月份螺纹产量已经接近去年同期水平,而板材产量仍未完全恢复,对铁水有一定限制。进入6月华南季节性开始有明显影响,需求有明显下滑趋势,但板材需求有明显好转迹象,热卷产量呈现明显回升趋势,对合金需求仍较好。目前宏观数据来看,4-5基建和地产都有所好转,但4、5月份赶工及地产新开工累计负值影响,不排除建材需求超季节性回落,华东地区长流程已低位,钢厂利润会逐步承压,对于原料现货向上驱动预计减弱,7月螺纹需求或依旧较差,需要等螺纹需求季节性好转,或将带动硅锰价格再有好转。 硅铁:4月初随着下游复产复工面积扩大,需求及成交量均有提升,但下游需求尚未完全恢复,钢厂减产限产仍在。月中由于钢厂招标延期,厂家库存量减产缓慢,整体库存量依旧处于高位,下旬至今因物流不畅造成已复工复产的企业面临主动减产检修,主要应对兰炭市场需求减弱导致的库存积压,5月整体需求端暂未明显改善,镁价当时处于低位,低价暂不出货,工厂报价坚挺,硅铁价格开始呈现上涨趋势,工厂出现排单现象,挺价氛围强烈,部分工厂开始复产。随着出口有所回升,排单周期拉长,无库存现象导致工厂提价氛围浓烈,价格小幅探涨。6月至今复工复产不断跟进,供应方面有所缓解,而随着盘面冲高回落,交割库现货量逐步增加,加剧工厂现货紧张局势,但随着价格上调,硅铁成本下移以及复产企业增多,市场现货价格维持坚挺运行,宁夏地区7月有工厂继续投产,后期供应量继续增加,预计市场现货将呈现偏弱局势。 图5:螺纹产量

数据来源:银河期货、wind资讯 图6:五大品种产量

数据来源:银河期货、wind资讯 图7:高炉产能利用率

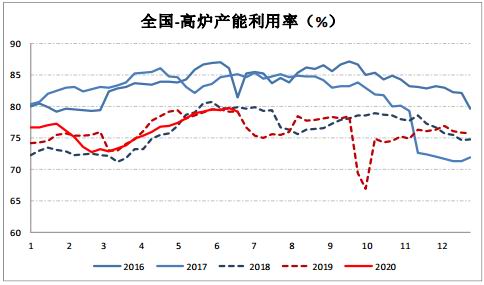

数据来源:银河期货、wind资讯 图8:247家生铁产量

数据来源:银河期货、wind资讯 图9:生铁产量-中钢协

数据来源:银河期货、wind资讯 图10:生铁产量-统计局

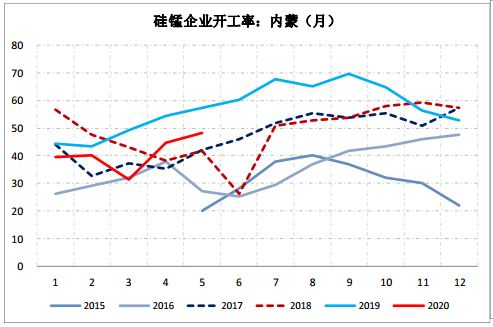

数据来源:银河期货、wind资讯 二、硅锰硅铁供应 截止4-5月硅锰月度开工率均值约52.63%,4-5月份硅锰周度开工率均值约55.28%,据数据显示,4月初随着国内疫情好转,南方较多厂家已复产,生产恢复导致硅锰产量大幅回升,但随着南非封锁期延长,锰矿现货价格进一步推涨,南非锰矿影响量为110-130万吨,马来西亚也将封锁期延长至4月底,对于国内5-6月份南非及马来西亚锰矿到货量影响较大,4月下旬南非政府表示南非矿业开采可恢复50%,但由于运输存在一定问题,南非港口发运受限难以恢复。随着5月锰矿供应缺口落实,加蓬供应减量,马来、缅甸等非主流锰矿难以出口等问题,且3月底至4月初仍未完成发运,对我国锰矿4月的发船量锐减已成定局,导致5月及6月暂时封盘不报价,5月初开工小幅下调,主要由于北方厂家降耗生产,采购高价锰矿积极性较弱,5月中下旬宁夏部分大厂检修恢复,产量有所增加,5月份来看整体供应平稳。南非虽然疫情紧急状态降到4级,开采及铁路等发运限制放宽,但实际恢复仍缓慢,部分贸易商获利了结及7月份外矿报价下调对国内锰矿价格形成压力,进入6月的锰矿成本均有上升,下方空间有所支撑。近期企业及锰矿商家部分进入亏损阶段,厂家减产不断增加,叠加低价资源消耗,后期锰矿成本将对硅锰价格形成一定支撑。 截止4-6月硅铁周度开工率均值约42.3%,据数据显示,4月初主产区部分大厂已经开始减产,宁夏某硅铁厂因变压器故障硅铁停炉1台,受兰炭价格下跌影响,现货价格在成本线上下震荡,整体处于去库阶段。4月下旬因物流不畅已复工复产的企业面临主动减产检修,主要来应对兰炭市场需求减弱导致的库存积压,5月初由于内蒙以及宁夏地区厂家均有复产,导致开工呈现小幅上升趋势。5月中厂家整体产销平衡,库存水平低位。5月部分厂家有意恢复生产,后期厂家复产节奏可能会加快,后期供应有所回升,同时需求仍再高位,短期硅铁市场稳定为主。目前厂家库存依旧相对紧张,排单生产为主。而南北方钢厂开工率高的企业频频催单硅铁发运,7月部分钢厂招标可能提前进行,价格或进一步提升。 图11:硅锰生产利润

数据来源:银河期货、wind资讯 图12:硅铁现金利润

数据来源:银河期货、wind资讯 图13:硅锰开工率

数据来源:银河期货、wind资讯 图14:硅铁开工率

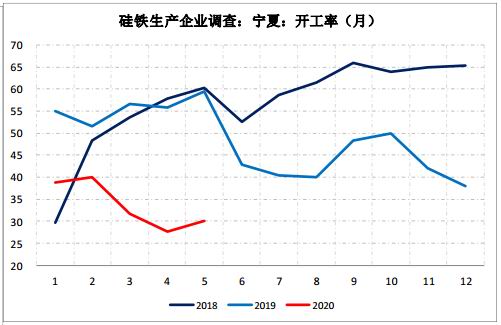

数据来源:银河期货、wind资讯 图15:硅锰产量

数据来源:银河期货、wind资讯 图16:硅铁产量

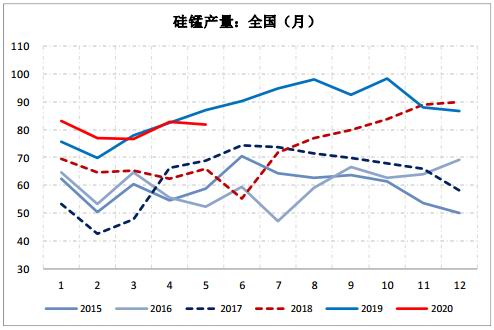

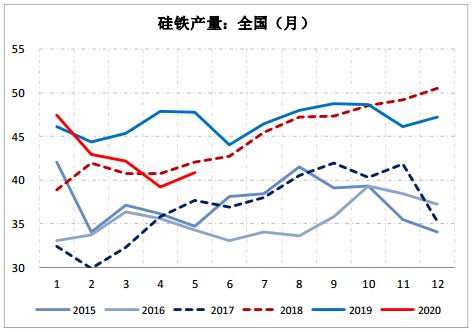

数据来源:银河期货、wind资讯 图17:硅锰产量

数据来源:银河期货、wind资讯 图18:硅铁产量

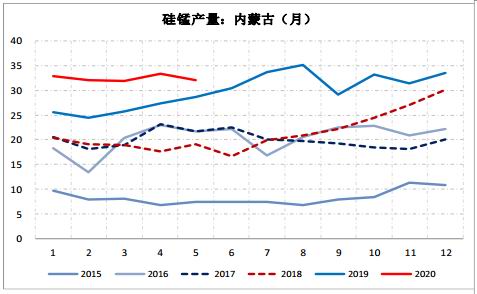

数据来源:银河期货、wind资讯 图19:硅铁出口量

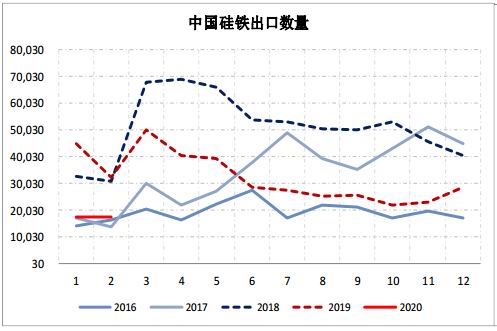

数据来源:银河期货、wind资讯 图20:锰矿进口数量

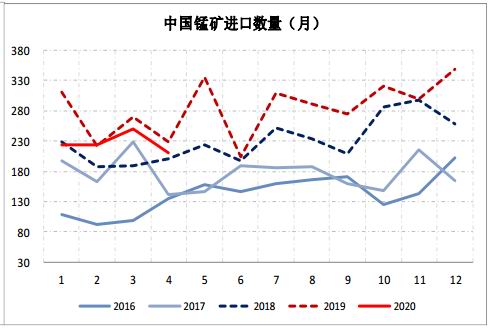

数据来源:银河期货、wind资讯 锰矿方面: 截止4月进口量为210万吨,环比3月减少40万吨左右,4-6月周度港口库存总计平均423万吨,环比上月减20万吨。港口库存相对前期已有所下降,4月初随着盘面上涨又因疫情影响国外发运,锰矿涨了十几块,中旬锰矿市场受四月硅锰钢招价格低于预期影响,整体走跌2-4元/吨度不等。而下旬南非封锁令延长的消息将市场重新拉回高涨状态,同时5月外盘价格上涨成本支撑较强。5月因五一节前采购意愿较弱,南方厂家以消耗前期低价货源为主,节后南方锰矿需求惨淡,而北方由于备货较多,导致价格整体下调1-2元/吨度。5月上旬南非发运仍不足,外加加蓬NGM矿山运输暂停,开采减半,导致矿商情绪加重,盘面及港口现货有所冲高。5月中旬至月底南非政府对全国经济的担忧放宽封锁限制,引发国外市场对矿价看跌情绪较严重,外盘锰矿报价有所回落,港口低成本矿存在一定获利离场需求,导致港口现货价格有小幅走弱,国外好转情况下锰矿再大幅上涨驱动暂无。6月初由于南非下调管控等级,国外供应逐步恢复,随着南非锰矿持续到港,国内看跌的心态难以逆转,现货价格阴跌,从6月外盘船期报价上看,价格进入快速下行趋势,目前国内锰矿现货价格水平已经倒挂,同样7月外盘报价也有不同程度下调,7月船期锰矿成本将大幅回归,后期来看,矛盾依然存在,港口库存去化将决定现货价格高低走势,或进一步促使8月外盘报价下调至理性位置。 2020年4月全国锰矿进口量为210万吨,环比减少16.0%,同比减少8.42%。2020年1-4月锰矿进口累计906万吨,同比减少12.12%,其中南非89.7万吨、澳大利亚53.8万吨、加蓬26.7万吨、巴西19.1万吨。4月份国内港口锰矿库存基本无明显变化,天津港锰矿库存有所减量而钦州港有所增量,4月来看月初以及月底天津港锰矿到货较为集中,而整月锰矿出库量均较高。而钦州港方面出库量整月水平偏低,到货量为60万吨供应稍有过剩。5月锰矿市场基本处在等待需求释放之中,海外疫情原因导致锰矿供应缺口,南非、澳洲矿山5月供货量出现空窗期,直接报盘6、7月装船货源,价格大幅上调普遍达到2美元/吨度水平。5月份锰矿到货量减少,钦州港以及天津港锰矿库存均有望下降,其中南非锰矿到货量减少较为明显,而因5月锰矿现货价格已经大幅走跌,相较于7月份高位期货价格已经倒挂,而随着矿石开采以及出口的逐步恢复,南非锰矿出口量已经有明显回升,5月份南非锰矿出口量已经达到100万吨左右,恢复至正常出口量的60-70%。 图21:天津港锰矿价格

数据来源:银河期货、wind资讯 图22:国外锰矿报价

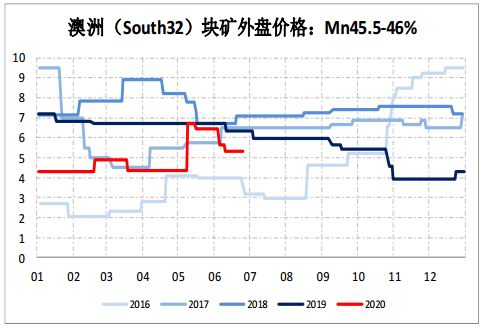

数据来源:银河期货、wind资讯 图23:港口锰矿库存

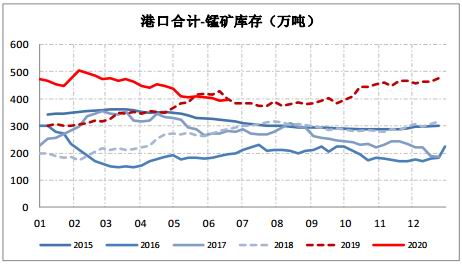

数据来源:银河期货、wind资讯 图24:天津港锰矿库存

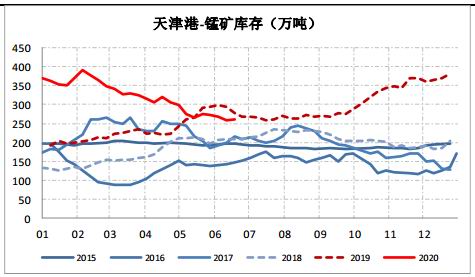

数据来源:银河期货、wind资讯 四、投资策略 硅锰:4月份随着终端需求恢复,钢厂库存下降、利润改善,铁水产量稳步回升中,硅锰刚需继续好转,而南非封国、封港事件持续发酵,矿商挺价意愿大幅增加,锰矿大涨后硅锰成本大幅上涨,叠加钢厂复产,硅锰需求好转,硅锰现货价格涨幅较大。5月份硅锰钢招陆续释放与结束,硅锰价格并未完全符合市场上涨预期,随着外盘锰矿报价陆续发布,6月份对华报价纷纷上调,硅锰合金厂看涨氛围浓厚。海外疫情有所好转,但南非实际发运到国内仍缓慢恢复,港口现货库存继续去库,锰矿成本支撑较强且由于钢材终端需求强劲,硅锰需求仍在高位。6月份主要矛盾仍在锰矿端,随着国外发运好转及国内采购需求较差,部分矿山开采均受到影响,锰矿价格从高位回落后维持震荡为主。近期建材需求呈现明显季节性走弱,且已存在一定超季节性下滑迹象,华东地区长流程利润已低位,钢厂利润预计逐步承压,后期钢厂或存在检修减产,原料预计也偏弱,但目前锰矿回调幅度已较大,合金厂前期高成本矿下已无利润,硅锰下方空间预计也较有限,现货预计弱势震荡为主。策略方面:建议观望。 硅铁:4月厂家开工率继续小幅下滑,成本方面由于兰炭下游持续疲弱,现货价格在成本线上下震荡。整体处于去库阶段。5月份硅铁市场需求相对高位、钢招提升以及盘面拉涨的态势下,运输成本增加,整体偏强运行。6月份开工逐渐回升,各地复产消息频出,且电价下调消息不断,目前现货维持紧张,后期仍需关注下游需求变化,预计市场维持坚挺运行。策略方面:建议观望。(仅供参考) 银河期货 周伟江 |

|

|  |

|

微信:

微信: QQ:

QQ: