观点: 考虑到现正处于疫情仍然蔓延的时期,不能完全指望需求快速恢复单独支撑油价,因此原油产量仍然是维持供需平衡的重点。2020年下半年前期市场依然较为关注美国以及OPEC+原油产量,随着OPEC+减产步入正轨,疫情蔓延逐渐趋于稳定,全球经济以及原油需求复苏将是大概率事件,提振国际油价上行;而随后几大产油国能否坚持减产仍是不确定因素,或将在某些敏感时期对盘面造成波动。综合看来,下半年原油总体走势呈缓慢复苏态势,但不确定性因素仍存。 风险点: 疫情二次大规模爆发;油价走高导致非OPEC+复产原油,并由此影响OPEC+执行力度;下游复苏持续缓慢。 一、2020年上半年原油市场回顾 2020年年初的美伊冲突加剧及中美和谈为油价提供了一定的利好支撑,提振油价小幅上涨;春节前后中国新型冠状病毒出现并快速进入爆发期令市场担忧,中国原油需求量出现下降,油价由涨转跌;伴随病毒疫情全球性的蔓延,各国都陷入了新冠疫情的恐慌之中,全球原油需求前景遭受严重打击令油价下行压力陡增;叠加3月的OPEC+大会未能达成减产且此后沙特等产油国大幅降低原油售价,原油供应端利空压力骤然加重;在供需失衡后,原油库存快速增加,加重了市场对于原油储存见顶的担忧,油价也受以上利空影响暴跌。直至OPEC再度召开会议并决定重启原油减产,油价才在5、6月期间逐步回升。 图1:WTI08原油期货合约日K线走势

资料来源:WIND,长安期货 图2:Brent08原油期货合约日K线走势

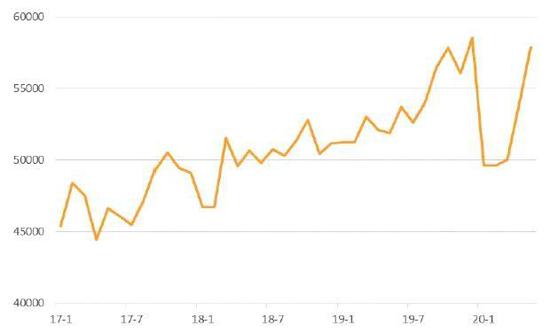

资料来源:WIND,长安期货 图3:SC08原油期货主力合约日K线走势

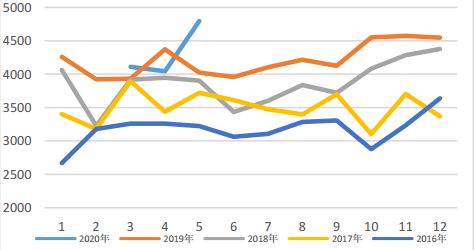

资料来源:WIND,长安期货 二、原油需求端:总体维持复苏确定性较高,但复苏进度具不确定性 (一)我国原油需求较为旺盛,低价囤油致库存累库 我国作为全球首批走出疫情大范围传播的国家,经济复苏势头较为良好。统计局数据显示,今年5月中国原油加工量为5790.4万吨,连续第二个月大幅反弹,接近去年年底5850.9万吨的纪录高位,显示中国需求已经复苏至正常水平,并有进一步走高的态势。 从炼厂开工负荷率来看,显示中国复工复产进展良好。中国地方炼厂的负荷率已经超过去年同期,主营炼厂的负荷率也在稳步提升。 图4:中国原油加工量 单位:千吨

资料来源:WIND,长安期货 图5:中国炼厂开工负荷率(%)

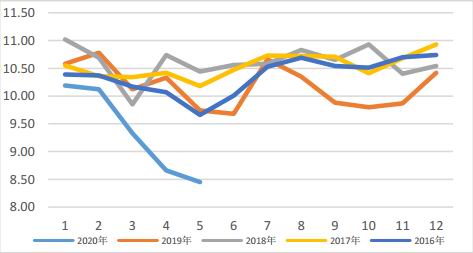

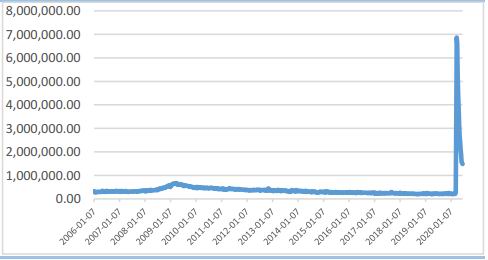

资料来源:WIND,长安期货 我国作为原油进口国,2020年在4至5月原油低价运行期间大量采购国外原油,我国5月原油进口量为创纪录的4797万吨。同时国内原油期货库存也大幅增加,目前国内原油库存快速类库的现状,国内INE原油期货库存已经从价格战前的不到300万桶猛增至目前的3000万桶上方。 图6:我国原油进口量 单位:万吨

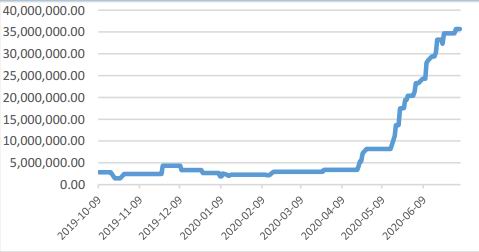

资料来源:WIND,长安期货 图7:INE原油期货库存 单位:百万桶

资料来源:WIND,长安期货 (二)国外复苏相对缓慢,下游原油制品库存较大或将影响用油量恢复 数据显示欧美终端需求上的复苏较预期缓慢,欧洲5月炼油量继续小幅下滑,美国出现一定反弹,但反弹力度较为疲弱。美国炼厂开工率仅仅从67.6%反弹至73.8%,距离正常范围90%±5%还有一段距离。尽管开工率继续走高是大概率事件,但仅走高是仍或不足,市场仍然关心的是油市何时达到供需平衡。 图8:欧洲16国炼厂加工量 单位:百万桶/日

资料来源:WIND,长安期货 图9:美国炼厂加工量 单位:百万桶/日

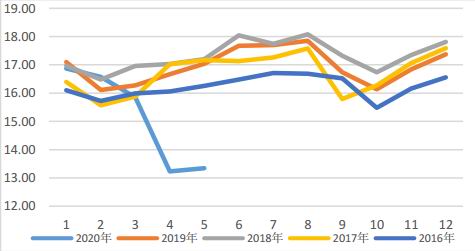

资料来源:WIND,长安期货 复苏缓慢以及终端消费不及预期,直接导致下游原油制品库存积压,库存积压反过来压制裂解价差,压制开工率,导致用油量恢复进展缓慢。从美国汽油和馏分油库存看,汽油库存并未明显体现美国夏季汽油消费高峰特征,而馏分油前期快速类库后增速放缓,然而并未出现较为明显的拐点。 图10:美国汽油库存 单位:千桶

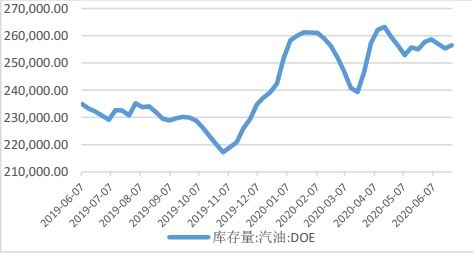

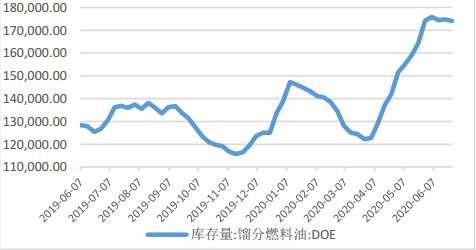

资料来源:WIND,长安期货 图11:美国馏分燃料油库存 单位:千桶

资料来源:WIND,长安期货 (三)疫情反复,需求端恢复速度低于预期 宏观方面,美国6月非农就业人口新增480万至1.37802亿人,预期增305.8万。美国6月非农数据远超预期,宏观市场情绪修复;美国初次申请失业金人数继续回落,截至6月27日当周,美国初次申请失业金人数为142.7万人,环比下降5.5万人。 但全球疫情形势依旧严峻,新冠肺炎单日新增持续上升,美国疫情开始反复。微观方面,下游石油制品消费恢复缓慢,库存处于高位,给原油后市带来较大不确定性。 图12:美国Markit制造业PMI:季调

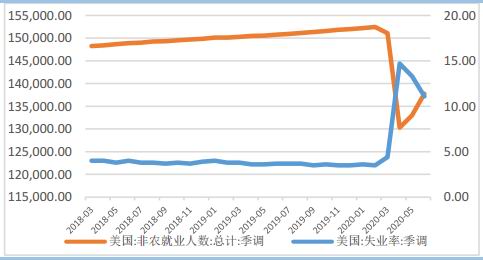

资料来源:WIND,长安期货 图13:美国初次申请失业金人数:季调 单位:人

资料来源:WIND,长安期货 图14:美国失业率(%)与非农就业人数(千人)

资料来源:EIA,长安期货 三、原油供应端:大力减产正在实施,减产协议完成较好 (一)OPEC+减产力度依旧偏强 OPEC产油国6月份平均日产量为2262万桶,比5月份减少了192万桶/日。由于沙特阿拉伯和其他海湾阿拉伯成员国进行了额外自愿减产,OPEC6月石油产量降至20年来最低水平,将OPEC减产协议执行率推至高点,尽管伊拉克和尼日利亚未完全履行减产配额。后期伊拉克将今年7月巴士拉轻质原油和重质原油的产油量从6月的310万桶/日减少约一半至153万桶/日。阿曼石油部将削减9月对所有客户交付的原油配额,也反映出该国承诺遵守OPEC+达成的减产协议。俄罗斯6月份石油产量932.3万桶/日,同比下降16.5%,环比下降0.8%。同样俄罗斯6月份也几乎完全遵守了OPEC+的石油产量配额。 虽然6月份或将是2年内件产量最大的时期,但下半年的减产任务依然是巨大的,在OPEC+能完全执行且下游复产能够顺利进行前提下,能够持续为油价带来支撑。 (二)非OPEC+国家原油减产仍存不确定性 作为全球第一产油国的美国,截至6月26日当周原油产量维持1100万桶/天不变,美国原油产量较巅峰已减产210万桶/天,但美国减产步伐已经明显放缓。由于出口量的降低,美国原油库存大幅去库,除却战略储备的商业原油库存减少719.5万桶至5.335亿桶,减少1.3%。OPEC联合部长级监督委员会(JMMC)将在不到两周后举行下次会议,在病毒感染卷土重来的威胁越来越大的情况下,预计会议将集中讨论这一历史性协议的进程。 图15:美国原油钻机数量 单位:座

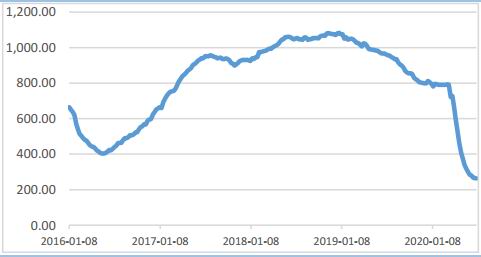

资料来源:WIND,长安期货 图16:美国原油产量 单位:千桶/日

资料来源:WIND,长安期货 在这轮原油价格暴跌的过程中,与低成本产油国沙特和俄罗斯相比,美国石油生产商的经营压力明显更大,明显可以观察到美国活跃钻机数的下降走势,近期一路刷新最低纪录,已经跌破200座的大关。 (三)当下全球原油减产力度较强 根据EIA预估数据,受疫情影响,今年全球原油需求料受损8.3%,其中经合组织成员国受损更为严重,达到11.1%。EIA预计全球原油需求会在今年6至7月出现加速修复,后续产量总体会在一个偏低的范围内逐渐恢复,并在2021年下半年赶上2019年水平。但从美国6月前两周周数据看,炼厂加工量和开工率仍没有出现如EIA预料的加速修复势头,复苏或不及预期。 图17:EIA月报预计全球产量 单位:白万桶/日

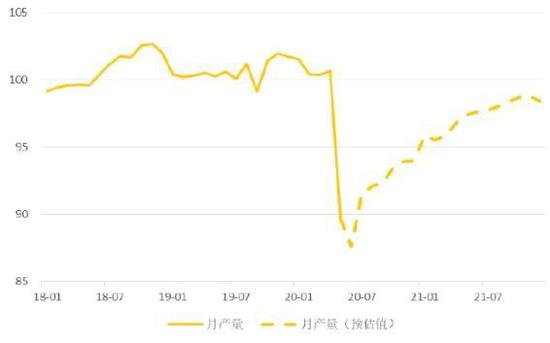

资料来源:EIA,长安期货 四、2020年下半年原油市场展望 考虑到现正处于疫情仍然蔓延的时期,不能完全指望需求快速恢复单独支撑油价,因此原油产量仍然是维持供需平衡的重点。2020年下半年前期市场依然较为关注美国以及OPEC+原油产量,随着OPEC+减产步入正轨,疫情蔓延逐渐趋于稳定,全球经济以及原油需求复苏将是大概率事件,提振国际油价上行;而随后几大产油国能否坚持减产仍是不确定因素,或将在某些敏感时期对盘面造成波动。综合看来,下半年原油总体走势呈缓慢复苏态势,但不确定性因素仍存。 风险点:疫情二次大规模爆发;油价走高导致非OPEC+复产原油,并由此影响OPEC+执行力度;下游复苏持续缓慢。 长安期货 宋宇杰 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);