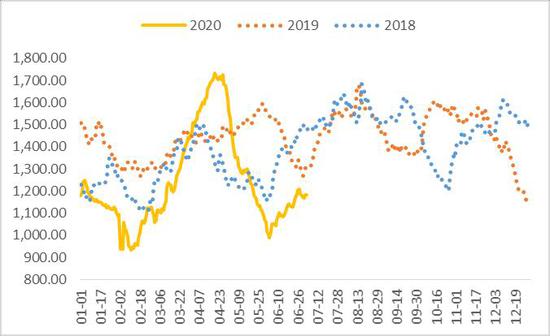

摘要: 坑口煤价格持续攀升,我们认为短期来看本轮煤价反弹能够持续到7月中旬,后续7-8月的旺季来临随,电厂为应峰度夏主动补库仍将持续.六月底至七月上旬坑口煤管票再度陷入紧缺,对于价格再度形成较强支撑,预计未来动力煤(563, 3.60, 0.64%)价整体趋势向上。 市场供求结构依旧维持相对偏紧的供需平衡,。目前随着北方库存逐步回升,期货价格始终维持高位震荡,进入梅雨季后需求有所回落,但伴随临近月底,煤管票的紧缺再度受到市场重视。进口煤是短期减量依旧延续,随着进口额度的减少,上半年已经有明显变严格的趋势,值得注意的是南方港口对于北港需求将有所回升,打破近两年的供需平衡逻辑,因此若进口并未出现明显改变的状态下,供需结构维持紧平衡,易涨难跌. 1、六月份行情回顾 动力煤港六月价格上涨幅度逐步收窄,CCI5500动力煤指数呈现单边稳步上涨至573元/吨,全月上行25元/吨,而期货价格涨幅明显逊于现货,临近月底才出现贴水修复,期货价格站上550元/吨以上。港口调入量持续回升叠加日耗有所回落,导致环渤海港口和电厂的库存有所回升。 基差方面,临近月底才出现快速收窄至30元/吨以内,伴随最后整体期货09价格维持高位震荡调整为主,基差则维持适当贴水状态.期货则处于高位宽幅震荡等待旺季上涨驱动的发酵. 图1:CCI基差

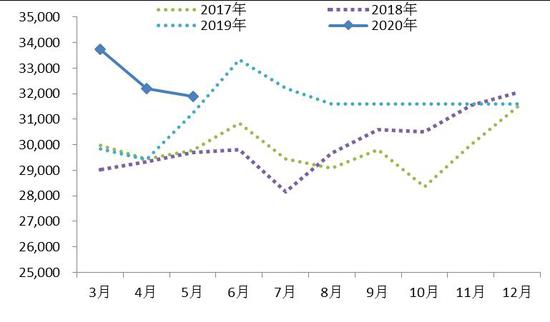

资料来源:Wind,海证期货研究所 2、供应端:供给相对偏紧 生产方面,5月份,全国原煤产量31884万吨,同比小幅下降0.1%,同比增速由增转降。1-5月份,全国累计原煤产量147130万吨,同比增长0.9%,增速较前4月收窄0.4个百分点。5月,内蒙地区地区依旧严查“一票煤”,造成部分小型煤矿销售困难而主动减产,催生出车等煤,煤等票的迹象,产地煤炭产量仍维持高位运行。 在港口的供应端,矿方维持常规产量,大秦线检修完毕后,整体调量维持高位,另外一方面,由于坑口价格持续补涨,发运利润再度出现收窄,或将未来影响一部分港口调入量。逐步逼近7月的旺季,目前下游需求有望进一步增加,而目前供给已经出现瓶颈,因此产量或将有所增加缓解目前紧平衡的状态。 图2:中国原煤主产地月度产量

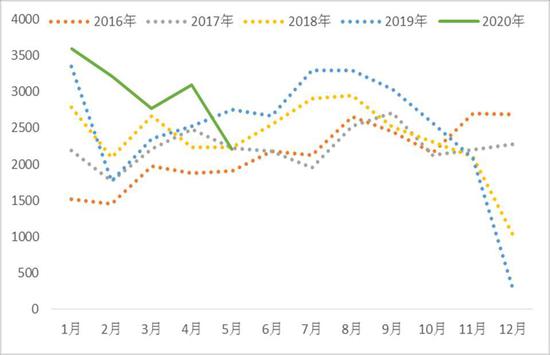

资料来源:国家统计局,海证期货研究所 进出口方面,关乎供给端的另外一个重要节点就是进口,根据海关总署公布的数据显示,2020年1-5月,中国累计进口煤炭14871万吨,同比大幅增长16.8%,占2019年全年进口总额度的50%。2019年总体进口量较2018年继续增加,但基本维持在平控的状态,尤其是2019年11月之后的大幅收紧,使得12月份进口通关量大幅缩减到277万吨左右,不过这也导致了2020年1月份的集中通关,使得1月进口量可能超过4500万吨之高。这一情况基本与2018年2019年初的问题类似,尽管前一年度维持了总量控制的指标要求,但下一年的年初进口平均回去后,进口量依旧较大,这种周而复始的操作也使得国内用煤企业可以借用时间差来透支进口额度,保持优势价格煤源的供应稳定。 结合当前国内煤炭供应情况来看,国内部分海关进口量接近年度进口配额,上半年进口量大幅超过往年同期水平,虽然进口价格依旧保持较大优势,但是政策控制仍然成为供给的重要的变动点。而国内供给受制于超产煤和煤管票的限制,或将在7月有所松动,来应对需求的增量。 图3:动力煤进口

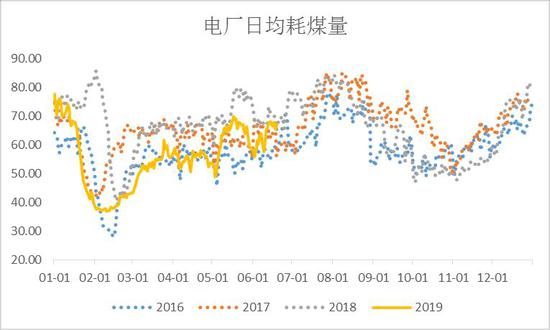

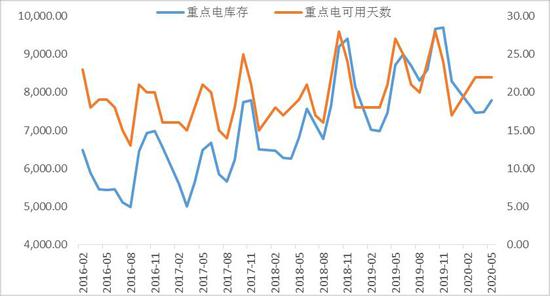

资料来源:Mysteel,海证期货研究所 3、需求端:淡季终端采购有所放缓 电力,从发电数据来看,电力生产明显加快。5月份,发电量5932亿千瓦时,同比增长4.3%,比上月加快4.0个百分点,日均发电量191.4亿千瓦时,环比增加6.6亿千瓦时。1-5月份,发电量27325亿千瓦时,同比下降3.1%。分品种看,5月份,火电、核电、风电增速明显加快,水电降幅扩大,太阳能发电增速回落。其中,火电同比增长9.0%,增速比上月加快7.8个百分点;核电增长14.3%,加快3.6个百分点;风电增长5.2%,加快4.0个百分点;水电下降16.5%,降幅比上月扩大7.3个百分点;太阳能发电增长7.1%,增速比上月回落5.2个百分点。优惠水电的缺位,火电补充明显扩大.但从历年日耗来看,维持相对较高日耗. 2020年1-5月份,全社会用电量约2.72万亿千瓦时,累计同比下降2.85%,较4月份累计增速收窄1.9个百分点。5月份用电同比实现4.6%的正增长,但从绝对值来看,同比增量仅有260亿千瓦时,在社会用电中合计占比仅有15%的一产用电及居民用电增量却有近130亿千瓦时,占增量的降近50%。 预期的7月份在疫情基本控制的状态,第二产业及第三产业可能会有较为明显增量,特别伴随夏季的夜市和民用电的需求旺季,对于未来用电量将维持较高水平.另外由于今年防洪压力巨大,水电或将呈现脉冲式的供电,火电作为最重要的短期补充,在七月份依旧保持较为乐观的预判。 图4:6大电厂库存

资料来源:Wind,海证期货研究所 图5:6大电厂煤炭库存可用天数

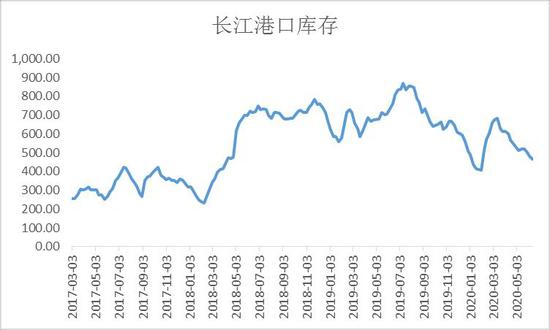

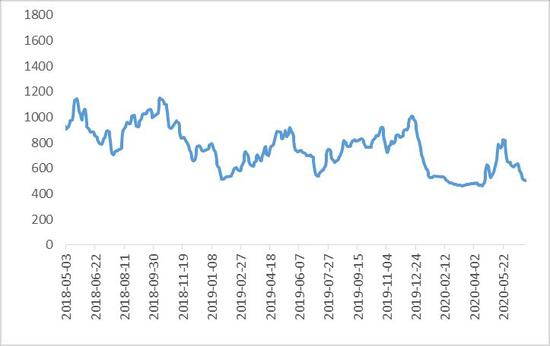

资料来源:Wind,海证期货研究所 4、库存端:主动累库延续 整体库存依旧偏低 港口方面,北方五港调入稳定且继续维持高位水平,日均调入量180万吨/天以上水平。锚地船数量略有下降,日均120艘左右。锚地船数量逐步下降,港口吞吐量却有明显增长,说明目前船等货情况下降,港口吞吐效率增强且运量明显提升。调入量增加,装船量也有增加,港口库存稳定北港合计库存(除华电曹妃甸外)逐步恢复至1800万吨以上的水平。长江口库存小涨后再度回落:江内个别贸易商出货意愿增强,整体情绪相对稳定,库存小幅下移,长江口主要港口合计库存467万吨。 从库存角度来看,目前电厂叠加港口的整体库存来看,依旧偏低,对于价格形成一定刚性支撑,特别是其中长江口库存无法获得良好补库,对于北港价格来说支撑力度较强. 图6:北方港口库存

资料来源:Wind,海证期货研究所 图7:长江口煤炭库存

资料来源:Wind,海证期货研究所 5、运输端:煤炭需求回落 运费小幅下调 沿海运费市场维持高位持续回落。市场受雨季、北京疫情影响,建材等品种货盘有所减少;加之煤价滞涨,市场观望情绪加重不急采购,运输需求减少下运价承压下滑。 市场受雨季、北京疫情影响,建材等品种货盘有所减少;加之煤价滞涨,市场观望情绪加重不急采购,运输需求减少下运价承压下滑。市场也有分化,海进江航线下跌的幅度相对华南航线大,华南航线主要是因为进口煤的限制,部分需求转向内贸的采购,使得局部的航线需求相对较好。而江内市场,因为近期雨季,建材需求,火电需求不旺盛,运费承压。后续市场总体来看,随着下游气温预期升高,民用电需求预期增加,加之进口煤配额有限,内贸需求较明朗,船东看好后市,短期煤炭承压,后期仍以稳中向好为主。 图8:CBCFI煤炭综合指数

资料来源:Wind,海证期货研究所 6、行情小结 坑口煤价格持续攀升,我们认为短期来看本轮煤价反弹能够持续到7月中旬,后续7-8月的旺季来临随,电厂为应峰度夏主动补库仍将持续.六月底至七月上旬坑口煤管票再度陷入紧缺,对于价格再度形成较强支撑,预计未来动力煤价整体趋势向上。 市场供求结构依旧维持相对偏紧的供需平衡,目前随着北方库存逐步回升,期货价格始终维持高位震荡,进入梅雨季后需求有所回落,但伴随临近月底,煤管票的紧缺再度受到市场重视。进口煤是短期减量依旧延续,随着进口额度的减少,上半年已经有明显变严格的趋势,值得注意的是南方港口对于北港需求将有所回升,打破近两年的供需平衡逻辑,因此若进口并未出现明显改变的状态下,供需结构维持紧平衡,易涨难跌。 海证期货 蒋海辉 |

|

|  |

|

微信:

微信: QQ:

QQ: