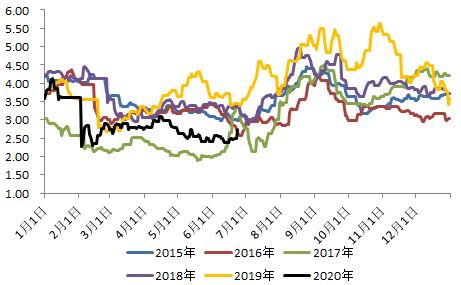

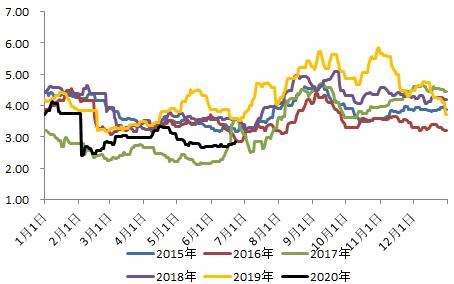

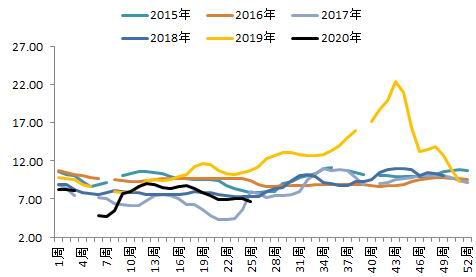

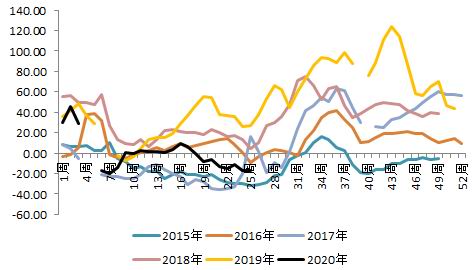

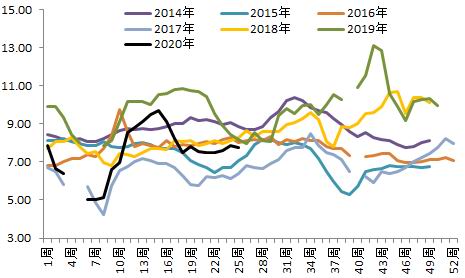

第一部分 综述 二季度鸡蛋(3898, -86.00, -2.16%)供应量充足,蛋鸡存栏量持续高位,需求受疫情影响虽有恢复但仍不及往年同期,导致价格持续位于低位震荡,养殖户连续亏损,补栏积极性较低,鸡苗价格一路下跌。然而由于养殖户去年赚钱较多,抗跌心态较足,因此即使持续亏损也没有出现超淘现象,存栏一直也降不下来,淘鸡价格也跌至往年同期的相对低位。三季度由于近期养殖户补栏积极性不高,存栏将逐渐降下来,而且随着天气热产蛋率下降以及节假日预期,供需面情况将逐渐改善。 鸡蛋市场供应压力较大,天气转热导致鸡蛋存贮时间缩短,但是市场对于端午节后天气热鸡蛋产量下降有预期,对鸡蛋价格有一定的支撑。而随着国庆和中秋双节来临,虽然消费预计不及往年同期,但是预计仍将比目前消费淡季情况好,因此预计鸡蛋现货价格也将略走强,从而对期货价格形成支撑。此外当前由新冠可能引起的对肉类消费的影响多大尚需评估,一旦大家减少肉类消费鸡蛋将成为最大的蛋白替代,这影响因素对后市影响可能会很大。以上原因导致近期鸡蛋价格相对走强,但是目前鸡蛋的基本面并没有出现实质性的改善,供应量压力仍然很大,但是未来一两个月无论是供应端还是消费端都对鸡蛋价格都有利多预期。 风险提示:动物疫病、宏观风险、气象灾害等。 第二部分 综合分析 1、市场概况 鸡蛋:二季度鸡蛋价格在低位震荡,主产区鸡蛋平均价格由4月初的2.81元/斤下跌到6月24日的2.6元/斤,跌幅达7.5%,其中最低的价格为2.38元/斤,最高的价格为3.09元/斤;主销区鸡蛋平均价格由4月初的2.99元/斤下跌到6月24日的2.83元/斤,跌幅达5.4%,其中最低的价格为2.66元/斤,最高的价格为3.34元/斤。二季度蛋鸡存栏量高,天气也渐渐转暖,鸡蛋供应量大,但是需求由于疫情仍未恢复到往年同期,导致鸡蛋价格持续弱势。 鸡苗:二季度商品代鸡苗价格呈现一路下跌的趋势,从4月初的4.27元/羽下跌至当前的2.43元/羽,下跌幅度43.1%。4月初鸡苗价格是近几年的同期最高点,但是目前鸡苗价格是近几年的同期最低点。因蛋鸡养殖持续亏损,养殖单位对后市信心不足,养殖企业补栏积极性下降,鸡苗需求减弱,鸡苗市场供大于求的矛盾逐渐凸显,鸡苗价格承压下滑。 淘鸡:二季度全国主产区淘汰鸡价格呈现下跌趋势,淘汰鸡价格由4月初的8.44元/公斤跌至当前的6.7元/公斤,跌幅20.6%。二季度鸡蛋价格持续低迷,肉鸡价格也较低,养殖户持续亏损,市场淘鸡积极性一般,没有出现超淘现象。 白羽肉鸡:二季度白羽价格下跌后略有反弹,白羽肉鸡价格从4月初的9.51元/公斤跌至目前7.76元/公斤,跌幅18.4%,其中最低的时候跌至7.47元/公斤。 图1:鸡蛋主产区现货价格(元/斤)

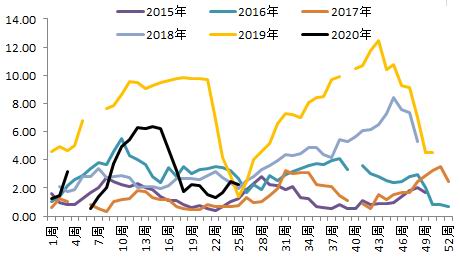

数据来源:银河期货、wind资讯 图2:鸡蛋主销区现货价格(元/斤)

数据来源:银河期货、wind资讯 图3:鸡蛋产销价差(元/斤)

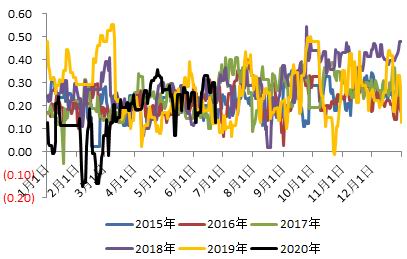

数据来源:银河期货、卓创数据、wind资讯 图4:主产区蛋鸡苗价格(元/羽)

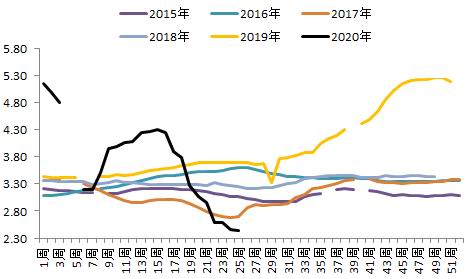

数据来源:银河期货、卓创数据、wind资讯 图5:主产区淘汰鸡价格(元/公斤)

数据来源:银河期货、卓创数据、wind资讯 图6:蛋鸡养殖利润(元/公斤)

数据来源:银河期货、卓创数据、wind资讯 图7:主产区肉鸡苗均价(元/羽)

数据来源:银河期货、wind资讯 图8:主产区白羽肉鸡均价(元/公斤)

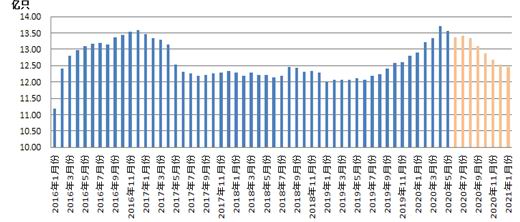

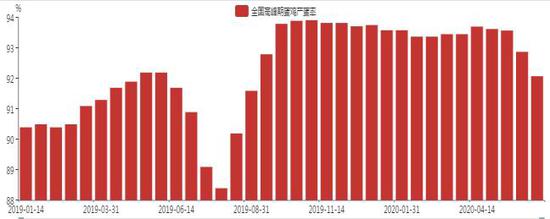

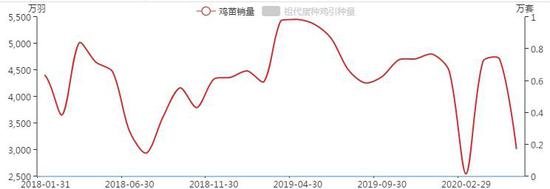

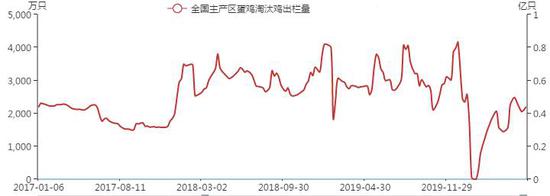

数据来源:银河期货、wind资讯 2、供应端 存栏及推演情况: 卓创数据:5月份全国在产蛋鸡存栏量开始下降,为13.566亿只,环比降幅1%,同比涨幅12.1%。按照鸡周期为17个月计算未来几个月蛋鸡的存栏情况: 2020年6月份蛋鸡存栏≈2020年5月份蛋鸡存栏量+2020年2月补栏量-2019年1月份蛋鸡补栏数量≈13.37亿只; 2020年7月份蛋鸡存栏≈2020年6月份蛋鸡存栏量+2020年3月补栏量-2019年2月份蛋鸡补栏数量≈13.41亿只; 2020年8月份蛋鸡存栏≈2020年7月份蛋鸡存栏量+2020年4月补栏量-2019年3月份蛋鸡补栏数量≈13.34亿只; 2020年9月份蛋鸡存栏≈2020年8月份蛋鸡存栏量+2020年5月补栏量-2019年4月份蛋鸡补栏数量≈13.09亿只; 由于近期补栏积极性下降,6、7、8、9月份补栏按照前四年均值结果的90%来推算可得: 2020年10月份蛋鸡存栏≈2020年9月份蛋鸡存栏量+2020年6月补栏量*90%-2019年5月份蛋鸡补栏数量≈12.87亿只。 2020年11月份蛋鸡存栏≈2020年10月份蛋鸡存栏量+2020年7月补栏量*90%-2019年6月份蛋鸡补栏数量≈12.67亿只。 2020年12月份蛋鸡存栏≈2020年11月份蛋鸡存栏量+2020年8月补栏量*90%-2019年7月份蛋鸡补栏数量≈12.54亿只。 2021年1月份蛋鸡存栏≈2020年12月份蛋鸡存栏量+2020年9月补栏量*90%-2019年8月份蛋鸡补栏数量≈12.46亿只。 按照以上逻辑推测,9月份蛋鸡存栏仍然是位于高峰期,而蛋价要2021年1月份左右蛋鸡存栏会回归到一个相对正常的范围区间。 产蛋率:一般蛋鸡产蛋率随着夏天天气变热开始下降,7、8月份产蛋率都相对较低,之后9月份产蛋率开始回升。根据卓创的最新数据显示,6月上半月鸡蛋的产量蛋率为92.08%,环比下降了0.8%,同比去年同期高0.38%。产蛋率下降给鸡蛋价格一定的支撑。 补栏:根据卓创数据,5月份卓创监测的全国18家代表商品代鸡苗总销量为3016万羽,环比大幅减少35.9%,同比跌幅43.7%。4月下行种鸡场订单上孵下降,至5月份中旬种蛋利用率下50%左右,6月份鸡苗订单预计仍不多。由于当前鸡蛋价格持续弱势,养殖户补栏积极性低,鸡苗需求弱,二季度从5月份以来,鸡苗销售都呈现下降趋势,目前种鸡企业鸡苗订单偏少,种蛋利用率30%左右。预计三季度鸡苗价格仍然以低位运行为主。 淘汰方面,二季度养殖户淘鸡不积极,虽然二季度鸡蛋价格持续低位,但是由于去年养殖户赚了大钱,因此今年虽然有亏损,抗价心态仍足。根据卓创数据:6月19日一周主产区蛋鸡淘鸡出栏量为2200万只,较上周增加4.9%,同比减少32.1%。6月18日一周全国淘汰鸡日龄继续下调,当周淘汰鸡日龄降至449天,较上周减少3天。淘鸡价格一方面受鸡蛋价格影响,另一方面也受肉鸡价格影响,从目前的情况来看,三季度淘鸡积极性仍然不足,即使淘鸡量增加,预计和往年同期相比预计仍不足。 3、需求端 二季度仍然受到疫情影响,虽然企业复工复产,许多学校也在二季度陆续开学,消费有一定的恢复,但是餐饮业消费仍不及疫情之前,旅游消费更是比疫情之前差很多,因此二季度的鸡蛋消费的整体情况是逐步恢复,仍不如往年同期。 二季度鸡蛋库存天数比一季度下降,但是和往年同期相比仍处于高位,特别是生产环节库存天数较高。根据卓创数据,6月18日一周鲜鸡蛋流通环节库存天数为1.25天,去年同期流通环节库存天数为1.13天,鲜鸡蛋生产环节库存天数2.03天,去年同期生产环节天数库存为1.3天。预计三季度随着国庆和中秋节日到来,消费将继续恢复,但是随着北京疫情的爆发,三季度消费恢复情况可能仍然不及往年同期。 最近一段时间由于北京新发地疫情爆发以及德国和英国的肉联厂大范围积聚性感染,大家开始关注肉联厂是否是新冠的传播重点区域,同时也在关注肉类是否能够携带病毒。北京新冠感染者均是直接或者间接与新发地有关的接触者,感染性强,从基因组流行病学的初步研究结果看病毒是从欧洲来的,病毒很有可能是从境外的冷冻食品中携带进来。这一消息的确认可能会导致减少冷冻食品的进口或者延缓冷冻食品的进口,国内消费者减少冷冻肉食的消费或者减少肉类消费,可能会增加蛋类的蛋白消费。 图9:在产蛋鸡存栏(亿只)

数据来源:银河期货、wind资讯、卓创数据 图10:全国蛋鸡产蛋率

数据来源:银河期货、wind资讯、卓创数据 图11:代表企业鸡苗销售量统计

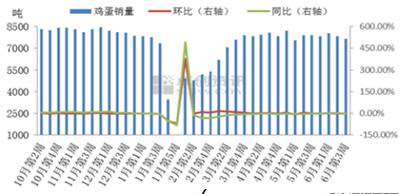

数据来源:银河期货、wind资讯、卓创数据 图12:全国主产区蛋鸡淘汰鸡出栏量走势

数据来源:银河期货、wind资讯、卓创数据 图13:主销区代表市场鸡蛋销量统计

数据来源:银河期货、卓创数据、wind资讯 图14:鸡蛋库存天数

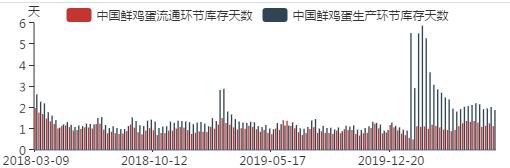

数据来源:银河期货、wind资讯、卓创数据 4、月差表现 9月合约和1月合约由于有节假日的预期,因此这两个月份都是消费预期相对较强势的月份。9月合约可能还会受疫情有一些影响,但是1月份合约从时间长远来看受疫情影响更小,消费预期也更强。从供应端来看,鸡蛋存栏从5月份开始将下降,预计存栏到9月份仍然不低,9月合约供应端预计仍多,而1月份由于离当前时间较远,从存栏推测上看到1月份存栏将降至正常区间,因此1月合约相对强势。从9-1价差的历史情况来看,当前9-1价差位于历史同期的一个相对低位,基本上将上述因素消化。但是一旦7、8月份由于产蛋率下降以及节假日消费增加,鸡蛋现货价格大幅上涨,则近月合约9月份一方面由于价格相对较低,另一方受现货影响更大,预计涨幅将更大,9-1价差将走高。 图15:鸡蛋9-1价差走势

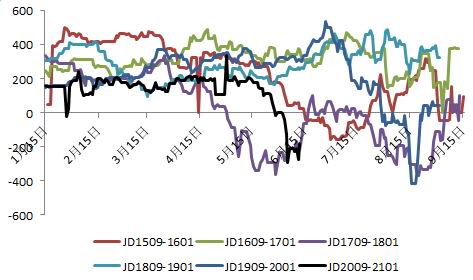

数据来源:银河期货、wind资讯 图16:鸡蛋1-5价差走势

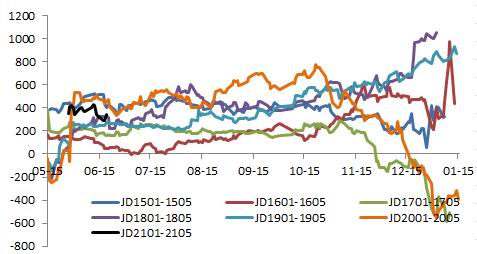

数据来源:银河期货、wind资讯 第三部分 策略逻辑 鸡蛋市场供应压力较大,天气转热导致鸡蛋存贮时间缩短,但是市场对于端午节后天气热鸡蛋产量下降有预期,对鸡蛋价格有一定的支撑。而随着国庆和中秋双节来临,虽然消费预计不及往年同期但是预计仍将比目前消费淡季情况好,因此预计鸡蛋现货价格也将略走强,从而对期货价格形成支撑。此外当前由新冠可能引起的对肉类消费的影响多大尚需评估,一旦大家减少肉类消费鸡蛋将成为最大的蛋白替代,这影响因素对后市影响可能会很大。以上原因导致近期鸡蛋价格相对走强,但是目前鸡蛋的基本面并没有出现实质性的改善,供应量压力仍然很大,但是未来一两个月无论是供应端还是消费端都对鸡蛋价格都有利多预期。 操作上,单边:鸡蛋供需基本面弱和季节性价格上涨产生较大分歧,建议9月合约一旦价格处于往年历史同期高位可考虑适当建仓空单,一旦价格跌至往年历史同期低位可考虑适当建仓多单。套利:基于历史同期数据以及9、1目前价格及未来走势,可考虑9-1正套。期权:观望。(以上观点仅供参考,不作为入市依据) 银河期货 刘倩楠 |

|

|  |

|

微信:

微信: QQ:

QQ: