观点: 1、参考历史,油脂大的行情都是有供应端的驱动,2016年、2019年都是因棕榈(5046, -2.00, -0.04%)油主产地产量同比下降推升出大幅上涨行情。2020年相较于去年类似的地方在于涨起来之前估值都偏低,不同的地方在于目前没有太明显的供应端的驱动出现。 2、在低估值的情形下,2020下半年向上的驱动来自哪?预计更多来自疫情恢复、从需求恢复的角度对价格的拉动,也就是说更多来自需求端的驱动,所以2020下半年油脂走势定义为需求逐渐好转下的估值缓慢修复。基于这个判断,后市油脂向上空间目前来看相对有限。 3、操作上,在需求缓慢恢复的判断下,油脂可以考虑逢低去试多,但是试多是相对谨慎的,目前棕榈油前期震荡区间上沿已有效突破,可以转变为偏多思路。 一、2020上半年油脂行情回顾 图1:油脂板块周线图

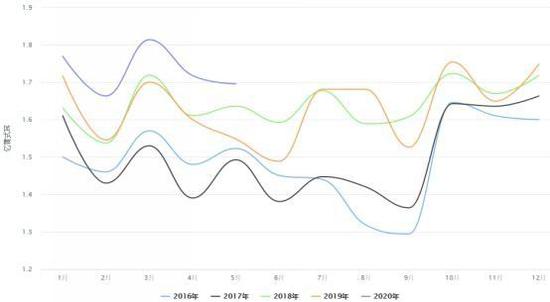

数据来源:文华财经、云晨期货研发部 2019下半年油脂走出小牛市,2020上半年画风突变,急转之下,走出了一波V型反转,短短几个月之内再度回到历史低位区间。这个里面主要受三个因素影响:一是2019下半年上涨的基础消失了,马来之前干旱天气对产量的影响在今年二、三月份就没有了,产量开始恢复性增长。二是新冠疫情的爆发对全球油脂消费形成冲击。三是原油的大幅下跌,对有生物柴油概念的植物油形成直接拖累。目前油脂也跟随疫情好转和原油企稳有所反弹。 二、2020下半年油脂行情分析 (一)国际市场 1、美豆油:美国国内压榨量庞大,美豆油供应充足 从原料端来看,因旧作美豆出口不佳,美国国内的压榨量维持在高位,NOPA压榨月报显示美国5月大豆(4734, -12.00, -0.25%)压榨量为1.6958亿蒲,较4月压榨量继续下滑,但仍连续六个月创历史同期最高。庞大的压榨量使美豆油库存快速增加,4月底美国豆油库存为21.11亿磅,高于3月底的18.99亿磅,较去年同期增长18%。 新季美豆方面,目前暂时看不到天气对产量的威胁,美豆偏弱震荡的格局也会对美豆油形成压制。 图2:美豆月度压榨量

数据来源:NOPA、云晨期货研发部 图3:美豆油月度产量

数据来源:NOPA、云晨期货研发部 图4:美豆油月度库存

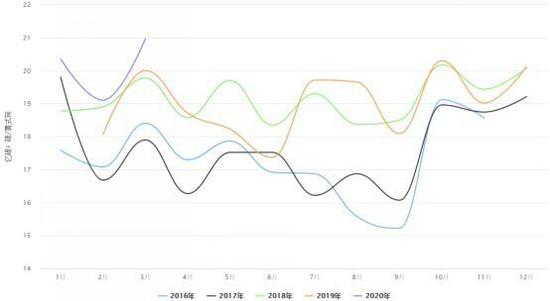

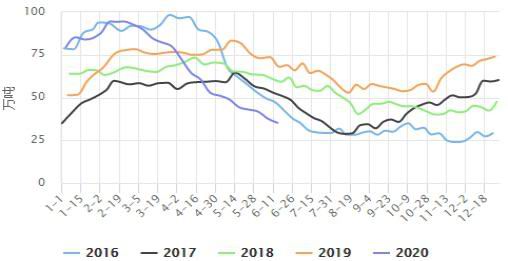

数据来源:NOPA、云晨期货研发部 2、棕榈油:预计后期产地棕榈油累库程度有限 先说产量,通常马来二、三季度处于季节性增产期,从2020年2月份开始,马来棕榈油产量持续增加,库存也从低位快速回升。2019年5-8月降水减少对产量的影响已经过去,因此判断2020年四季度之前马来棕榈油产量预计都会保持一个环比增加的状态。 再说需求,虽然后期产量压力不小,但值得注意的是,伴随马来将6月及2020下半年的毛棕榈油出口征税调降至零,以及与印度积极改善关系,近期马来棕榈油出口也在持续改善,5月份马来棕榈油出口137万吨,较4月份增加10.5%。根据船运机构SGS最新数据,2020年6月1-15日马来西亚棕榈油累计出口916,817吨,较上月同期增长67.18%。且目前印度、中国作为棕榈油两个主要进口国都处于库存偏低的状态。中国目前因进口窗口持续打不开,快速去库,截至6月14日,国内棕榈油港口库存35.21万吨,较3月初的高点下降62%。印度方面,因疫情影响,印度实行封城措施,对棕榈油需求及进口形成较大冲击,印度3-5月植物油进口量出现大幅下跌,令国内本已处于历史低位的植物油库存继续下滑。后期预计中国、印度两大棕榈油消费国存在较大的进口补库需求,会对产地棕榈油产量压力进行消化,产地累库程度有限。 另外,生物柴油方面,近期印尼和马来西亚都相继颁布生物柴油支持政策。印尼将为B30生物柴油计划发放2.78万亿卢比(约合1.8689亿美元)补贴,并将棕榈油出口税上调5美元/吨来补贴生物柴油基金以此促进印尼B30生柴计划的实行。马来方面,马来西亚计划将在9月重启B20计划。近期伴随原油价格的企稳回升,生柴产业的利润有所好转,结合印尼和马来的生柴扶持政策,预计对拉动生柴消费将起到积极作用。 图5:马来棕榈油月度产量

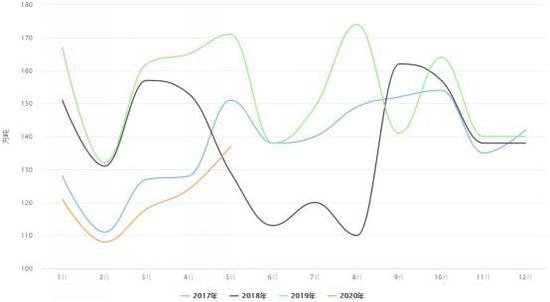

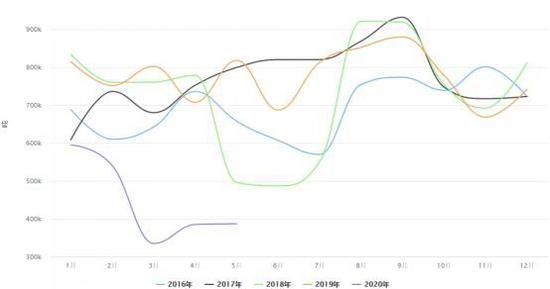

数据来源:MPOB、云晨期货研发部 图6:马来棕榈油出口数据

数据来源:MPOB、云晨期货研发部 图7:印度棕榈油月度进口量

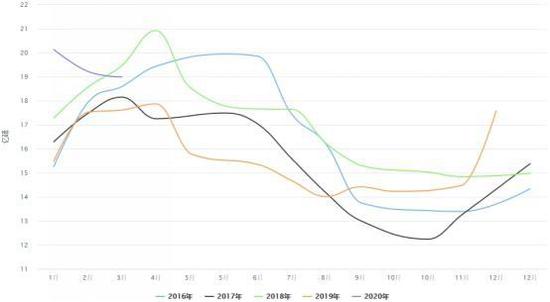

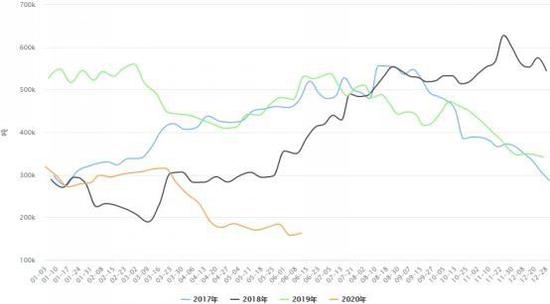

数据来源:印度炼油协会、云晨期货研发部 (二)国内市场 1、豆油:大豆集中到港,豆油再度累库 伴随进口大豆的集中到港,油厂大豆压榨量大幅上升,5月中旬以来油厂单周压榨量维持在200万吨以上的高位水平,供应的快速增加使得豆油再度进入累库模式。截至6月12日,国内豆油商业库存95.62万吨,较4月底上升14.1%。但从2020上半年豆油的消费来看,上半年的豆油提货量相较于2019年有20万吨的降幅,与2018年基本持平,比市场之前预期的降幅要小。疫情对豆油消费的影响没有预期大的原因主要考虑两方面:一方面是对疫情冲击油脂影响过于悲观了,另一方面判断是有一定储备的因素,4月底市场确认中储粮将增加豆油储备200万吨,未来一段时间中储粮都会逢低进行储备,预计会对价格起到一定的托底作用。 图8:国内油厂周度压榨量

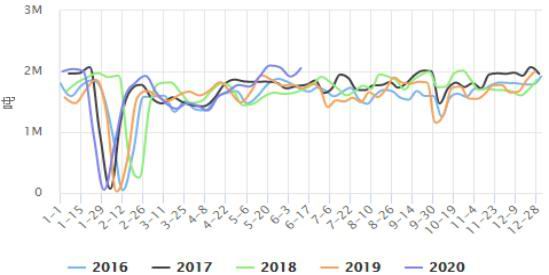

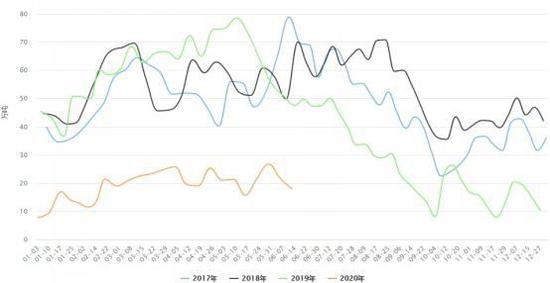

数据来源:天下粮仓、云晨期货研发部 图9:国内豆油商业库存

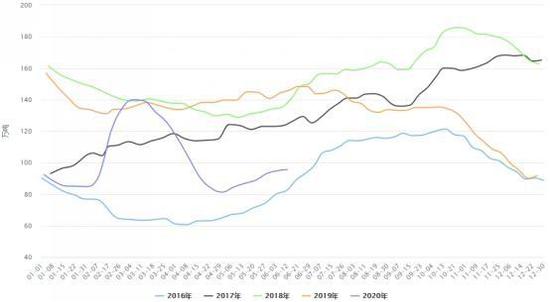

数据来源:天下粮仓、云晨期货研发部 图10:2017-2020上半年国内豆油提货量累计

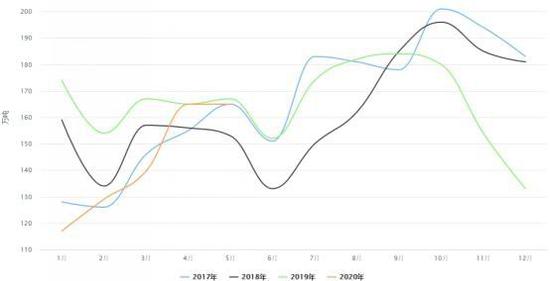

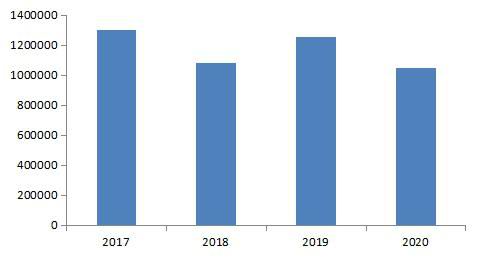

数据来源:天下粮仓、云晨期货研发部 2、棕榈油:进口利润迟迟打不开,持续去库 棕榈油方面,近期国内库存快速消耗,截止6月21日,国内棕油库存降至39.58万吨,较3月初降低57.3%。主要因内外盘倒挂严重,进口利润较差,买船较少,4-5月船期24度棕榈油月均到港量仅22万吨,明显低于往年均值30万吨,国内供应量下降明显。而需求方面,夏季处于棕榈油消费旺季,而前期国内豆棕价差处于高位,进一步刺激棕榈油的消费。在持续去库存而进口利润又难以打开的背景下,棕榈油基差维持在较高水平,目前华南基差维持在+260,华东+350,华北+390。在进口窗口打开之前,预计国内都将维持去库状态,这对连盘棕榈油有较强支撑作用。 图11:国内棕榈油港口库存

数据来源:天下粮仓、云晨期货研发部 图12:棕榈油基差

数据来源:天下粮仓、云晨期货研发部 3、菜油:供应偏紧持续 三个油里面,菜油的基本面应该说是最好的。一是国内菜油总体供应紧张,沿海油厂菜籽库存大幅低于去年同期,截止6月19日,沿海进口菜籽库存小幅回升至34.9万吨,依旧处于近年来的同期低位水平。二是中加关系紧张,市场对未来菜籽和菜油进口有担忧。预计菜油在供应偏紧持续下,在三个油里面还将维持偏强状态。 图13:沿海菜油库存

数据来源:天下粮仓、云晨期货研发部 图14:沿海菜籽库存

数据来源:天下粮仓、云晨期货研发部 云晨期货 蒋俊 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);