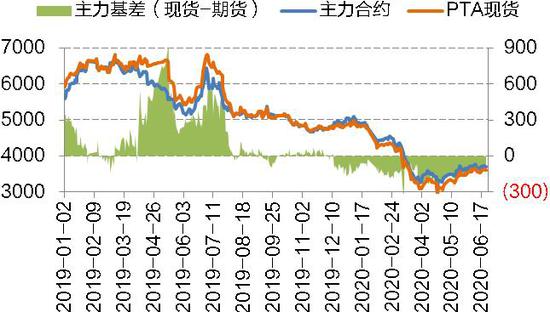

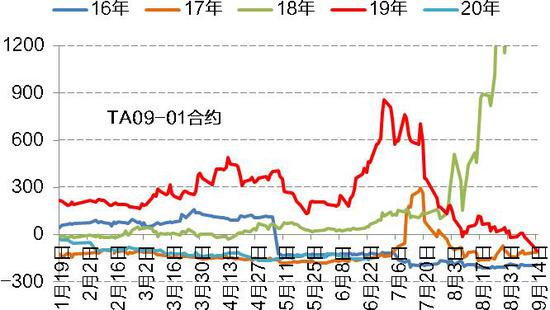

主要结论 上半年PTA(3674, 12.00, 0.33%)市场先抑后扬。其中,1季度受春节供需转弱,以及节后国内疫情集中爆发导致供需急剧恶化,市场呈现单边下行走势,4月份海外疫情形势加剧,国际油价遭遇重挫,PTA市场跟随油价二次探底,09合约创下历史新低3128。之后,随着OPEC+启动最大规模减产,原油价格触底回升,国内化工市场跟随油价反弹,但因受困于自身弱势基本面,PTA反弹幅度低于油价涨幅。 供应方面,上半年新增产能370万吨,供应持续保持宽松,行业呈现三高特征,而下半年PTA预计投产720万吨,其中恒力5#预计6月底开车,独山能源及福建百宏计划四季度投产,供应端面临较大增量压力,尤其是四季度,同时存量库存也有待消化。需求方面,疫情导致下游需求分化,其中服装销售表现惨淡,织造企业订单严重不足,开工率远低于同期水平,坯布库存却处于历史高位,但口罩等防护用品出口需求激增,带动部分聚酯产品高增长。不过,伴随织造工厂再度降负,6月中旬起聚酯有加速累库迹象,若后期库存压力加大,聚酯工厂不排除有减产可能,下半年需求的关键在于海外疫情及服装消费恢复情况。成本方面,上半年恒逸及浙石化产能释放,叠加疫情拖累油品需求,PX裂解价差被压缩至极低水平,亚洲部分中小装置被迫永久停车,下半年投产压力虽有所减轻,但裂解价差大概率维持低位,PTA成本端波动仍将依赖于油价。综合来看,海外防疫形势依然严峻,金融市场不确定性风险较大,宏观及成本逻辑仍将主导PTA走势,而弱供需削弱油价反弹利好,建议依据油价滚动操作,对冲交易作为空配品种。 风险提示:外部疫情超预期好转、原油大幅反弹。 一、行情回顾 上半年PTA市场先抑后扬。其中,1季度受春节供需转弱,以及节后国内疫情集中爆发导致供需急剧恶化,市场呈现单边下行走势,4月份海外疫情形势加剧,国际油价遭遇重挫,PTA市场跟随油价二次探底,09合约创下历史新低3128。之后,随着OPEC+启动最大规模减产,原油价格触底回升,国内化工市场跟随油价反弹,但因受困于自身弱势基本面,PTA反弹幅度低于油价涨幅。 价差结构上,因现实弱供需及高库存压力,PTA现货价格表现承压,期货盘面则持续维持升水,上半年5/9及9/1呈现单边走弱趋势,考虑到9月仓单集中注销,货源势必流向现货市场,若7-8月库存不能有效去化,9/1价差不排除继续走弱。 图1:PTA期现价格

数据来源:wind,国信期货 图2:9/1跨期价差

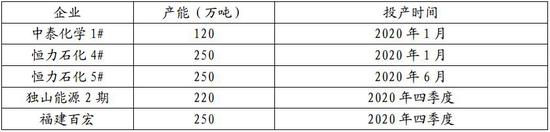

数据来源:wind,国信期货 二、基本面分析 1.下半年新增产能较大,供应维持宽松 1-2月受假期及疫情影响,下游需求显著萎缩,PTA高开工率加速库存累积,国内库存天数创下近5年新高。3月份后,随着下游推进复工复产,同时海外疫情扩散导致防护用品出口需求激增,叠加PTA工厂降负检修,PTA由此开启去库周期。不过,由于新产能顺利释放,PTA国内产量持续维持高位,二季度供需整体处于弱平衡,PTA去库进程较为缓慢,社会绝对库存仍处于偏高水平。 高库存的症结仍在于现实的供需,一方面虽然医疗防护品需求强劲,但传统纺织需求持续低迷,整体需求难有明显增量,另一方面上半年供给端有370万吨增量产能释放,同时良好的加工费刺激工厂高负荷运转,供应层面持续保持宽松。故在此背景下,上半年PTA行业呈现高开工、高库存、高利润的三高特征,但市场价格却持续维持在底部震荡。 图3:PTA开工率及加工费

数据来源:wind,国信期货 图4:PTA流通库存

数据来源:wind,国信期货 6月份,随着原油反弹及PX裂解价差修复,PTA成本重心自2600元/吨快速抬升至3100元/吨左右,而期现价格受制于供需在3600-3700元附近波动,进而导致PTA加工费快速压缩。目前来看,若加工费继续挤压在500-600元低位,这将迫使部分PTA工厂停车检修,从而助于社会库存去化,建议密切关注加工费变化。中期来看,下半年PTA有720万吨新增产能,其中恒力5#预计6月底开车,独山能源及福建百宏计划四季度投产,下半年供应端面临较大增量压力。 表1:2020年PTA扩能计划

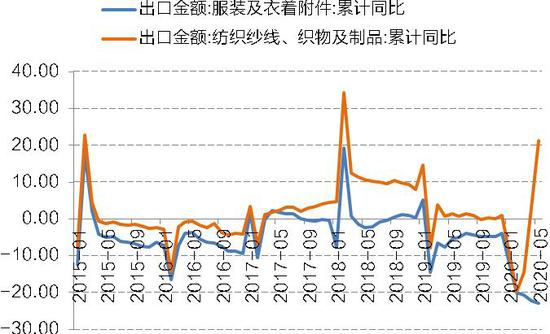

数据来源:卓创资讯 国信期货 2.终端需求分化,关注海外疫情及服装消费恢复情况 本次疫情对终端服装市场冲击显著,其中1-5月服装累计出口382.1亿美元,同比下降22.8%,1-5月国内服装累计销售4067.2亿元,同比下降23.5%。从数据来看,国内销售数据跌幅虽然逐月收窄,但需求恢复进度极为缓慢,而出口降幅则呈现逐月放大趋势,这预示传统服装需求不容乐观。不过,疫情也刺激口罩防护服出口需求激增,1-5月纺织品累计出口579.5亿美元,同比增长21.3%。综合来看,3月份后国内纺企调整生产,纺织品月度出口持续高增长,对相关市场提供较好支撑,但这种“即期”需求不是常态,若未来海外疫情明显好转,防护用品出口需求势必下降,而传统服装出口份额又被东南亚国家挤占,故下半年需求的关键在于海外疫情及服装消费恢复情况。 图5:纺织行业出口

数据来源:wind,国信期货 图6:国内终端销售

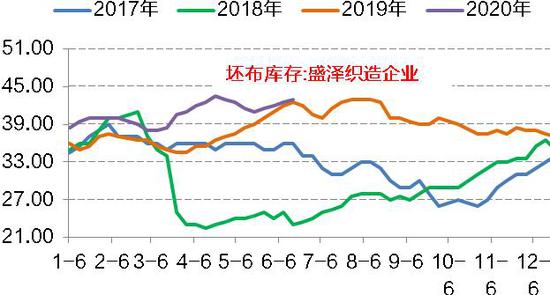

数据来源:wind,国信期货 由于传统服装需求低迷,企业订单严重不足,上半年江浙织造工厂被迫降负经营,行业开工率远低于同期水平,但坯布库存却处于历史高位。 图7:织机开工率

数据来源:wind,国信期货 图8:坯布库存

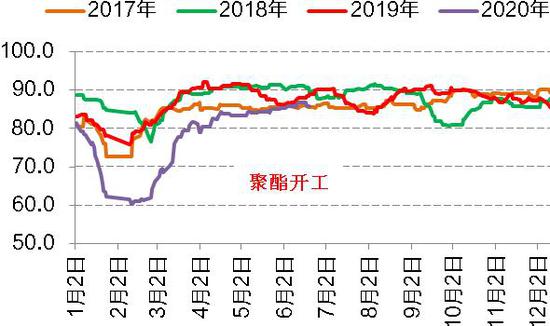

数据来源:wind,国信期货 与织造对比,上半年聚酯市场表现尚可,仅在1季度冲击较大,4月份起行业开工率基本恢复至正常水平。究其原因,一方面是防护用品出口需求激增,导致无纺布等纺织市场持续火爆,带动部分聚酯产品需求,另一方面原料绝对价格低廉,油价反弹及宽松流动性刺激市场投机性需求。所以,虽然聚酯市场持续较高开工,但并未出现成品库存明显累积,相对良性的聚酯高开工也对PTA形成需求支撑。不过,伴随织造工厂再度降负,6月中旬起聚酯成品有加速累库势头,若后期库存压力加大,聚酯工厂也不排除有减产的可能性,建议密切关注上述现象变化。 图9:聚酯开工率

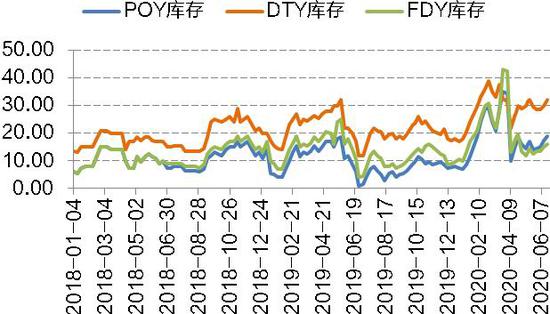

数据来源:wind,国信期货 图10:聚酯库存

数据来源:wind,国信期货 3.上游利润动态调整,油价决定PTA成本中枢 上半年,恒逸文莱及浙石化550万吨产能顺利释放,且疫情导致油品需求急剧萎缩,炼厂纷纷加大化工产量,亚洲PX供应愈显宽松,PX价格单边大幅下行,裂解价差亦被压缩至历史极低水平。在此裂解价差下,炼厂基本陷入全行业亏损,日韩台部分中小装置被迫永久停车,这在一定程度有助于缓解PX供应压力。 图11:上游原料价格

数据来源:wind,国信期货 图12:PX裂解价差

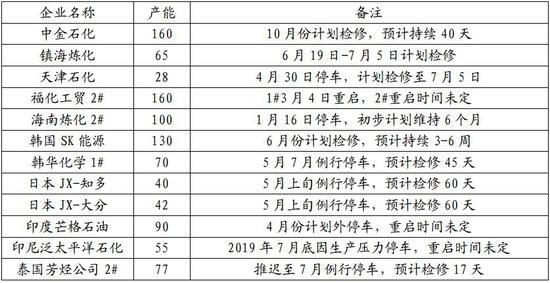

数据来源:wind,国信期货 随着国际油价持续反弹,6月份PX价格亦跟随回升,而裂解价差在挤压至极低后有所修复。不过,我们发现PTA价格并未跟涨,原料反弹直接吞噬了PTA加工费,产业链PX-PTA环节利润动态修复。接下来看,7月份后检修装置陆续重启,PX供应压力或再度凸显,裂解价差不排除有回落风险,但PX-PTA综合利润可能处于动态平衡中。 表2:亚洲PX检修计划(单位:万吨)

资料来源:卓创,国信期货 新产能方面,下半年亚洲计划有3套装置投产,涉及产能240万吨,其中东营威联预计8月投产,中化泉州及沙特阿美计划年底投产。目前来看,下半年PX新增产能低于上半年,但中期PX扩能压力仍然较大,裂解价差大概率维持在低位运行,PTA成本端的波动仍将依赖于油价。 表3:亚洲PX扩能计划(单位:万吨)

资料来源:卓创,国信期货 二、结论及建议 供应方面,上半年新增产能370万吨,供应持续保持宽松,行业呈现三高特征,而下半年PTA预计投产720万吨,其中恒力5#预计6月底开车,独山能源及福建百宏计划四季度投产,供应端面临较大增量压力,尤其是四季度,同时存量库存也有待消化。需求方面,疫情导致下游需求分化,其中服装销售表现惨淡,织造企业订单严重不足,开工率远低于同期水平,坯布库存却处于历史高位,但口罩等防护用品出口需求激增,带动部分聚酯产品高增长。不过,伴随织造工厂再度降负,6月中旬起聚酯有加速累库迹象,若后期库存压力加大,聚酯工厂不排除有减产可能,下半年需求的关键在于海外疫情及服装消费恢复情况。成本方面,上半年恒逸及浙石化产能释放,叠加疫情拖累油品需求,PX裂解价差被压缩至极低水平,亚洲部分中小装置被迫永久停车,下半年投产压力虽有所减轻,但裂解价差大概率维持低位,PTA成本端波动仍将依赖于油价。综合来看,海外防疫形势依然严峻,金融市场不确定性风险较大,宏观及成本逻辑仍将主导PTA走势,而弱供需削弱油价反弹利好,建议依据油价滚动操作,对冲交易作为空配品种。 风险提示:外部疫情超预期好转、原油大幅反弹。 国信期货 贺维 |

|

|  |

|

微信:

微信: QQ:

QQ: