核心观点: 供应方面,新粮产量基本稳定,临储库存逐年下降,供应整体趋紧;需求方面,虽然工业消费增长受限但生猪产能正在恢复且禽料生产仍在高位,消费整体趋增。综合看,临储库存去化较快而玉米(2108, 1.00, 0.05%)消费量刚性增长,从国家粮食安全战略角度看未来玉米供应必须有所增长。玉米价格上涨可带动农户种植积极性从而带增明年播种面积,从而实现国内供需的基本平衡。玉米价格有所上涨符合产业需要,操作上短期涨幅过大或有回调,但长期坚持偏多思路对待。 风险提示: 1.玉米及相关替代品进口量增加(利空); 2.生猪产能恢复不及预期(利空)。 一、行情回顾 2020年玉米稳步上涨,现货价格创造了2016年以来的新高。今年上半年生猪产能恢复信号较为确定,玉米市场热情高涨,上涨行情加速贸易商、饲料加工企业和养殖企业建立渠道库存进程,现货价格上涨明显,年内最高达。截止6月29日,大连三等玉米现货平舱价为2160元/吨,同比涨13%。同样地,期货价格因现货价格的上涨出现较大涨幅,上半年玉米2009合约收盘价在区间[1953,2129]波动,截止6月29日,玉米2009合约收报2118元/吨,同比涨8.7%。 图1:玉米现货价格走势图(元/吨)

数据来源:Wind,长江期货 图2:玉米期货价格走势图(元/吨)

数据来源:Wind,长江期货 二、基本面分析 1.新粮产量预计小幅增加,供需缺口小幅增加 2020/21年度,中国玉米播种面积将有所恢复,增加至41693千公顷,比上年度增加413千公顷,增幅1.0%。主要是因为2020年以来农户玉米销售价格明显上涨,提高了农民种植玉米积极性,主产区农民意向种植面积增加。预计玉米单产每公顷6392公斤,比上年度增1.2%,主要是考虑到东北产区土壤墒情较好,春旱明显轻于往年,5月份后气温回升,光照充足,总体有利于玉米播种出苗,同时农业劳动力较往年相对丰富,利于农户加强田间管理。玉米总产量2.67亿吨,比上年度增加574万吨,增幅2.2%。新年度玉米结余减少1398万吨,缺口较2019/20年度小幅增加,玉米供需进入紧平衡阶段。 表1:国内玉米供需平衡表

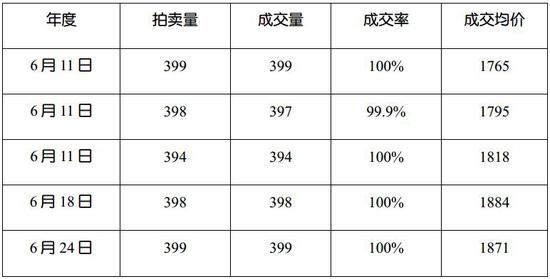

数据来源:中国农业信息网,长江期货 2.拍卖热情高涨,临储库存去化快 2016年玉米产业启动供给侧改革以来,临储玉米去化顺利,2017年、2018年和2019年三年分别拍卖成交0.57亿吨、1.00亿吨和0.22亿吨,临储库存已经从最高水平2.36亿吨下滑至当前0.57亿吨,库存压力大大缓解。每年临储玉米大量成交,主要因每年的新季玉米产不足需,不足部分由临储库存补充供给,因此临储库存不断去化,现阶段玉米临储库存压力已经不大。 2020年临储玉米拍卖继续,因玉米市场现货价格已经远高于临储玉米拍卖底价,拍卖市场火热,前5轮拍卖接近全部成交且普遍有较大溢价,总成交接近2000万吨。依照2020年的临储拍卖热度,如果临储拍卖政策不变,临储库存今年将全部出清。 表2:临储拍卖结余情况(单位:万吨)

资料来源:国家粮食交易中心,长江期货 表3:2020年临储玉米拍卖情况

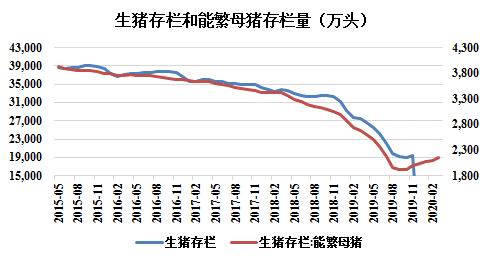

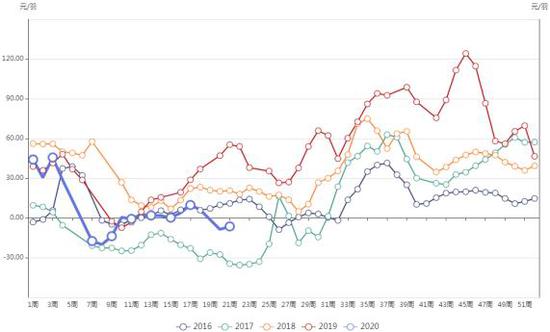

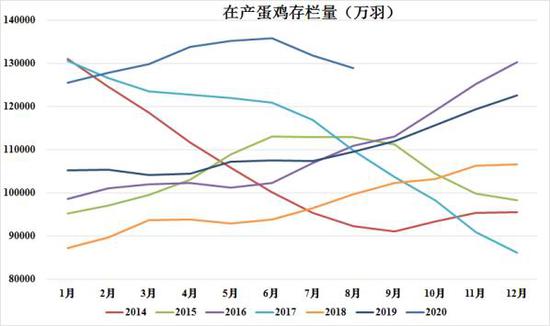

资料来源:国家粮食交易中心,长江期货 3.生猪产能正在恢复,禽类生产仍在高位 玉米需求中60%是饲用需求,饲用需求中接近一半是生猪饲用需求,目前生猪产能正在恢复。非洲猪瘟疫情对我国生猪养殖行业造成了灾难性的打击,生猪产业去化严重,生猪养殖企业及时升级防疫观念和防治能力,同时政府加强了生猪的运输、屠宰和销售各环节的管理以减少非瘟疫情扩散,多部门多次发文通过各种政策支持鼓励生猪复产。由此,2019年10月以来能繁母猪存栏量环比持续正增长,2020年3月的能繁母猪存栏量较去年9月低点增长了13%,表明国内生猪产能已经走出最低谷。能繁母猪的恢复的生猪出栏量恢复的先行指标,从生猪周期来看,能繁母猪出栏量恢复后10个月左右,生猪出栏量能够实现恢复。也就是说,10月份首次出现能繁母猪存栏量的回升,对应地就要到明年8月以后可以看到生猪出栏量的恢复,但还不能恢复至常年水平。根据农业农村部5月预计,国内能繁母猪存栏量预计在年底恢复至2017年底水平,也就是说预计到2021年下半年国内的生猪出栏量能够达到常年水平。 除生猪饲用外,玉米饲用消费主要是禽类饲用需求,当前禽类生产仍在高位。2019年受到“超级猪周期”提振,禽类和蛋禽类养殖利润丰厚,肉杂鸡和蛋鸡养殖利润别达到2.5元/羽和53元/羽,均远高于常年。丰厚的养殖利润带来高补栏,以蛋鸡为例,2019年全年产能持续扩增,2019年下半年在产蛋鸡存栏量水平已经是历史偏高水平,当时疯狂上涨的肉价带动蛋价上涨,掩盖了蛋鸡产能供应宽松的供需状态,补栏仍然保持活跃,因此2020年蛋鸡产能仍在高位。因2018-2019年积累了较丰厚的养殖利润,蛋禽养殖户抵御养殖亏损的能力普遍较强,当前还看不到蛋禽类产能明显出清,禽类生产仍在高位。 图3:能繁母猪和生猪存栏量(万头)

数据来源:Wind,长江期货 图4:肉杂鸡养殖利润(元/羽)

数据来源:Wind,长江期货 图5:蛋鸡养殖利润(元/羽)

数据来源:Wind,长江期货 图6:蛋鸡存栏量(万羽)

数据来源:Wind,长江期货 4.新规划产能被迫开工,深加工用量增长受限 玉米深加工企业因玉米原材料上涨处于亏损边缘,低开工率不利工业消费增长。工业需求占玉米全部消费的30%左右,2020年开工率明显偏低较2017年-2019年低5-15个百分点,但因深加工企业产能有较大扩增,开工率降低但行业产能规模有所扩大,总消费量没有明显减少,但目前加工利润下偏低,企业开工积极性普遍较低,深加工消费增量受限。2016年-2017年玉米深加工企业盈利水平较高,新规划产能多,这部分新规划的产能在2018年以后陆续投产,带来近年玉米供工业消费增量。2016年年玉米深加工利润最高达600元/吨左右,2017年部分省份给深加工企业补贴,极大刺激深加工企业扩大规模再生产,新规划产能超3000万吨。根据农业农村部专家预警委员会的预测,2020/2021年度玉米工业消费将达8450万吨,较上一年度将增加250万吨。 图7:玉米深加工企业开工率(%)

数据来源:Wind,长江期货 图8:玉米深加工企业加工利润(元/吨)

数据来源:天下粮仓,长江期货 三、总结和投资建议 供应方面,新粮产量基本稳定,临储库存逐年下降,供应整体趋紧;需求方面,虽然工业消费增长受限但生猪产能正在恢复且禽料生产仍在高位,消费整体趋增。但临储库存出清并不意味市场粮源紧缺,很大部分临储库存转化成了社会库存,市场并不缺粮,当前玉米价格已反映玉米基本面向好预期,随着生猪和禽类养殖利润的走低,下游饲料需求企业或将抵制高价粮。综合来看,玉米消费量刚性增长,未来玉米供应需要有增量,玉米价格上涨利于带动农户种植积极性从而实现玉米供应量的增加,玉米价格稳步抬升符合产业需要,操作上短期涨幅过大或有回调,长期偏多思路对待。 长江期货 潘钰烛 韦蕾 陈乾 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);