研究结论 短期矿依然进口少,库存低,菲律宾矿复产良好,后期供应会有提升 电解镍产量受疫情影响小,电镀、电池等下游消费比较弱,显性库存不高,当心隐性库存 镍铁下半年可能会有大量进口,主要是印尼新产能投产出铁 不锈钢消费仍是产业链比较关键一环,产量仍会有一定提升,但下游消费增速可能放缓,关注下半年不锈钢库存变化 一、行情回顾 图1:最近走势回顾

资料来源:大越期货 2020年上半年镍价走势延续了高位回落的下降趋势,随着疫情影响以及原油大幅度下跌,拉长了这波探底的时间周期,同时对空间也有一定的放开。上半年沪镍(103460, 1300.00, 1.27%)主力最低探至89550元/吨,打破9万关口。随着探底时间被延后,多头可操作与拉动的时间变得比较少,空间方面也由于时间因素变得比较窄,几次上冲之后均出现了多头平仓获利了结的行情。 从上半年行情来看,下方底部支撑主要还是成本因素。一方面镍铁价格下行,打破成本线,国内企业亏损经营了一段时间,甚至有一些产能提前停产检修。另一方面,印尼从1月1日开始禁矿,国内高品矿的进口量微少,而菲律宾也受到疫情影响,矿山与港口出现了停产或禁运等情况,从量方面也没有得到很好的补充,供应少库存低推动了国内镍矿价格的上行。 对于为什么价格始终没有办法冲高,一方面主要还是疫情影响,对于需求的预计有一定减少。另一方面,对于印尼镍铁大量新产能投产以及回国的预期比较重。所以价格一旦有冲高,多头就会有一定压力,多头平仓获利了结,到了成本线附近再去试多。 所以上半年总体来说,还是与年初的预期比较相似,只是筑底的时间与空间有一定延长与放开。加上疫情影响,加大了很多变化因素,从原料到终端需求都有影响,价格总体波动区间相对比较小,投资者区间操作以高抛低吸较为安全。下半年开始,对于镍价的影响因素,一方面在于需求是否在金九银十有一定推动,另一方面则是印尼镍铁生产进口的真实情况。 二、镍产业分析 1.镍矿情况: 图2:红土镍矿价格

数据来源:我的有色 图3:镍矿库存(港口)

数据来源:我的有色 图4:镍矿砂及精矿进口量

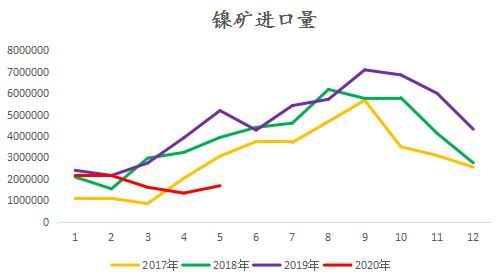

数据来源:我的有色 镍矿价格: 2020上半年,镍矿价格呈现出单边缓慢走高趋势。低品矿的报价从年初的31.5美元/湿吨涨至40美元/湿吨,涨幅27%。中品矿报价从年初的37.5美元/湿吨涨至47美元/湿吨,涨幅25.3%。国内连云港报价从415元/吨,涨至611元/吨,涨幅达47.2%。从价格可以看出,矿价坚挺对镍铁的成本支撑比较明显,这是镍价筑底反弹比较有利的基础因素。 镍矿进口量: 最新数据,2020年5月中国镍矿进口总量168.07万吨。从镍矿的进口来看,由于印尼禁矿影响,从进口量来看还是与去年同期相比有较大的降幅。1-5月国内镍矿进口量约894.35万吨,相比去年同期减少了746.12万吨,同比下降,45.5%。 其中,1-5月菲律宾矿进口量559.37万吨,相比去年同期减少了205.5万吨,同比下降了26.87%。1-5月印尼矿进口量为260.11万吨,其中约200万是一月份进口的,这是还有一些配额的企业在最后时间集中发货所至。 从上半年的进口数据可以看出,受到疫情以及印尼禁矿影响,国内镍矿进口量直线下降,特别是印尼矿的进口量基本已降至小几十万吨每月,是一些还有配额数量的企业在完成预期出口。菲律宾矿山受到疫情影响有一段时间有停产的情况,到4月30日才陆续开始复产,总体复产情况良好。预计下半年会有比较好的出口量提升。 镍矿库存: 2020年6月28日镍矿港口库存总量为934.01万湿吨,其中菲律宾镍矿为764.71万湿吨,印尼镍矿为165万湿吨。库存下降主要还是由于供应减少影响,目前的库存水平在历史偏低水平,但与年初预期相比情况还是好了很多,年初预计库存到5月左右会达到700-750万吨的水平,由于疫情影响,镍铁减产,矿的消耗量并没有达到预期。所以库存比预期中要多一点。 目前矿方面总体还是比较利多,供应少,库存低还是目前比较明确的情况,在这基本面下镍矿价格走高也是可认为合理。但随着镍铁进口增加,对于国内镍铁依存度会下降,国内需求也会受到影响,矿价在镍价的决定系数会有所下降,对镍价的影响力会减弱。个人认为,除非到了绝对成本价,不然矿价走高很难对镍价形成比较有力的上升推动力,后期作为辅助参考即可。 2.电解镍情况: 图5:电解镍月产量图

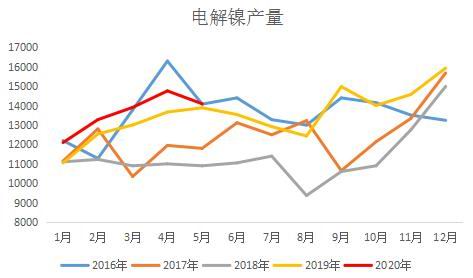

数据来源:我的有色 图6:国内镍库存

数据来源:我的有色 图7:精炼镍及合金进、出口量

数据来源:我的有色 图8:LME库存变化

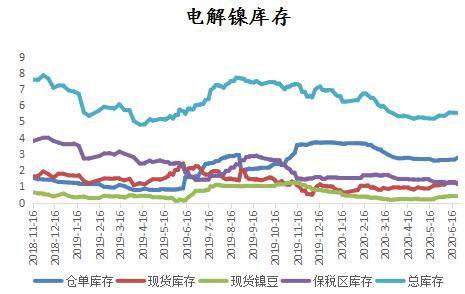

数据来源:大越期货 电解镍产量: 我的有色电解镍:最新数据,2020年5月精炼镍产量环比4月小幅下降663吨至14098吨,降幅4.49%,同比2019年5月增加206吨,增幅1.48%,现下游以合金、特钢类企业消费为主,不锈钢类企业消费需求弱稳,电镀及电池类企业消费仍处于弱势。1-5月全国电解镍合计产量68150吨,同比增加3990吨,增幅6.22%。 上海有色电解镍:最新数据,2020年5月全国电解镍产量1.41万吨,环比减2.36%,同比增8.99%。5月产量较4月产量降低340吨。1-5月全国合计电解镍产量为7.18万吨,同比增加0.93万吨,增幅14.88%。 从产量来看,虽然统计口径不同,产量数据有一定差异,但可以看出,国内电解镍的产量保持一个正增涨,并没有受到疫情影响,供应的增加,需要需求的提升来配合,但实际上电解镍下游,不锈钢与电镀、电池行业今年上半年表现并不是太理想,总体供强需弱的格局,这也是在成本支撑以后价格难以走高的最根本的原因。 精炼镍及合金进口: 最新数据,2020年5月中国精炼镍进口总量10808.526吨。1-5月总进口量为43796吨。同比减少34923吨,下降44.4%。 2020年5月未锻轧非合金镍出口量1290.43吨。1-5月合计出口12525吨,同比增加了7898吨,上升170.7%。 镍库存: 从库存来看,LME库存在2020年上半年有一定增涨,从15.3万吨涨至23.4万吨,其中约91%以上是镍豆、镍粒库存,而只有约9%的库存是电解镍板。与LME表现相反的是国内镍的库存,从年初至今基本保持一个下降趋势,到了5月底才有一定的回升,且回升幅度比较小。所以从显性的库存来看,库存比较低,有利于价格走高。 电解镍方面来看,产量几乎不受疫情影响,有一段时间有一些辅料上的不足情况,但总体情况平稳,产量保持一个正增涨。需求的情况从市场上了解到并不是太理想,特别是电镀与电池行业今年上半年表现比较差,不锈钢也有过减产的阶段。但从库存来看,这种供强,需弱的情况没有反映。所以个人认为要当心隐性库存后期是否在下降过库中会有体现。特别表现在现货补库方面。 3.镍铁情况 图9:镍铁价格

数据来源:我的有色 图10:镍铁产量

数据来源:上海有色 图11:镍铁进口量

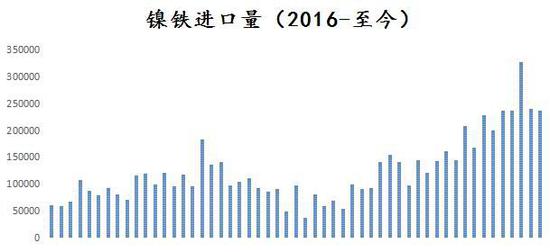

数据来源:我的有色 图12:镍铁库存

数据来源:我的有色 镍铁价格: 镍铁价格在2020年走出了下探反弹再回落的曲线。疫情对镍铁影响还是比较大的,价格一度跌至900元/镍,除山东企业外均出现了30-50元/镍的亏损。但随着矿价走高,下游需求回暖,镍铁价格反弹也比较凌厉,价格最高涨至1030元/镍。最近一个月有一定回调,截止出稿,高镍铁的山东报价在985元/镍。 镍铁产量: 5月全国镍生铁产量环比增加15.15%至4.42万镍吨,同比减少7.49%,产量自去年11月份至今连续降低5个月后首次增加。1-5月全国镍铁产量21.04万吨,同比减少1.43万吨,同比下降6.4%。国内镍铁产量的下降,主要受到疫情的影响,一方面是原料因素,另一方面是下游需求下降影响。 相比国内镍铁产量变化,印尼的镍铁新产能投放虽然也受到了疫情影响,但是总体的投产出铁还是在持续中,其中还有一半的生产线可能在三、四季度投产出铁。 镍铁进口量: 2020年5月中国镍铁进口总量23.68万吨。1-5月镍铁总进口量达127.76万吨,同比增加了61.8万吨,同比涨93.7%。从进口数量最能表明,印尼生产的镍铁,大量回国的事实,后期这个情况会随着印尼产量的增长会更加明显。 镍铁库存: 镍铁的库存情况表现让人出乎意料,疫情的发生一直在担心镍铁供需是否会出现失衡的情况,但从库存数据来看,镍铁的国内库存一直保持下降趋势,从1月的10.95万吨开始,到5月底只有7.49万吨。从库存数据表现来看,镍铁价格反弹在情理之中,符合镍铁供需面的情况。 从镍铁的情况来看,上半年虽然下游需求有所减弱,同时进口量大增,但随着国内自有产量减产,使得镍铁的供需整体保持不错的平衡状态,需求有一定恢复后,镍铁库存下降比较快。这是上半年镍铁价格回到成本线以下后,为什么这么快能反弹的根本原因。但从下半来看,最主要的还是印尼镍铁的生产情况,以及国内进口情况。目前预计进口量会大幅增加,到时如果国内产量变化不大,那么总体可能会出现一定的过剩。所以这是下半年来看比较利空的方面。 4.不锈钢情况 图13:不锈钢粗钢产量

数据来源:我的有色 图14:不锈钢价格

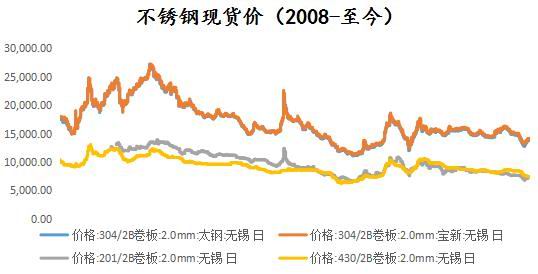

数据来源:wind 图15:不锈钢库存

数据来源:我的有色 图16:不锈钢生产成本

数据来源:不锈钢交易中心 图17:不锈钢表观消费量

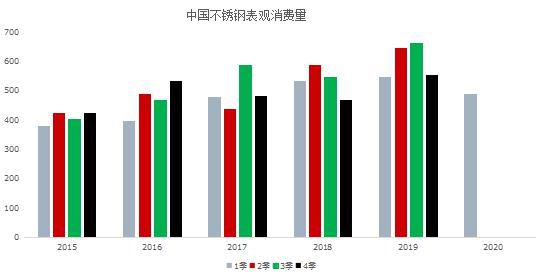

数据来源:我的有色 不锈钢价格: 不锈钢价格今年也是先下后上,受到疫情影响比较大,特别是疫情初期下游节后复工基本为零,需求受到较大影响。不锈钢交易中心的数据显示,上半年价格最低时,平均价已达到12250元/吨,与年初相比,下降了2125元/吨,降幅14.78%。但随后的反弹幅度也很大,期货不锈钢主力从低部反弹最高达到了17.7%。一度对镍价拉升有重要作用。 不锈钢产量: 5月份不锈钢粗钢产量234.02万吨,其中200系产量81.69万吨,环比增长8.26%;300系产量117.35万吨,环比增长3.1%;400系产量34.98万吨,环比增长6.71%。 1-5月不锈钢粗钢产量1065.53万吨,比去年同减少了48.18万吨,下降4.33%。 不锈钢库存: 截止6月19日本周无锡库存为27.979万吨,佛山库存为19.7722万吨二地总和47.7512万吨,小幅反弹。上半年最高时,不锈钢无锡佛山两地库存总和为73.4158万吨,目前已下降35%。从上半年来看,价格走向与库存变化成反比明显。下半年不锈钢方面要重点关注库存情况。 不锈钢表观消费量: 中国的不锈钢表观消费量2020年第一季度为490.29万吨,比去年同期减少56.05万吨,下降10.26%。可见由于疫情影响,一季度的需求有不小的下降,对镍的需求有一定回落。 从不锈钢角度来看,虽然疫情对于不锈钢产量与终端消费有较大影响,但二季度的消费旺季需求恢复比较好,去库存化明显。但对于不锈钢在整个产业的影响来看,个人认为在下半年仍然要看金九银十的消费情况,如果消费情况与二季度一样良好,那么价格向下的动力会有一定抑制。如果消费不佳,则会成为向下的助推手。下半年关注库存变化。 5.供需平衡表 图18:全球供需平衡图

资料来源:大越期货、国际镍业研究组织 国际镍业研究小组称,3月全球镍市场供应过剩缩窄至14,000吨,上月修正为供应过剩15,700吨。今年前三个月,全球镍市场供应过剩45,700吨,2019年同期为短缺16,200吨。 从基本面来看,短期镍铁供应还没有这么快增加,电解镍的需求仍然会受到不锈钢产量恢复有一定提振。但随着时间推移,镍铁进口增加是必然趋势,到时会挤兑电解镍的需求,电解镍价恐难以高位支撑,向下考验的可能性会加大。下半年总体并不是太乐观。 三、技术图表 图19:沪镍指数月K线

资料来源:文华财经 从月K线来看,目前底部反弹,但向上的动力不足,有点像去年上半年的情况,可能会震荡盘整,等有一定利多或利空因素爆发,来引爆一段大行情。目前还是保持一个区间震荡思路,下方短线支撑在10万一线,上方压力则在104000-106000。 四、总结 综上所述,上半年的情况还是符合年初的预期,在时间点与下方探底点位上可能受到疫情影响出现了位移。下半年目前情况仍与年初预期相似,会有大量的印尼镍铁产能投产出铁,同时会有相当一大部分会回国来满足国内需求。这是下半年产业链供需方面最主要的矛盾点。对镍价会有压制作用。从目前来看,价格仍然在合理小区间内震荡,向下有现货补库买盘,向上又恐后期供应压力,资金主力不敢单方向大区间突破,基本保持在10000-104000区间运行。由于疫情对于整个产业的生产与消费有一定后推作用,所以在金九银十前,仍可能会以区间运行为主。金九银十则看需求的情况,如果好,则还会有一波上冲,如果不好则可能会直接回落。之后随着印尼镍铁三、四季度大量出铁回国,可能供应会有明显增加,过剩预期,对价格利空打压概率较大。 建议投资者在下半年仍然小仓位操作,变化因素仍存很在变数。先以小仓位区间高抛低吸操作,突破区间后,再考虑小仓位单方向持有,做好止损操作。 大越期货 祝森林 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);