研究结论 六月炼焦煤(1177, -1.00, -0.08%)市场整体以稳为主:供应方面,全国两会结束,煤矿保安全生产告一段落,在产焦煤煤矿保持正常作业,焦煤产量相对稳定,进口煤虽已加强管控,但大型终端企业仍有额度空间,内外补充供应维持宽松局面;需求方面,国内焦钢开工双双高位,焦价存在第四轮提涨预期,建材市场成交可观,后期原料采购仍有支撑;价格方面,目前各品种价格经历前两月下调后基本探底,部分已经小幅调涨,市场整体观望待涨情绪浓厚。综合来看,六月部分优质煤种或在焦炭(1883, -5.00, -0.26%)拉涨下反弹回升,后期考虑到下游企业环保、去产能预期及进口煤政策导致的价格跌落等因素干扰,需求或有下滑预期,不排除高价煤再次回落可能。 一、行情回顾:弱势震荡 图1:焦煤主力合约日K线

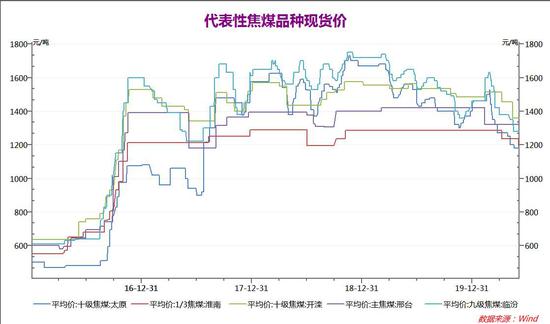

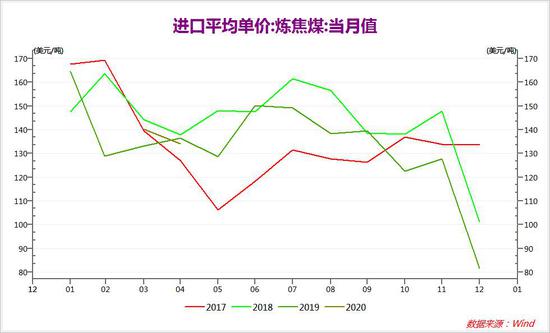

二、现货 五月份各品种仍有30-120元/吨的下探空间,低硫主焦等价格均创下近几年来新低水平,自五一节后高速收费开始,上游大量且持续累库,国有及地方大矿达到顶库高峰,整个五月煤企面临较大的去库压力,因此在外部因素刺激及自身高库存的利空影响下,五月份多数国有大矿均对长协价格进行了30-100元/吨不等的补跌,市场情绪悲观情绪蔓延。目前来看,虽然下游焦价已经落实三轮上涨并且存在第四轮预期,但在供需错配情况下煤价上涨仍有阻力,市场或有20-30元/吨的反弹空间。 五月份澳洲主焦煤先涨后降,前期经历小幅反弹回升后下旬价格再次回落,上月一线主焦价格一度跌至117.25美元/吨CFR,随着通关政策的收紧,港口可售资源有限,远期现货价格一度抬升10.75美金,月末市场参与者对远期价格继续转悲观,澳煤离岸价一度下跌,截止5月29日,澳洲一线主焦报119美元/吨CFR,准一线主焦报118美元/吨CFR,月环比均上涨1.75美元/吨。目前国际疫情影响依然严峻,印度、欧洲、日本及韩国等地需求持续低迷,澳煤发运量以输往中国为主,虽港口通关难度较大,但终端企业额度未尽,贸易市场仍有可操作空间,而国内需求始终无法匹配宽松的供应局面,预计海运煤价格继续存在较大幅度的下探空间。 图2:主流价格 单位:元/吨

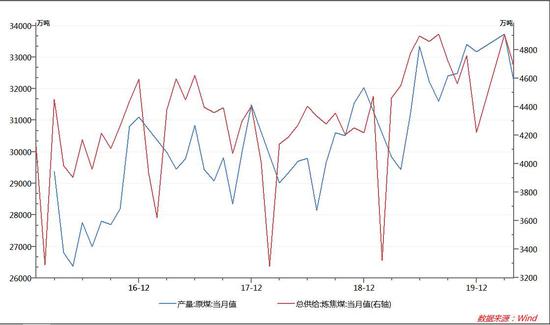

三、供应 国家统计局最新数据显示,2020年4月份全国原煤产量32212万吨,同比增长6.0%,日均产量1073.73万吨,日均环比下降1.49%。1-4月全国原煤产量115244万吨,同比增长1.3%,高于去年同期累计水平。今年3月份开始煤企复产速度加快,4月份为保证能源有序供应及经济稳定增长,原料生产已完全恢复至正常水平。炼焦煤方面,大矿生产相对稳定,月底两会保安全生产影响下,部分煤企出现短暂的停减产现象,但由于前期累库过高,供应端并没有造成明显影响。五月份来看,煤矿预计维持正常生产节奏,原煤产量也将继续回升。 图3:炼焦煤产量、供给量 单位:万吨

海关数据显示,2020年4月份我国进口炼焦煤628.24万吨,环比增长11.45%,同比下降15.4%,累计进口2708万吨,累计同比增长13.6%。其中,澳大利亚进口炼焦煤446.71万吨,环比增长2.22%,同比增长64.45%;蒙古进口炼焦煤77.52万吨,同比大降78.96%,上月进口量仅为4.96万吨。全球疫情形势愈加严峻,国际需求短时间难有起色,以澳洲为例,其港口发运量基本以输出中国为主,而中国国内需求已经有限,加上通关政策继续收紧,预计进口增幅将有收窄趋势,但值得关注的是,由于进口煤价格仍在下跌,其性价比优势将继续吸引终端及贸易市场成交,预计5月份炼焦煤环比进口量会继续维持可观数字。 图4:炼焦煤进口量 单位:万吨

四、需求 从Mysteel调研全国230家独立焦企产能利用率的数据走势来看,5月焦企受局部区域限产及产能退出影响,开工波动较为明显,截止5月29日最新数据,230家独立焦企产能利用率74.52%,环比上周上升0.79%,同比降3.04%。山西涉及4米3焦炉淘汰,山东“以煤定焦”拉开帷幕,徐州焦企再掀产能退出风潮,种种因素都支撑焦价轮番上涨,却对上游原料形成利空。从开工数据走势可以看出,5月平均产能利用率已超过2018年水平,但去产能冲击因素较大,整体开工始终未突破2019年高点,原料需求支撑动力不足。短期来看,焦企高利润背景下开工基本不会有实质性的下滑,但焦炭去产能依然是不可忽视的重要因素,原料采购主导权仍以下游焦钢为主,当前供应情况下不具备大幅补库需求。 图5:全国100家独立焦化产能利用率调研 单位:百分比

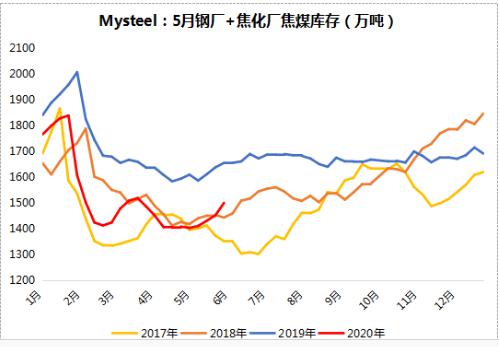

五、库存 5月份焦煤总库存呈小幅上升趋势。一方面,月初高速开始收费,为减少运费压力,焦钢企业出现集中补库现象,下游整体库存低位转增;另一方面,焦钢行情向好,钢价震荡偏强,焦价落实三轮涨价,原料需求虽没有大幅提升,但焦钢高开工对需求存在较大程度的支撑。目前市场最大的担忧点在于,山西、山东及徐州地区都明确提出了4米3焦炉淘汰及落实去产能的相关进度,且不说山西市场执行力度如何,山东及徐州市场均有较强的执行预期,这对后期焦煤需求造成明显利空,短期下游市场原料增库空间十分有限。 图6:焦煤钢厂+焦化厂库存 单位:万吨

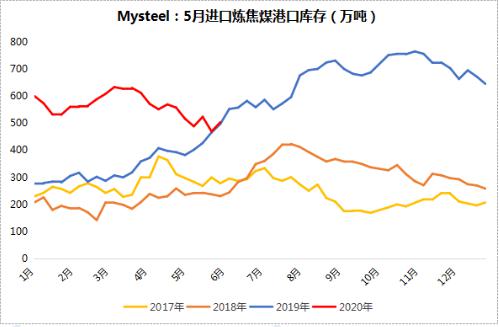

截止5月29日Mysteel统计沿海港口进口焦煤库存:京唐港330增15,青岛港75增10,日照港18减2,连云港71增15,湛江港10减4,总库存504增34(单位:万吨)。图9数据走势显示,港口焦煤库存较上月相比小幅下降,一方面,前期澳煤远期价格持续走低,部分贸易商及终端采购积极性提高;另一方面,进口政策严控之下通关时长拉至45个工作日以上,部分船只到港之后通关滞期时间较长,导致港口整体库存略微下滑。目前进口煤价差优势仍在,且四五月份价格低点之际远期现货订单量及澳洲发运量均有提升,因此沿海主要焦煤到港量预计在六月份有望增加。 图7:焦煤进口港口库存 单位:万吨

六、结论 六月炼焦煤市场整体以稳为主:供应方面,全国两会结束,煤矿保安全生产告一段落,在产焦煤煤矿保持正常作业,焦煤产量相对稳定,进口煤虽已加强管控,但大型终端企业仍有额度空间,内外补充供应维持宽松局面;需求方面,国内焦钢开工双双高位,焦价存在第四轮提涨预期,建材市场成交可观,后期原料采购仍有支撑;价格方面,目前各品种价格经历前两月下调后基本探底,部分已经小幅调涨,市场整体观望待涨情绪浓厚。综合来看,六月部分优质煤种或在焦炭拉涨下反弹回升,后期考虑到下游企业环保、去产能预期及进口煤政策导致的价格跌落等因素干扰,需求或有下滑预期,不排除高价煤再次回落可能。 大越期货 祝森林 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);