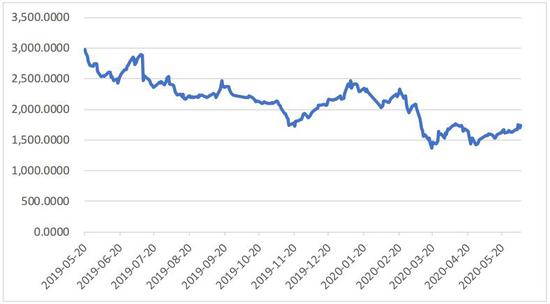

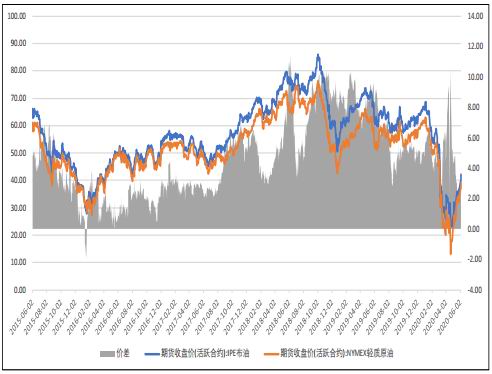

摘要:自五月份OPEC+减产以来,油价已经完全收复价格战以来的位置。目前正遇到前期跳空缺口,压力较大。受OPEC与俄罗斯延长减产预期提振,布伦特原油已经冲破40美金/桶,四月份WTI原油曾跌入负值,仅仅一个月时间,却见证了原油市场冰火两重天的境地。然而反观燃料油市场,五月涨幅仅为7.34%,六月以来,燃料油也仅仅是稳扎稳打,缓慢上行,裂解利润大幅回落,目前新加坡380cst燃料油较迪拜原油裂解价差跌至-6.67美金/吨,而高硫燃油之所以如此弱势,一方面是低硫燃油供应带来的压力,另一方面则是航运市场的低迷。 第一部分 五月份行情回顾 1.1 期货市场行情回顾 图1-1:燃料油2005合约走势

资料来源:WIND、方正中期研究院整理 自OPEC+减产以来,全球产油国正竭尽全力维护原油市场,低油价环境下,以美国、加拿大为首的非OPEC国家也处于大规模被动减产行列之中,原油供给方面已经做出了历史性的减产努力,此外随着全球各国放松疫情管制措施,原油需求或进一步回升之中。船用燃料油作为原油下游成品之一,却面临着尴尬的市场境遇,虽然油价近期不断上涨,布伦特从最低15.98美金上行至40美金,涨幅高达2倍多,但国内燃料油价格仅仅从最低点1361元上涨至1720元,涨幅远不及原油。而造成原油与燃料油分化的主要原因还是全球贸易问题,船用燃料油下游市场多为集装箱、干散货以及油轮运输业,在全球疫情仍未见到明显拐点前,船用油贸易量仍不景气,但至暗时刻似乎已过。 1.2 现货市场行情回顾 图1-2:燃料油全球现货价格走势

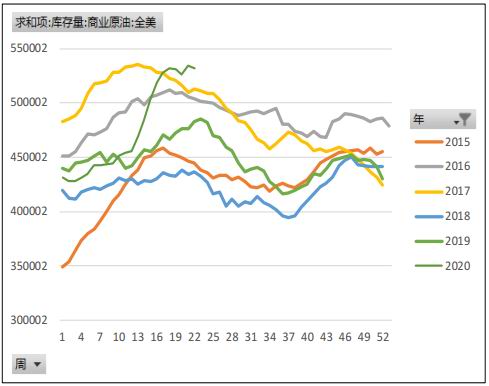

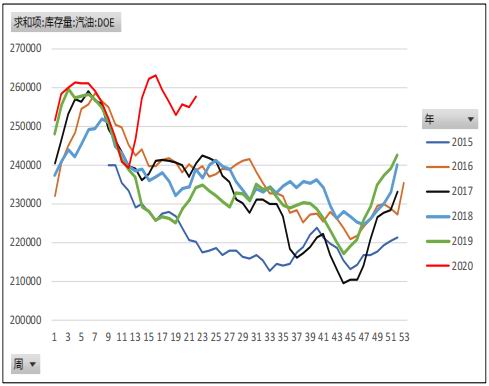

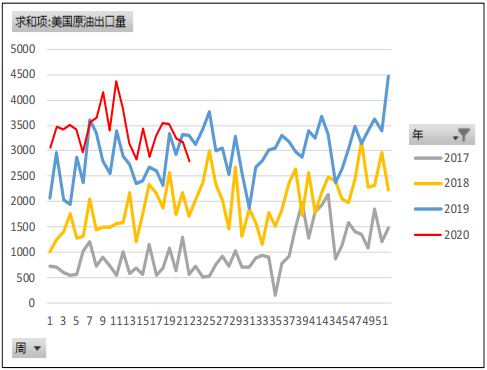

资料来源:文化财经、方正中期研究院整理 5月原油连续上涨,消息面向好发展,外盘利好支撑下,燃料油各产品均出现上行走势。具体来看,油浆市场,本月原油回升支撑地炼油浆市场成交重心不断上移。区内库存低位运行下,地炼出货较为顺畅,故业者推涨情绪高涨,提振油浆价格低位反弹,但较上月高位仍有一定距离。渣油市场,低硫资源供应偏紧下,减压渣油市场价格顺势推高。船用油方面,受原油上行走势提振,本月调油原料大幅提升,成本支撑,加之气温升高,航运市场稍有回暖,带动下游需求有所提升,船用油市场价格稳中有涨,市场整体交投有所好转。截止5月底,全国渣油价格指数均值为2075,环比上涨25或1.22%;油浆指数均值为2188,环比下滑46或2.06%;船用180CST指数均值为3432,环比下滑12或0.35。 截止6月5日,FOB新加坡高硫180现货收盘至240.22美元/吨,380现货收盘至229.53美元/吨。FOB阿拉伯高硫180现货收盘至226.9美元/吨,380现货收盘至216.3美元/吨。日本180燃料油收盘至204美金/吨。 第二部分 上游国际原油市场情况 2.1 EIA原油库存与汽油库存仍在高位 5月油价大幅反弹,市场预期是OPEC+减产能够使得供应方面有所压缩,库存有望不再增长,但实际上美国炼厂开工率仍在72%左右徘徊,EIA原油与汽油库存均处于历史高位,美国持续收储对商业库存累积速率下降有一定帮助。但仍不是长久之计。我们也有看到美国原油出口量正持续下降,对全球其他地区原油供需平衡有所帮助。按照汽油库存季节性需求来看,汽油消化速度最快的仍是7、8两个月,如果在三季度初汽油库存不能大幅下降,则炼厂开工率很难得到提升,届时市场预期的原油去库可能再次变成原油累库。但这可能仅仅是美洲地区的原油供需情况,毕竟OPEC+减产之后,全球其他各国原油需求已经大幅回升,OECD库存已经开始去化。但美国由于国内疫情仍然处于高增长阶段,叠加国内矛盾严重,EIA库存去化仍需要时间。 图2-1:EIA原油及汽油季节性库存图

数据来源:wind、方正中期期货研究院整理 图2-2:EIA原油及汽油季节性库存图

数据来源:wind、方正中期期货研究院整理 图2-3:美国原油出口季节性走势

数据来源:wind、方正中期期货研究院整理 图2-4:布伦特与WTI原油价差走势

数据来源:wind、方正中期期货研究院整理 2.2 活跃钻机数骤降,被动式减产规模扩大 通常原油价格变化会影响活跃钻机数,而活跃钻机持下降带来的是美国原油产量减少,钻机数一旦上升,则预示着美国原油产量可能再次增长。以2015年原油大跌为例,活跃钻机数下降速率最高为8%,一旦油价回升至40美金/桶以上,钻机数下降反升。而今年原油市场大跌眼镜,活跃钻机数下降速率最高至12%,五月底钻机下降速率跌至5%,但仍然足以遏制住美国原油产量上升,需要警惕的是如果油价一直回升,则OPEC+减产所带来的胜利果实将依然会被美国页岩油所侵蚀,相反如果让油价维持在40美金/桶以下更长一些时间,将美国一部分小型页岩油商淘汰,则未来油价上涨的空间将会更大,对燃料油市场而言也会大幅提振。 图2-5:美国石油钻机数下降速率与WTI油价走势对比

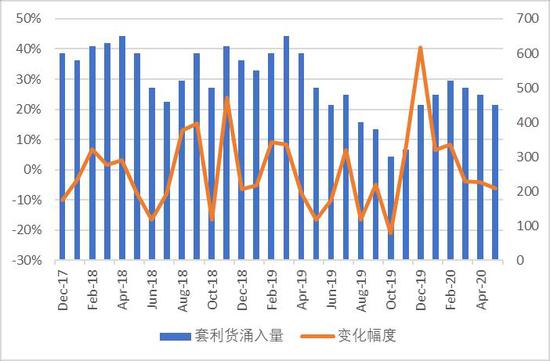

资料来源:wind、方正中期研究院整理 2.3 OPEC+同意延长减产协议至7月底 OPEC确认,当前减产协议延长至7月底,在5-6月未能完成减产目标的产油国将在7-9月做出补偿,下一次OPEC大会将在2020年11月30日举行,减产协议中,OPEC国家减产份额为608.4万桶/日,非OPEC国家减产份额为361.6万桶/日,沙特、阿联酋、阿曼7月将额外自愿减产120万桶/日。 总体来来看,OPEC延长减产协议一个月在市场预期之内,未能严格执行减产协议的国家将在7-9月做出补偿,如果后期所有OPEC+都能严格执行,预计原油库存会持续下滑,供需失衡有望得到快速修复。目前欧洲地区疫情已经得到遏制,处于复工复产前期,原油需求持续回升,但最不确定的仍是美国,美国是全球第一大原油消费国,炼厂开工率迟迟不能提升,对油价仍有所压制,目前布伦特原油与WTI原油均面临的是前期跳空缺口压力,不能仅仅依靠OPEC减产来推升油价,而是需要全球原油需求彻底回暖,才有可能让油价冲破前期缺口压力。但南美洲目前处于冬季,巴西、秘鲁等国每日确诊数量急剧暴增,谨防疫情二次来袭对油价的冲击。 第三部分 燃料油市场情况 3.1 高低硫价差逐步缩窄,高硫燃油性价比偏低 图3-1:新加坡套利船货涌入量

资料来源:wind、方正中期研究院整理 5月新加坡燃料油价格震荡小涨,但市场基本面依旧疲软。因套利价差收窄、运费高企以及船燃市场需求疲软因素影响,5月抵达新加坡的低硫燃料油套利船货量继续减少,但由于新加坡库存高企,市场供应依旧充足。而全球疫情影响下,航运活动受到较大程度地压制,船用油终端消费需求仍维持低迷态势。低硫方面,新加坡与鹿特丹含硫0.5%船用燃料驳船货的价差收窄,导致欧美至亚洲的套利船货数量在减少。此外,因运费高企,以及3月和4月亚洲低硫船用市场相对疲弱,5月抵达新加坡的低硫燃料油套利船货少于4月,约250-300万吨左右。高硫方面,高硫燃料油套利货供应也在减少,但需求下降速度,超过了供应减少的速度,高硫燃料油市场呈现供应过剩局面。 图3-2:新加坡燃料油高低硫价差走势

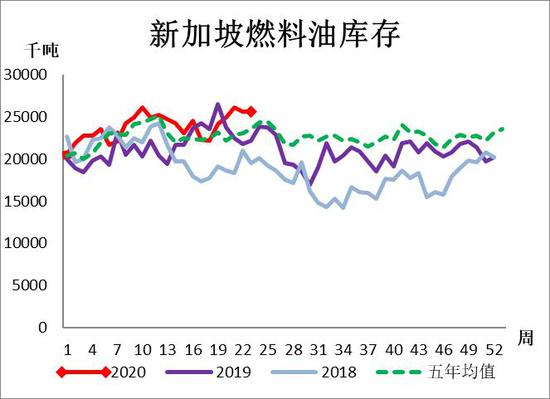

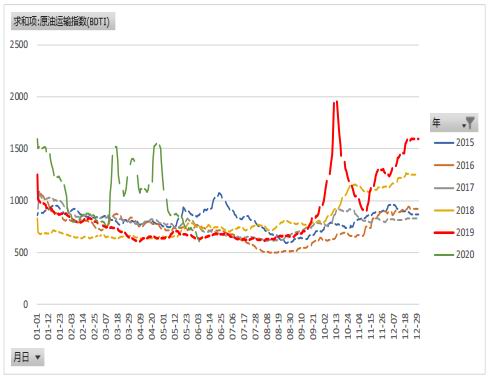

资料来源:wind、方正中期研究院整理 低硫燃料油供应增加使得高低硫价差大幅缩窄,2019年价差最高曾达到400美金/吨,而目前约为70美金/吨,因此市场更倾向于购买低硫燃油而非高硫燃油,如果高低硫价差不能高于200美金/吨,则安装脱硫塔将毫无性价比。此外由于OPEC+减产,油运市场运价指数大跌,造成国内燃油走势疲软,受疫情影响,航运市场中集装箱及干散货市场均不景气,运价指数位于低位震荡,对船用燃料油需求偏空。高硫燃料油上涨空间有限。 3.2 新加坡燃料油库存小幅增长,高于过去均值水平 库存方面:5月新加坡燃料油库存呈先涨后跌走势,整体运行区间在2400-2600万桶,截止5月28日当周,新加坡燃料油库存连续上涨三周后小幅回落至2560万桶,环比增长15.31%,同比增长17.48%,当前新加坡库存水平明显高于5年均值,因运费等因素的影响,5月抵达新加坡的套利船货供应量稍有减少,但由于终端船用油需求不佳,新加坡燃料油库存依旧面临累库压力。 图3-3:新加坡燃料油库存走势

资料来源:wind、方正中期研究院整理 需求方面,新加坡海事及港务管理局(MPA)公布的最新数据显示,2020年4月新加坡船用油销量为411.4万吨,环比下降4.83%,同比亦增加10.82%。在全球疫情之下,航运活动受到较大程度地压制,终端实际需求的疲弱要比销量数据反映得更明显。据MPA数据显示新加坡4月份到港加油船次降幅达到10%,远大于船供油量的降幅,受原油端影响船燃价格位于极低位,由此刺激船东大幅增加单次加油量,故而对销量数据有所支撑。5月市场基本面依旧疲软,预计船用油销量将持续低迷。 3.3 出口退税政策落地后,国内燃油产量回升 4月中国燃料油产量为308.7万吨,环比上涨27.42%,同比大涨87.7%。同期原油加工量为5385万吨,同比增长0.8%。1-4月份,加工原油20348万吨,同比下降3.4%,以此计算,2020年4月燃料油出油率在5.73%,较3月上涨0.89%。4月份,前期受疫情影响停工或降量的炼厂悉数复工并提量,燃油利润偏高,导致国内炼厂加工积极性不断高涨,多数炼厂提量至满负荷加工,导致开工率不断刷新高点。此外,国内炼厂低硫船燃的规模化生产也在背后起到重要的推动作用,故而4月燃料油产量大幅上涨。 图3-4:国内燃料油产量走势

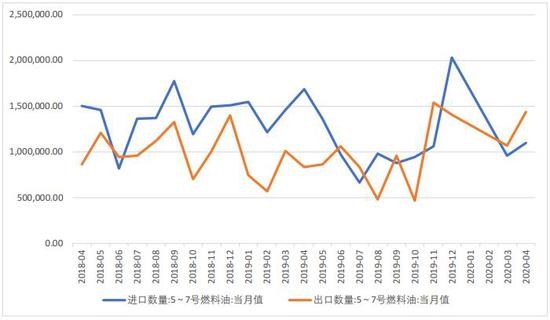

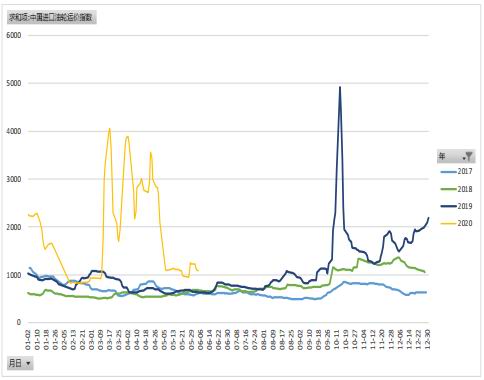

资料来源:wind、方正中期研究院整理 IMO2020低硫政策实施之后,我国炼厂开始积极生产低硫燃料油,目前国内燃料油供需格局已经发生翻天覆地变化。根据中国海关的数据,4月份中国低硫燃油出口接近143万吨,较3月份107万吨增长三分之一,略低于前两个月合计156万吨的水平。达到迄今最高水平。数据显示,今年1-4个月中国船用燃料油出口量超过400万吨。作为全球第二大经济体,疫情后期中国已经全面复工复产,所有商品出口均出现反弹,尽管全球经济衰退给需求复苏蒙上了阴影。但中国船用燃料出口却逆势增长。逐渐摆脱进口的依赖。 3.4 多重因素影响下4月份我国燃料油进口同比大跌 图3-5:燃料油进出口对比情况

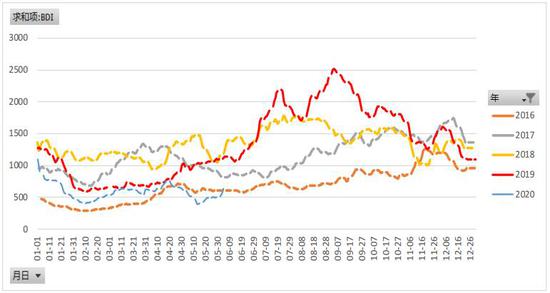

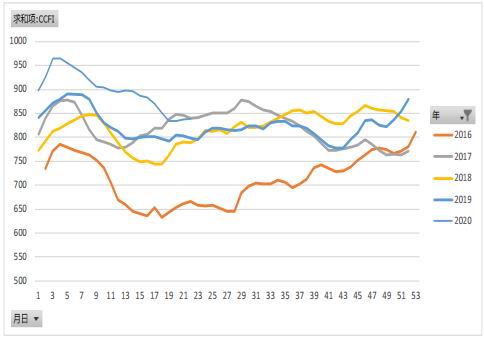

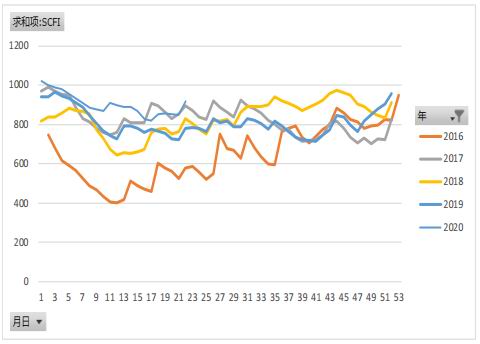

资料来源:wind、方正中期研究院整理 2020年4月我国共进口燃料油109.71万吨,环比增加14.8%,同比大跌35.08%;出口燃料油146.65万吨,环比大涨32.71%,同比暴涨76.6%,进口方面,4月份油价大跌,引发保税船用油市场价格急剧下降,虽然国内港口库存高位运行,但保税油玩家抄底意愿较强,逢低购入动作频频,囤货需求强劲提振4月份燃料油进口量环比走高。出口方面,4月全球疫情依旧肆虐,航运整体需求仍维持低迷态势,但随着国内沿海炼厂开始规模化生产低硫船燃,受益于优质资源的短距离供应,我国主要港口的低硫重质船燃价格已持平或低于新加坡,在市场份额竞争上或能取得有力位置,支撑4月份保税船用油销量走高。从进口来源国来看,根据海关数据,2020年4月我国进口燃料油来源国分别为马来西亚(52.95万吨)、韩国(17.96万吨)、新加坡(17.86)、俄罗斯(10.52万吨)、日本(6.04万吨)和印尼(4.38万吨)。由于低硫船燃供应量得到提升,来自马来西亚、韩国的燃料油进口数量依旧可观。 第四部分 航运市场情况 4.1 干散货市场疲软、集装箱运价指数维持增长 由于疫情在世界范围内持续蔓延,截至2020年5月底,确诊人数接近600万,虽然疫情传播速度在欧美国家逐步放缓,部分国家也已制定初步恢复计划,但与此同时,印度、俄罗斯、巴西等新兴市场国家的疫情传播情况不容乐观,世界贸易体系依旧面临阻碍。本月中国出口集装箱运输市场不容乐观,多条远洋航线运价走低,综合指数下跌。5月,上海航运交易所发布的中国出口集装箱综合运价指数平均值为837.74点,较上月平均下跌5.0%;由于临近月底,欧美国家疫情传播趋于平稳,部分国家开始恢复经营活动,带动即期市场订舱价格走高,反映即期市场的上海出口集装箱综合运价上涨,5月平均值为860.77点,较上月平均上涨0.6%。 图4-1:BDI运价指数

资料来源:WIND、方正中期研究院整理 5月中下旬,欧洲多国的疫情出现持续缓和迹象,部分国家已经逐步着手放松管控措施和出台恢复经济的政策。受此影响,近期欧洲货量呈缓慢恢复状态,而航线运力在各航商持续停航的管控下得到有效控制,供需基本面有所改善。 随着国内新冠肺炎疫情得到控制,全国复工、复产基本展开,行业开工率得到了明显提升。加上基建投入力度持续加大及调控政策刺激,沿海散货运输需求向好,市场租船热情较高,运力供不应求,运价总体保持震荡上行走势。5月29日,上海航运交易所发布的沿海(散货)综合运价指数报收1055.60点,较上月同期上涨10.5%,月平均值为1036.54点,较上月上涨12.1%。 图4-2:CCFI指数

资料来源:WIND、方正中期研究院整理 图4-3:SCFI指数

资料来源:WIND、方正中期研究院整理 4.2 运价指数大幅回落,燃油裂解价差下降 图4-4:全球油运运价指数

资料来源:WIND、方正中期研究院整理 图4-5:中国进口油轮运价指数

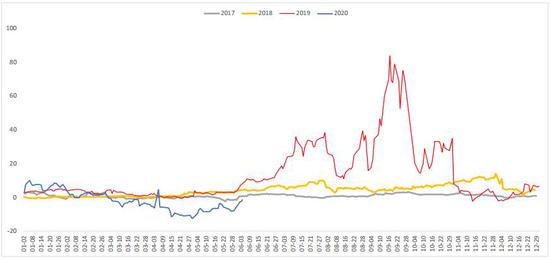

资料来源:WIND、方正中期研究院整理 随着OPEC+联合减产970万桶/日,以及美国原油产量被动式下降190万桶/日,全球原油供应量已经大幅收缩,造成油轮运输市场需求急速下降,虽然前期疫情导致原油需求减弱,但由于过低的油价,刺激了许多OECD国家囤油储备,因此海外疫情爆发时期,原油运输需求仍然偏高,也造成了运价一度翻了四倍左右,近期原油价格有所回升,运价指数已跌回原位,因此这也是国内燃料油价格比外盘原油弱势的主要原因之一。 5月,国际油价持续反弹。全球疫情有所缓解,主要经济体分阶段解除封锁,预计到6月底,全球石油消费量降幅将从4月初2500-3000万桶/日收窄至1200-1500万桶/日;“欧佩克+”减产协议执行率超预期,且欲延长970万桶/日的减产目标至年底,市场供应趋向平衡,油价单月反弹近9成,月涨幅创历史新高。5月,布伦特原油期货价格平均32.7美元/桶,环比上涨19.6%。本月全球原油即期运输市场各船型运价均回落,成品油运价急跌。中国进口航线运价下行,上海航运交易所发布的中国进口原油运价综合指数(CTFI)月底报1224.97点,较上月底下跌41.7%,月平均1084.61点,环比下跌63.3%。 虽然油运市场近期难言乐观,但是五月份OPEC月报及EIA月报均预示着油价在今年年底或回升至40美金/桶左右,低油价破坏了上游原油投资开发力度,美国活跃钻机数创历史新低,油价即使企稳上涨至40美金以上,要想恢复上游市场的投资仍需要大量时间,因此随着疫情的好转,年底甚至可能造成原油现货相对于期货溢价,供不应求等情况。届时船用油需求也会大幅提升,贸易需求有所增长。 图4-6:燃料油相对于迪拜原油裂解价差

数据来源:WIND、方正中期研究院整理 第五部分 价差及套利机会 5.1 跨期套利 图5-1:新加坡纸货380月间价差走势图

数据来源:WIND、方正中期研究院整理 燃料油跨期套利目前为9-1合约,其价差走势与新加坡380纸货月间价差类似,当现货需求疲软时,价差走弱,而现货需求强势时,价差走强。燃油基本面来看,新加坡国际企业发展局(IES公布的最新数据显示,截止2020年5月21日当周,新加坡燃料油库存数量继续上涨至2617万桶,较上周增加118万桶或4.72%。截止目前,新加坡库存已经连续三周上涨,当前水平明显超过5年均值。除此之外,新加坡浮动库存在500万吨左右,市场供应过剩。因汽柴油利润改善,市场担心炼厂可能提升开工率,这将加重供应过剩。需求方面,疫情影响仍存,航运市场持续低迷,低硫船燃需求依旧偏弱。此外,目前中东地区高硫燃料油需求也一般。整体而言,供应过剩压力不减,而市场需求难有明显改善,新加坡燃料油市场继续承压,预计9-1仍维持低位震荡。 5.2 跨品种套利 从沥青(2612, 6.00, 0.23%)与燃油基本面来看,沥青基本面稍强,主要是沥青下游偏基建投资,而燃油下游主要是发电市场与船用油市场。发电市场具有一定韧性,但船用油市场整体来看比较疲软,二季度末全球贸易进出口情况不容乐观,对船用油市场有一定拖累。从目前政府专项债来看,今年基建投资力度会比往年更大,因此沥青不宜过分看空。建议后市可以空燃料油09,多沥青12。 图5-2:沥青燃料油活跃合约价差标准化走势图

数据来源:WIND、方正中期研究院整理 第六部分 技术分析与季节性走势 图6-1:燃料油主力合约周线走势

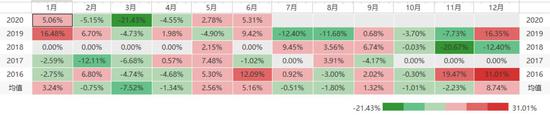

资料来源:文华财经、方正中期研究院整理 燃料油主力合约周线走势来看,MACD金叉,但上方压力重重,原油大幅反弹并未带动国内燃料油,目前布林带中轨支撑线仍然较强,支撑位1622元。大趋势来看仍处于上涨行情中,下一阻力位在1918元/吨。日线级别来看,目前布林带上轨为强压力位,由于高低硫价差过低,因此5月油价反弹时期,高硫燃油难以跟涨,总体表现为弱势震荡。季节性角度来看,夏季燃油多偏强势运行,目前1-4月燃油跌幅过大,5月小幅反弹,6-7月燃料油有望继续上行。 表:燃料油季节性涨跌

资料来源:wind、方正中期研究院整理 第七部分 后市预测及操作建议 上游方面,OPEC+确认将减产协议延迟至7月底,原油价格有望高位震荡,相对强势运行,但是若想大幅走高困难较大。虽然基本面在显著改善,但具体的减产目标是否达成依然需要市场验证,特别是伊拉克等传统缺额减产的国家更需要重点关注。此外,公共卫生事件进入关键阶段,阶段性重启经济之后警惕二次关闭的问题。在熊市转牛市的过程中,震荡筑底的过程相对较长,在近期油价连续高涨之后,面临较大的上行压力,不排除先整理一下,然后再度上行的可能。 裂解利润方面,高硫燃油利润回落至低位,五月初运费大跌之后,裂解价差持续回落,目前已低于过去五年均值。高低硫价差过低,市场更愿意去购买低硫而非高硫,预计后市高硫燃油裂解利润难以上涨。 下游航运市场方面,新加坡纸货380燃油创历史新低,随着全球复工复产逐步开启,预计6月份燃油需求有所回暖,纸货价差有望走强,国内燃油9-1价差逐步扩大。进入6月份后,中国集装箱运价出口指数及上海集装箱运价出口指数有所回升,OPEC+大幅减产引发原油运输需求下降,干散货市场方面也未见太多亮点。 燃料油基本面来看,预计6月份低硫燃料油套利船货流入量将从5月份的250-300万吨下降至200万吨。尽管流入量会下降,但足以满足6月份市场的需求。此外,新加坡库存依旧高企,市场供应过剩压力不减。需求方面,沙特阿拉伯和其他中东国家炼油厂对直馏燃料油的需求开始增强,或对高硫燃油有一定提振。整体而言,预计二季度下旬随着油价大幅反弹,燃油有望步入上行趋势,但走势预计会弱于原油,由于油价偏高,暂无机会进行买保或者卖保。关注压力位1900元/吨。 方正中期期货 徐元强 |

|

|  |

|