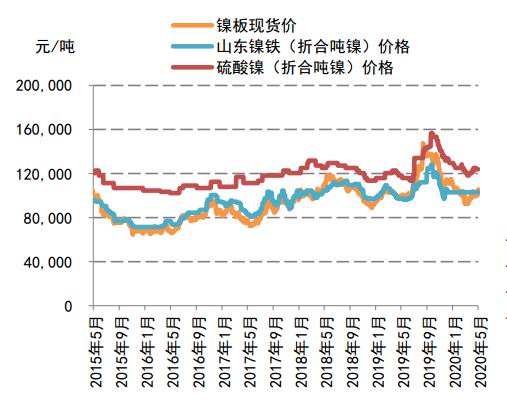

展望六月份,基本面的好转或将助推镍价震荡反弹。在海外疫情仍存不确定下,原料供给或将维持紧张。国内港口镍矿库存持续去库,截至5月15日,10港口镍矿库存降至789万吨,同比减少36.59%。缺矿的态势延烧至镍铁端,部分镍铁冶炼企业利润倒挂,检修、减产增多,4月份产量同比减少19.91%,预计5月国内镍铁产量将继续回落。消费端,在多项政策加持下,国内的经济复苏形式好于预期,家电开工率接近满产,传统汽车和新能源汽车景气度均迅速回暖,对镍下游不锈钢和硫酸镍均起到提振作用。需求改善下,不锈钢价格走强,利润水平逐渐改善,且钢厂接单良好,根据钢厂排产计划,5、6月份产量有望持续增加,达到去年同期水平。综上所述,因东南亚疫情蔓延,我国未来镍矿供应出现严重不确定性,同时下游不锈钢也在消费探底回温和生产商主动去库下迎来拐点,短中期内镍价具备反弹的基础,主要波动区间100000元/吨-110000元/吨。 一、沪镍(101880, 350.00, 0.34%)行情回顾 2020年5月,沪镍表现宽幅震荡的走势。截至2020年5月25日,沪镍主力合约NI2007月涨幅0.55%。 回顾五月份,沪镍基本上延续了四月份的震荡反弹走势,主因系沪镍矿端因东南亚疫情的延烧而存在不确定性,港口镍矿大幅去库,缺矿预期渐强,叠加宏观面欧美疫情进入拐点、两会召开等利好因素带动大宗商品普涨。不过菲律宾从五月份开启复工复产,缓解了部分炒作情绪,同时原油价格的宽幅震荡也放大了大宗商品的波动率。 值得关注的是,5月21日夜盘,“妖镍”再掀市场波澜,尾盘2分钟内,沪镍期货多个合约突然跳水,其中2006、2007、2011合约跌停,主力合约2007跌幅达8.01%。截至5月25日,暴跌原因尚未有明确消息,目前多方观点认为此次暴跌行情与基本面无明显关联,有可能是程序化交易错误或者是乌龙指。从海外来说,亦无重大利空消息出现,菲律宾重启镍矿已经早已被市场消化,而印尼也未发布影响基本面的消息。 图:沪镍主力连走势

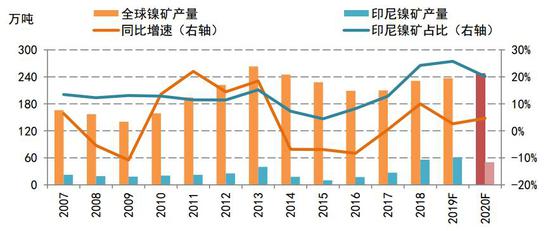

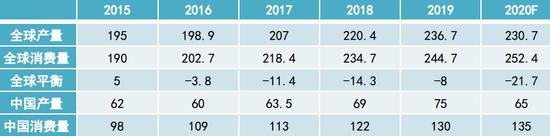

数据来源:WIND,国信期货 二、镍矿:4、5月份缺矿问题明显 后市有望缓解 随着疫情的持续发酵,未来镍供需平衡需要重新修正,标普预估今年全球镍产量将年减6.4%至222万吨,需求量则预估年减8.1%至221万吨,全球镍市供需预估将从2019年的短缺3万吨转为2020年的过剩1.1万吨。WBMS月报显示,1-3月全球镍市供应过剩0.66万吨,2019年全年为短缺1.79万吨。 图:全球镍矿产量

数据来源:INSG,WBMS,国信期货 印尼禁矿政策引发未来镍资源的短缺。从2020年1月1日开始,印尼不再允许出口镍含量低于1.7%的镍矿石。早在2014年,印尼就已经禁止品位在1.7%以上的镍矿出口,当时造成镍价半年上涨近50%。新一轮禁矿令的执行意味着未来平均品位最高的印尼红土镍矿将在其余国家销声匿迹。据海关数据显示,2019年我国自印尼进口镍矿2387万吨,占总进口量的四成以上,未来国内镍矿短缺的形势将不容小觑。 图:中国镍矿进口量及增速

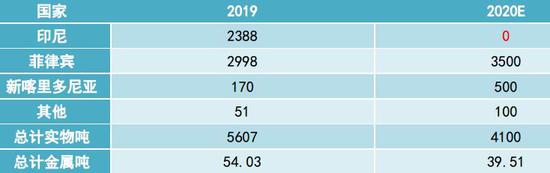

数据来源:海关总署,国信期货 东南亚疫情恐对四、五月份供给造成较大打击。近期新冠疫情持续延烧东南亚,镍资源大国印尼、菲律宾成为东南亚确诊人数最大的两个国家。两地均升级的当地的防疫政策,印尼总统佐科威4月13日签署一项总统令,正式宣布冠病为国家灾难,镍铁、镍矿生产线均受到影响;而菲律宾则菲律宾则在3月底将全国灾难状态暂定持续6个月,前两大镍矿企业已经暂停生产。菲律宾是全球镍矿最大的出口国;印尼是最大的镍铁出口国,大约占全球镍铁市场的45.1%,是仅次于菲律宾的、全球第二大镍矿出口国。从中国进口的角度看,印尼出口镍矿的70%流向中国,而菲律宾出口镍矿90%以上都流向中国。两国的防疫措施升级,或将对未来全球镍资源供需平衡造成较大的冲击。 图:中国镍矿进口量及增速

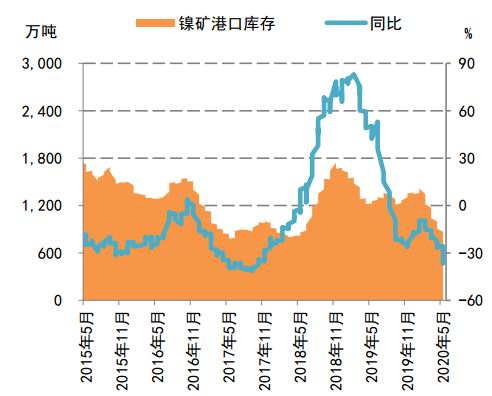

数据来源:公开资料,海关总署,国信期货 菲律宾、印尼进入复产节奏,但短期可能仍然紧缺。 菲律宾矿商获准全力运营。5月15日,菲律宾政府称,随着新冠疫情相关封锁措施的放松,该国矿商获准全力运营,但必须严格执行安全条款。菲律宾是全球最大的镍矿石生产国之一。菲律宾矿产和地质局(MGB)已经发布了重启矿物开采与选矿活动的指导意见,该国已于5月16日放松国内多数地区疫情相关的管控举措,允许矿场/工厂以50%或全部产能运作。 印尼逐步复工。印尼冠病疫情防控小组组长多尼5月11日表示,45岁以下者即使感染冠病,也较少病情严重,因此政府将给这个群体开绿灯,让他们重新出外打工。从印尼当地新增镍铁生产线建设进度和国内进口量来看,疫情变并未对该国镍资源生产造成太大影响,随着后续疫情见顶迹象初现,维持全力增产状态只是时间问题。 图:镍矿港口库存量

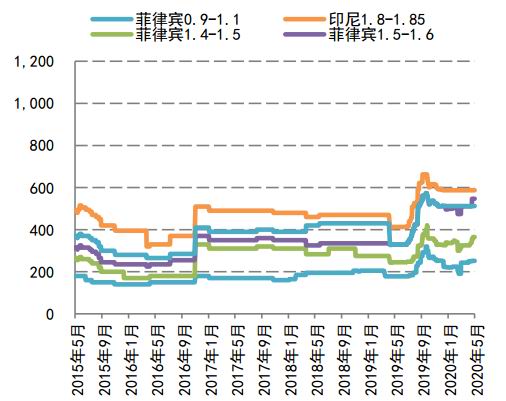

数据来源:WIND,国信期货 图:港口镍矿价格

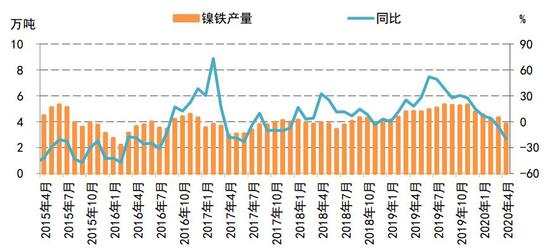

数据来源:WIND,国信期货 国内缺矿的局势凸显。4月中国镍矿进口总量为135.91万吨,较3月份减少8.71万吨,环比下降6%,同比减少70.2%。疫情之下,国内港口镍矿库存出现逆势去库的态势,截至5月15日,10港口镍矿库存降至789万吨,同比减少36.59%。矿的缺失已经倒逼至镍铁端,据SMM数据,3月国内镍铁同比减少36%,4月份同比减少19.91%。 由于缺矿的形式在短期没有得到缓解,矿价再度反弹,截至5月22日,菲律宾红土镍矿1.8%(CIF)70-72美元/湿吨,平均价71美元/湿吨,在港口镍矿实质缺乏进口量以及未来缺口预期之下,国内镍矿进口价格已经维持数月坚挺,对国内镍铁提供成本支撑。由于疫情的高度不确定性,6月份进口量也并不乐观,大部分镍铁冶炼企业缺矿或利润倒挂,检修、减产增多,预计6月国内镍铁产量将继续回落。 三、镍铁:疫情冲击镍铁产量 印尼产能进度或延后 根据2019年的产量数据,中国镍铁产量约60万金属吨/年,而在我们上一节估算到的2020年预计进口矿量不到40金属吨,随着厂商库存的逐步消耗,缺矿的问题将日益凸显。 矿的缺失已经影响至镍铁端,前四个月国内镍铁产量环比、同比减少,据SMM数据,2020年1-4月中国镍生铁产量累计16.62万金属吨,累计同比减少6.01%。 SMM预计5月全国镍生铁产量预计环比小幅回升,增幅0.46%至3.87万镍吨。其中高镍生铁产量环比增加0.59%至3.15万镍吨。低镍生铁环比增0.87%至0.71万镍吨。5月产量较4月份小幅回升,主因部分5月停产检修或暂停生产保温操作的厂家恢复生产。虽然4/5月份铁价回升,铁厂利润空间扩大,但因5月镍矿库存仍旧较为紧张,铁厂产量大幅增加的概率较小。 图:2020年一季度产量环比下降

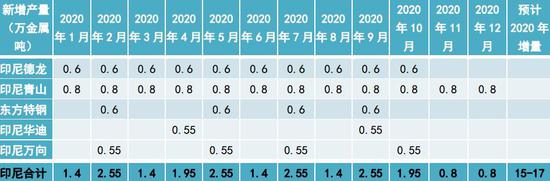

数据来源:WIND,国信期货 印尼新增镍铁产能投放进度成为弥补缺口的关键。2019年,在高镍价的刺激下,印尼当地镍铁冶炼新增产能加速投放,年内主要增量印尼德龙一期、印尼金川均完全投产,印尼青山weda bay项目亦预先投放了两台,预计2019年新增产能15万吨镍。2020年,印尼仍有大量新增产能释放,主要增量来自青山和德龙,预计青山Weda bay项目将投产完剩余的10条线,印尼德龙二期项目共35条线,预计2020年将投产其中的12条线,预计2020年印尼新增产能近30万金属吨,产量15万金属吨。如果2020年印尼镍铁新增产能均能如期投放,那么在2021年或能弥补禁矿产生的国内缺口,但考虑到施工周期和产能爬坡,对于2020年来说全球镍铁平衡仍将处于紧缺状态,此外实际投产进度还受镍价走势、新冠疫情蔓延、自然灾害频发以及当地政策反复无常的扰动,情况并不乐观。 图:2020年印尼主要新增产能预估(万镍吨)

数据来源:公司公告,SMM,Mysteel,安泰科,国信期货 疫情的影响并未波及到新增生产线的建设。截至2020年5月中旬,青山WEDA BAY项目已经建成4条镍铁线,4月29日第一条新的镍铁线出铁;印尼德龙二期不锈钢一体化冶炼项目于4月30日正式投产,其35条镍铁生产线中的第一条镍铁生产线也正式投产。 据SMM最新调研数据,4月印尼镍生铁产量4.16万镍吨,同比增加45%。2020年1-4月印尼镍生铁产量累计16.43万镍吨,累计同比增加49%。从前四个月的产量来看,印尼疫情尚未对镍铁生产造成较大冲击,但随着四月开始印尼疫情的爆发式增长,印尼未来镍铁供给存在高度不确定性。 图:2020年印尼新增产能月度预估(单位:万金属吨)

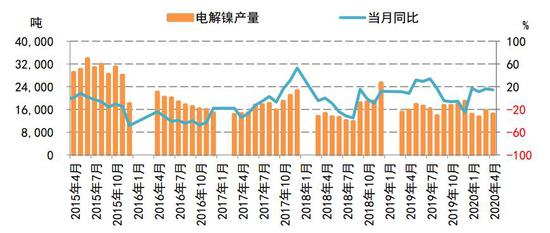

数据来源:公司公告,SMM,Mysteel,安泰科,国信期货 四、电解镍与硫酸镍:电解镍保持正常生产 硫酸镍产量回暖 据SMM数据,2020年4月全国电解镍产量1.44万吨,环比减7.63%,同比增14.55%。据统计,目前国内冶炼厂大多生产情况良好:甘肃冶炼厂近期均以月产13000吨稳定完成排产计划;新疆冶炼厂月产量较一季度有小幅增加,预计下月仍将维持;吉林和山东冶炼厂的电解镍同样产量稳定;而天津冶炼厂本月产量变化不大,但后期因原料成本及利润等原因,或将逐渐减少排产;广西冶炼厂仍暂停电解镍产线。SMM预计5月预计国内电解镍产量1.51万吨。 图:电解镍产量回暖

据SMM数据,2020年4月中国硫酸镍产量0.99万吨金属量,实物量为4.45万实物吨,环比减6.88%,同比减20.54%。其中,电池级硫酸镍产量为3.91万实物吨,电镀级硫酸镍产量为0.55万实物吨。本月硫酸镍产量下降主要与部分工厂停产有关,预计减少生产5000-6000实物吨的硫酸镍。4月镍价上涨,硫酸镍原料随之上涨,但硫酸镍需求仍弱,部分厂家选择停产来解决库存积压及低价出货问题。因3月底国外疫情爆发,欧美车企停产,因存在一定传导延迟性,预计5月前驱体厂订单有所减少,对硫酸镍需求随之下降。但了解到4月停产的硫酸镍厂预计将在5月下旬复产,因此5月全国硫酸镍产量预计环比上涨4.97%至1.03万金属吨。 图:镍板、镍铁、硫酸镍价格走势

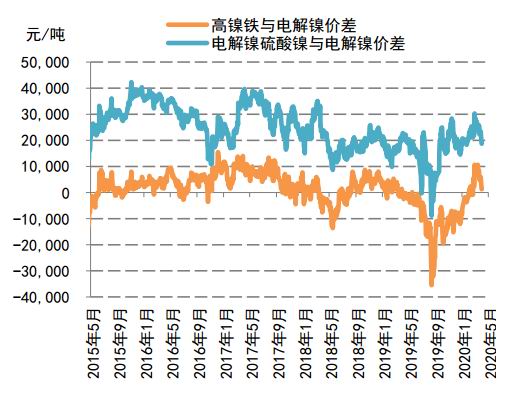

数据来源:WIND,国信期货 图:电解镍与硫酸镍价差

数据来源:WIND,国信期货 2020年,新一轮高压酸浸(HPAL)技术生产线的投放将成为市场焦点。随着全球新能源汽车爆发式的增长以及动力电池三元化、高镍化的技术趋势,未来硫酸镍资源紧缺已经成为业界共识。由于硫化镍矿资源萎缩导致镍中间体供应的长期不足,目前电池前驱体厂商普遍采用镍豆溶于硫酸的方法来生产硫酸镍,2019年占比近30%。考虑到电解镍的供给瓶颈,从红土镍矿提炼镍中间体的高压酸浸(HPAL)技术成为解决未来供需矛盾的关键。2020起,全球资本开始大规模投资HPAL生产线,其中最受瞩目的便是青山、格林美、CATL合作的印尼年产15万吨硫酸镍晶体的HPAL项目,预计在2020年底前投产。考虑到HPAL的技术难度和资金需求远大于不锈钢加工(此前采用第三代HPAL技术的巴布亚新几内亚RAMU镍钴项目,耗资约122亿,产能3.26万吨镍/年,是同类项目中投资最省、建设速度最快的项目,但建设周期长达五年以上,且需要另外3年才能达到设计产能的80%),2020年-2021年印尼大规模建设的HPAL生产线能否如期达产真实性存疑。 此外,疫情的持续蔓延也威胁着HPAL项目的建设进度,根据咨询公司CRU Group的报告,印度尼西亚第一个使用高压酸浸(HPAL)技术的电池级镍和钴项目-力勤的OBI项目,将推迟至2020年下半年开始调试,第一阶段的年产能预计将达到36000吨镍和4400吨钴。 图:海外在建硫酸镍相关项目

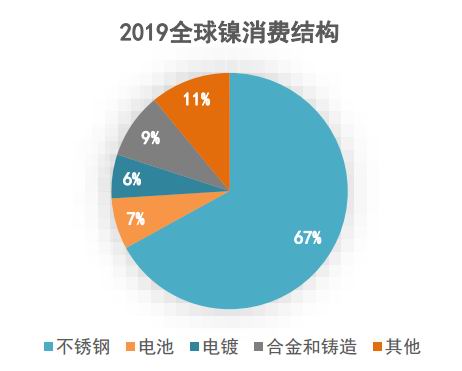

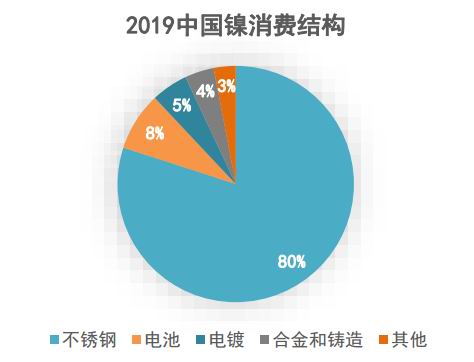

数据来源:公司公告,安泰科,国信期货 五、下游消费:海外砍单严重 从全球镍消费结构看,海外镍消费67%左右用于不锈钢领域,而国内的占比更是高达80%以上。 图:2019年全球镍消费结构

数据来源:INSG,SMM,国信期货 图:2019年中国镍消费结构

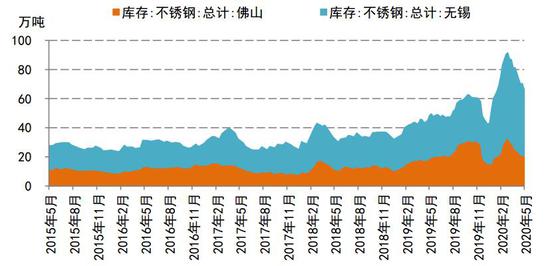

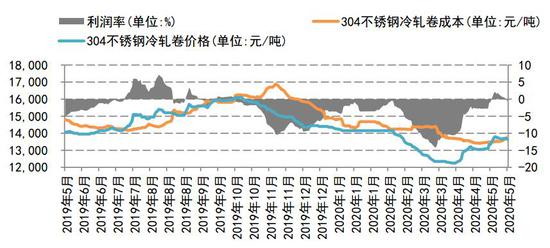

数据来源:INSG,SMM,国信期货 疫情尤其是海外疫情的影响对镍消费造成实质性的打击,根据标普的最新预估,2020年全球镍需求量将同比减少8.1%至221万吨。根据中国特钢企业不锈钢分会的数据,2020年1季度不锈钢表观消费量为490.29万吨,与2019年1季度同比减少80.61万吨,降低了14.12%。 不锈钢产量受疫情影响较大。根据中国特钢企业协会不锈钢分会的数据,2020年1季度全国不锈钢粗钢产量为607.99万吨,与2019年1季度同比减少了60.42万吨,降低了9.04%。其中Cr-Ni系不锈钢产量308.13万吨,减少了24.80万吨,降低了7.45%;Cr-Mn系不锈钢(包括部分不符合国际标准的产品)产量为168.85万吨,减少43.93万吨,降低了20.64%;Cr系不锈钢产量为127.20万吨,增加了9.21万吨,增长了7.81%。 5月不锈钢去库速度放缓。截至2020年5月15日,佛山、无锡两地不锈钢库存共计66.4万吨,较3月初的91万吨历史高位大幅去库,但相较于四月中旬仅去库不到10万吨,去库速度放缓。库存回落的原因,一方面是国内疫情好转下带来的终端企业的开工,补库的效果开始显现;另一方面是,因不锈钢价的持续下挫,产商开始开始减产、惜售来挺价,刺激了一部分下游企业低位拿货的意愿。不过在终端消费仍不佳的情况下,不锈钢挺价至13500元/吨以后下游拿货意愿开始大幅减弱,上方阻力明显。 图:两地不锈钢突破历史新高

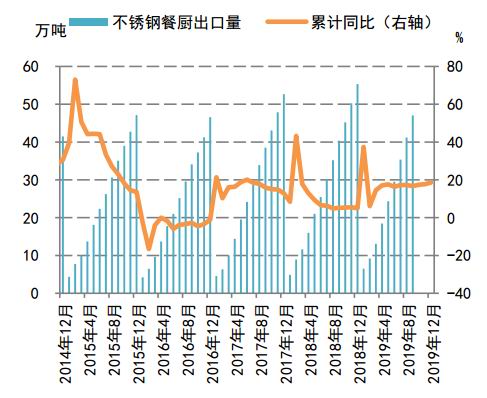

数据来源:Wind,国信期货 终端消费较为悲观。不锈钢终端消费分布广泛,主要集中在建材、家电、汽车、工业设备/管道等方面,而这些终端企业恰恰集中在受疫情影响较大的华中、华东地区,这些终端消费企业在疫情期间开工率一直处于低迷状态;二季度以来,整个市场面临着海外疫情持续扩散,对外出口订单在此阶段大幅削减。根据特钢协会的数据,2020年一季度全国进口不锈钢21.06万吨,与2019年1季度同比减少24.66万吨,降低了53.94%;2020年一季度全国出口不锈钢81万吨,同比增加1.27万吨,增长1.59%。 图:不锈钢餐厨出口量增速放缓

数据来源:WIND,国信期货 图:汽车产销量开启复苏

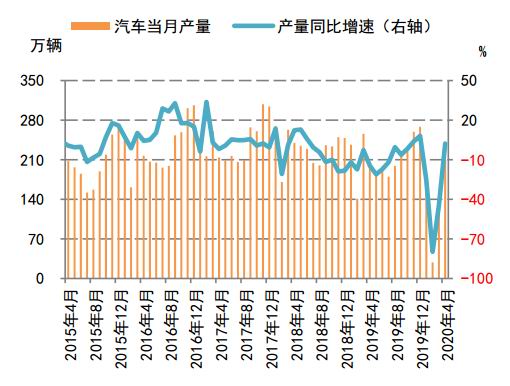

数据来源:WIND,国信期货 关注房地产开工-竣工剪刀差。房地产行业作为先导型产业,将会对白电、餐厨、钢管为代表的不锈钢的主要终端消费带来拉动作用。近两年,房地产新开工面积相比2017年有边际改善,但竣工面积累计同比仍处低位,而房地产的竣工才会带来配套消费,2019年以来开工-竣工差高达20-30之间,而上一次差额达到如此高位是在2010年,随后带来的是房地产市场的回暖以及配套产品消费的繁荣。后续建议关注房地产开工-竣工剪刀差的走势,如果后市出现差额持续收窄甚至逆转,则不锈钢消费可能迎来触底反弹。 图:房地产竣工、开工数据

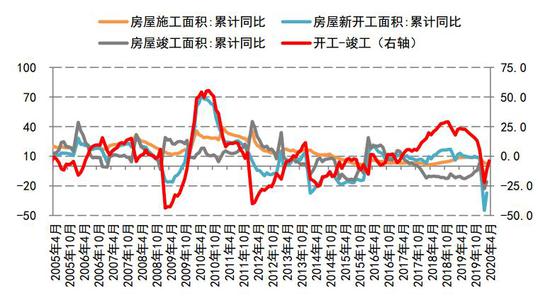

来源:WIND,国信期货 不锈钢产量开启复苏。据SMM调研,4月份全国不锈钢产量总计约221.6万吨,较3月分产量增加18万吨,环比涨幅约8.95%。其中300系产量环比增加12.6万吨至113.1万吨,200系增加11.2万吨至76.9万吨。根据SMM预测,由于近期不锈钢价格持续走强,利润水平逐渐改善,且钢厂接单良好,根据钢厂排产计划,5月份产量持续增加,预计5月份不锈钢总产量约231万吨,其中300系约118.9万吨,较4月环比增加5.8万吨,接近去年同期水平。 图:不锈钢企利润

来源:SMM,国信期货 印尼重启经济活动。5月21日,根据印度政府分阶段重启经济活动的决定,印度Jindal不锈钢集团旗下的两家公司相继分阶段重启了因新冠病毒疫情暂停的生产。其中,印度Jindal不锈钢有限公司(JSL)于5月5日分阶段恢复了其奥里萨邦(Odisha)Jajpur厂的运营,印度Jindal不锈钢(希萨尔)有限公司(JSHL)也于5月7日分阶段恢复了哈里亚娜邦(Haryana)希萨尔厂的运营。 新能源触底反弹。疫情影响下,我国一季度新能源汽车遭遇断崖式滑坡,2020年前三月的新能源汽车产销量同比下降60.2%和56.4%。但4月起,随着全国各地复工复产,新能源汽车产销量环比大幅提升,4月的新能源汽车产销量分别环比增长约60%及36%。政策助力新能源复苏。5月24日,国家发改委副主任宁吉喆在国新办新闻发布会上表示,下一步将多措并举促进消费回升,进一步促进汽车消费和二手车的流通,落实好新能源汽车购置相关的财税支持政策,使居民行得便捷。同时,要顺应居民消费升级的趋势,加强商品的品牌、品质、标准和质量建设以及监管,不断改善居民消费环境,提高消费水平。 图:新能源汽车销量及增速

数据来源:Wind,国信期货 六、镍市展望 四月份,沪镍整体维持震荡反弹的态势,主因系东南亚疫情日益严峻导致的供给扰动和国内消费复苏的共同作用,不过原油问题、菲律宾重启矿山生产以及两会行情显著放大了大宗商品的波动率。 东南亚疫情仍然影响国内供给。随着红土镍矿的进一步开发,全球对于印尼、菲律宾两国的依赖度大幅增加。菲律宾是全球镍矿最大的出口国;印尼是最大的镍铁出口国,大约占全球镍铁市场的45.1%,是仅次于菲律宾的、全球第二大镍矿出口国。从中国进口的角度看,印尼出口镍矿的70%流向中国,而菲律宾出口镍矿90%以上都流向中国。两国的防疫措施升级,或将对未来全球镍资源供需平衡造成较大的冲击。 国内缺矿态势明显。疫情之下,国内港口镍矿库存出现逆势去库的态势,截至5月15日,截至5月15日,10港口镍矿库存降至789万吨,同比减少36.59%。矿的缺失已经倒逼至镍铁端,据SMM数据,3月国内镍铁同比减少36%,4月份同比减少19.91%。缺矿的态势延烧至镍铁端,大部分镍铁冶炼企业利润倒挂,检修、减产增多,预计5月国内镍铁产量将继续回落。 下游需求复苏。四月份以来,国内的经济复苏形式好于预期,传统汽车和新能源汽车均恢复到去年同期水平,对镍下游不锈钢和硫酸镍均能起到提振作用。此外由于近期不锈钢价格持续走强,利润水平逐渐改善,且钢厂接单良好,根据钢厂排产计划,5、6月份产量有望持续增加,达到去年同期水平。 综上所述,因东南亚疫情蔓延,我国未来镍矿供应出现严重不确定性,在港口镍矿库存已经紧缺的情况下进一步增加了镍矿短缺的预期,同时目前下游不锈钢也在消费探底回温和生产商主动去库下迎来拐点,短中期内镍价具备反弹的基础,主要波动区间100000元/吨-105000元/吨。 图:全球镍供需平衡预测

数据来源:WBMS,INSG,安泰科,SMM,国信期货 国信期货 尹心 顾冯达 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);