内容提要: 1、各国落实减产协定,五月油价回暖。 2、地缘局势紧张,贸易局势 3、PTA(3676, -36.00, -0.97%)社会库存创新高,逼近400万吨 4、乙二醇港口库存高位爬升,港口库容紧张 5、原料乙烯涨势迅猛,乙烯制乙二醇利润不足 6、PTA装置检修及恒力石化计划投产 策略方案: | PTA操作策略 | | 乙二醇操作策略 | | 套利操作 | | 操作品种合约 | TA09 | 操作品种合约 | EG09 | 空PTA 多乙二醇 | | 操作方向 | 区间高抛低吸 | 操作方向 | 区间高抛低吸 | 买远抛近 | | 波动区间 | 3400-4000 | 波动区间 | 3500-4100 | | | 止损 | <3200, >4200 | 止损 | <3300, >4300 | |

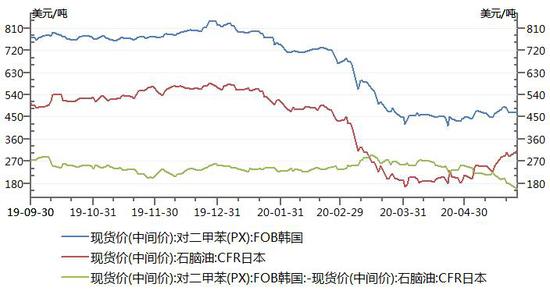

风险提示: (1)上游原油底部弱势波动 (2)下游需求萎靡 (3)疫情继续扩散 一、基本面分析 1、上游状况 5月份以来,欧佩克和参与减产协议的非欧佩克履行史无前例规模的减产,未参与减产协议的关键产油国也由于油价下跌被迫减少支出而减产,5月份国际油价急剧上涨。西得克萨斯轻质原油2020年7月期货盘中交易区间每桶32.48-34.18美元;伦敦洲际交易所布伦特原油2020年7月期货结算价每桶35.53美元,比前一交易日上涨0.40美元,涨幅1.2%,交易区间34.46-35.97美元。5月份以来,WTI上涨了80%,布伦特原油期货上涨了40%。但国际油价仍然远低于页岩油成本,许多美国能源公司已经申请破产保护,其中包括曾在巴肯地区扮演重要角色的怀廷石油公司(Whing Petroleum)。如果油价继续保持在当前水平,可能会有更多的页岩油公司受损。美国活跃石油钻井平台连续十周减少需求方面,世界各国疫情新增人数同比有所下降,各国复工,导致汽油需求稳步提升,好于此前预期。但其它产品,如航空燃油、邮轮煤油、改性树脂等需求仍较为疲软。供需端回暖,对油价有一定支撑,但双方贸易局势不稳定及疫情复发担忧,预计油价维持区间偏强震荡。 截止5月27日,昨日亚洲PX市场收盘价481.67美元/吨CFR中国和463.67美元/吨FOB韩国,环比上月上涨30美元。PX及石脑油价格缓慢回升,涨势较PTA较弱,PTA加工差上涨。石脑油-PX裂解价差压缩,PX开工率有所下调,现下降至85%左右开工。中石化PX5月结算价格4110元/吨(现款4090/吨),较4月份涨290元/吨。6月挂牌价格为4100元/吨,较5月份涨100元/吨。海关统计,2020年4月我国PX当月进口量为1030956.298吨,累计进口量为4791355.628吨,4月进口均价为545.456美元/吨,累计进口均价731.919美元/吨,进口量环比下降17.31%,进口量同比下降27.07%。 图:上游原料价格

图:PX与石脑油价差

图:PX进口量走势图

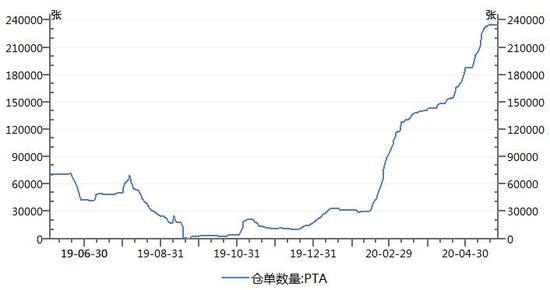

2、供应状况 PTA供应情况 五月,下游聚酯稳定开工,叠加PTA的良好利润,PTA装置开工率维持九成高位运行。本月,检修装置较少,仅江阴汉邦石化双线290万吨,上海金山石化40万吨装置按照计划检修,宁波利万装置因故障停车。6月份新疆中泰、宁波逸盛、江苏仪征装置有检修计划,总影响产能705万吨,但考虑到目前PX-PTA加工差较高,装置延期检修可能性较大。月度产量380万吨,较上月350万吨有所上升,PTA厂家库存天数维持4月水平,目前整体社会库存累积至380万吨高位。 海关统计,2020年4月我国PTA当月进口量为38260.21吨,累计进口量为173338.49吨,当月进口金额为1732.15万美元,累计进口金额为9706.96万美元,当月进口均价为452.73美元/吨,累计进口均价560.00美元/吨,进口量环比上涨55.27%,进口量同比下跌53.26%,累计进口量比去年同期下跌30.52%。 海关统计,2020年4月我国PTA当月出口量为79882.34吨,累计出口量为265124.22吨,当月出口金额为3941.25万美元,累计出口金额为15016.81万美元,当月出口均价为493.38美元/吨,累计出口均价566.41美元/吨,出口量环比下跌24.42%,出口量同比上涨16.86%,累计出口量比去年同期上涨3.04%。 图:PTA社会库存走势图

图:PTA开工率走势图

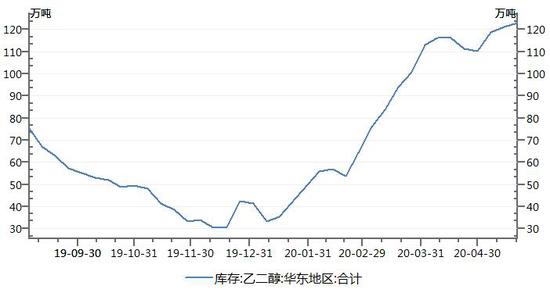

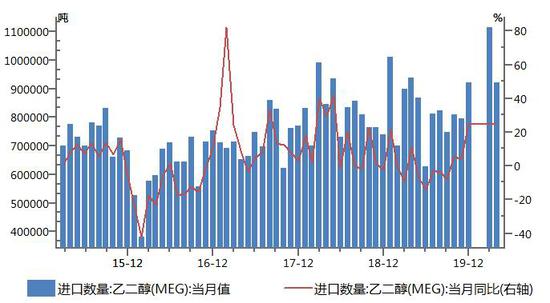

乙二醇供应情况 五月份,受利润亏损影响,国内乙二醇开工率大概维持在50.%左右;非煤负荷62.77%;煤制34.44%。截止到25日华东主港地区MEG港口库存总量在129.37万吨,继五月初小幅回落后,库存持续高位爬升,前期海上滞留货陆续来港入库,港口库容压力空前。五月中旬,乙烯持续走高,先后有装置武汉中石化、嘉兴三江转产EO,大连恒力降幅运行。乙烯制装置产能下降,海外进口货源持续补充,预计国内供应缺口对乙二醇价格支撑较弱。 海关统计,2020年4月我国乙二醇当月进口量为886206.962吨,累计进口量为3689728.307吨,当月进口金额为39879.77万美元,累计进口金额为196575.26万美元,当月进口均价为450.01美元/吨,累计进口均价532.76美元/吨,进口量环比下跌20.52%,进口量同比下跌5.41%,累计进口量比去年同期上涨4.07%。 海关统计,2020年4月我国乙二醇当月出口量为483.4吨,累计出口量为1374.3吨,当月出口金额为48.70万美元,累计出口金额为224.05万美元,当月出口均价为1007.39美元/吨,累计出口均价1630.31美元/吨,出口量环比上涨24.60%,出口量同比上涨48.31%,累计出口量比去年同期上涨25.00%。 图:乙二醇库存情况

图:乙二醇进口情况

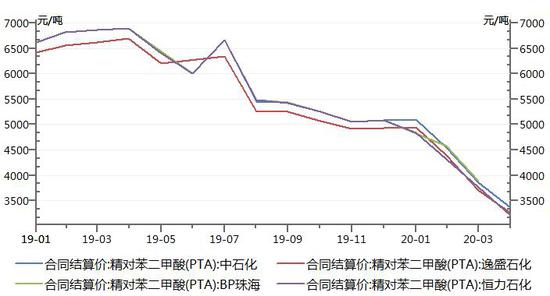

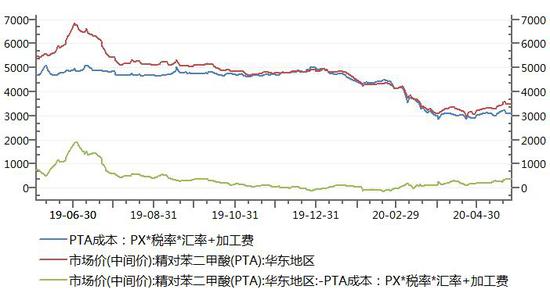

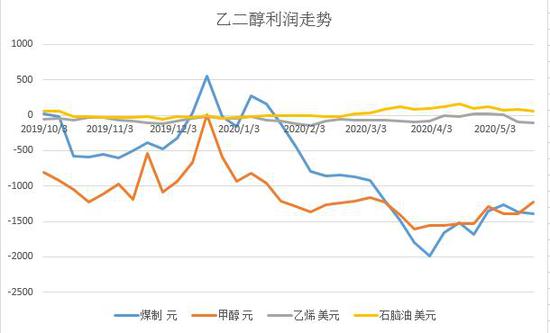

3、合同货报价状况 PTA合同货方面,中石化5月PTA结算价格执行3700元/吨,较上月结算价格上涨330元。6月挂牌价3850,较上月上涨400。 乙二醇合同货方面,中石化4月乙二醇结算价格执行3710元/吨,较上月结算价格下调290元。6月乙二醇挂牌价3800,较上月上涨300。 截至5月29日PTA华东市场报价在3490元/吨,较上月上涨约420元/吨,乙二醇华东市场报价在3585元/吨,较上月上涨275元/吨,随油价小幅上涨。截止5月27日,原料PX价格收于474美元/吨,环比上涨5.3%;PTA加工差在870元/吨,环比上涨23.4%。煤制乙二醇市场毛利为-1539元/吨;甲醇(1710, -28.00, -1.61%)制乙二醇市场毛利为-1048.7元/吨;乙烯制乙二醇市场毛利为-180美元/吨;石脑油制乙二醇市场毛利为35.5美元/吨。 图:PTA月度合同报价

图:PTA价格与利润走势

图:乙二醇利润价格走势图

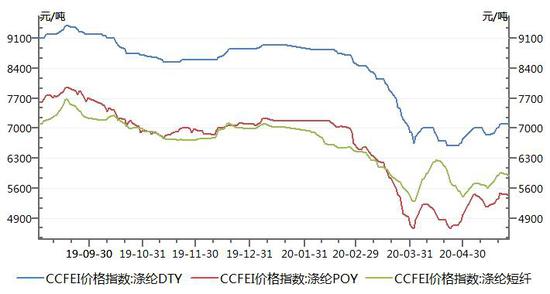

4、聚酯化纤状况 今年以来,聚酯产能有较大提升,自从4月底开始恒科10万吨/年新装置投产后,国内聚酯新产能投产速度便逐步加快,随后富威尔5万吨/年、立新3万吨/年装置随后投产,国内聚酯产能基数进一步上涨。并且在随后的时间中,还有华亚20万吨/年、港虹25万吨/年和逸盛50万吨/年装置计划投产,国内聚酯行业产能基数将进一步上涨。5月份国内聚酯行业月度产量将提升至454万吨附近,较去年同期上升6.77个百分点。 五月,聚酯产销平平,终端按需采购。本月中上旬,聚酯开工率回升至87%,月均开工率85.6%,环比上升3%。基于国内出口转内销的策略和国外疫情好转预期,预计6月纺织品订单数有所好转。截止5月28日,POY工厂库存主流在10-18天,个别较低处于开空状态;FDY工厂库存多在11-15天附近,部分较低在1周附近。 下游聚酯随原料震荡上涨走势。截止5月28日,CCFEI涤纶短纤华东基准价报5790元/吨,CCFEI涤纶POY华东基准价报5300元/吨,CCFEI涤纶DTY华东基准价报7100元/吨,较上月有明显上涨。 图:聚酯工厂开工率

图:江浙织机开工率

图:下游产品价格走势

图:涤纶长丝库存天数

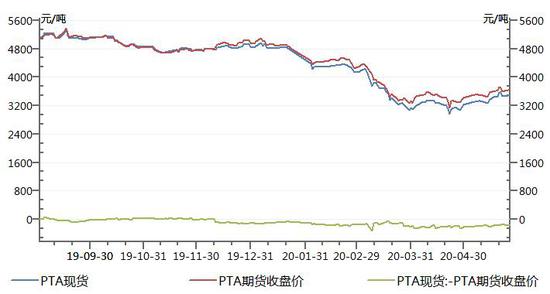

二、价差结构情况 从基差走势图看,截止5月28日,PTA基差在-140附近,环比走强70点,月末油价涨势逐渐平缓,基差波动向上收窄,最大波幅超70点,环比减少60点,预计五月在(-120)-(-180)区间震荡。乙二醇基差本月在-160一线维稳运行,油价涨势逐渐平稳,乙二醇走势逐渐回归基本面主导,期货走势较强,预期下月基差有走强趋势。PTA09-01合约以-130为中心一线波动运行,目前整体供需调整较为稳定,建议围绕(-100)-(-160)区间交易。乙二醇09-01合约,受低开工和高库存影响,整体情绪多空互现,价差中心侧重(-150)一线,操作考虑价差偏离后的回归趋势。乙二醇09-PTA09价差在10-250区间运行较上月有所收窄,PTA加工差较大,乙烯制乙二醇成本承压,建议多乙二醇空PTA操作,止盈看300点一线压力。 图:PTA基差走势图

图:乙二醇基差走势图

图:PTA近远月走势图

图:乙二醇近远月走势图

图:乙二醇PTA价差走势图

三、观点总结 原料方面,OPEC+积极落实减产协议,部分产油国加大减产力度叠加美国活跃钻井平台数降至低位,海外疫情管制逐步放松,原油供需压力缓解油价逐步回升,但贸易局势不稳定及疫情可能二次爆发,或加剧原油价格波动,预计油价维持区间偏强波动。PTA供应方面,五月开工率整体维持九成以上,目前整体社会库存处在380万吨+附近高位,汉邦石化2#降负检修(预计六月初重启),海南逸盛6月计划检修,市场供应或跟随加工费波动。乙二醇供应方面,煤制装置因利润亏损保持在34.44%,一体化装置开工率维持62.77%,整体开工率维持50.33%低位水平。近期乙烯涨势偏强,一体化装置也面临着亏损,听闻一体化装置有停车或转产计划。港口情况,截至5月25日在129.37万吨,库存在经历四月末小幅下降后又继续累库,结合港口预报量及主港发货量判断,后期港口库存压力仍不容乐观,预计6月维持累库趋势。 需求方面,本月聚酯整体维持87%水平开工率。终端需求,国内终端织机上升至67.5%开工水平,基于国内出口转内销的策略和国外疫情好转预期,预计6月纺织品订单数有所好转。虽然,6-9月系纺织业传统淡季,但基于疫情导致的消费置后及中国恰逢“闰月”导致的春节较往年提前,预期整体周期性延后1-2个月。 总体上,短期原油价格偏强震荡,PTA和乙二醇价格重心上移,PTA加工费扩大,装置开工率维持高位,库存继续维持累库状态,供应压力或限制期价上行空间,后期装置将跟随加工费进行检修调整,平衡市场供应,价格也将围绕加工费上下波动,后期价格维持区间波动小幅抬升。乙二醇港口库存累积,库容占用八成以上水平,但港口发货量未见增大;国内乙烯装置利润不足,存在检修预期。短期内交易以区间震荡思路为主,中长期建议底部做多。预期整体波幅缩窄且向上调整。 操作策略 单边操作:TA09合约下方关注3400-3500附近支撑,上方关注4000-4200区域压力,操作上建议区间高抛低吸,止损小于3200,大于4200。EG09合约下方关注3500附近支撑,上方关注4100附近压力,操作上建议区间高抛低吸,止损小于3300,大于4300. 套利操作:TA09-TA01合约价差建议在-200-0区间建议买远抛近操作策略。EG09-EG01合约建议在-200-0区间进行买近抛远操作策略。EG09-TA09建议在-50-200区间进行滚动套利操作。 期权策略:由于PX目前加工费跌到一百多,后市继续下行的空间有限,对PTA有一定成本支撑,PTA下方支撑看3400-3500,但因供应压力过大及目前PTA加工费过高,或限制价格上行动力,预计期价上方压力在4000-4200,6月预计整体维持在3400-4000区间宽幅波动。20日波动率区间正常维持在10%-44%,目前波动率在25%附近,处在历史波动率中间。可尝试波动率在15%和40%做宽跨式组合做波动率。在价格3400-3500附近可尝试买入看涨期权和卖出看跌期权操作,4000附近根绝原油价格走势和加工费,尝试是否买入看跌期权或者卖出看涨期权。 【风险因素】 (1)上游原油继续底部弱势 (2)双方贸易局势紧张 (3)下游需求转弱 瑞达期货 |

|

|  |

|

微信:

微信: QQ:

QQ: