一、南半球入冬引发市场对疫情担忧 目前,疫情变化是判断全球经济最不确定但却最终重要的因素。我们发现在疫情面前,以往对经济的判断逻辑都不再适用。疫情对需求与供给的影响显然比任何政策更强。为控制疫情不得不采用居家隔离的措施,这令需求与生产同时大幅下降。尤其受国外没有储蓄习惯的影响,长时间不工作不仅仅导致家庭收入的下降,更将引发社会底层的生存问题。而一些普通阶级出处于对未来经济的担忧,也将大幅消减非必要的消费,这令需求大幅下降。某些产业,如旅游相关产业,更是遇到了前所未有的危机。 近期,虽然美国、欧洲等地的疫情尚未得到完全的控制,但复工复产的预期已经开始增强。与此同时,随着南半球地区进入冬季,市场对是否会有第二次疫情爆发表示担忧。尤其是巴西的累计确诊人数已经飙升至全球第二位,超过了俄罗斯、西班牙等国,更令市场担忧加剧。从近期的数据看,疫情对全球的影响不容忽视,若疫情第二次爆发的话,市场对经济的担忧将进一步加剧。这也就意味着全球较长时期或将维持低利率。 图1:国外疫情新增人数明细

资料来源:WIND资讯 银河期货 图2:美国新增数据

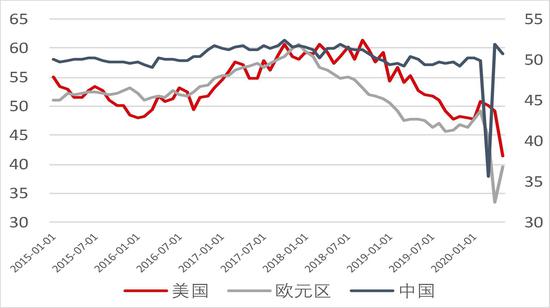

资料来源:WIND资讯 银河期货 二、疫情影响下衰退预期较强 (一)多数据已经接近08年危机水平 近期的经济数据表现较差,虽然中国PMI数据触底回升,但美国与欧洲PMI制造业数据依然处于荣枯线以下。从美国的分项数据来看,耐用品新增订单持续下滑,意味着市场对未来经济担忧较强。且美国产能利用率急速下滑,且低于08年危机水平。GDP数据则接近于此前危机的低点。从目前美国疫情以及复工情况来看,二季度得到修复的可能性较低。由于目前全球范围内疫情并未得到控制,且南美洲出现再度爆发的可能,因此形式依然较为严峻。加上,随着时间越长,越来越多的企业或无法继续维持,所以,目前可能并非今年经济最悲观的时刻。 图3:PMI数据跌至荣枯线以下

资料来源:WIND资讯 银河期货 图4:耐用品新增订单持续下滑

资料来源:WIND资讯 银河期货 图5:美国产能利用率急速下滑

资料来源:WIND资讯 银河期货 图6:GDP跌幅或接近此前危机

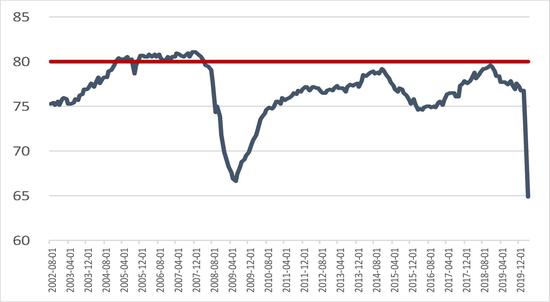

资料来源:WIND资讯 银河期货 (二)失业率与平均时薪同升 虽然近期公布的当周初请失业金人数处于下滑的状态,但续请失业金人数已经连续9周创50年最差水平。非农就业人口更是大幅下滑,公布值为前所未有的糟糕。从初请当周失业金人数的数量来看,预计6月公布的非农数据同样不容乐观。但值得注意的是,失业率的飙升伴随着的是平均时薪同比的上涨,这意味着失业的更多的是社会底层人员。由于低薪酬的数量的大幅减少,令平均时薪上涨迅猛。 图7:国外疫情新增人数明细

资料来源:WIND资讯 银河期货 图8:季调后非农就业人口(万人)

资料来源:WIND资讯 银河期货 图9:连续9周创50年来最差水平

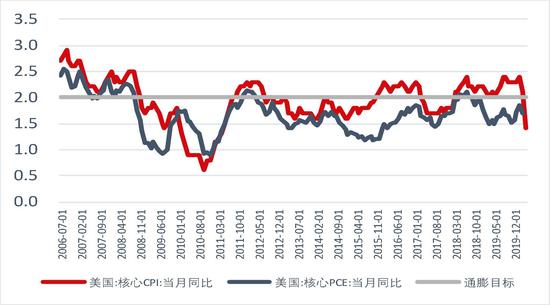

资料来源:WIND资讯 银河期货 (三)需求疲软通胀数据回落 受抗疫情措施的影响,市场需求明显减弱。美国PPI数据也下滑至危机水平,尤其是季调商品最终需求同比下滑幅度。美国核心CPI以及核心PCE当月同比虽然未跌至此前危机水平,但亦出现不同幅度下滑。而提出食品与能源的PPI数据同样大幅下滑则表明通胀收缩的预期不仅仅是受此前原油价格下滑的影响。分项来看,非耐用品一枝独秀的上升则表明市场对疫情的担忧依然存在。大幅囤积生活必需品以及抗疫情用品或是非耐用品上升的重要原因。 图10:通胀指数大幅回落

资料来源:WIND资讯 银河期货 图11:商品PPI下滑更明显

资料来源:WIND资讯 银河期货 图12:接近此前低位

资料来源:WIND资讯 银河期货 图13:非耐用品同比增加

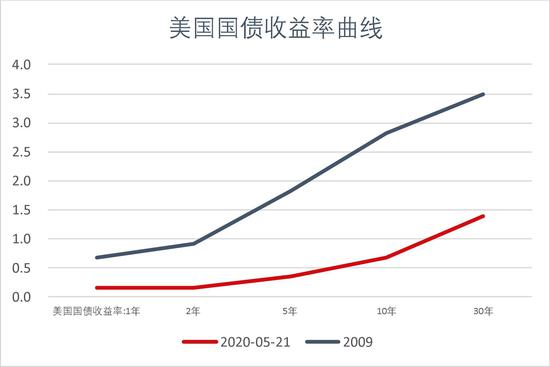

资料来源:WIND资讯 银河期货 (四)全球或将维持较长时间低利率 此前,未来增加市场流动性,美联储连续降息且持续推出了较多量化宽松政策以缓解市场矛盾。从近期的美国国债收益率表现来看,市场流动性问题已经得到解决。但从美国国债收益曲线逐渐趋于平坦来看,市场对未来经济依然表现不太乐观。且国债收益率频现倒挂来看,短期经济亦不太乐观。 从根本来讲,生产率无法继续提升才是经济停滞不前的主要问题。量化宽松仅仅只是防止奔溃的“续命药”。且这种药将是吃一次的效果将减弱一分。但由于美国财政赤字以及财务规模不断攀升,将导致需要维持低利率来保证政府的正常运行。因此,预计或将维持较长时间的低利率。 图14:美国国债收益率

资料来源:WIND资讯 银河期货 图15:美国国债收益率曲线

资料来源:WIND资讯 银河期货 通胀方面,虽然需求在不断的下降,将数据割裂来看,量化宽松似乎对通胀并未产生较大的影响,通胀始终较为低迷。但从历史数据以及供需的角度来看,若需求低于供给,将会造成价格的下滑,且引发短时间的CPI同比为负的现象。而近几十年,除了在加息周期中,CPI同比短时为负以外,其他均为正值。这从反向正面宽松对通胀亦起到一定的作用。 图16:联邦基金利率

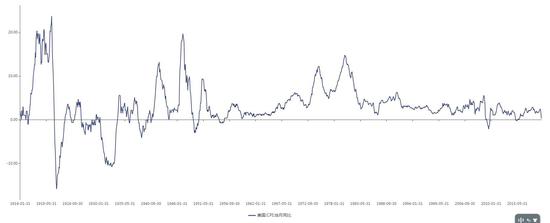

资料来源:WIND资讯 银河期货 图17:美国CPI当月同比

资料来源:WIND资讯 银河期货 (五)不同阶层需求不同 量化宽松的结果是为了挽救受疫情影响而出现危机的企业,从而防止失业率等的进一步下滑。多国政府甚至直接发放货币以促进市场的需求。但货币到不同阶层的人手里产生的作用确是不同的。对普通人来说,首先满足基本的需求,除非经济预期较好,否则将避免不必要的消费。而对于有大量资产的人来说,超发的货币进入他们的手中将更希望获得价值的提升。而往往超发的货币更容易到已经拥有大量资产的人手中,因此他们更有信用且容易从不同渠道借贷更多的货币。 在这样的情况下,基本需求商品的价格很难有提升,而一般商品的需求下降反而令价格回落,但资产价格往往是处于上升的阶段,因为更多地资金流入其中。从PPI食品同比季调维持震荡,而美股却持续走高可见一斑。 图18:通胀指数国债收益率保持低位

资料来源:WIND资讯 银河期货 图19:食品并未显著提升

资料来源:WIND资讯 银河期货 图20:低利率是美股走高的根本

资料来源:WIND资讯 银河期货 图21:盈亏平衡通胀率保持震荡

资料来源:WIND资讯 银河期货 三、贵金属的展望 在长期低利率预期下,贵金属显然已经受到市场的强烈追捧。从近期的SPDR黄金ETF连续长处新高,SLV白银ETF亦受到追捧,可以看出市场显然看好未来贵金属的后市。值得注意的是,近期白银ETF的增速加快,白银也一反此前走势较弱的状态。央行持金方面,俄罗斯以及其他新兴发展中国家依然在增持黄金。尤其是全球实行量化宽松的情况下,增持黄金储备是相对较好的选择。毕竟从黄金与其他法定货币的历史表现来看,黄金显然更为坚挺。 图22:黄金ETF连创多年新高

资料来源:WIND资讯 银河期货 图23:白银ETF近期增长较快

资料来源:WIND资讯 银河期货 图24:央行储备

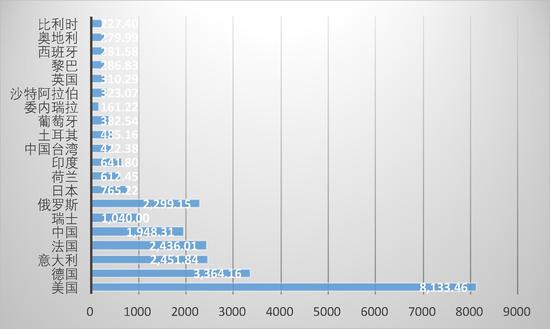

资料来源:WIND资讯 世界黄金协会 银河期货 图25:黄金表现优于法定货币

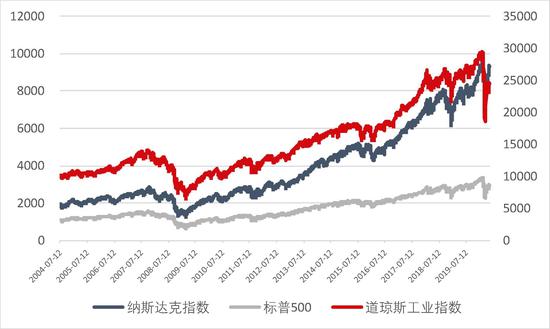

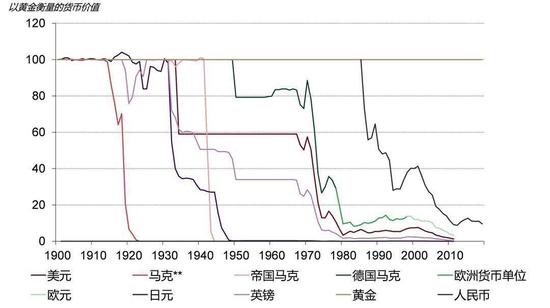

资料来源:WIND资讯 世界黄金协会 银河期货 目前美股以及美元从市场上吸引走了部分目光,这主要是因为市场认为美国经济更有韧性。由于欧洲经济显然缺乏一定的增长点,未来预期较差,所以美元依然保持强劲。美股市场则受量化宽松的预期的影响,在此前流动性问题得到解决后开始回升,但预计此后的美股市场将维持强者恒强的格局,股价将出现一定的割裂,甚至经济恢复无法达到预期的情况下,不排除回落的可能。 由于全球并未出现新的经济增长点,现阶段依然是存量的博弈,逆全球化盛行。预期疫情或将引发多国将部分产业链重新拉回本土。而贸易以及政治地缘的摩擦也将不断加剧,市场避险需求不断回升。VIX波动率近期的均值也较此前有了一定幅度的抬升。黄金的投资需求自2001年以来平均每年增长1%,同时期的以人民币计价的黄金价

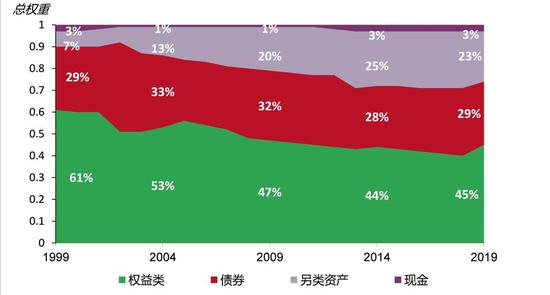

格几乎上涨了6倍。因此,在全球或保持长期低利率的预期下,低利率与资产价格通胀或将形成共振令贵金属价格持续上行。而白银由于其投机属性较强,所以,当黄金上涨得到确认后,白银将跟着上涨,且涨幅将大于黄金。但目前由于疫情不确定性依然较强,因此这个过程将相对缓慢,但同样在盘整的过程中也给了较多的机会。 图26:投资组合占比

资料来源:WIND资讯 世界黄金协会 银河期货 图27:VIX波动率均值抬升

资料来源:WIND资讯 世界黄金协会 银河期货 银河期货 万一菁 |

|

|  |

|