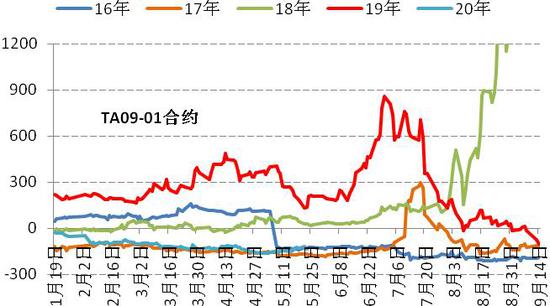

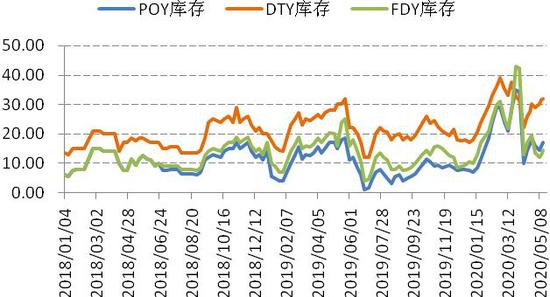

主要结论 5月PTA(3722, -10.00, -0.27%)重心震荡上移。在缺乏有效指引情况下,上旬期货主力合约围绕3300一线窄幅整理,下旬随着油价低位回升,汉邦石化检修使得供需阶段性改善,加之两会召开等宏观预期,PTA市场随之震荡反弹。 供应来看,5月PTA工厂高负荷运转,市场供需维持宽松格局,行业继续呈现高加工费、高开工及高库存特征,而在加工费较高环境下,PTA工厂检修意愿不高,行业有望延续高开工,库存去化迟迟不能启动,盘面套保压力较大。需求来看,终端织造维持开工率,产品坯布库存自4月起回落,但绝对库存仍处于同期高位。新冠疫情导致医护用品需求增加,部分纺织企业采用涤塔夫生产医用防护服,得益于此类需求的释放,涤丝POY及FDY库存去化良好,而应用于传统纺织的DTY库存压力相对较大,下游聚酯有望延续分化。成本方面,因疫情对油品需求冲击较大,炼厂增加化工产量导致芳烃等基础化工低迷,上游裂解价差已处于历史极低水平,成本主要跟随油价波动,短期内原油将是核心驱动。目前来看,需求恢复相对滞后,供需改善关键看供给变化,宏观及成本逻辑主导PTA短期波动,建议依据油价滚动操作。 风险提示:海外经济重启超预期、原油大幅反弹。 一、行情回顾 5月PTA重心震荡上移。在缺乏有效指引情况下,上旬期货主力合约围绕3300一线窄幅整理,下旬随着油价低位回升,汉邦石化检修使得供需阶段性改善,加之两会召开等宏观预期,PTA市场随之震荡反弹。 价差结构上,高库存对现货形成较大压制,而盘面因供需改善预期及油价影响保持较高升水,而随着5月交割结束,仓单压力将转移至09合约,9/1跨期价差继续处于低位。 图1:PTA期现基差

数据来源:wind,国信期货 图2:跨期价差

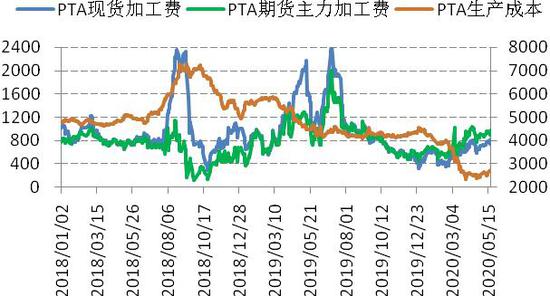

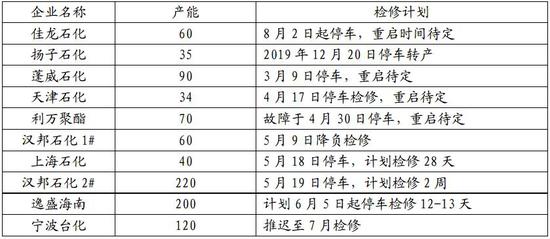

数据来源:wind,国信期货 二、基本面分析 1.市场供应宽松,库存维持高位 较高的加工费刺激生产,5月PTA工厂持续高负荷运转,但终端需求并未完全恢复,尤其外贸出口受疫情影响仍然较大,市场供需维持宽松格局,PTA社会库存处于近年来高位,行业继续呈现高加工费、高开工及高库存特征。 检修方面,5月下旬汉邦石化2#220万吨停车检修2周,计划6月初重启,逸盛海南计划6月5日起停车检修12-13天,宁波台化推迟至7月检修。在加工费较高环境下,PTA工厂检修意愿不高,行业有望延续高开工,库存去化迟迟不能启动,盘面套保压力较大。 图3:PTA开工率及加工费

数据来源:wind,国信期货 图4:PTA社会库存

数据来源:wind,国信期货 表1:检修计划(单位:万吨)

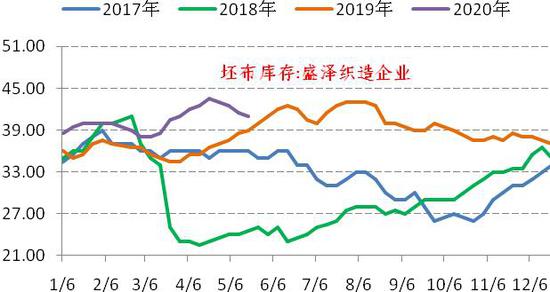

资料来源:卓创,国信期货 2.下游聚酯开工尚可,内部结构略有分化 3月底织造企业启动降负,4-5月开工率维持在5成左右,而坯布库存终于在4月底开始下降,但绝对库存仍处于同期最高水平,消化库存仍是当前主流策略。 图5:织机开工率

数据来源:wind,国信期货 图6:坯布库存

数据来源:wind,国信期货 目前下游聚酯表现尚可,开工率略低于往年水平,但整体在八成五附近。虽然终端纺织需求疲弱,但新冠疫情导致医护用品需求增加,部分纺织企业采用涤塔夫等原料用于生产医用防护服,得益于此类需求的释放,涤丝POY及FDY库存去化良好,而应用于传统纺织的DTY库存压力相对较大。在海外疫情尚未控制前,国内医用防护用品出口需求可能保持较高的景气度,而下游聚酯产销有望延续分化。 图7:聚酯开工率

数据来源:wind,国信期货 图8:聚酯库存

数据来源:wind,国信期货 统计局数据显示,1-4月纺织服装、服饰业累计出口763亿元,同比下降21.5%,1-4月国内服装类累计零售额2167.2亿元,同比下降31.3%。目前来看,疫情对经济的冲击非常显著,收入预期下降将直接影响消费,即使疫情得到控制,需求恢复也将是一个较为漫长的过程,短期内终端传统纺织需求仍然偏弱。 图9:纺织行业出口

数据来源:wind,国信期货 图10:国内终端销售

数据来源:wind,国信期货 3.裂解利润压缩,原油成为核心驱动 由于裂解利润低迷,加之装置规模偏小,日韩及东南亚炼厂检修较多,但国内因浙石化等大型装置投产负荷保持在近9成左右,而东营威联化学100万吨产能也计划在8月份投产。 表2:亚洲PX检修计划(单位:万吨)

资料来源:卓创,国信期货 当前PX/石脑油价差压缩至200美元附近,而石脑油/布油处于亏损边缘,上游裂解价差已处于历史极低水平。由于疫情对油品需求冲击较大,炼厂增加化工产量导致芳烃等基础化工低迷,产业链上游利润被剧烈挤压,PTA成本主要跟随油价波动,短期内原油仍将是核心驱动。 图11:上游原料价格

数据来源:wind,国信期货 图12:裂解价差

数据来源:wind,国信期货 二、结论及建议 供应来看,5月PTA工厂高负荷运转,市场供需维持宽松格局,行业继续呈现高加工费、高开工及高库存特征,而在加工费较高环境下,PTA工厂检修意愿不高,行业有望延续高开工,库存去化迟迟不能启动,盘面套保压力较大。需求来看,终端织造维持开工率,产品坯布库存自4月起回落,但绝对库存仍处于同期高位。新冠疫情导致医护用品需求增加,部分纺织企业采用涤塔夫生产医用防护服,得益于此类需求的释放,涤丝POY及FDY库存去化良好,而应用于传统纺织的DTY库存压力相对较大,下游聚酯有望延续分化。成本方面,因疫情对油品需求冲击较大,炼厂增加化工产量导致芳烃等基础化工低迷,上游裂解价差已处于历史极低水平,成本主要跟随油价波动,短期内原油将是核心驱动。目前来看,需求恢复相对滞后,供需改善关键看供给变化,宏观及成本逻辑主导PTA短期波动,建议依据油价滚动操作。 风险提示:海外经济重启超预期、原油大幅反弹。 国信期货 贺维 |

|

|  |

|

微信:

微信: QQ:

QQ: