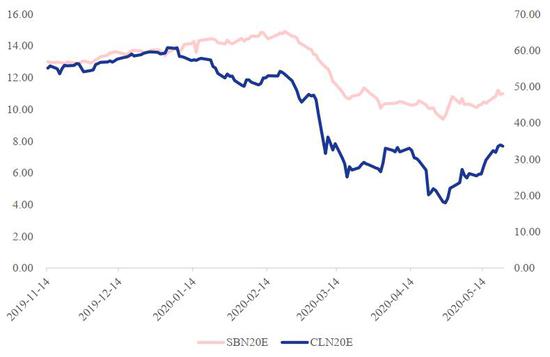

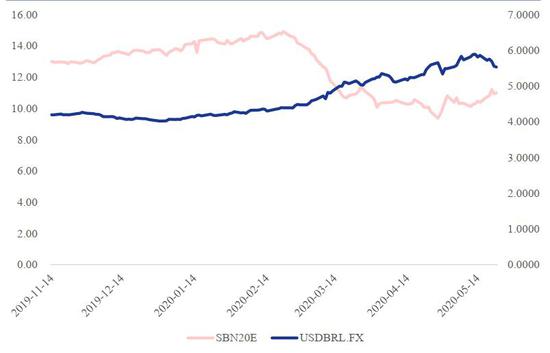

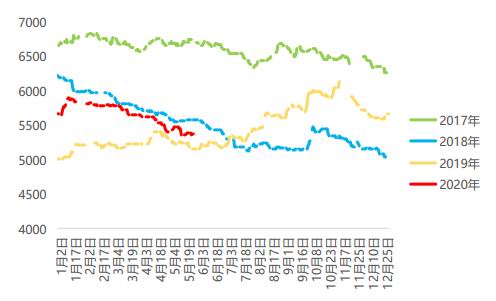

一、行情回顾 5月份,ICE原糖期价主要围绕原油价格以及巴西雷亚尔货币走势而变动。此前,纽约原油期货价格持续下挫,7月合约在4月28日最低达17.27美元/吨,随后盘面触底反弹,截至5月26日,纽约原油7月合约最高至34.81美元/吨,累计增幅为101.56%,支撑原糖价格上行。而巴西货币雷亚尔在五月中之前依旧延续下跌趋势,打压糖价,目前跌势暂缓、有所回升。此外,巴西中南部目前大幅调增制糖比,预计20/21榨季其国内产糖量将同比大幅增加,这一预期压制着原糖价格上行的步伐。 在4月28日最低触及4762元/吨后,郑糖9月合约超跌反弹,5月11日最高上行至5142元/吨,但是由于利空预期的存在,郑糖难以有效突破,掉入震荡区间。这是因为一方面,5月22日贸易救济政策到期,届时进口成本大幅下降,内外价差将拉大,另一方面进口糖浆大幅度增加也引发了市场的忧虑。郑糖9月合约目前在4950-5100之间区间震荡。 二、国际市场 (1)巴西维持高制糖比进行生产 乙醇价格低位,20/21榨季产糖量或大幅增加。原油价格的下跌使得燃料乙醇价格也随之下行,目前巴西乙醇的压榨收益低于生产原糖。市场预期巴西中南部将在2020/21榨季大幅上调制糖比,产糖量将出现大幅增长。假设2020/21榨季甘蔗压榨量为6亿吨,当制糖比例在37%至40%之间时,产糖量在2900至3200万吨之间,同比增加200-500万吨;但制糖比大幅增加至2017/18榨季的水平46%时,产糖量将同比增加约900万吨。 20/21年度累计产糖量截至目前同比增加84%。根据巴西甘蔗行业协会Unica最新数据,5月上半月,巴西中南部产糖250万吨,同比增加55.8%,甘蔗压榨量4246万吨,同比增加8.76%,乙醇产量18.23亿公升,同比增加0.55%,甘蔗制糖比47.23%,高于去年同期的36%。2020/21榨季截至5月16日,巴西中南部累计产糖量为549万吨,同比增加84%;累计压榨甘蔗量1.0302亿吨,同比增加21.67%;累计乙醇产量为43.99亿公升,同比增加8.57%;累计制糖比45%,高于去年同期的32%。 (2)印度本年度产糖量预估上调至2700万吨 19/20榨季截至5月15日累计产糖同比下降18.87%,本年度产糖量上调至2700万吨。2019/20榨季截至5月15日,印度累计产糖量为2647万吨,同比下降18.87%。剩余63家糖厂仍在压榨,同比增加25家。北方邦119家开榨糖厂中目前仍开榨糖厂有46家,累计产糖量为1222.8万吨,同比增加4.7%。马哈拉施特拉邦146家糖厂中仅剩1家还在开榨,累计产糖量为608.7万吨,同比下降43.2%。印度糖厂协会ISMA或将该国2019/20榨季产糖量预估从此前的2650万吨上调至2700万吨。 疫情使得印度消费下滑。印度的食糖年消费量一般在2600万吨左右,2019/20榨季由于新冠疫情的影响,国内食糖消费量下降约200万吨至2400万吨。出口方面因为政策采取封锁管理而有所暂缓,2019/20榨季截至5月中旬已经签订糖出口合约420万吨,其中360万吨已发运或处于待运状态,19/20年度还剩4个月,目前距离600万吨的出口目标已完成70%。 (3)泰国遭遇干旱新年度产量或再度减少 泰国4月份糖出口加速,共出口食糖66.64万吨,同比增加6.81%,2019/20榨季截至4月份累计出口糖571.74万吨,同比+9%。泰国糖业公司TSMC近期表示泰国又一次出现干旱,东北部甘蔗产区雨季降雨量低于往年同期水平,或导致2020/21榨季产糖量再度锐减。 三、国内市场 (1)云南产量超预期,工业库存边际向好 截至4月底,全国累计产量已达1021万吨,全国目前仅剩云南还在生产,云南本年度产糖率高于上一年度,产量预估不断增加,最终产量或与上一年度持平,预计在200-208万吨之间,全国食糖产量预计在1024-1032万吨之间,同比上一年度减产44-52万吨。疫情持续影响国内食糖消费,4月份国产糖销售量仍不及去年同期,也低于五年均值。库存方面,截至4月底,全国食糖工业库存为468万吨,同比下降4.68%,而3月份的库存是同比增加0.7%,工业库存从3月份的同比略增转为4月份同比下降,表现出边际向好的倾向。 (2)进口征税到期,未来1-2个月进口量或阶段性供应增多 海关数据显示,4月份,中国进口食糖12万吨,同比减少22万吨。2020年1-4月份累计进口52万吨,同比减少2万吨。19/20榨季截至4月底我国累计进口糖151万吨,同比增加12万吨。 我国食糖进口管理施行配额制度以及自律进口政策。配额内食糖适用15%的征税,额度为194.5万吨。对于配额外进口额度的预计,市场有135万吨和200万吨两种说法。 今年5月22日食糖贸易救济政策到期,食糖配额外进口征税从85%降至50%,以5月27日巴西进口糖价格为例,配额外50%的征税下,进口加工糖估算价为3918元/吨,与日照现价价差为1622元/吨,与郑糖期价价差为1091元/吨,进口成本下降,内外价差扩大,此前几个月食糖进口量较低实则是将进口推后,接下来1-2个月,预计进口量或出现井喷状态,阶段性进口供应压力不小。 (3)七类主要含糖食品产量逐渐回升,下游消费逐渐复苏 根据沐甜科技数据,2020年1-2月份,国内七类主要含糖食品产量同比均下跌,其中减幅最大的是果蔬汁饮料达36.42%,减幅最小的是速冻米面食品,减幅达11%。进入3月份,随着疫情逐渐得到控制,全国复工复产推进,下游加工厂开工,含糖食品产量降幅较2月份收窄,其中产量降幅最大的是果蔬汁,达14.87%,降幅最小的是冷冻饮品,为2.75%,速冻食品产量同比增加22.59%。四月份,各类含糖食品产量减幅进一步缩窄,并且有四类食品出现正增长。 进入夏天,随着天气逐渐升温,叠加学校复学、餐馆客流量回升,消费预计也能逐渐好转,白糖(5110, -24.00, -0.47%)销售预计将较之前改善。 四、行情研判 国际方面:目前原糖价格主要跟随原油价格和巴西货币雷亚尔波动,5月份之前,原油价格一路下跌,巴西货币雷亚尔持续贬值,一同打压糖价。但4月底开始原油价格触底反弹,逐渐回升,雷亚尔也出现止跌趋势,糖价随着重心抬升。但是对新年度巴西中南部将扩大800-1000产糖量的预期一直存在,压制原糖价格上涨。因此总体来看,原糖短期依旧区间震荡,重心虽原油价格上涨缓慢抬升。 国内方面:本年度主产区除云南外已全部收榨,云南产量或超市场预期,本年度减产幅度或在40-50万吨。本年度消费量在1季度的时候因为国内疫情封闭隔离受影响下滑,目前在逐渐恢复中,如果后期消费恢复的好,消费减小的部分或与减产的量相抵消,如果消费恢复不够,可能使得减产的量不足以抵消消费减少的量。因此,后期消费情况则尤为重要。 在产需基本面较为平静的情况下,市场目前的焦点更多在进口方面,一方面糖浆进口量大幅度增加,将变相增加食糖进口量,挤占国产糖的销售;另一方面征税政策落地,配额外进口成本下降,进口利润可观,未来1-2个月食糖进口量或增多,阶段性供应压力增大。但是随着天气逐渐炎热,下游需求旺季将到来,食糖销售或转好,或能给糖价带来支撑。总体来看,当前价差处于历年较高位置,存在回归需求,可以尝试利空消化,消费有起色后,待回调站稳后少量试多。 图:原糖价格与原油价格

数据来源:Wind 广发期货发展研究中心 图:原糖价格与美元兑雷亚尔走势

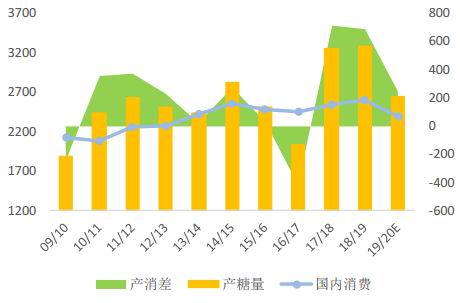

数据来源:Wind 广发期货发展研究中心 图:印度各榨季产糖及消费情况:万吨

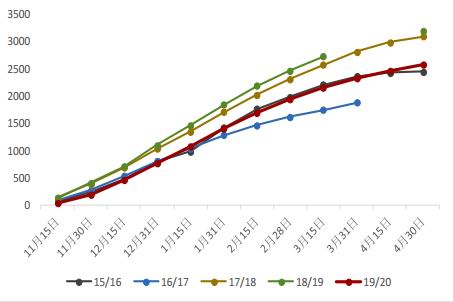

数据来源:ISMA 广发期货发展研究中心 图:印度累计食糖生产量:万吨

数据来源:ISMA 广发期货发展研究中心 图:巴西中南部各榨季食糖产量及预期:万吨

数据来源:Unica 广发期货发展研究中心 图:巴西中南部甘蔗制糖醇比例

数据来源:Unica 广发期货发展研究中心 图:巴西中南部各单月入榨量:万吨

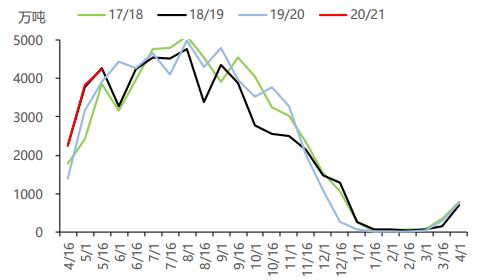

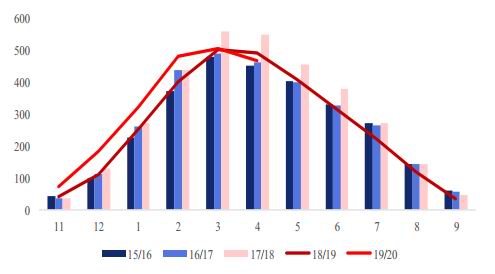

数据来源:Unica 广发期货发展研究中心 图:巴西中南部单月产糖量

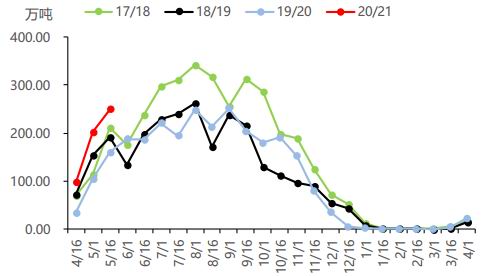

数据来源:Unica 广发期货发展研究中心 图:巴西糖单月出口量:万吨

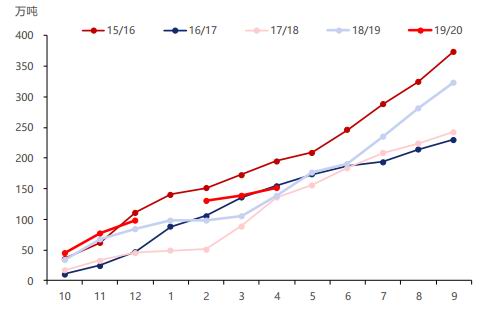

数据来源:Wind 广发期货发展研究中心 图:巴西糖累计出口量:万吨

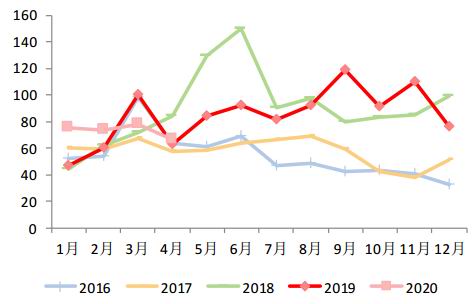

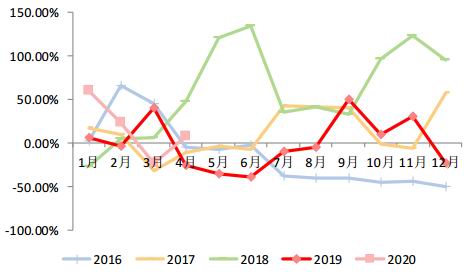

数据来源:Wind 广发期货发展研究中心 图:泰国糖单月出口量:万吨

数据来源:Wind 广发期货发展研究中心 图:泰国糖累计出口量:万吨

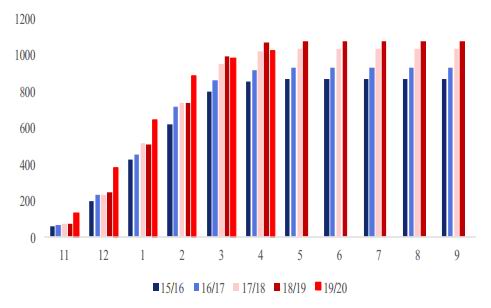

数据来源:Wind 广发期货发展研究中心 图:中国累计产糖量:万吨

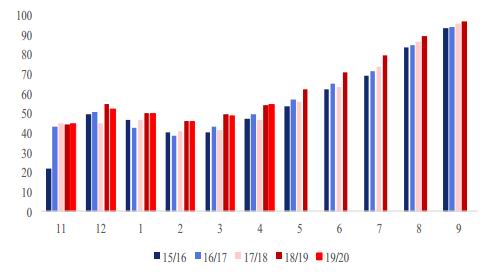

数据来源:Wind 广发期货发展研究中心 图:全国累计销糖情况:万吨

数据来源:Wind 广发期货发展研究中心 图:全国累计销糖率:%

数据来源:Wind 广发期货发展研究中心 图:全国新增工业库存:万吨

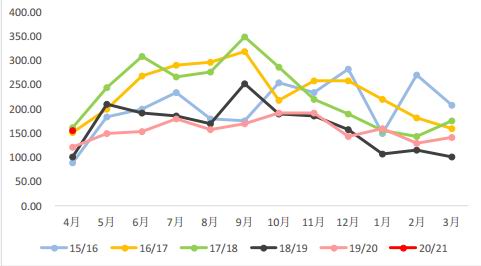

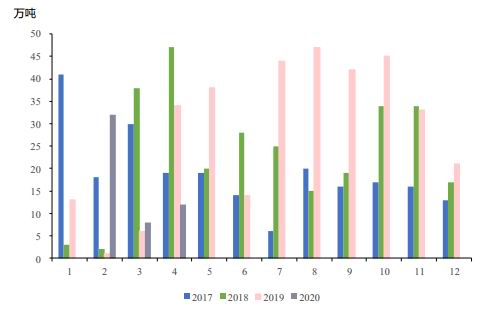

数据来源:Wind 广发期货发展研究中心 图:全国单月食糖进口量:万吨

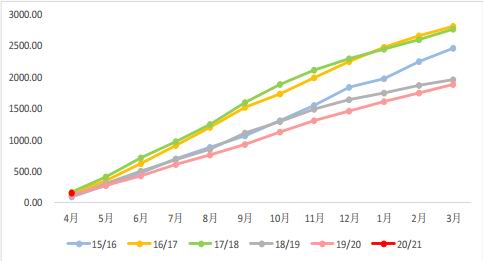

数据来源:Wind 广发期货发展研究中心 图:全国累计食糖进口量:万吨

数据来源:Wind 广发期货发展研究中心 图:南华集团报价

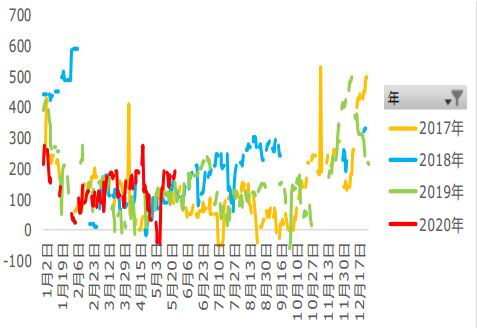

数据来源:Wind 广发期货发展研究中心 图:基差

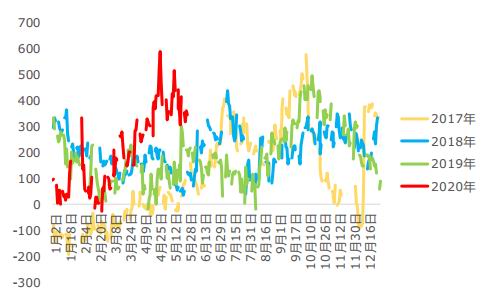

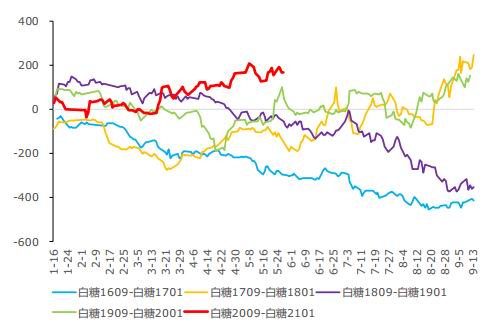

数据来源:Wind 广发期货发展研究中心 图:9-1价差

数据来源:Wind 广发期货发展研究中心 图:鲅鱼圈-南宁价差

数据来源:Wind 广发期货发展研究中心 广发期货 鲍红波 |

|

|  |

|

微信:

微信: QQ:

QQ: