一、行情回顾及展望 五月份,动力煤(538, -2.20, -0.41%)期现货市场价格低位反弹上行,截止5月27日,ZC2009合约收盘价522.2元/吨,月环比上涨5.07%,现货CCI5500指数报价548元/吨,月环比上涨16.1%,基差由期货升水转变为贴水结构,基差贴水比例为-3.0%,历史合约基差贴水比例为-7.1%。基本面因素上看,一方面,晋陕蒙地区安全检查力度加大,叠加高速收费、大秦线检修影响,供应端阶段性偏紧。其次,随着疫情的控制,国内经济运行逐渐恢复,用电需求环比将有所回升,在一定程度上拉动电煤消费水平,而电煤消费中,水电发力不足,火力发电替代性增强。因此五月动力煤期现价格逐步走强,整体价格快速反弹到年度长协价附近。 展望后市,在五月短期的供应偏紧结束后,六月起坑口供给的再次放量将部分缓解目前供需偏紧的局面。而三季度的进口煤政策仍存在很大的不确定性,在进口整体收紧政策、进口价差的扩大以及夏季保供的矛盾中,我们保持一个中性小幅收窄的预测。从终端耗煤需求看,由于内陆电厂在淡季累库的幅度不够,随着后期高温天气的临近以及需求的持续回暖,高日耗或将持续至7月底。因此,内陆电厂若要继续维持高库存策略,补库力度将强于去年。结合基本面及历史5月现货价格上看,预计现货小幅上涨将持续到旺季初期6月上旬,主力合约可能小幅跟涨,长期上看,随着库存的逐步积累将会成为市场的压力,叠加用电量以及水力发电替代的不确定性,价格可能将再次承压下行。 图1:ZC主力合约走势

资料来源:WIND资讯 银河期货研究所 图2:CCI指数

资料来源:煤炭资源网 银河期货研究所 图3:CCI5500指数

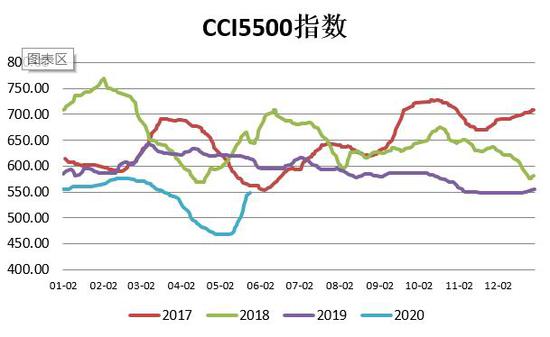

资料来源:煤炭资源网 银河期货研究所 图4:基差

资料来源:WIND资讯 银河期货研究所 图5:历史9月合约基差回归

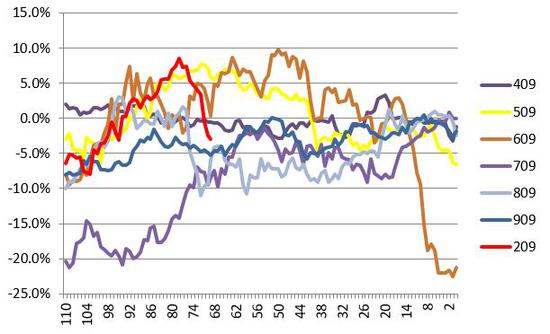

资料来源:WIND资讯 银河期货研究所 图6:秦皇岛港55000.6S现货价

资料来源:煤炭资源网 银河期货研究所 图7:三大主产地价格

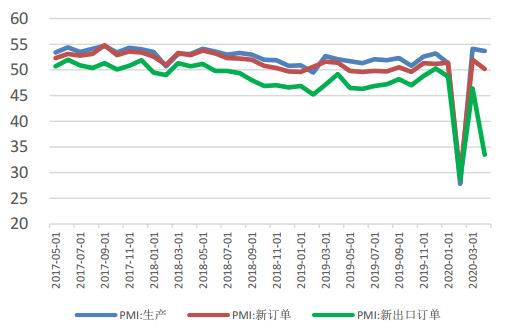

资料来源:煤炭资源网 银河期货研究所 二、影响因素分析及未来展望 (一)供应端:阶段性供应偏紧,长期供应维持稳定 截止2019年底,煤炭产能约为41.1亿吨/年,随着煤炭行业全面转入结构性去产能、系统性优产能、以及产能利用率的不断提高的新阶段,预计长周期煤炭供应维持充足。而历年煤矿会出现突发性偏紧阶段,包括政策面因素、突发性事故、运力问题等多种可能,本次主要受“两会”期间,晋陕蒙地区安全检查力度加大以及大秦线检修影响,部分煤矿停产、减产,严格按照核定产能生产,供应短期受限,煤炭资源网数据显示,5月14-5月20日“三西”地区样本煤矿平均开工率较上期下降3.97个百分点。6月开始,随着煤矿减产、检修结束,产量或将快速恢复。 进口煤方面,今年来看,煤炭进口增速较快,4月份进口煤炭3095万吨,同比增长22.3%,而1-4月进口煤炭1.3亿吨,同比增长26.9%。在进口量快速增长后,政策调控预期加强,但受到疫情影响,海外煤价开始回落,内外价差有所扩大,吸引部分沿海需求,我们预测未来一段时期的煤炭进口数量或将有所收紧,但在内外价差较大的情况下收缩力度有限。 图8:全国规模以上原煤产量

资料来源:WIND资讯 银河期货研究所 图9:全国煤炭进口量

资料来源:WIND资讯 银河期货研究所 图10:澳大利亚纽卡斯尔港NEWC指数

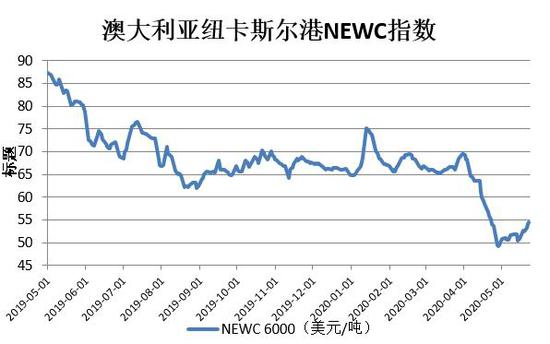

资料来源:煤炭资源网 银河期货研究所 图11:内外价差

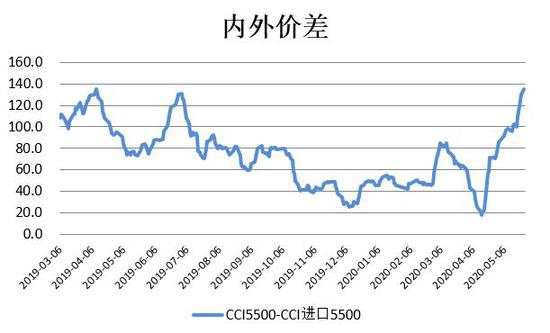

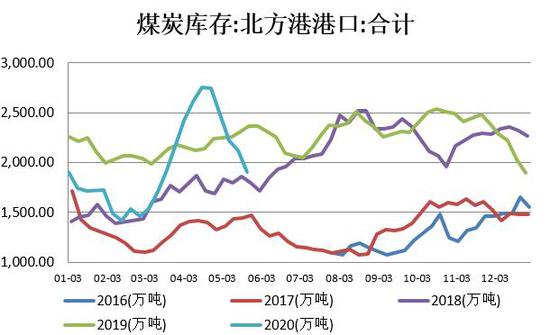

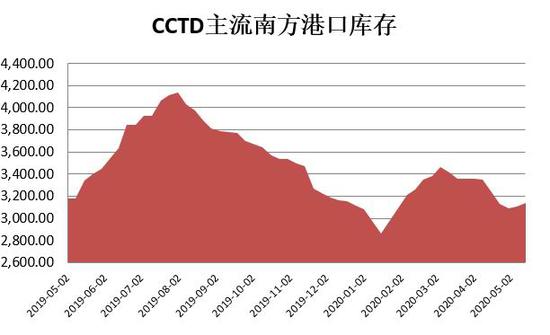

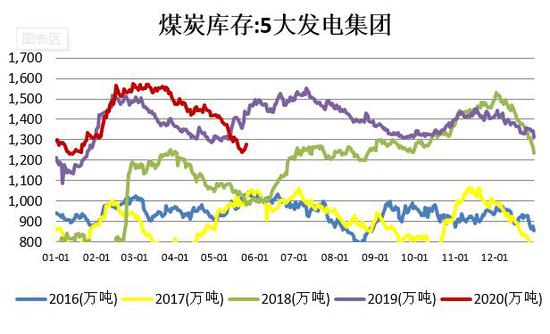

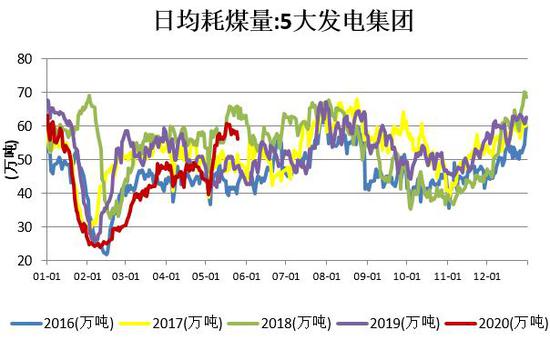

资料来源:煤炭资源网 银河期货研究所 (二)需求端:终端补库需求增长,短期现货仍有较强支撑 宏观数据方面,4月份,工业增加值当月同比增速3.9%,预期1.79%,前值-1.1%。4月份的工业增加值明显超出预期,对于经济起到了支撑作用。中国制造业采购经理指数(PMI)为50.8%,比3月份下降1.2个百分点。其中生产指数为53.7%,比3月份下降0.4个百分点;新订单指数为50.2%,比3月份下降1.8个百分点;新出口订单指数为33.5%,比3月份下降12.9个百分点。由于制造业PMI是环比数据,所以4月份数据显示制造业经历了上个月的快速回暖之后,目前回暖速度明显减缓,这也是我们预计制造业投资回暖相对缓慢的佐证之一,同时制造业其实代表了经济的内生动力,目前看来恢复仍需时间。 受下游需求端回暖影响,5月份,我国全口径发电量实现较快增长,前15天同比增长5.6%,是今年以来同比增长最快时期,也印证了经济正在持续恢复改善。分类别上看,4月火力绝对发电量3979亿千瓦时,同比增长1.2%,水力绝对发电量757亿千瓦时,同比下降9.2%,根据2019年分类别占比上水电占比为17.8,火电占比为68.9,水力发电为火力发电的主要替代品,因此,4月火力发电70%增幅来源于水电的替代作用。6月份,西南及长江中下游地区降雨量可能逐步增加,水电站水位与出库流量或将恢复正常预期。同时,由于我们预期制造业投资回暖相对缓慢,叠加水电下月恢复正常的预测,6月火电发力增幅相对有限。 从目前全国重点电厂以及沿海五大电的库存和日耗水平来看,电厂库存并没有走出往年同期的累库走势,库存均跌破了2019年的同期水平。日耗在大幅攀升后出现小幅回落,但随着后期高温天气的临近以及需求的持续回暖,高日耗或将持续至7月底。因此,内陆电厂若要继续维持高库存策略,补库力度将强于去年,而北方港口端的煤炭库存下降明显,供应阶段性偏紧,在港口库存没有出现明显的回升前,现货价格仍有较强支撑。 图12:北方港港口煤炭库存

资料来源:WIND资讯 银河期货研究所 图13:主流南方港港口煤炭库存

资料来源:WIND资讯 银河期货研究所 图14:煤炭库存:5大发电集团

资料来源:WIND资讯 银河期货研究所 图15:全国重点电厂库存

资料来源:WIND资讯 银河期货研究所 图16:日均耗煤量:5大发电集团

资料来源:WIND资讯 银河期货研究所 图17:全国重点电厂日军耗煤量

资料来源:WIND资讯 银河期货研究所 图18:全国绝对发电量

资料来源:WIND资讯 银河期货研究所 图19:分类别发电量

资料来源:WIND资讯 银河期货研究所 图20:制造业PMI分项数据

资料来源:WIND资讯 银河期货研究所 图21:工业增加值

资料来源:WIND资讯 银河期货研究中心 银河期货 万一菁 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);