第一部分 前言概要 核心观点: 1.销区的补库和低库存导致此轮价格的反弹,但未来产量下降和出口持续性存疑,反弹而非反转。 2.产地未来增库存是大趋势,在当前豆棕价差下,国内基差看弱,p91月差反弹有限。 3.南北美压榨不及预期叠加需求回暖,cbot美豆油底部或已现,未来国际豆棕价差趋于扩大。 4.国内豆油定调为中性。虽供应压力大,但中粮收储导致表需偏高持续,库存增长但幅度缓慢。国内一豆基差短期被低估。 5.孟的审判对菜油盘面影响较大,若放开进口则菜豆价差将回归至700-800。菜系不确定性因素较多,谨慎重仓参与。 第二部分 棕榈(4858, -34.00, -0.70%)油 (一)国际市场 (1)出口好转,马棕油底部反弹 因需求弱势的预期以及产地的供应压力一次性兑现,马棕油在4月跌破标志性价位2000林吉特。进入5月后,利多因素频发。首先,随着发达国家疫情拐点的出现,宏观和原油底出现,国际原油价格反弹至30美金以上,POGO由上个月的300美金/吨缩小至230美金/吨,因此市场预期生柴消费可能有所回暖;另外,印尼通过加征5美元/吨出口税至来补贴生物柴油基金以此刺激印尼B30生柴计划在2020年960万千公升的目标,另外印尼决定从政府预算中拿出约1.87亿美元(即总预算补贴的80%)来实现B30计划。马来政府也相继表示要努力支持B20计划的实施。 但最根本的企稳反弹因素是印度的补库带动马来出口的回暖。自2020年1-4月,马来单月出口至印度的棕榈油不超过5万吨,其中2-4月至印度出口量仅有不到2万吨,主要原因是马来与印度政治摩擦导致的贸易限制,另外印度进口需求本身也明显萎缩。领导人更替后马来与印度贸易关系回暖,二者在5月中旬签订20万吨的棕榈油出口订单,大致执行期在5-6月份,本身马来棕油相对于印尼价格具有性价比,而当前印度油脂库存不足150万吨的超低水平也支持少量补库。截止1-20日its出口环比增长12%,其中三大主销区印度、中国以及欧盟的出口均出现相应的增长。我们主观预估5月出口环比增长13-15%是大概率事件,而6月出口可能继续延续小幅环比增长的态势。 供应端来看,市场普遍预期5-6月马来CPO产量增幅有限甚至环比下降,但目前根据SPPOMA、UOB以及MPOA等数据,主观预测5月马来产量可能高于预期而环比上升接近5个百分点,而6月产量不排除环比出现下降。需求端我们仍然需要关注印度的疫情发展态势,短短的一个月时间内印度疫情扩散速度之快超出预期,目前累积确诊13万例,而封锁措施继续延续至6月初,这依然不利于油脂的实际需求。此轮印度补库后,在疫情蔓延的情况下大规模补库能否持续值得怀疑,而疫情获得控制对于印度而言目前看难度较大,所以短期我们认为国内外棕榈油震荡反弹,而中期随着产量的增长叠加印度方面需求的不利,仍不排除价格会再度至2000林吉特一线。 图1:马来棕榈油对印度出口量(单位:吨)

数据来源:银河期货农产品事业部、MPOB 图2:POGO同比(单位:美元/吨)

数据来源:银河期货农产品事业部、MPOB 图3:BMD主力价格(单位:林吉特/吨)

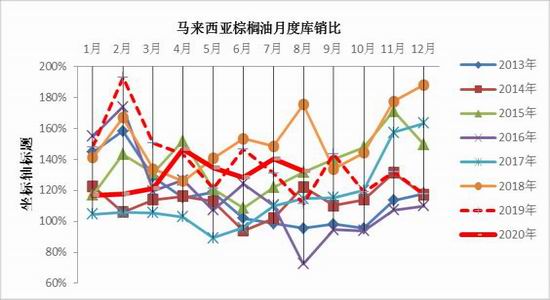

数据来源:银河期货农产品事业部、MPOB 图4:马来西亚棕油月度库销比(单位:%)

数据来源:银河期货农产品事业部、MPOB (2)马来库存增幅有限,月差走强 自4月产地卖压集中体现后,本月随着马来印度签订大单而带动出口,马来对国内价格表现得较为坚挺,卖压有限,之前预测的进口利润的修复并未看到,而反倒利润小幅恶化。截止4月末马来棕榈油月度库存较3月增加32万吨至205万吨,MPOB报告因库存高于预期而偏空,预计5-6月马来产量增幅有限而出口转好的情况下库存增幅有限,库存大概率仅增长至不足220万吨。本月马盘结构走强,月差扩大,结构再度由前期的carry转至inverse,也带动国内的p91月差上涨。 图5:马来西亚棕榈油月度库存(单位:千吨)

数据来源:银河期货农产品事业部、MPOB 图6:BMD7-11(单位:林吉特/吨)

数据来源:银河期货农产品事业部、MPOB (二)国内市场 (1)国内库存明显下降 截止5月末国内低棕库存下降至接近40万吨。其中因前期商业套盘利润较差,4-5月船期24度棕榈油月均到港量仅有22万吨,明显低于往年均值30万吨。需求方面5月上旬国内豆棕价差均值处于900-1000元/吨的区间,比较有利于低棕的消费,受温度限制华北不明显,而华南需求启动较早。因执行前期合同,华北和华南出库量均高于往年同期,4月表观需求高达40万吨以上,预计5月表需也将达到接近40万吨,不排除类似豆油一样出现部分透支未来需求的情况。 虽然需求较好库存下降,但因市场交易进口利润的上涨以及未来到船的增加,本月港口24度基差高位回落,5月下旬才出现小幅反弹。其中华南由月初的09+300跌至目前的+200,华东因到船偏少基差维持+350比较坚挺,华北由+400以上跌至+300. 图7:24度棕榈油国内进口量(单位:吨)

数据来源:银河期货农产品事业部、天下粮仓 图8:华南低棕周度出库量(单位:吨)

数据来源:银河期货农产品事业部、天下粮仓 图9:国内低棕港口库存(单位:万吨)

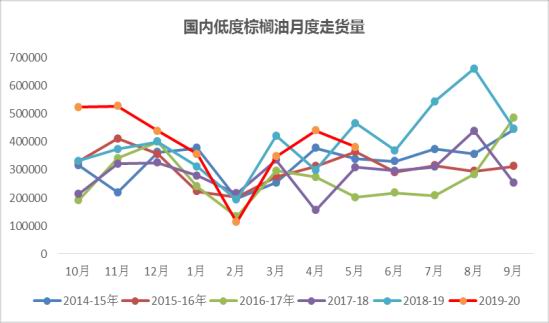

数据来源:银河期货农产品事业部、天下粮仓 图10:国内低棕月度走货量(单位:吨)

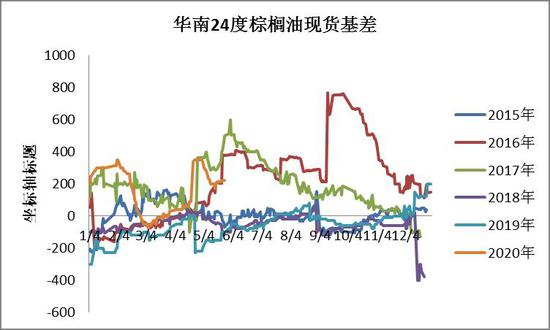

数据来源:银河期货农产品事业部、天下粮仓 (2)未来国内市场展望 产地未来库存大概率将继续累积,因此依然比较看好未来进口利润的修复上涨。即使国内库存不排除在40万吨的水平短期可能继续小幅下降,但基差仍可能高估,当前国内yp价差在600多元/吨对于低棕而言丧失性价比,消费在5月末开始下降,因此当前200-300的基差偏高未来仍有下调的空间,因此不建议终端过度追涨。 P91月差在最近一番反弹后预计在-50—0有明显扩大压力,此轮反弹归于印度欧盟扥各国家补库,进而带动p09主力的反弹。马盘月差在产地库存累积至220万吨以上时通常转至carry结构,这也抑制短期内国内月差在0以上继续扩大。在此逻辑下,我们认为豆棕价差整体趋势偏于震荡,未来在800-1000区间波动,若缩小至800以下时低棕消费将受到抑制这与国内外棕油的背景并不相符,而若扩大至1000以上时,豆油的压力也将受到明显的影响,国内棕油压力全无,市场上关注较多的豆棕价差未来趋势性可能并不大。 图11:华南24度现货基差(单位:元/吨)

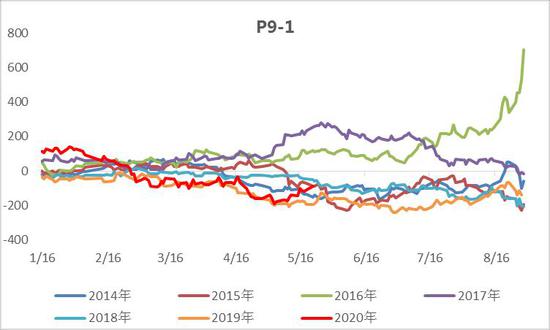

数据来源:银河期货农产品事业部、WIND 图12:P91月差(单位:元/吨)

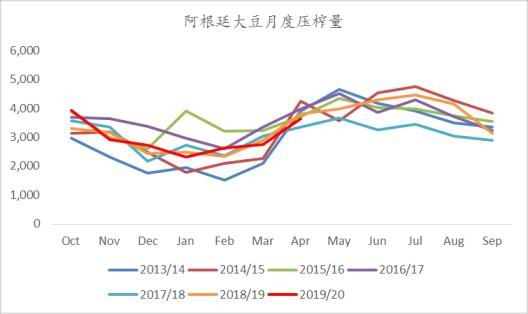

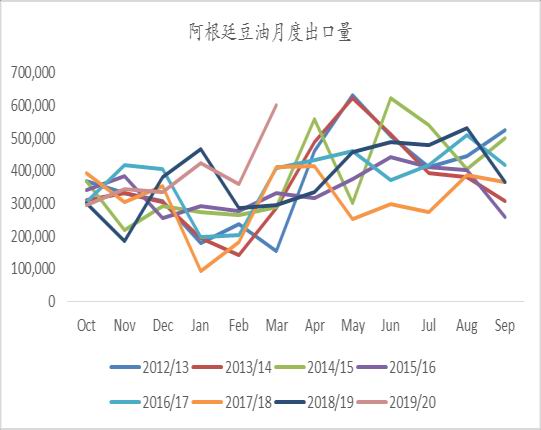

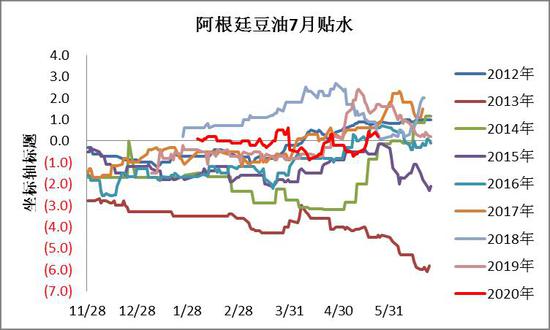

数据来源:银河期货农产品事业部、WIND 第三部分 豆油 (一)国际市场 (1)南美压榨不及预期,南美豆油贴水反弹 根据油世界,受POGO较高的影响阿根廷生柴出口在4月基本停滞,而国内生柴消费也受疫情的影响大概率折半,消费较差导致阶段性豆油过剩,南美豆油出口贴水大跌。但因偏低的国际豆棕价差,豆油因偏低的价格吸引了印度和中国大量采购,阿根廷4月豆油出口量预计将达到60万吨。 巴西和阿根廷大豆(4367, -27.00, -0.61%)压榨利润较差,油世界表示本年度南美大豆压榨量将明显低于预期,其中以阿根廷更为明显。截止4月末,本年度(10月)阿根廷大豆累积压榨2100万吨,较去年持平,其中4月367万吨低于去同的382万吨。需求的回暖以及开机偏低支持豆油出口基差的反弹。 巴西大豆压榨量同比增长,但巴西大豆旧作可售不多,叠加雷亚尔持续贬值,未来压榨量可能同比下滑。3月巴西生柴消费超预期,但4月以后巴西成为疫情的震中,消费能否持续值得怀疑。 图13:阿根廷大豆月度压榨量(单位:千吨)

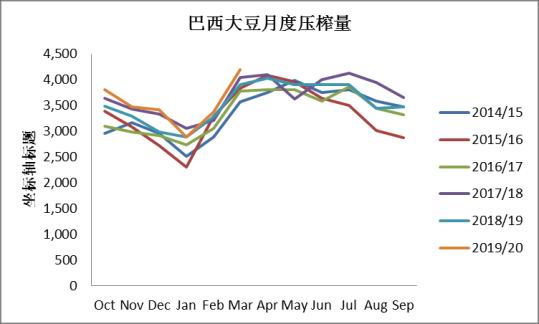

数据来源:银河期货农产品事业部、ABIOVE、阿根廷农业部 图14:阿根廷豆油月度出口量(单位:吨)

数据来源:银河期货农产品事业部、ABIOVE、阿根廷农业部 图15:巴西大豆月度压榨量(单位:千吨)

数据来源:银河期货农产品事业部、ABIOVE、阿根廷农业部 图16:阿根廷豆油7月贴水(单位:美分/磅)

数据来源:银河期货农产品事业部、ABIOVE、阿根廷农业部 (2)北美榨利暴跌,5月以后降压榨将体现 疫情导致美国禽肉生猪价格大跌,饲料需求明显下降,5月美国现货压榨利润维持50美分/蒲式耳的低位,接近成本线。4月NOPA显示压榨量1.72亿蒲,同比依然增长,榨利大跌并未在短期内得到体现,预计在5月以后降逐步体现。 美豆油盘面最悲观的时间点已经过去了,美豆方面将在850美分一线上下波动,而美豆降压榨将阶段性减少豆油的供应压力,需求端美生柴消费或将逐步恢复,盘面底部或已出现,本月国际豆棕价差扩大至80美金。 图17:美豆现货压榨利润(单位:美分/蒲式耳)

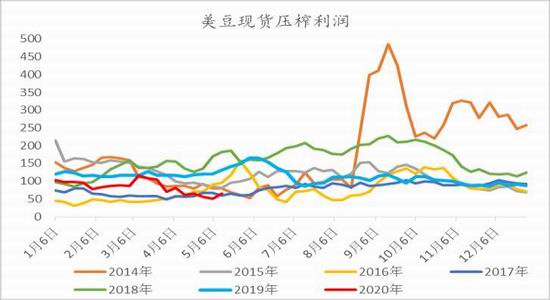

数据来源:银河期货农产品事业部、NOPA 图18:美豆月度压榨量(单位:千蒲式耳)

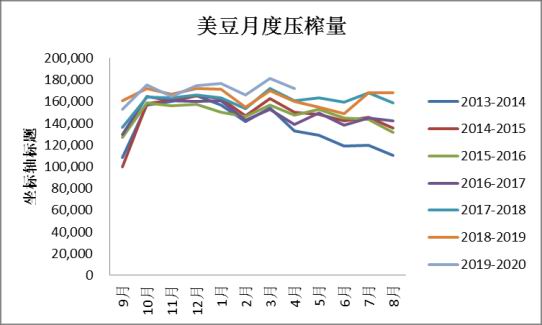

数据来源:银河期货农产品事业部、NOPA (二)国内市场 (1)库存缓慢建立,基差见底 自5月中旬以来油厂满负荷开机,单周压榨量达到200万吨以上,预计高压榨将持续至6月以后。4月豆油市场过于火爆,终端持续的采购热潮比较“不合理地”导致了基差过大的涨幅,也造就了超高的4月表观消费170万吨。市场矫枉过正,从一个火爆的极端转至过度冷淡的极端,本月全国一豆基差普遍跌幅达到150-200元/吨。目前主观认为,此轮基差下跌速度之快幅度之大也体现出市场一致看空基差的结果,虽然油厂开机率如期上升,而库存也确实出现上升拐点,但目前市场仍然略有情绪化的意思。 出乎意料的是,5月国内豆油的表观消费也不差甚至明显乐观于预期,这或许与近期豆油终端消费恢复有关,另外,中粮不断在各地区少量收购,导致了渠道库存的持续增长。当前豆油的月差和基差矛盾并不大,虽然库存将会继续累积,但幅度较慢,需求端不确定的地方也比较多,整体评估为中性。 单边而言,本月豆油震荡走高与棕榈油有较大的关系,被动上涨表现为豆棕价差的缩小,未来豆油单边上涨空间仍有限。另需要关注6月后可能出现豆粕(2834, -14.00, -0.49%)胀库进而影响开机的情况,这无疑利好于豆油,未来可以边走边看。 图15:豆油周度表观消费量(单位:吨)

数据来源:银河期货农产品事业部、天下粮仓 图16:豆油周度表观消费量(单位:吨)

数据来源:银河期货农产品事业部、天下粮仓 图17:华东一豆现货基差(单位:元/吨)

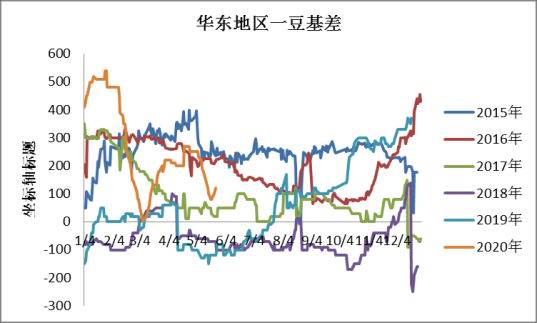

数据来源:银河期货农产品事业部、天下粮仓 图18:国内豆油月度库存(单位:万吨)

数据来源:银河期货农产品事业部、天下粮仓 (2)豆油进口套盘利润转至亏损 Cbot美豆油盘面企稳上涨,南美豆油出口贴水反弹,豆油cnf上涨,本月豆油涨幅大于棕油。本月豆油进口利润由上个月的持续顺挂跌至亏损,目前09进口利润亏损300-400元/吨,01进口利润亏损400-500元/吨 图19:国内豆油盘面进口利润(单位:元/吨)

数据来源:银河期货农产品事业部 第四部分 菜籽油 (1)加拿大旧作菜籽库存或低于预期 3月末加拿大菜籽出口量超预期,其中出口目的地为欧盟,但订单基本上为疫情前的体现。5月以来加拿大菜籽出口速度放缓,周度出口不及140万吨,低于去年同期,主要原因为至欧盟出口量下降,而中加关系未改善前中国的采购处于少量零星状态。截止5月中,加拿大菜籽累积出口780万吨,高于去年同期的750万吨。菜籽出口同比增长主要提前在一季度欧盟进口的大增,而疫情对菜籽进口的影响可能集中体现在5-6月,未来数周可能加拿大菜籽出口不太乐观。 与出口相反的是,加拿大旧作压榨同比创新高,无论是周度还是月度数据角度而言,这种势头还在持续。截止5月中,旧作菜籽累积压榨800万吨,高于去年同期的730万吨,也创下历史最高值,压榨偏高主要受本年度菜油出口需求好转的刺激,双方菜油采购量低于去年同期刺激加拿大加大压榨量。 预计19-20年度加菜籽期末库存下降至310万吨,低于去年的380万吨高库存。 新作加菜籽目前播种顺利,天气良好,预计新作播种面积略增至870万供应,略高于去年的830万公顷,未来需跟踪生长季的天气状况。 图20:加拿大菜籽周度出口(单位:千吨)

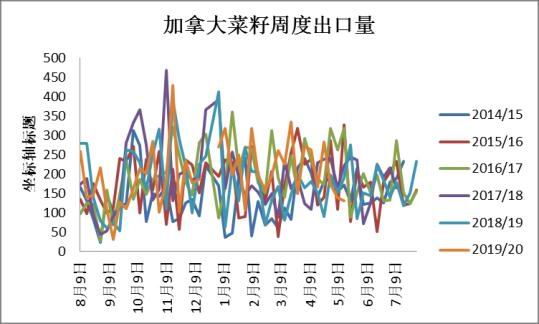

数据来源:银河期货农产品事业部、COPA、USDA 图21:加菜籽累积压榨量(单位:吨)

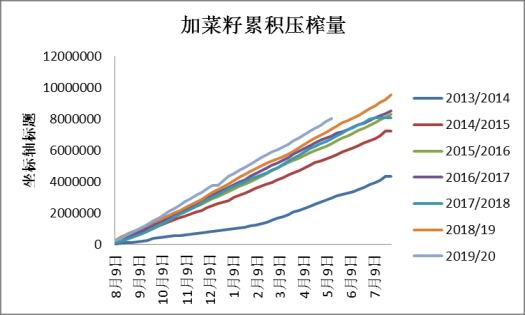

数据来源:银河期货农产品事业部、COPA、USDA 图22:加拿大菜籽收获面积(单位:千公顷)

数据来源:银河期货农产品事业部、COPA、USDA 图23:加菜籽库存及库销比(单位:千吨;%)

数据来源:银河期货农产品事业部、COPA、USDA (2)孟裁决加大盘面波动,国内低库存为常态 在豆棕大力反弹一路高歌之时,菜油减量逆势下跌,市场将焦点转至孟晚舟即将迎来的关键审判,这将对菜油未来的供应有至关重要的影响。这里做个假设,如果孟晚舟如期释放谈判结果良好,那么按照当前菜油cnf报价而汇率等其他因素不变的情况下,菜油09盘面将跌至6300以下才会将进口利润跌至亏损状态,而菜豆价差将由当前的1200-1300高位缩小至700-800往年的常规价差区间。但目前主观认为对于孟的释放和裁决不会那么顺利,中加问题依然归结为双方问题,基于当下的政治局面倾向认为结果不会乐观顺利。近期菜油盘面将会加大波动,市场均在关注事态的最新动态,谨慎重仓参与。 国内菜油的基本面依然供应紧张,自5-6月菜籽集中到港后三季度到港量不多,当下沿海油厂菜籽库存和开机均大幅低于去年同期。截止5月中,港口库存维持20万吨左右的低位,华南和华东四菜现货基差维持高升水。月初菜豆价差的一波扩大将现货价差推至1700元/吨的高位,菜油终端需求被大大地抑制了,供需两端又回归到了两淡的状态,现货和盘面交投清淡。若上文事态并未得到实质性解决的话,菜油或将重新回归强势。 图24:菜籽周度压榨量(单位:吨)

数据来源:银河期货农产品事业部、天下粮仓 图25:沿海油厂菜籽库存(单位:万吨)

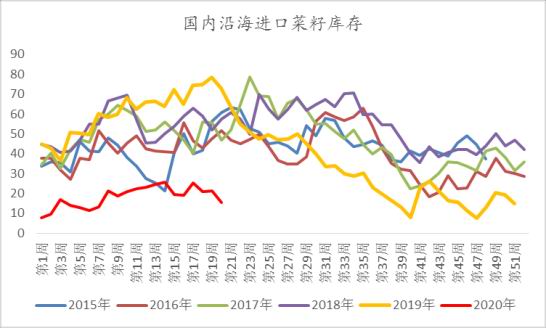

数据来源:银河期货农产品事业部、天下粮仓 图26:国内菜油库存(单位:万吨)

数据来源:银河期货农产品事业部、天下粮仓 图27:华东四菜现货基差(单位:元/吨)

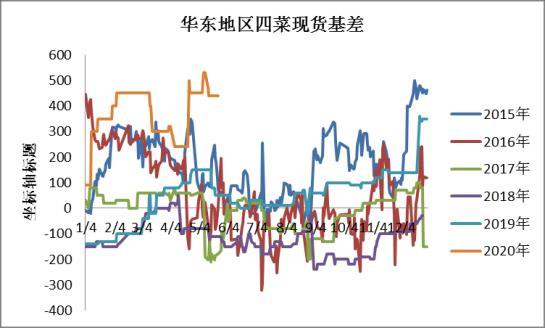

数据来源:银河期货农产品事业部、天下粮仓 第五部分 行情展望 国内外棕油此轮反弹主要交易印度巴基斯坦等销区低库存状态下的补库行为,产地出口转好,市场对5-6月减产的预期,但反弹并非快速反转,印度疫情肆虐,未来供应并无太大问题的情况下,棕油继续大肆反弹空间有限,产地的库存势必将逐渐累积,国内基差和月差有回调空间。目前观点认为反弹即将结束,底部震荡,反转仍需等待。豆油的供需矛盾不尖锐,虽供应压力增长,但中粮收储导致表观消费增加,豆油不确定性因素较多,豆油单边底部出现,基差短期被过分悲观交易,未来有反弹的可能。菜油近期受孟晚舟裁决影响较大,盘面波动剧烈,事态需持续跟踪,谨慎参与。 第六部分 交易策略 单边策略:出口好转,叠加5-6月产地产量可能增幅不大,短期棕油价格大力反弹,但反弹非反转,短期仍不具备大肆反弹的动力,中期依然不乐观。豆油短节奏略强于棕油,但趋势类同于棕油,预计反弹幅度有限。菜油受孟裁决一事影响较大,盘面波动剧烈,谨慎参与。 套利策略:未来关注和等待在0一线p91反套的机会;未来关注和等待在800一线yp09扩大的机会。 期权策略:观望。(以上观点仅供参考,不作为入市依据) 银河期货 刘博闻 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);