主要结论 5月,动力煤(521, -3.40, -0.65%)期货价格低位反弹。期货价格在跌至长协价下方后,煤矿亏损面加大,政策利好不断出台,一方面,主产地安全生产升级,部分煤矿停产,影响后期产量释放,进口量维持高位后,进口预期有望逐步收紧。另外,随着气温回升及工业生产恢复加快,主要电厂日耗快速提升,恢复到年内高位。宏观面利好加速释放,全球宽松货币政策环境下,多数市场企稳反弹。动力煤期货价格快速反弹到年度长协价附近,期现价格逐步走强。 受到疫情后煤矿加快复产影响,产量释放加快,这也是导致前期煤炭价格大跌的主要原因之一。4月生产原煤3.2亿吨,同比增长6.0%,增速比上月回落3.6个百分点;日均产量1074万吨,环比减少14万吨。1-4月生产原煤11.5亿吨,同比增长1.3%。受到煤炭价格大跌影响,4月产量比3月有所回落。受到安全生产等政策影响,5月煤炭产量收紧,同时影响后期产量释放,6月产量有望提升。 受到复工复产加快及气温回升影响,煤炭消费增速加快。截止5月22日,6大发电集团日均耗煤量67.54万吨,维持年内高位,并远高于往年同期平均水平。 受到政策面支撑及需求好转,煤炭价格延续反弹,一方面,主要电厂日耗维持高位,持续到6月,主要煤矿限产政策预期在6月逐步放开,产量有望再度释放。进口量维持高位后,限制进口预期加强,但进口煤价格倒挂严重,海外煤炭需求堪忧,拖累全球煤炭价格。期现价格在快速反弹后,需关注政策的变化,在需求的提振下,有望继续上行,但煤矿复产加快,供应压力加大,冲高后回落加大,6月维持冲高回落走势,价格重心维持在535附近。 风险提示:贸易摩擦、进口政策、安全生产政策等。 一、期货市场行情回顾 5月,动力煤期货价格低位反弹。期货价格在跌至长协价下方后,煤矿亏损面加大,政策利好不断出台,一方面,主产地安全生产升级,部分煤矿停产,影响后期产量释放,进口量维持高位后,进口预期有望逐步收紧。另外,随着气温回升及工业生产恢复加快,主要电厂日耗快速提升,恢复到年内高位。宏观面利好加速释放,全球宽松货币政策环境下,多数市场企稳反弹。动力煤期货价格快速反弹到年度长协价附近,期现价格逐步走强。 图:动力煤期货主力合约走势

数据来源:文华财经 国信期货 二、影响后期动力煤价格的主要因素分析 2.1 安全生产升级 预期6月产量释放加快 受到疫情后煤矿加快复产影响,产量释放加快,这也是导致前期煤炭价格大跌的主要原因之一。4月生产原煤3.2亿吨,同比增长6.0%,增速比上月回落3.6个百分点;日均产量1074万吨,环比减少14万吨。1-4月生产原煤11.5亿吨,同比增长1.3%。受到煤炭价格大跌影响,4月产量比3月有所回落。 进入5月,受到安全生产政策影响,主产地煤矿生产收紧。主产地多地安全生产升级,大同市重点时段限期停产检修通知。按照《山西省人民政府安全生产委员会办公室关于开展煤安全专项检查工作的通知》和山西省民政府印发的《山西省煤矿分级分类安全监管监察办法》文件精神,对20座煤矿从2020年5月12日7时至“两会”结束,进行停产检修。另外,陕西从4月下旬起开展煤矿安全专项攻坚行动。 受到安全生产等政策影响,5月煤炭产量收紧,同时影响后期产量释放,6月产量有望提升。 图:我国原煤月度产量

数据来源:WIND 国信期货 图:我国动力煤月度产量

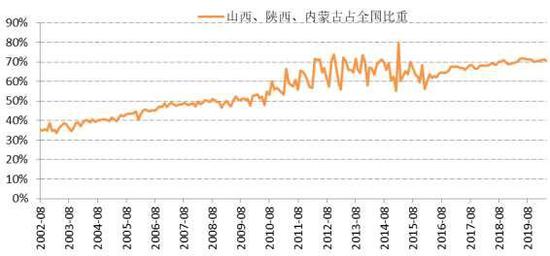

数据来源:WIND 国信期货 4月原煤产量1000万吨以上的省份有5个,合计生产原煤25995.2万吨,占全国产量的80.70%。分别为山西、内蒙古、陕西、新疆、贵州,产量分别为8595.4万吨、8527.6万吨、5600.6万吨、2246.9万吨、1024.7万吨。除内蒙古外4月原煤产量同比均呈增长态势。其中陕西同比增长28.8%,山西同比增长5.1%,内蒙古同比下降2.6%。 1-4月产量最大的依次为山西省、内蒙古、陕西省。其中山西累计原煤产量30905.2万吨,占全国累计产量的26.82%,同比增长2.2%;内蒙古累计原煤产量30664.3万吨,占全国累计产量的26.61%,同比下降7.5%;陕西累计原煤产量19266万吨,占全国累计产量的16.72%,同比增长22.8%。三省区1-4月生产原煤80835.5万吨,占全国原煤产量的70.14%。 图:主产地煤炭占全国产量比

数据来源:WIND 国信期货 表:主要省份煤炭产量 万吨

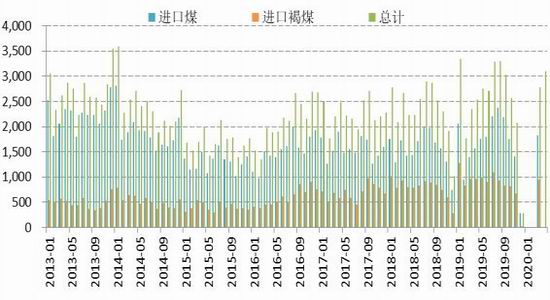

数据来源:煤炭资源网 国信期货 2.2 进口量维持高位 收紧预期加强 煤炭进口增长较快,4月进口煤炭3095万吨,同比增长22.3%,1-4月进口煤炭1.3亿吨,同比增长26.9%。在进口量快速增长后,调控预期加强,同时,进口煤价格维持低位,拖累国内煤炭价格。受到疫情影响,主要进口国印度需求出现明显下滑。 图:煤炭月度进口情况

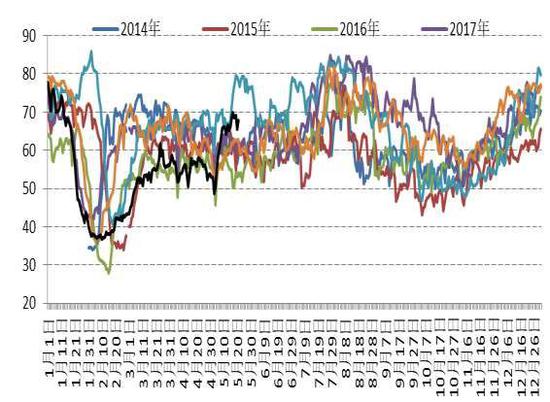

数据来源:WIND 国信期货 2.3 日耗快速回升 维持高位 4月规模以上工业增加值同比实际增长3.9%,上月为下降1.1%。从环比看,4月规模以上工业增加值比上月增长2.27%。1-4月规模以上工业增加值同比下降4.9%。4月,国内疫情防控向好态势持续巩固,复工复产复市扎实推进,生产需求逐步好转,基础产业支撑有力,市场预期总体稳定。 受到复工复产加快及气温回升影响,煤炭消费增速加快。截止5月22日,6大发电集团日均耗煤量67.54万吨,维持年内高位,并远高于往年同期平均水平。 图:电厂日耗情况

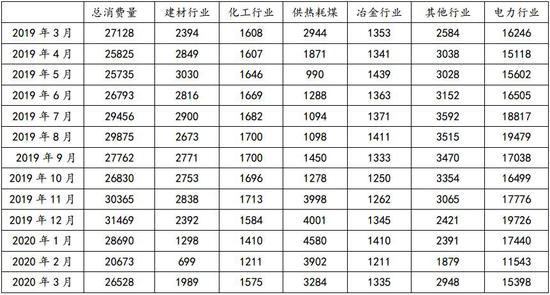

数据来源:WIND 国信期货 表:动力煤分类别需求

数据来源:煤炭资源网 国信期货 发电量持续回升,4月发电量5543亿千瓦时,同比增长0.3%,上月为下降4.6%,日均发电量184.8亿千瓦时,环比增加6.6亿千瓦时。1-4月发电量21388亿千瓦时,同比下降5.0%。 4月火电增速由负转正,水电降幅扩大,风电增速回落,核电、太阳能发电增速加快。其中,火电同比增长1.2%,上月为下降7.5%;水电下降9.2%,降幅比上月扩大3.3个百分点;风电增长1.2%,增速比上月回落16.9个百分点;核电增长10.7%,加快3.8个百分点;太阳能发电增长12.3%,加快3.7个百分点。 图:火电发电量

数据来源:WIND 国信期货 2.4 电厂去库存加快 截止5月22日,6大发电集团煤炭库存1416万吨,库存可用天数20.97天,受到日耗提升影响,去库存加快,库存及可用天数均处于年内低位。 图:6大发电集团煤炭库存情况

数据来源:WIND 国信期货 图:6大发电集团煤炭库存可用天数

数据来源:WIND 国信期货 截至5月底,曹妃甸港库存为389万吨附近,秦皇岛港库存为389万吨附近,受到需求提振,均出现明显下行。受到大秦线检修预期,主要港口库存在6月继续维持偏低水平。 图:主要港口煤炭库存

数据来源:WIND 国信期货 图:动力煤生产企业库存情况

数据来源:煤炭资源网 国信期货 受到主产地减产及限产影响,产地及下游去库存加快。在需求启动的支撑下,动力煤去库存加快。6月,随着复产加快,预期煤炭供应增多,但需关注复产进度及政策变化。 图:动力煤分类别库存指数

数据来源:煤炭资源网 国信期货 图:动力煤库存指数

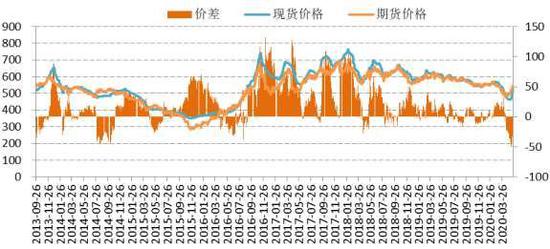

数据来源:煤炭资源网 国信期货 2.5 期货价格升贴水情况 5月,期现价格快速反弹,现货价格补涨,期现基差快速收敛,受到利好政策预期,期货价格领涨,后期需关注安全生产及进口政策的进一步变化。 图:动力煤期现价差走势

数据来源:WIND 国信期货 三、动力煤后市分析及策略 全球疫情继续蔓延,美国疫情在全面复工后继续维持高增长,金砖五国中的印度、巴西、俄罗斯继续呈现扩散局面,拖累全球经济复苏。主要国家央行相继降息及释放流动性,稳定金融市场。 受到政策面支撑及需求好转,煤炭价格延续反弹,一方面,主要电厂日耗维持高位,持续到6月,主要煤矿限产政策预期在6月逐步放开,产量有望再度释放。进口量维持高位后,限制进口预期加强,但进口煤价格倒挂严重,海外煤炭需求堪忧,拖累全球煤炭价格。期现价格在快速反弹后,需关注政策的变化,在需求的提振下,有望继续上行,但煤矿复产加快,供应压力加大,冲高后回落加大,6月维持冲高回落走势,价格重心维持在535附近。 风险提示:贸易摩擦、进口政策、安全生产政策等。 国信期货 徐超 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);