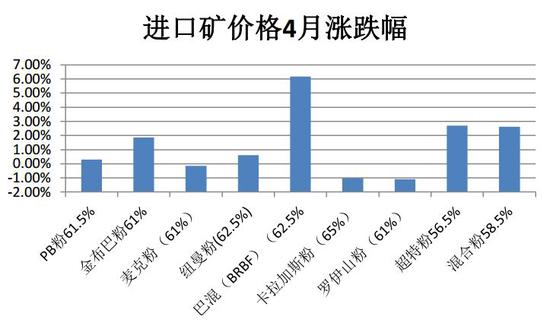

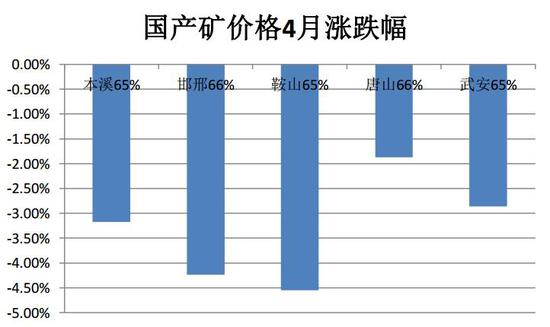

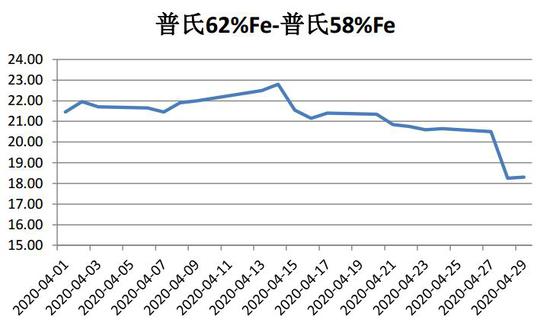

摘要 4月铁矿(722, -1.00, -0.14%)石价格先扬后抑,从下旬开始逐步回落,普氏62%Fe月度累计涨幅2.38%,月度均值83.84美金,环比3月下降4.75%,价格重心虽有小幅下移,但总体仍维持在相对高位。期货方面,涨幅较现货更为明显,但盘面的上行明显缺乏量能的配合,成交量和持仓量均出现明显萎缩,市场短期观望情绪较浓。主力合约完成换月,基差处于高位。近月合约的走势强于远月,市场对铁矿石的中长期价格仍偏悲观。供需方面,4月的铁矿石市场呈现出明显的供需两旺特征,外矿的发运如预期般出现转好,增幅较为明显。不同于3月的是,本月巴西矿的发运节奏明显快于澳矿。非主流矿的到港在4月有明显增加,另外日本和欧洲的过剩铁矿石在本月开始转发至我国,进一步增加了外矿的到港压力。国产精粉产量也有进一步上升,但增速明显放缓。需求方面,成材表需超预期坚挺,屡创近些年新高,是支撑整个4月铁元素价格维持在相对高位的最主要因素。随着成材的大幅去库,钢厂产量进入旺季模式,日均铁水产量持续攀升,至4月末已经达到228万吨,对铁矿的需求进一步增加。废钢价格的触底反弹使得其对铁矿的替代效应由强转弱。钢厂利润虽仍尚可,但对铁矿石的价格仍较为敏感,除去五一节前外,未出现明显的补库行为。采购基本以补充日耗为主,且主要集中在中低品矿。但由于刚性消耗较大,4月的疏港仍较为旺盛,港口库存进一步回落。4月BDI,BCI均出现上涨,但海运费价格仍维持下行趋势。 展望5月,铁矿市场将从当前的供需两旺逐步过渡到供强需弱。随着澳矿季节性检修的结束,主力矿的发运量将进一步增加,而日本和欧洲过剩的铁矿石大概率仍将继续转港至我国,外矿到港压力将有明显增加。而需求端,铁水产量进一步上涨的空间已较为有限,5月的日均铁水产量预计难以突破235万吨。唐山市各地方相关部门近期发布的《5月份空气质量强化管控期间停限产调度安排表》,预计将影响到142万吨的钢厂产能。考虑到“两会”临近,河北天津地区的钢厂的铁水产量也将面临着较大的不确定性。5月成材的表需也难以维持4月的水平,南方将逐步进入雨季,海外低价资源倒灌的效应也将进一步显现,下游复工的备货已基本结束,成材的去库速度将逐步趋缓。长流程钢厂利润空间大概率会出现收窄,进而对铁矿价格形成负反馈。随着高速收费的恢复,钢厂从港口拉货的积极性也将受到影响,日均疏港量较难超过4月水平,港口库存将逐步开始累积。5月铁矿价格总体将呈现高开低走的走势,价格重心较4月将出现下移,价格运行区间预计在75-85美金。操作上应维持逢高沽空的思路。套利方面,可尝试在5月中下旬参与09-01合约的反套,或多铁矿空螺纹。期权方面,可尝试买入跨式组合以做多波动率,或卖出轻度虚值的看涨期权以获取权利金。 对于参与套期保值的产业客户来说,当前2009和2101合约贴水现货均较为明显,基差方面具备实施买入套期保值的条件。相对于2009合约来说,2101合约后续溢价将逐步走强,可尝试在盘面回落时在2101合约上实施买入套期保值操作,以降低后续采购成本。对于卖出套期保值来说,由于当前盘面价格严重贴水现货,基差方面暂不具备实施卖出套保的条件,如要参与可选择利用铁矿石期权构建熊市看跌期权组合策略或领口策略,以规避后续现货价格下跌的风险。 一.行情走势回顾 (一)现货价格 4月普氏62%Fe先扬后抑,从下旬开始逐步回落,月度累计涨幅2.38%。月度均值83.84美金,环比3月下降4.75%,价格重心虽有小幅下移,但总体仍维持在相对高位。全月价格运行区间在81-87美金/公吨之间,波动幅度较3月收窄。各进口主流矿的价格均有不同程度的上涨,从高中低品矿间的价差变化看,普氏62%Fe与普氏65%Fe的价差基本维持稳定,普氏62%Fe与普氏58%Fe的价差有所收窄,低品矿溢价有明显走强,钢厂的补库主要集中在超特粉和混合粉,尤其是临近五一,补库力度有明显增强。具体到各品种间的价差走势看,PB与混合粉的价差从4月初的84下降至4月末的68,降幅较为明显,而同期卡粉与PB粉的价差由146下降至142,总体维持稳定。国产精粉价格4月走势与进口矿出现分化,整体下行,钢厂下调了内外矿配比,使得国产精粉的需求端出现边际走弱。 图:普氏62%Fe指数4月走势

数据来源:wind,方正中期期货 图:进口矿价格4月涨跌幅统计

数据来源:wind,方正中期期货 图:国产矿价格4月涨跌幅统计

数据来源:wind,方正中期期货 图:中低品矿价差4月走势

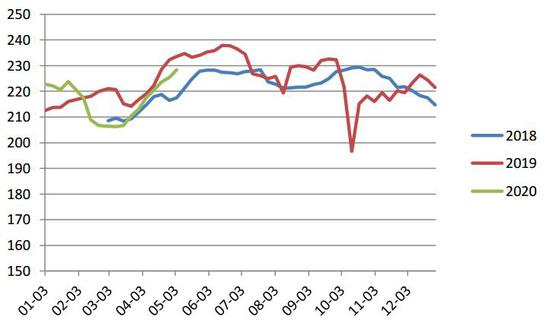

数据来源:wind,方正中期期货 图:PB粉-混合粉价差季节性走势

数据来源:wind,方正中期期货 图:卡粉-PB粉价差季节性走势

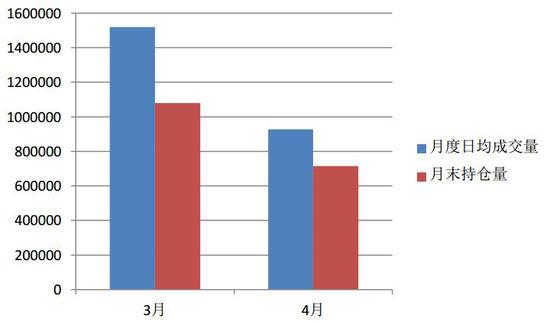

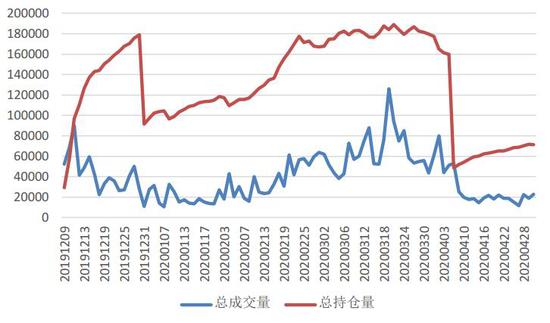

数据来源:wind,方正中期期货 (二)期货表现 铁矿石主力2009合约在4月累计上涨6.18%。但从成交情况看,4月份日均成交量为1079165手,环比3月下降28.94%,市场观望情绪渐浓。持仓方面,截止4月底铁矿石期货各合约持仓总量为715885手,环比3月末下降22.8%。总体看,4月铁矿石盘面的成交量与持仓量均出现明显萎缩,盘面上行整体缺乏量能的配合,部分资金暂时离场观望。 图:铁矿石期货成交量和持仓量月度变化

数据来源:wind,方正中期期货 二.基差和价差 4月铁矿石近远月合约的基差均出现了不同程度的收窄,其中主力05合约由于临近交割,向现货端收敛明显,从月初的71.6下降至月末的24.9,盘面走势明显强于现货。2009和2101合约的基差也出现同步回落,由月初的150.6和184.6分别降至月末的106.4和146.4。合约间价差方面,5-9价差本月基本维持稳定,月初和月末的价差均在81附近,近月05合约对主力合约仍有一定的带动作用,同期9-1价差由32.5上升至40。总体来看,近月合约的走势强于远月,市场对铁矿石的中长期价格仍偏悲观。 图:铁矿石基差走势

数据来源:wind,方正中期期货

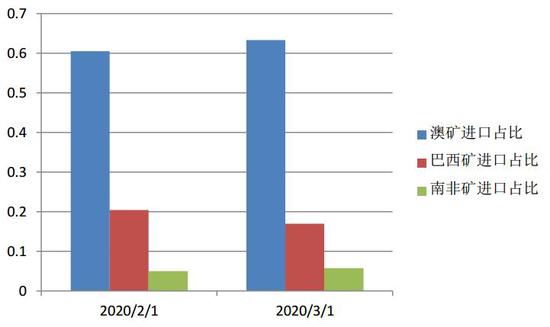

三.供应端 (一)进口矿供应情况 当前海外公共卫生事件对外矿的发运暂未构成明显冲击,主流矿山的发运量在4月如预期般出现明显增加,澳巴矿的周度发运均值从3月的2065万吨上涨至4月的2226万吨,环比上涨7.81%。从三月份我国的进口情况看,澳矿和以南非为代表的非主流矿的进口占比有所增加,而巴西矿在进口中的占比有明显回落,主要是受暴雨影响。进入4月后,澳矿发运受季节性检修影响无明显增量,巴西矿的发运出现回暖,在进口矿中的占比有所提升。 图:外矿进口占比变化趋势(万吨/周)

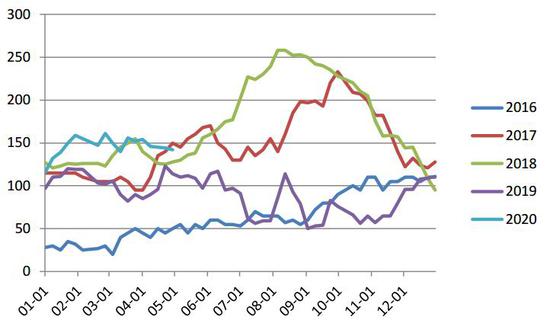

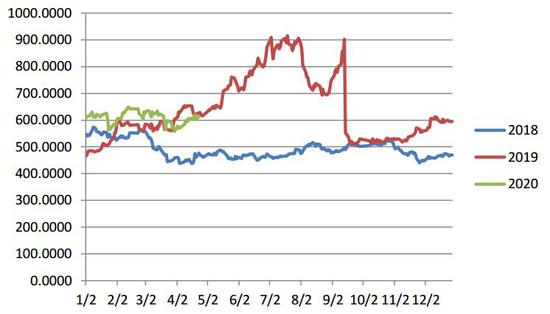

数据来源:Mysteel,方正中期期货 进入4月后,巴西矿的发运节奏并未受淡水河谷下调全年产量的影响,开始出现明显回升,逐步进入旺季模式,周度平均发运量环比3月上涨22%,一度达到624万吨,创出了今年以来周度发运的最高值。淡水河谷虽然下调了其全年产量至3.1-3.3亿吨,但扣除一季度的实际产量5960万吨后,其2-4季度的目标产量仍有2.5亿吨-2.7亿吨,取中间值计算每季度发运量仍有8500万吨左右。近几年淡水河谷2-4季度的季度平均发运量基本在9000-10000万吨之间,但如果考虑到其后续发往中国的比例将有所提升,对我国的整体供应缺口将较为有限。但是巴西矿的历史发运规律看,下半年的发运量明显高于上半年。上半年中又呈现出逐月递减的趋势,通常到6月达到全年月度发运的最低值。鉴于其4月的发运量出现明显上涨,预计5月的发运增量将出现环比回落。 澳矿在完成季末冲量后,在4月初由于部分检修发运量有小幅回落,但很快就得以恢复,临近月末,周度发运量上涨至1850万吨,不仅是年初以来周度发运的最高值,同时创出了近几年历史同期的最高值。4月平均周度发运量基本持平于3月,仍维持在高位。澳洲三大矿山一季度财报在4月陆续出炉,总体看来在一季度的产量和发运量同比均有明显上涨,且部分矿商有进一步上调其后续发运量的计划。 力拓受飓风影响产量增幅较小,但发运量仍实现了同比5%的增速,其发运目标仍维持在3.24-3.34亿吨不变。必和必拓西澳大利亚一季度总产量6817万吨,同比增加456万吨或7%,总销量6844万吨,同比增加559万吨或9%。其中金步巴铁品位得到有效提高,预计于今年第二季度恢复到60%以上。其2020财年(2019年7月-2020年6月)目标产量仍维持在2.73-2.86亿吨。但其近期表示希望将其澳大利亚的铁矿石出口量提升14%,希望将其在西澳黑德兰港口的被允许出口量从当前的2.9亿吨铁矿石/年提高至3.3亿吨/年。FMG在一季度的发运量增幅最为明显,同比增加10%;且宣布上调其2020财年(2019.07-2020.06)铁矿石目标发运量,从此前公布的1.7-1.75亿吨区间上调至1.75-1.77亿吨区间。从澳矿的历史月度发运规律看,在5月的发运量通常处于年内高位,FMG本财年临近结束,要完成其上调后的发运目标,其在5月的发运量增幅将高于往年,澳矿5月发运总量有进一步上行的空间,且增量将主要来自超特粉你和混合粉等低品矿。 图:澳矿发运量季节性走势(万吨/周)

数据来源:Mysteel,方正中期期货 图:巴西矿发运量季节性走势(万吨/周)

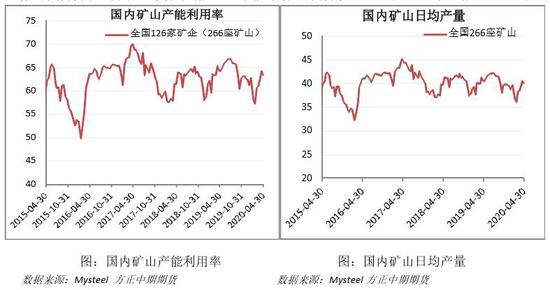

数据来源:Mysteel,方正中期期货 非主流矿方面,主要关注南非与印度,南非的发运受本次公共卫生事件的影响不大,南非矿3月在我国进口矿中的占比有所提升,发运的绝对数量上也要高于1-2月的均值。其从3月末开始的封国对铁矿石发运港口的影响不大,预计4月的整体发运仍将维持稳定。印度受封国影响,4月的铁矿产量出现明显下降,NMDC铁矿石月度产量仅为180万吨,同比减少110万吨,降幅为37.9%,销量为138万吨,同比减少132万吨。但从到港情况来看,非主流矿在4月的到港量有明显增加,其中印度粉的增量较为明显。非主流矿短期对外矿总体的发运结构影响不大,4月外矿发运的总体趋势就是澳矿发运维持稳定,巴西矿出现明显增量。进入5月后,澳矿的发运将重启上涨模式,巴西矿的发运预计较难维持高位,出现环比下降。 (二)国产矿供应情况 3月国产铁精粉产量反弹至2137万吨,环比大幅增加450万吨,为近3年最大单月环比增幅,但仍未完全恢复至去年同期水平。进入4月后,铁水产量进入旺季模式,钢厂高炉开工率持续上行,对国产精粉的日耗进一步增加,国内矿山的开工率和产量在上半月仍继续维持上升势头。全国126家矿企日均产量从月初的39.54万吨/天进一步上升至月中的40.56万吨/天,开工率同期也从62.67%上升至64.29%。但进入下半月后,国产精粉的供应开始出现拐点,日均产量和开工率均出现了两个月以来的首次下滑。总体来看,4月国产精粉产量环比仍有增长,预计将达到2273万吨,但月度环比增幅已出现明显收窄。该水平已经超过了去年同期产量。进入5月后,钢厂的产量和利润水平均难有进一步提升,对国产精粉的需求将出现边际减弱,加之外矿到港将逐步增加,5月国产精粉的增量将较为有限,增幅将进一步收窄。

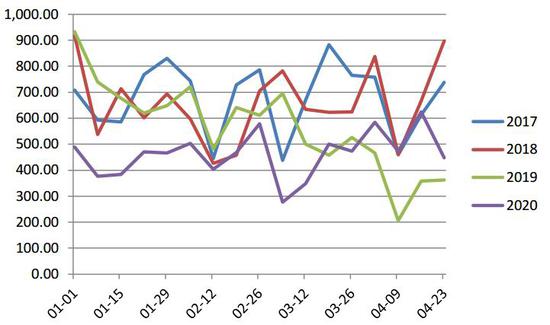

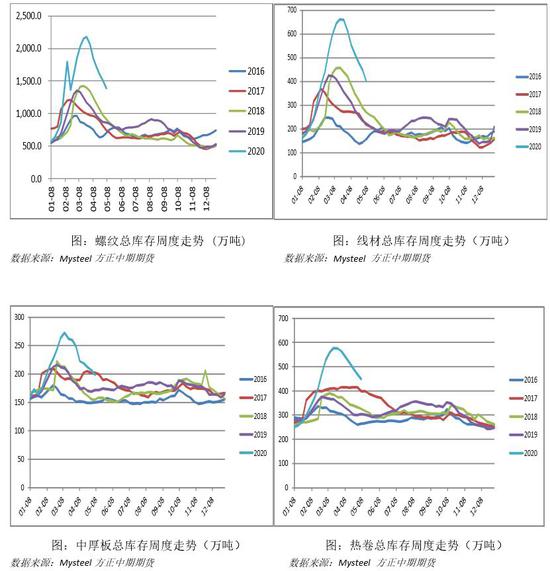

四.需求端 (一)成材表需超预期坚挺 进入4月后,成材表需超预期坚挺,持续创出历史同期最高值,使得在钢厂产量持续回升的情况下,成材仍能维持着较快的去库速度。截止4月30日,全国五大钢种社库库存已经降至1874.76万吨,4月社库累积去库470.94万吨。可以说终端用钢需求的坚挺是支撑整个4月铁元素价格维持在相对高位的最主要因素。但考虑到4月的高表需是有部分复工企业提前备货的加成,五一前也有部分补库提前透支需求,5月成材表需难以维持4月的水平,但总体仍具韧性,真正反映下游真实用钢需求水平。但随着南方逐步进入雨季,以及海外低价资源的倒灌效应,成材的去库速度将逐步趋缓,短期成材库存总量仍明显高于历史同期水平,5月高库存的压力仍将存在。

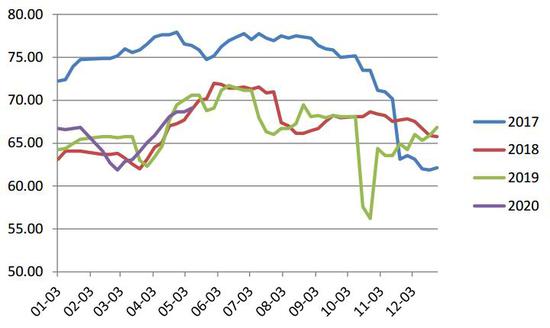

(二)铁矿石需求边际转好 进入4月后,随着成材的大幅去库,钢厂产量进入旺季模式,生产积极性得到提振,高炉开工率持续回升,从月初的66.99%上升至月末的69.06%。日均铁水产量也再度创出年初以来的最高值,至4月末已经达到228万吨。从铁水月度产量的变化情况看,3月的生铁产量为6697万吨,4月环比增幅预计将超过200万吨,达到6900万吨水平,对铁矿的需求进一步增加。但从实际成交情况来看,钢厂的采购仍主要集中在低品澳粉,受自身利润水平所限对中高品矿的追逐意愿不强。 从利润驱动的角度看,5月长流程钢厂仍有进一步增产的动力,但铁水产量进一步上涨的空间已较为有限,日均铁水产量预计难以突破235万吨。近日唐山市各地方相关部门陆续发布《5月份空气质量强化管控期间停限产调度安排表》,预计将影响到142万吨的钢厂产能总体看,对铁矿的需求端会形成短期扰动。加之“两会”临近,河北天津地区的钢厂的铁水产量仍面临着较大的不确定性。另一方面,钢厂节前的补库部分透支了节后的短期需求,总体来说,铁矿的需求量在5月进一步改善的空间不大。 图:高炉开工率季节性走势

数据来源:Mysteel,方正中期期货 图:周度铁水日均产量:(万吨)

数据来源:Mysteel,方正中期期货 (三)海外需求回落明显 海外公共卫生事件在4月并未出现明显转好,全球各主要钢铁生产地区的生产仍处于极度低迷的状态。北美多家钢铁公司从4月开始相继裁员,韩国浦项由于一季度利润出现大幅下滑,将其本年度的粗钢产量目标由年初制定的3670万吨下调至3410万吨。部分日本钢铁企业也计划在4月关闭高炉。印度政府3月25日宣布全国采取封锁措施21天,随后又因疫情未有缓解再将封锁令延长到5月3日。印度产量和销量最高的钢厂SAIL自封锁实施以来,基本维持在平时50%的生产水平。海外近期长流程出现大幅的减产使得其对铁矿石的需求出现明显下降,部分发往日本和欧洲的铁矿石开始逐步转往我国。3月份日本转售至中国的铁矿石总量在250万吨左右。4月份日本钢企转售至中国的长协矿累计招标8船,仅半船仍在招标,成交约150万吨左右。品种包含卡粉、杨迪、麦克、罗伊山、纽曼、SSFT粉、巴西球团等。目前日本的钢企正与矿山企业进行协商谈判调减长协量,如果不能达成一致,则5月份日本钢企转售至中国市场的铁矿石预计仍将维持在4月的水平。而4月份由欧洲需求下滑从而转发至我国的铁矿石数量在200万吨左右。随着海外铁元素逐步向我国聚集,5月铁矿供应端的压力将进一步显现。 (四)球团入炉配比增加 钢厂进口烧结矿入炉品位在4月整体维持稳定,均值维持在55.92%附近,与三月基本持平。随着长流程的利润逐步走扩,钢厂在4月提升了球团和块矿的的入炉配比。3月末,球团,烧结矿和块矿的入炉配比分别为15.51%,73.41%和11.08%,截止4月末,该比例变为15.82%,73.06%和11.12%。当前球团的入炉比例已经处于近5年历史同期的最高值,而块矿与烧结的入炉比例均处于相对低位。进入5月后,钢厂利润空间将逐步收窄,球团的入炉配比将有所回落。

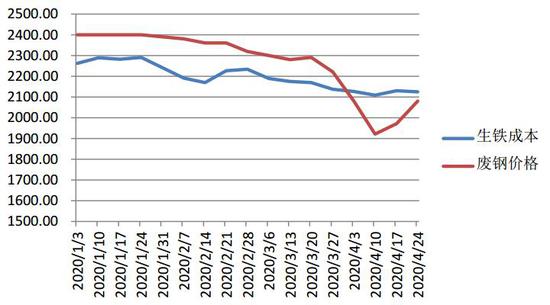

(五)废钢替代效应由强转弱 截止4月末,My SSpic废钢绝对价格为2299.1,环比3月下降132.3元/吨,同比去年下降5.4%。全月价格呈现V字走势,与铁水的价差由走扩转为收敛,对铁水的替代效应由强转弱。 今年一季度铁水成本均值2218元/吨,同期废钢价格均值为2343元/吨,废钢-铁水价差在125元/吨附近。4月铁水成本价格小幅回落,均值为2122元/吨,而同期废钢价格的下调幅度更为明显,4月废钢价格均值为2012元/吨,废钢-铁水价差下降至-110元/吨,尤其是4月中旬,废钢价格创出年初以来新低,与铁水的价差一度下降至-200元/吨,废钢相较铁水的性价比凸显,钢厂对其使用比例有提升,一定程度上对铁水产量形成了挤出效应。 但是从4月中旬开始,废钢价格出现探底回升,临近节前快速攀升,螺废价差大幅缩窄,压缩了长流程钢厂利润空间,短流程利润水平也逐步回落至盈亏线附近。废钢价格的快速反弹,使得其与铁水的价差出现大幅收窄,其性价比逐步下降,钢厂开始重新青睐铁水。由于钢厂近期的需求持续旺盛,加之五一节前的补库,使得废钢的库存出现快速去化,当前的社库厂库均已处于低位,5月上旬其价格仍有进一步上涨的可能,其与铁水的价差可能出现进一步收窄,钢厂对其的使用比例有望进一步下降,从而对铁矿的需求产生边际增量。 图:生铁废钢价格年初至今走势

数据来源:Mysteel,方正中期期货 (六)钢厂利润小幅走扩 从3月成材库存出现拐点开始,长流程的利润水平逐步走扩,在4月有进一步转好,螺纹的吨钢毛利润全月基本维持至250-300元区间。但钢厂对原料端的价格仍较为明显敏感,对铁矿的采购仍集中在低品澳粉,且多以按需补库为主,并未对铁矿现货价格形成有效向上驱动。 进入5月后,成材表需进一步走强的空间较为有限,而钢厂产量短期仍将继续维持在高位,加之南方将逐步进入雨季,海外低价资源陆续到港,成材的去库速度将逐步趋缓,成材价格将呈现震荡回落走势。长流程钢厂利润空间大概率会出现收窄,进而对铁矿价格形成负反馈。 图:螺纹吨钢毛利走势

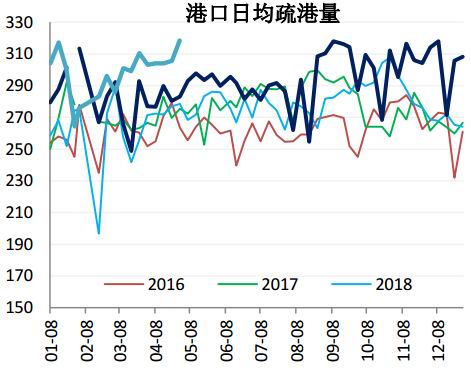

数据来源:wind,方正中期期货 五.库存 4月进口矿总体呈现出高到港,高疏港的特征,港口库存进一步去化,不断创出近些年历史同期的最低值,截止4月末已经回落至11398.03万吨的绝对低位。但随着外矿的发运近期的持续回升,以及日本和欧洲继续转售多余的铁矿至我国,5月外矿的到港将逐步增加,而疏港量较难维持4月水平,港口库存将出现累库。钢厂库存方面,4月钢厂进口烧结水平整体维持稳定,处于在相对低位,钢厂直至临近五一才有明显补库,但库存天数仍偏低,受成材高库存以及自身利润水平的限制,5月份钢厂对铁矿进行主动补库的可能性不大。 (一)港口库存 4月份外矿的到港量相较3月有明显增加。据Mysteel统计,4月我国铁矿石到港总量为8402万吨,环比增加856万吨。具体来看,增量主要由澳矿和非主流矿贡献。热带气旋过后,澳矿的发运在3月出现了较为明显的季末冲量,使得4月的到港量大增。疏港方面,4月的疏港持续旺盛,日均疏港量始终维持在300万吨以上,临近五一钢厂的拉货更为积极,疏港量一度攀升至318万吨的高位。据Mysteel统计,全国45港4月疏港总量环比3月小幅下降117万吨至9218万吨,仍维持在较高的水平。进入5月后,随着高速公路恢复收费,钢厂拉货的积极性可能会受到一定的抑制,加之节前补库力度较强,后续疏港量回落出现缓步回落。随着外矿的到港量的进一步增加,港口库存在5月将出现止跌回升,逐步累库。 图:北方港口到港情况

数据来源:wind,方正中期期货 图:进口矿港口库存季节性走势(万吨)

数据来源:wind,方正中期期货 图:港口日均疏港量季节性走势(万吨)

数据来源:wind,方正中期期货 图:港口现货日均成交量(万吨)

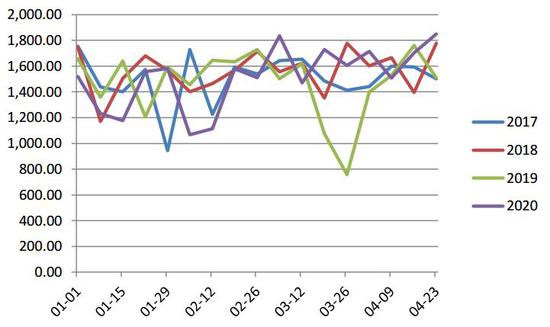

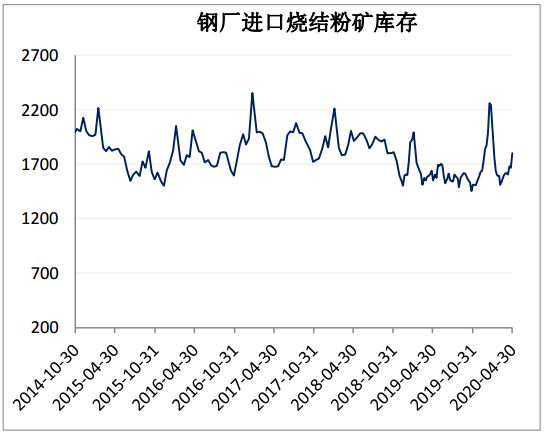

数据来源:wind,方正中期期货 (二)钢厂库存 钢厂库存方面,4月整体维持稳定,钢厂进口烧结的库存数量相对3月有小幅上升,始终在1600-1700万吨之间徘徊,可用天数基本维持在24天附近,处于相对低位水平。临近五一,钢厂补库意愿方才出现明显增强,进口烧结库存回升至1800万吨以上,可用天数上升至26天。从补库结构来看,钢厂的采购品种主要集中在低品矿。进入5月后,钢厂产量仍能维持在相对高位,但受成材高库存以及自身利润水平的限制,钢厂对铁矿进行主动补库的可能性不大,仍将以按需采购补充日耗为主。 图:64家样本钢厂进口烧结库存变化走势(万吨)

数据来源:Mysteel,方正中期期货 六.海运费 4月BDI和BCI指数均出现反弹,BDI指数由月初的624上升至月末的635,月中一度冲高至757,而后逐步回落。BCI在4月的涨幅更为明显,从月初的268上升至月末的895,月度涨幅达到224%。而同期的海运费仍延续年初以来的下降趋势,巴西图巴朗至青岛的海运费从4月初的10.64美元/吨下降至月末的10.02美元/吨,4月累计下跌0.62美元/吨,西澳至青岛的海运费从月初的5.16美元/吨下降至月末的4.28美元/吨,4月累计下降0.88美元/吨。 图:海运指数走势

数据来源:wind,方正中期期货 图:海运费走势

数据来源:wind,方正中期期货 七.供需平衡表 表:铁矿石供需平衡表(单位:万吨)

全年外矿进口总量将比去年增加5000万吨左右,预计将达到11.2亿吨。其中非主流矿的占比将有小幅增加,预计将升至17%。预计全年巴西矿,澳矿和非主流矿的到港量分别为20104万吨,67720万吨,17988万吨。从往年外矿的发运节奏来看,澳大利亚矿2月份发运量通常为年内最低值,而从2季度开始出现明显回升,通常在9月到达一年当中的最高值。从全年月度发运值的分布看,通常3,5,9,11月的发运量处于高位,而2,4,6,10月的发运量处于低值。从总的外矿发运节奏来看也基本呈现出同样的规律。巴西矿方面,通常情况下,下半年的发运量明显高于上半年。上半年基本呈现逐月递减的趋势,通常到6月达到全年月度发运的最低值,而从3季度开始逐月上升,在9月达到一年中发运量的高峰。 国产矿方面,从历年产量的月分布看,全年产量的高峰一般出现在2季度,通常在6月份达到全年的峰值,9月为全年第二个产量高峰,而7月和11月的产量一般处于全年的低位水平。全年月产量的高值通常高于低值20%左右。今年一季度国产地矿的产量受到了一定的影响,尤其是2月份的产量下降幅度明显,预计全年总产量将在8.4亿吨左右,折算成铁精粉约2.8亿吨。 需求端铁水产量在一季度受到短期冲击,但预计全年总量降幅应不明显,二,三季度随着基建的发力,铁水产量将有望逐步恢复至去年同期高位水平,甚至有可能部分弥补一季度的产量缺口。从2015-2018年的铁水产量月度走势来看,二,三季度通常是全年产量的高峰,除2018年外,三季度的产量均略低于二季度,全年产量的高峰通常出现在4,5月份,9,10月会迎来全年产量的次高值,而全年产量的最低值通常出现在7月。今年的铁水月度产量走势应大体类似于2018年,呈现前低后高,三季度的产量有望高于二季度,四季度产量也极有可能出现淡季不淡的特征,高于往年同期。 八.相关股票走势回顾

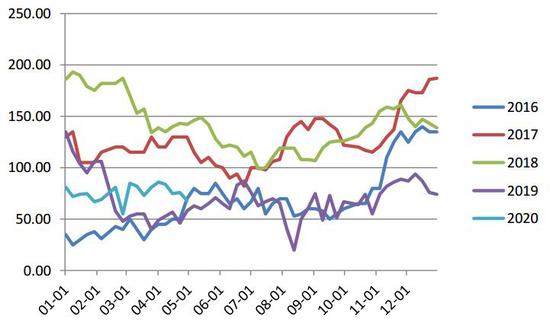

九.季节性走势分析 从近十年的普氏指数走势和近5年的铁矿石期货价格走势来看,铁矿价格全年涨幅最显著的时间段通常是在年初和6月份,走势最弱的时间段基本集中在3月份和三季度。这主要是因为一季度通常是外矿一年中的发运淡季,到港压力相对较小,而春节之前钢厂通常对原料端进行冬储,使得该时间段内铁矿整体供需较强。在3月份,下游开工尚未完全启动,钢厂由于节前进行了储备短期也无集中采购意愿,铁矿库存压力处于全年最高位,故其价格走势往往是一年中最弱的。4,5月通常是下游开工旺季,钢厂对铁矿的消耗量位于全年峰值,经过2个月的高消耗后铁矿整体库存会出现快速下降,故6月钢厂大概率会进行一轮集中补库以维持其旺季的开工。进入三季度后,由于天气炎热下游施工受限,成材消费转入淡季,钢厂的整体开工率将有所下降,对原料端的需求也会出现相应的减少,铁矿价格在该时间段通常呈现出下降走势。 图:普氏指数(62%Fe)季节性走势

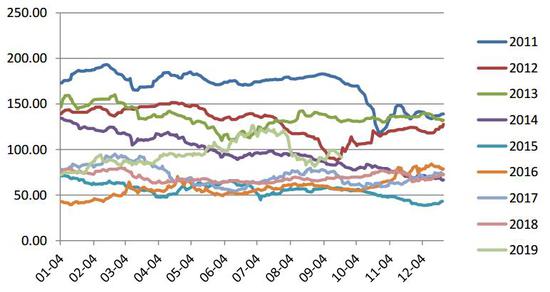

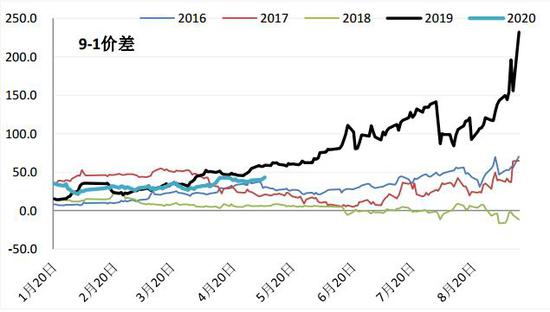

数据来源:wind,方正中期期货 十.套利操作 合约间价差套利 对于2009合约来说,截止4月末其盘面价格为613元/吨,去年同期1909合约的价格是627元/吨,而2018年同期的1809合约价格仅为477.5元/吨。从2009合约的绝对价格水平来看,当前其与1909合约几乎处于同一水平,3月中旬的时候其绝对价格甚至一度超过1909合约。众所周知,1909合约的实际供需情况应是近几年中最强。去年年初的巴西矿难使得铁矿石全年的供应端出现明显缺口,这在近些年中是极为罕见的。而需求方面,去年粗钢和铁水的产量创出了历史新高,在如此强的供需和预期下,1909合约的价格是具备坚实的上涨基础的。而对于2009合约来说,如前文所述,其供需难以与去年同期相比,且后续仍有进一步走弱的趋势,其当前价格是有明显溢价的,主要是前期受2005合约的持续走强带动。待2005合约完成交割后,09合约价格将面临重估,难以维持当前的高溢价,估值逐步回归实际供需,进入下行通道。 而对于2101合约来说,截止4月末其盘面价格为574元/吨。去年同期2001合约的价格为580元/吨,而2018年同期1901合约价格仅为468.5元/吨。从供需和预期情况看,2101合约作为今年四季度的主力合约其实际供需确实要强于往年同期,主要是由于今年的需求端将出现后移,四季度也承担着部分弥补全年铁水产量缺口的任务,尤其是考虑到基建可能在下半年出现明显发力,今年4季度国内铁矿的需求量将大概率高于往年同期。而海外公共卫生事件届时也有望出现好转,用钢需求会有所恢复,将减轻国内铁元素供应过剩的压力。从这个角度看,当前2101合约的绝对价格有被低估之嫌,其后续溢价有望逐步走强。 从价差方面来看,09合约的价格经过重估后,当前价格水平已基本充分反应了市场预期,估值基本修复完毕,短期无明显驱动。对于09-01合约的价差,当前处于历史同期偏高水平,仅低于去年铁矿供需最为强劲时期的水平。后续应有下降预期,如前文所述,2101合约价格走势有望强于往年同期,具备上行驱动,09-01价差后续将以2101合约价格的上涨来实现收窄。但5月上旬,受供需短期错配影响,2009合约仍将维持强势,故在具体实施套利操作时,可待09-01合约价差进一步扩大时进行反套,预计将在5月中下旬迎来较为理想的操作机会。 图:铁矿石01合约近三年季节性走势

数据来源:wind,方正中期期货 图:铁矿石09合约近三年季节性走势

数据来源:wind,方正中期期货 图:铁矿石09-01价差季节性走势

数据来源:wind,方正中期期货 品种间套利 对于螺纹来说,当前产量正处于旺季模式,最近一期周度产量已经回升至370万吨附近。在较好利润水平的驱使下,在未来一段时间内其产量仍将维持在高位,成材供应端压力的逐渐增加将减慢其后续去库速度,从而限制成材价格后续的上行空间。另一方面近期海外用钢需求的下滑已经传导到了价格上,海外钢材价格近期的大幅回落使得国内钢材的出口开始出现停滞,部分贸易商甚至已经开始着手进口海外低价资源,后续对国内钢材需求的挤出效应将进一步显现。近期黑色系整体相对较高的估值主要靠国内较为坚挺的终端用钢需求支撑,南方雨季将近,下游赶工速度将出现放缓,5月成材的表需将逐步回落,螺纹价格难以持续维持高位,有缓步回落的预期。 而对于铁矿来说,由于长流程钢厂利润水平对铁水产量的传导需要一定的时间,故铁矿需求端的走弱通常要滞后于成材。从库存水平来看,当前铁矿石的港口库存仍处于近几年历史同期的绝对低位,而成材端的库存水平相较往年仍明显偏高。供应方面,外矿的发运量的提升将是一个循序渐进的过程,海外过剩铁矿石资源向我国的转运也需要一定的时间,铁矿供应端的压力短期也不如成材明显。总体来看,黑色系整体估值后续将逐步回落,但在需求——成材——原料端铁矿的负反馈传导路径下,铁矿价格的下调将滞后于螺纹,而当前的螺矿比也恰好处于历史相对高位,故可尝试多矿空螺的品种间套利操作。 图:螺矿比走势

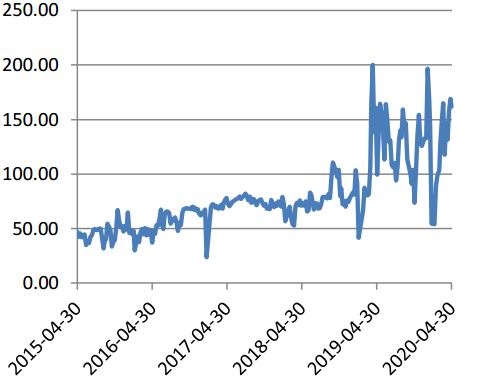

数据来源:wind,方正中期期货 十一.技术分析 从I2009合约的技术走势来看,当前仍处于上升通道中。经过近期的连续上涨后,短中期均线出现了金叉,短期多头排列逐步形成。量能的配合也较理想,成交量持续放大,MACD的红柱也逐步变长,预示着本轮上涨尚未结束,盘面短期仍有进一步上行的动能。但640一线作为前期的压力位将考验本轮反弹的力度,近两日盘面连续收出十字星,在640一线可能会出现冲高回落。 图:铁矿石指数走势分析

数据来源:wind,方正中期期货 十二.期权市场回顾及操作策略 (一)期权成交和持仓分析 4月铁矿石期权合约累计成交593953张,较3月环比减少823376张,月末总持仓为71235张,环比3月末减少108269张。日均期权成交量认沽认购比为1.59,日均持仓量认沽认购比为1.46,环比3月分别下降0.38和上涨0.09。总体看,4月铁矿石期权的成交量和持仓量均有明显下降,市场观望情绪较浓。 图:铁矿石期权成交量和持仓量变化情况

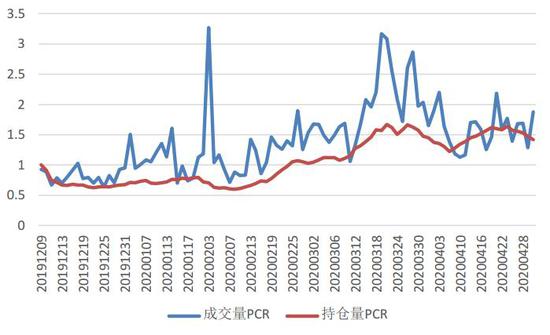

数据来源:wind,方正中期期货 图:铁矿石期权成交量和持仓量PCR走势

数据来源:wind,方正中期期货 (二)波动率分析 4月铁矿石期权日均加权隐含波动率为39.99%,环比3月下降8.86%。 图:铁矿石期权隐含波动率走势

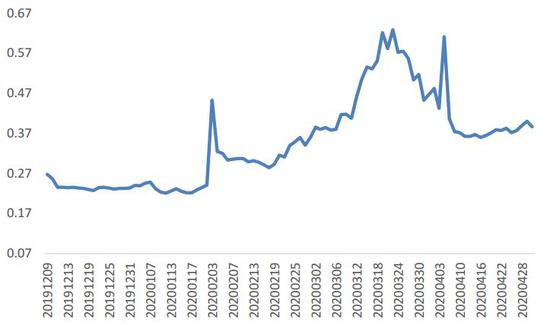

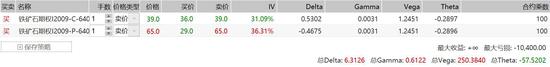

数据来源:wind,方正中期期货 图:铁矿石期权波动率锥

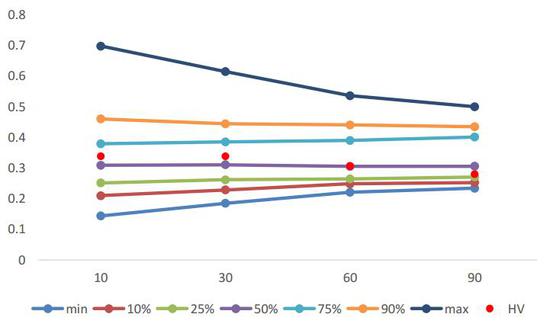

数据来源:wind,方正中期期货 图:近月合约隐含波动率走势

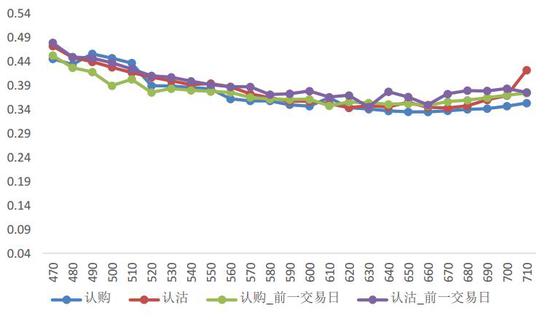

数据来源:wind,方正中期期货 图:远月合约隐含波动率走势

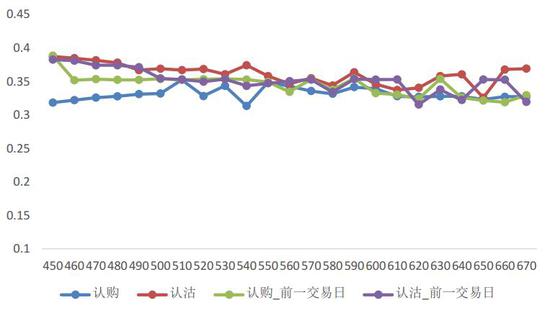

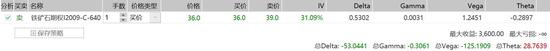

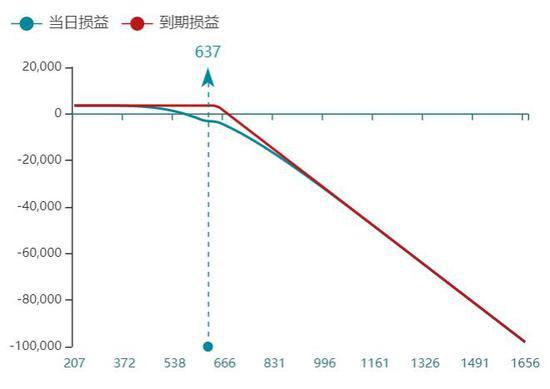

数据来源:wind,方正中期期货 (三)期权策略 铁矿石期权的隐含波动率经过近期的逐步回落后,当前已回归至正常水平。5月铁矿石期货的波动率可能会再度加大,据此可构建做多波动率的买入跨式组合策略。盘面价格在5月大概率将呈现冲高回落走势,较难持续走强,故可尝试卖出虚值看涨期权以收取权利金。 买入跨式组合

图:买入跨式策略盈亏图(纵轴为到期损益*0.1)

数据来源:wind,方正中期期货 卖出虚值看涨期权

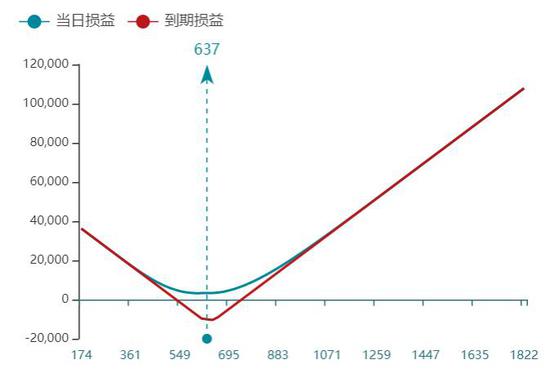

图:卖出看涨期权策略盈亏图

数据来源:wind,方正中期期货 十三.后续展望和操作策略 展望5月,铁矿市场将从当前的供需两旺逐步过渡到供强需弱。随着澳矿季节性检修的结束,主力矿的发运量将进一步增加,而日本和欧洲过剩的铁矿石大概率仍将继续转港至我国,外矿到港压力将有明显增加。而需求端,铁水产量进一步上涨的空间已较为有限,5月的日均铁水产量预计难以突破235万吨。唐山市各地方相关部门近期发布的《5月份空气质量强化管控期间停限产调度安排表》,预计将影响到142万吨的钢厂产能。考虑到“两会”临近,河北天津地区的钢厂的铁水产量也将面临着较大的不确定性。5月成材的表需也难以维持4月的水平,南方将逐步进入雨季,海外低价资源倒灌的效应也将进一步显现,下游复工的备货已基本结束,成材的去库速度将逐步趋缓。长流程钢厂利润空间大概率会出现收窄,进而对铁矿价格形成负反馈。随着高速收费的恢复,钢厂从港口拉货的积极性也将受到影响,日均疏港量较难超过4月水平,港口库存将逐步开始累积。5月铁矿价格总体将呈现高开低走的走势,价格重心较4月将出现下移,价格运行区间预计在75-85美金。操作上应维持逢高沽空的思路。套利方面,可尝试在5月中下旬参与09-01合约的反套,或多铁矿空螺纹。期权方面,可尝试买入跨式组合以做多波动率,或卖出轻度虚值的看涨期权以获取权利金。 对于参与套期保值的产业客户来说,当前2009和2101合约贴水现货均较为明显,基差方面具备实施买入套期保值的条件。相对于2009合约来说,2101合约后续溢价将逐步走强,可尝试在盘面回落时在2101合约上实施买入套期保值操作,以降低后续采购成本。对于卖出套期保值来说,由于当前盘面价格严重贴水现货,基差方面暂不具备实施卖出套保的条件,如要参与可选择利用铁矿石期权构建熊市看跌期权组合策略或领口策略,以规避后续现货价格下跌的风险。 方正中期期货 梁海宽 |

|

|  |

|

微信:

微信: QQ:

QQ: