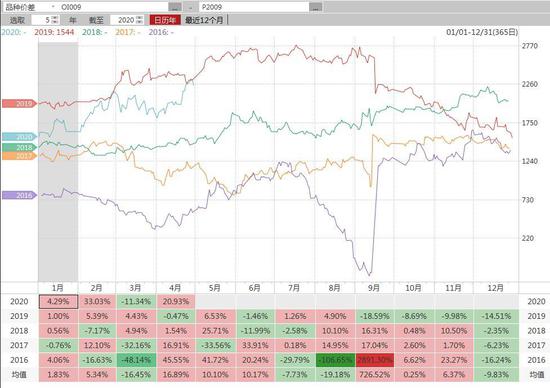

内容提要: 1、2019/20年度全球油菜籽维持减产预期。 2、我国维持在现有检疫要求基础上,不允许杂质含量超过1%的加拿大油菜籽输华,另外加拿大方面两家主要油菜籽出口商协议也未恢复,考虑到船期运输等影响,预计5月份菜油粕延续去库存状态。 3、二季度进口原料供应同比去年所好转;5月水产养殖转入旺季,豆菜粕价差偏低继续利好替代性消费。 4、国际肺炎疫情蔓延叠加国际原油价格低位震荡,预计对具有生物柴油概念的内盘植物油脂利空影响延续;菜油与豆油棕榈(4574, 54.00, 1.19%)油价差偏高利好替代消费。 策略方案: | 单边操作策略 | 短线 | 套利操作策略 | 跨期套利 | | 操作品种合约 | 菜油2009 | 操作品种合约 | 菜油棕榈油09 | | 操作方向 | 做多 | 操作方向 | 多菜油空棕榈油 | | 入场价区 | 6630元/吨 | 入场价区 | 价差+2160 | | 目标价区 | 6750元/吨 | 目标价区 | 价差+2300 | | 止损价区 | 6590元/吨 | 止损价区 | 价差+2100 |

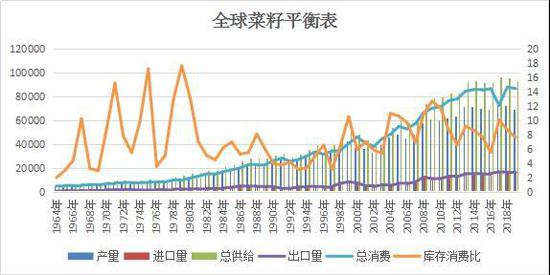

风险提示: 1、双方贸易摩擦和中加关系 2、美原油走势和进口供应情况 3、肺炎疫情和国际物流运输 2019/20年度存在减产预期,全球油菜籽供需平衡表显示供需转为相对偏紧,进口船报数据显示我国二季度进口油菜籽供应同比去年好转,但外交部关于恢复进口加拿大油菜籽的回应称,维持在现有检疫要求基础上,不允许杂质含量超过1%的加拿大油菜籽输华,另外加拿大方面两家主要油菜籽出口商协议也未恢复,考虑到船期运输等影响,预计5月份菜油粕延续去库存状态;另外国际肺炎疫情蔓延叠加国际原油价格低位震荡,预计对具有生物柴油概念的内盘植物油脂利空影响延续;5月水产养殖即将进入旺季,沿海地区菜粕库存以及未执行数据显示提货量持续好转,但当前豆菜粕价差处于偏低水平,预计替代性消费延续;另外需要注意国际肺炎疫情蔓延是否对物流运输造成影响。 一、主要影响因素分析 (一)基本面分析 1.全球菜籽产量预估 根据美国农业部4月数据,2019/20年度全球菜籽收获面积3472.8万公顷,较上一年度减少4.94%;预估新年度期初库存为883.4万吨,较上一年度增加19.78%;预估全球油菜籽产量为6823.8万吨,较上年降低6.24%;油菜籽出口量1479.5万吨,较上年度跌幅3.5%;全球油菜籽总消费预估为8466.8万吨,较上年下跌3.67%,期末库存预计为719.9万吨,环比上年下跌5.23%;虽然期初库存环比有明显增加,但由于新年度油菜籽存在减产预期,导致库存消费比走弱至8.5%(上年为8.64%),整体来看最新数据显示2019/20年度全球油菜籽供应环比上年略转紧。 全球油菜籽供需平衡表

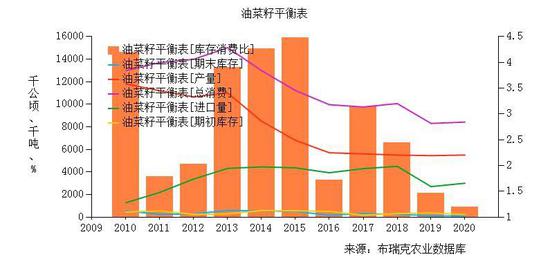

数据来源:布瑞克数据 加拿大方面,根据美国农业部4月预测数据,2019/20年度加拿大油菜籽产量报1900万吨,环比降幅9.95%,收获面积报830万公顷,环比降幅8.79%,期初库存报409.4万吨,环比增幅63.83%,出口量报930万吨,环比降幅12.26%,总消费量报1950万吨,环比降幅3.94%,库存消费比小幅回升至19.2,上年报16.75%。美国农业部在供需月报里将2019/20年度加拿大出口预测数据下调20万吨,为930万吨,因为来自中国的需求疲软。 总体来看,通过美国农业部发布的供需报告和其他国家发布预测数据,基本可以确定2019/20年度全球油菜籽减产已成定局,欧盟和加拿大等菜籽主产国(地区)存在减产预期,全球油菜籽供需平衡表显示供应转为相对偏紧。 2.2020/21年度国产菜籽小幅增产预期,库消比走弱进口依赖度高 截至2020年期初已基本完成临储菜油去库存,未来通过抛储对菜油价格进行宏观调控的能力将减弱,后市菜油价格波动与进口菜籽和进口菜油(含进口菜籽压榨)成本相关性更大。2020年我国菜油供应减少了国储菜油抛储的来源,供应方面将会更加倚重国外进口油菜籽压榨。 目前国产菜籽主要流向主产区小榨生产线,以生产浓香型菜油为主,由于国产菜籽减产、成本更高等因素影响,国产菜籽油售价高达每吨上万元,同时期货盘面对应的菜油几乎全部以进口菜籽压榨为主,郑商所菜油注册的仓单绝大多数为进口转基因菜油,国产菜油走势相对独立,对期货盘面影响较小。另外,根据农业农村部发布的《2020年4月中国农产品供需形势分析》,目前,全国大部油菜处于开花盛期,贵州、江西的部分产区已绿熟。3月末局部产区出现的霜冻、强降水及强对流等天气对油菜生产造成了不利影响,但对全国总体情况影响有限,本月暂不对单产进行调整。另外,食用植物油消费量3243万吨,比上月预测值调减96万吨,主要是因为受新冠肺炎疫情影响,餐饮和团体消费用油量明显减少。 根据布瑞克数据,2020/21年度中国油菜籽库存消费比报1.2%,年度环比降幅18.37%,收获面积报375万公顷,环比增幅1.35%,期初库存报22.2万吨,环比降幅40.5%,进口量报300万吨,环比增幅11.1%,总消费报842.1万吨,增幅1.45%,综合来看,我国油菜籽供应维持偏紧预期,对进口依存度进一步提高。在国内主要作物品种中,油菜籽的榨利远不如进口菜籽,农民种植积极性较弱,2019年10月国家下拨2.1亿元支持湖北推进油菜轮作试点工作,补助44个油菜主产县开发冬闲田扩种油菜140万亩,亩均补助标准不超过150元,保守估计新年度国产油菜籽的收获面积有望止跌小幅回升。 中国油菜籽供需平衡表

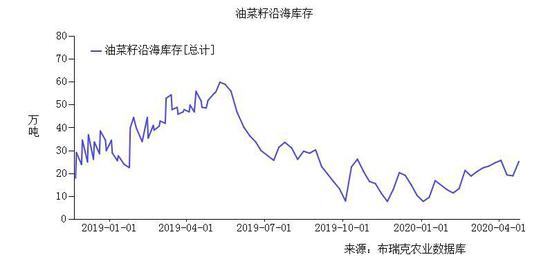

数据来源:布瑞克数据 3.二季度原料供应环比预期有所好转,进口油菜籽仍然受限 菜籽原料方面:2020年1-3月我国共进口油菜籽64.56万吨,较去年同期下降18.83%,其中56.2%进口来源国为加拿大,其次为澳大利亚占比为32.3%。2019/20年度全球油菜籽出口量为1499.7万吨,其中加拿大年度出口量预期为930万吨,其次是乌克兰报300万吨,澳大利亚报170万吨,俄罗斯报53万吨,美国报18万吨,欧盟报5万吨,加拿大可供出口的油菜籽占比全球出口量高达62%,占其本国年度产量的48.9%。 4月1日加拿大农业部长表示,中国将允许加拿大继续对中国出口一些油菜籽,前提是油菜籽船货里的杂质含量不到1%。截至目前加拿大政府说,还没有和中国达成允许Richardson和Viterrag公司恢复对华出口的协议。海关总署2019年3月7日通过网站发布关于加强进口加拿大油菜籽检疫的警示通报,警示通报在解除前一直有效。根据4月3号外交部回应,截至目前,中方尚未收到加方有关调查报告和整改措施,这两家企业向中国出口油菜籽的资质并未恢复。另外,关于加拿大油菜籽杂质率问题,中加双方主管部门签署的有关备忘录已于2020年3月31日到期。为防范有害生物传入,中方主管部门已决定对上述备忘录不再延期,在现有检疫要求基础上,不允许杂质含量超过1%的加拿大油菜籽输华。加拿大油菜籽两家出口供应商协议尚未恢复,预计进口加拿大油菜籽供应维持受限,同时进口到港检验检疫程序也将一定程度限制进口供应的物流效率。另外,4月28日孟晚舟引渡案再度开庭,需要持续关注该事件对中加关系的后续影响。 截至4月24日,国内两广及福建地区进口菜籽总库存报25.3万吨,环比增加6.3万吨,增幅33.16%,去年同期报48.7万吨,降幅48%。进口油菜籽压榨利润报673元/吨,周度环比增长0.6%;进口油菜籽船报数据4-6月分别为37、24万吨和18万吨,环比持平、总计79万吨,油菜籽进口供应偏紧预期较去年同期明显好转。 菜籽沿海库存

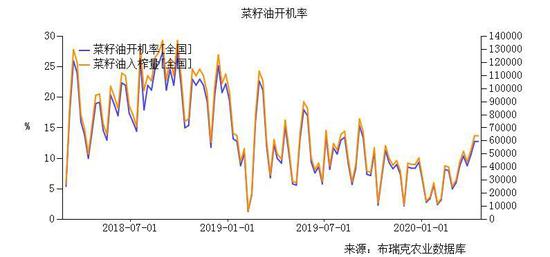

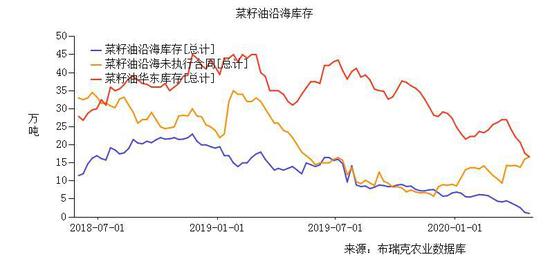

数据来源:布瑞克数据 替代品方面:美国农业部在2020年3月份供需报告里预计2019/20年度(10月至次年9月)中国大豆(4281, -23.00, -0.53%)进口量预计为8900万吨,比上次预测上调100万吨。4月14日,中国海关总署新闻发言人、统计分析司司长李魁文称,中国一季度进口大豆同比增长6.2%至1779.2万吨,其中3月进口大豆428万吨,低于去年同期的491万吨,创下2015年2月以来的最低水平;2020年第一季度自美进口大豆781.4万吨,同比增长2.1倍;需持续关注双方贸易第一阶段协定执行情况以及南美大豆出口情况。 根据海关总署数据,2020年1-3月份累计棕榈食用油进口117.4万吨,同比下降30.7%;同期豆油累计进口量为14.9万吨,环比增幅13.4%。 菜油方面:截至4月24日,两广及福建地区菜油库存报1.01万吨,周度降幅22.31%,较去年同期降幅92.8%。华东地区库存报16.67万吨,环比降幅5.82%,总体来看菜油库存延续下降,菜油沿海未执行合同数量报16.65万吨,周度环比增幅3.54%,菜油库存延续去化而未执行合同连增,显示近期贸易商提货积极性良好,未执行合同预计未来需求继续好转。 菜油压榨开机率

数据来源:布瑞克数据 沿海菜油库存及未执行合同走势图

数据来源:布瑞克数据 菜油进口走势图

数据来源:海关总署 2020年1-3月菜油进口总量34.28万吨,较去年同期增幅10.7%,平均进口单价为822美元/吨,较去年同期下降1.9%;4月份随着菜油期现价格环比上月小幅走弱,前期受高价抑制的部分需求得到释放,贸易商择机补库,沿海及华东地区菜油去库存延续。 临储菜油去库存化基本结束:2008年至2015年国家实行菜籽临时收储政策,期间委托中储粮累计收购的菜籽折合菜油818万吨,其中50万吨作为中央储备,约740万吨抛售到现货市场,2018/19年度剩余可售临储菜油不到28万吨。根据国家粮食交易中心数据,2018年7月17日我国重启临储油菜籽销售,截至9月10日停售,期间通过竞价和挂牌销售共成交7.93万吨,已于2018年9月17日至11月6日期间转商业库存。2019年期初可供抛储的菜油数量约为20万吨。2019年6月17日和6月24日国家粮油交易中心竞拍成交10.5025万吨2011-2013年度生产菜油,截至目前可供抛储的菜油剩余约9.5万吨。另外临储菜油都是2011-2013年生产的菜籽油,由于存储时间过长,可能无法到达交割标准,即使临储菜油的竞拍价格低至6252-6302元/吨,考虑到数量有限以及陈菜油的精炼及运输成本,整体对期货盘面的利空影响有限。考虑到国储菜油基本完成去库存,2020年我国菜油供应减少了国储菜油抛储的来源,供应方面将会更加倚重我国沿海地区进口油菜籽压榨。 菜粕方面:从2019/20年度来看,国内菜粕期初库存报29万吨,环比涨幅4.29%,进口量报140万吨,环比上调10万吨,总需求量报721万吨,环比上调20万吨、增幅2.85%,期末库存报20.3万吨,环比降幅30%,年度库存消费比下调至2.82%,环比上年降幅32%。根据海关进口数据,2020年1-3月国内进口菜粕数量报46.96万吨,同比去年增幅35.23%,平均进口单价报217.19美元/吨,同比去年降幅31.9%,主要进口来源国为加拿大,占比为60%。由于油菜籽进口受限,如果中加关系出现好转,预计菜粕期现价格高企局面有望得到缓解。 菜粕进口走势图

数据来源:海关总署 截至4月24日,两广及福建地区菜粕库存报0.7万吨,较上周降幅50%,较去年同期库存降幅84.1%,沿海地区未执行合同报14.1万吨,周度环比降幅3.4%,较去年同期增幅31.2%,菜粕库存连续四周下降,未执行合同稳中有降,显示随着5月养殖旺季到来,近期下游提货量较好,预计后市需求继续好转。根据统计局数据显示,3月份水产品价格上涨2.8%,影响CPI上涨约0.05个百分点;另外据商务部监测,4月第4周水产品价格小幅上涨,其中草鱼、鲫鱼、大带鱼批发价格分别上涨1.5%、1.5%和1.2%;预计肺炎疫情将一定程度压制水产品和水产饲料菜粕的涨价空间,但考虑到二季度动物蛋白供应缺口将继续支撑水产价格,随着5月水产养殖转入旺季,预计菜粕需求有望环比4月继续好转。 二、主要资金行为分析 油菜籽期货成交和持仓量萎靡,暂不细述。 4月郑州菜粕期货2009合约前20名持仓整体维持净空状态,随着期价区间震荡偏弱,净空单量呈现震荡增加的局面,显示当前价格区间市场看空情绪延续,预计2370元/吨期价转为短期压力位。 菜粕期货2009合约前20名净持仓量变化图

数据来源:万德数据 4月郑州菜油2009合约主流资金持仓维持净空状态,随着期价区间震荡偏强,净空单量呈现先减后增的局面,显示市场看空情绪延续,暗示期价6750元/吨上方存在一定压力。 郑油期货2009合约前20名净持仓量变化图

数据来源:万德数据 三、菜籽类期价走势技术分析 4月份郑州油菜籽期货合约成交萎靡,暂不细述。 4月菜粕期货2009合约期价呈现区间震荡偏弱走势,MACD长短均线运行于零轴附近,绿柱呈现延伸趋向,短期来看期价延续弱势可能,菜粕期货整体近弱远强。5月上方压力2380元/吨,下方支撑位关注前低2297元/吨。 郑州菜粕2009日K线图

4月份菜油期货2009合约期价呈现区间震荡偏强,期价6830元/吨转为短期压力位,整体来看期价下方6450元/吨一线存在支撑,当前MACD长短均线均位于零轴下方,而红柱呈延伸状态,5月份期价有望止跌回升。 郑油2009日K线图

四、2020年5月份菜籽类市场展望及期货策略建议 目前主力菜籽合约依旧沉寂,不建议操作。 菜油方面,我国临储菜油去库存化基本完成,后期可供抛储的菜油较为有限,并且剩余菜油为2011-2013年生产,考虑到陈菜油精炼成本及运输费用,对盘面影响较为有限。加拿大是我国进口油菜籽的主要来源国,中加关系将持续主导内盘菜油粕期现价格,市场消息指出我国可能解除进口加拿大油菜籽禁令,截止目前关于加强进口加拿大油菜籽检疫标准继续执行,两家加拿大主要菜籽出口商协议未恢复,考虑到进口船期等影响,预计对5月份菜油库存延续去化状态,但随着二季度进口油菜船报数据同比去年增量,预计降幅应有放缓。 另外,由于欧盟每年用于制备生物柴油的菜油消费量占到了全球菜油产量的至少21.5%,而生物柴油作为原油的替代品,导致菜油期货合约与美原油走势高度相关,需要持续关注原油对菜油期价支撑的强弱转变。4月份美原油09合约月度跌幅达14.8%,预计原油期价延续低位运行,将一定程度利空具有生物柴油概念的植物油脂期现价格;同时考虑到国际肺炎疫情持续蔓延,预计5月份局部地区国际物流可能受到一定影响。 操作建议: 1、投机策略 对于菜粕短线操作者,建议菜粕2009合约于2350元/吨附近做空,止损2370元/吨,目标2300元/吨。 对于菜油短线操作者,建议菜油2009合约于6630元/吨附近轻仓做多,止损6590元/吨,目标6750元/吨。 2、套利策略

建议于价差+2160元/吨附近介入多菜油09合约空棕榈油09合约做价差走扩套利,截至目前我国关于加强进口加拿大油菜籽检疫的警示通报尚未解除,预计菜油库存延续下降趋势,另外国际油价低位震荡,利空棕榈油生物柴油需求,预计国内菜油棕榈油油期价差继续走扩,止损价差参考+2100元/吨,目标价差+2300元/吨。 3、套保策略 如果5月份国际原油维持低位震荡,预计将继续利空美豆以及美豆粕(2735, 7.00, 0.26%)期价,对内盘菜粕形成一定利空影响,未来我国进口美豆数量或延续增加,当前豆菜粕价差偏小继续利好替代性消费,建议贸易商5月份2370元/吨附近逢高卖出9月合约,止损2395元/吨,目标价位2300元/吨。 瑞达期货 |

|

|  |

|