外盘相对偏空,疫情、原油、美豆新作种植主导,疫情引发市场对美豆、马来棕油去库存担忧,原油弱势价格亦致部分生物柴油政策停摆,市场亦对美豆新作面积持调高预期,关注上述因素变化。国内,油脂基本面分化,豆油基本面或弱化,5—7月份大豆(4311, -60.00, -1.37%)到港或逼近1000万吨,油厂开机率或恢复高位,豆油去库存料难以为继,关注后期大豆实际到港量;棕榈(4494, 48.00, 1.08%)油相对偏强,棕油进口利润不佳导致进口偏低,需求旺盛结构下,棕油去库存或维持;菜油仍属政策市主导、供需偏紧,菜籽到港有限、菜油库存极低,关注加菜籽进口政策变化。 要点: 疫情影响美豆去库存,市场关注点逐步转向新作种植 国内豆油基本面或弱化,关注后期大豆到港量 增产周期、疫情弱化需求,马棕油去库存堪忧 弱进口、高需求致国内棕油库存走低,关注后期进口利润 菜油库存极低,政策市主导不改 观点和操作策略:疫情、原油对盘面影响仍在持续,且近期消息面反复性较大,整体而言外围基本面相对国内油脂偏弱。郑油基本面偏强,豆油弱化,连棕受外围牵制疲弱。建议y2009、P2009震荡思路对待,支撑位5100、4000,压力位5700、4700;OI009关注菜棕油、菜豆油价差做多机会。 一、行情回顾 4月份,油脂偏弱,但品种间分化明显,豆、菜油先后抑,前低附近仍有支撑;连棕大幅下挫,跌至前低4478下方。品种间分化主要来源于基本面差异,一方面,马棕油产地库存重建预期在增产周期,餐饮、生物柴油需求弱化下愈演愈烈,另一方面,国内豆、菜油去库存可观,部分油厂出现提货排队现象,而两广及福建菜油库存已低至历史极低位。截止4月28日收盘,y2009收跌2.9%至5352;P2009收跌10%至4324;OI009收跌2%至6655。 图1:油脂指数走势

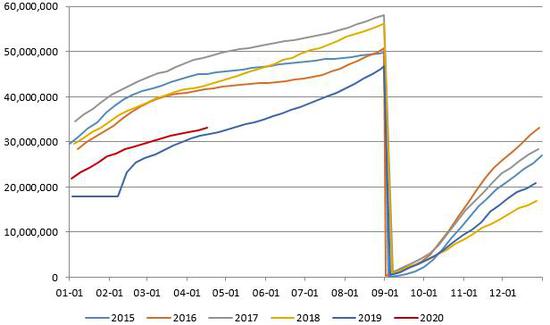

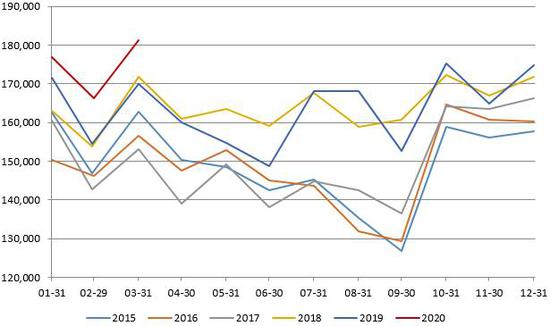

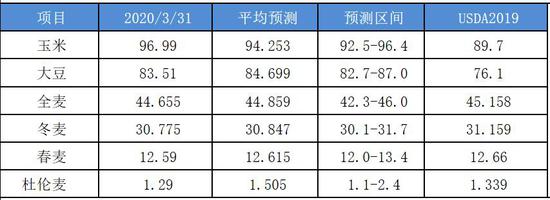

数据来源:文华财经 二、油脂影响因素分析 (一)疫情影响美豆去库存,国内豆油基本面弱化 1、疫情影响美豆去库存,市场关注点逐步转向美豆新作种植 USDA调低南美大豆产量,但全球大豆整体供应充足逻辑不改。美豆方面,受疫情影响,美豆旧作去库存预期悲观,市场关注点逐步转向美豆新作种植。 美豆旧作去库存方面,出口、压榨量均因疫情受到不利影响,出口虽较去年贸易战时期有好转,但整体仍偏弱;压榨量3月虽处历史高位,但4月受需求影响或转弱。市场对美豆旧作库存预期悲观。根据USDA4月报告,美豆出口17.75亿蒲,压榨21.25亿蒲,期末库存4.80亿蒲。出口方面,截止4月16日,美豆出口年初至今累计3317.5万吨,同比去年增加5%,比同期前年下降20%。美豆国内压榨方面,根据NOPA数据,3月份美豆压榨量为1.81亿蒲式耳,高于上月的1.66亿蒲式耳,但高于去年同期的1.70亿蒲式耳,但4月美豆国内压榨量或因生猪豆粕(2706, 3.00, 0.11%)消费不振而受挫,市场预期偏空。 美豆新作目前已经进入了播种期,截止4月26日当周,美豆种植率为8%,此前市场预期为8%,去年同期为2%,五年均值为4%。目前,3月底,美豆种植意向报告将2020年美豆种植意向面积定为8351万英亩,低于此前市场预期的8470万英亩,但高于去年的7610万英亩。市场预期,USDA将调高5月供需报告的美豆种植面积。美国普渡大学经济学家表示,如果天气和单产保持正常,美豆面积或将增至8450万英亩,棕产量将达到41亿蒲,预计创下历史第四高。 图2:USDA 3月供需报告

数据来源:Cofeed 图3:美豆周度出口累计值(吨)

数据来源:wind 图4:美豆国内压榨量(千蒲式耳)

数据来源:天下粮仓 图5:USDA作物种植面积与市场预期比较(百万英亩)

数据来源:天下粮仓 南美方面,USDA4月供需报告调低阿根廷、巴西2019/20年度大豆产量,巴西2019/20年度大豆产量达1.245亿吨(上月1.26亿吨);阿根廷新作产量预估5200万吨(上月5400万吨)。 图6:USDA 2月供需报告

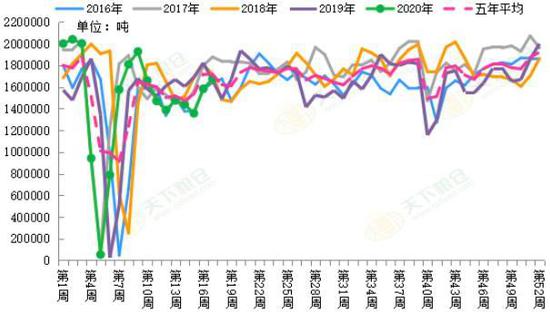

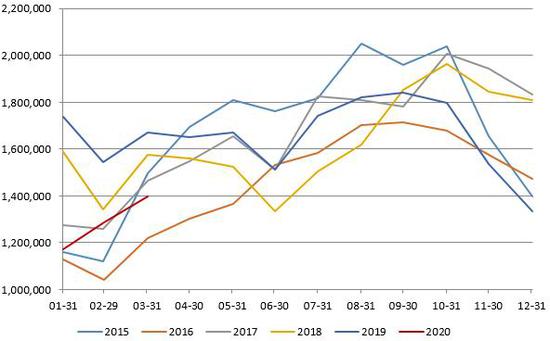

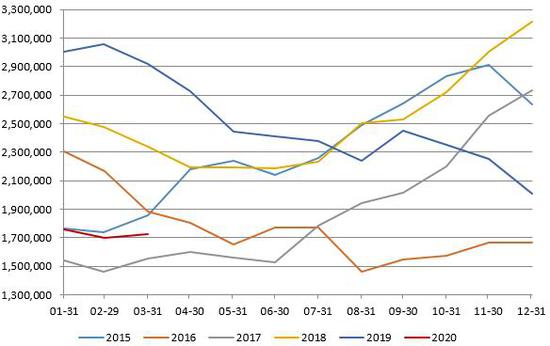

数据来源:Cofeed 2、国内豆油基本面或弱化,关注后期大豆到港量 4月,国内豆油库在弱产出、高需求的作用下持续去库存。5—7月,大豆到港量或逼近1000万吨高位、油厂开机率在豆粕库存偏低驱动下将逐步升至高位,若豆油需求持稳,那么豆油库存或止跌转升。 因4月大豆到港量低于预期、油厂开机率回升,国内沿海主要地区油厂进口大豆总库存量已降至历史最低位238.19万吨,同比去年减少36.18%。后期,大豆到港量庞大,或逼近1000万吨,国内沿海大豆库存大概率回升。根据cofeed预估,4月后大豆到港预估682万吨以上,5—7月初步预估980万吨、980万吨、960万吨。 4月,油厂开机率低于往年同期、豆油现货成交放量,豆油库存延续跌势。4月,因前期滞后大豆逐步到港,油厂开机率回升,4月全国大豆压榨总量预估672万吨,高于3月实际压榨量657.83万吨,但低于去年同期的714.29万吨。截至目前,豆油库存回调至历史低位90.45万吨,同比降低33.98%。后期,若国内疫情控制不生变数,商业餐饮、学校将进一步开放,需求或将于恢复至一定程度后持稳。总体来说,国内豆油基本面后期或因大豆高到港量、油厂高开机率而弱化。 图7:国内沿海大豆结转库存(万吨)

数据来源:Cofeed 图8:进口大豆压榨量(吨)

数据来源:Cofeed 图9:豆油商业库存(万吨)

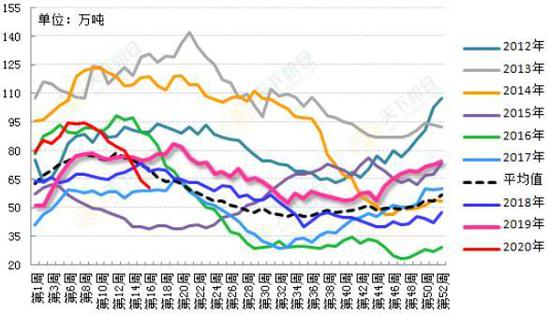

数据来源:Cofeed (二)马棕油基本面受疫情影响偏弱,国内基本面好转 1、增产周期、疫情弱化需求,马棕油去库存堪忧 4月,疫情对马来西亚棕榈油需求利空影响大于供应,原油大跌影响,马棕油去库存堪忧。5月,增产周期需求能否改善仍是棕油主要逻辑,关注印度疫情及原油事件。 图10:马来西亚棕榈油产量(吨)

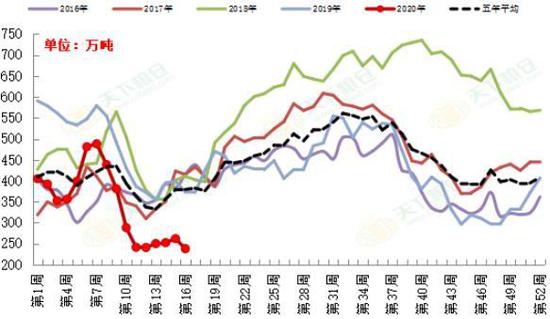

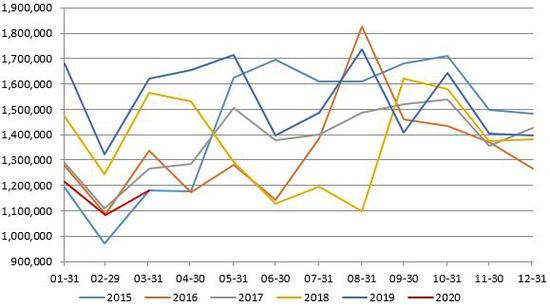

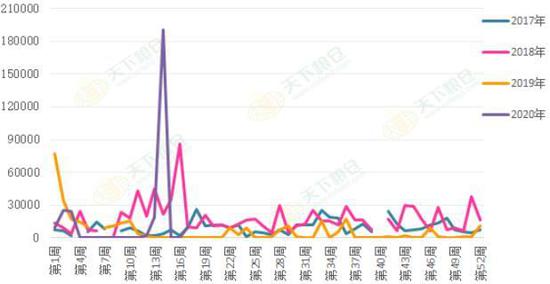

数据来源:wind 产量方面,马来西亚棕榈油已步入增产周期,前期因疫情关停沙巴州部分种植园事件实际证明对马棕油减产有限。MPOB3月供需报告数据中马来3月产量环比增加8.44%至139.7万吨,高于市场预期。而根据MPOA数据,马来西亚棕榈油4月1—20日产量比3月同期增加25.9%,其中马来半岛增36.51%,沙巴增2.26%,沙捞越增15.15%,马来东部增5.08%,疫情致马棕油减产预期落空。 需求方面主要体现在两方面,一是疫情抑制餐饮消费,导致马棕油出口旺季不旺,二是受疫情及原油共同牵制,棕榈油制生物柴油消费前景堪忧。出口方面,马来西亚3月出口量下滑至五年历史同期最低至118.1万吨,环比上月增加9.15%。而根据船运调查机构ITS数据,马来西亚4月1—25日棕榈油出口量为96.5万吨,环比增加15.1%,但处历史同期低位。马棕油出口偏弱主要是因为疫情导致需求弱化,尤其是印度,现阶段本处印度斋月节备货时期,但印度封锁时间延长至5月3日,且就新增确诊人数来看,印度疫情尚未得到有效控制。生物柴油方面,马来西亚宣布推迟推广B20计划,印尼实际生物柴油掺混量未达到预期目标。 图11:MPOB统计马来西亚棕榈油出口(吨)

数据来源:wind 图12:ITS统计马来西亚棕榈油出口(吨)

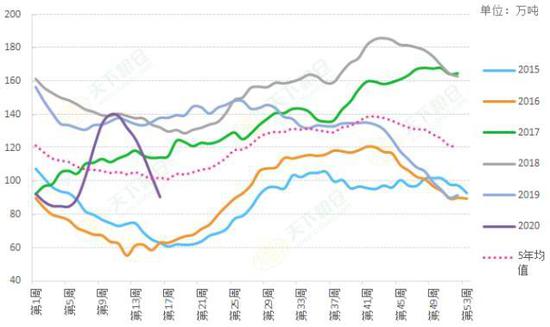

数据来源:wind 库存方面,马来棕榈油3月库存环比增加1.67%至172.8万吨,超出此前市场预期。根据当前预估数据,考虑到棕油产量增幅幅高于出口增幅,4月马来棕榈油库存大概率走高。5月,若疫情延续,马棕油库存仍可能面临重建。建议关注5月10日MPOB报告,以及SPPOMA、ITS、SGS等机构对马棕油产量、出口数据的预估。 图13:马来西亚棕榈油库存(吨)

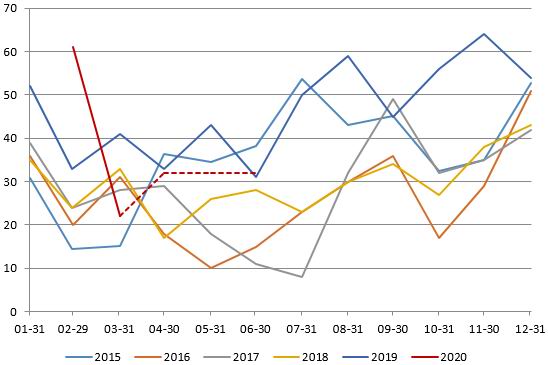

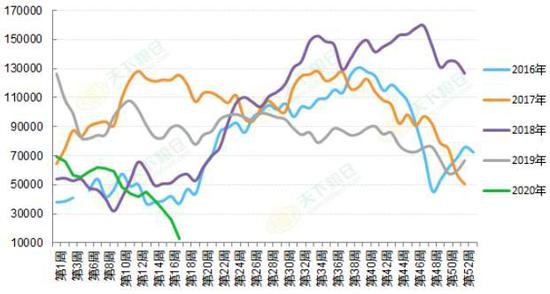

数据来源:wind 2、弱进口、高需求致国内棕油库存走低,关注后期进口利润 棕油进口利润不佳,3月进口量极低,4、5月进口量或有所反弹,但整体相对偏低。而气温升高、豆棕油价差较高,棕油需求较好,国内棕榈油港口库存已降至历史低位。后期,若进口利润无改善,国内棕油去库存或维持。 数据方面,截止4月17日,全国棕榈油港口库存总量60.59万吨,环比降低26.2%,同比减少19.4%。进口方面,中国1—3月份累计进口棕榈油84万吨,同比去年降低33%,处于近五年的极低值。根据天下粮仓的预估,4月进口量预计32万吨,5月预估32万吨,6月32万吨。成交量方面,截至4月23日,棕榈油月度总成交量10.76万吨,环比上月减少32%,同比去年增加322%。 图14:我国棕榈油港口库存(万吨)

数据来源:wind 图15:我国棕榈油进口量(万吨)

数据来源:wind 图16:棕榈油成交量

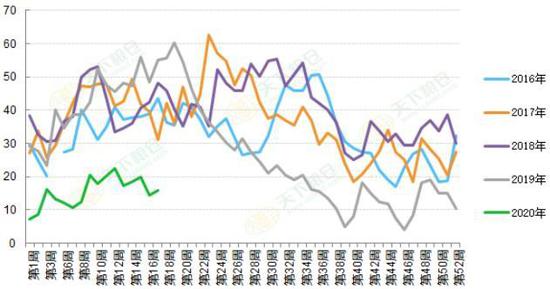

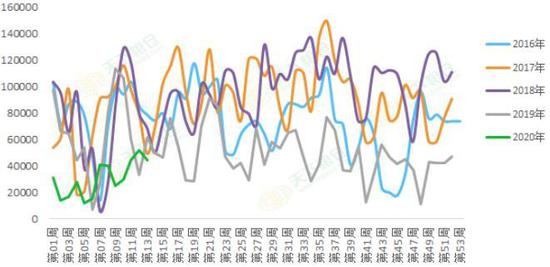

数据来源:天下粮仓 (三)菜油库存极低,政策市主导不改 菜油原料供应偏紧、压榨量下滑,菜油库存极低,下游油脂备货有补库需求,菜油供需趋紧。此阶段,菜油仍是政策市主导,中加关系、油脂间价差牵制是近期菜油主要逻辑。 菜籽供应方面,加拿大农业部长称中国将继续允许加菜籽进口,条件是秸秆或谷物等杂质含量低于1%,而Richardon和Veterra不在授权范围内。此政策对国内菜籽进口有一定的解绑,但实际效用有限。因为能立即操作1%标准的菜籽出口、港口仓容都有限。目前,菜籽供应量处历史低位。截止目前,两广及福建地区菜籽库存增加至25.3万吨,环比增加33.16%,同比减少66.01%。后期到港报船方面,据Cofeed,4月37.3万吨加籽到,5月有18万吨加籽和6万吨澳籽到。预计需中加紧张关系缓解后,买家才会大量买入新的加籽船。 图17:两广及福建油厂菜籽库存(万吨)

数据来源:Cofeed 菜油方面,截止4月24日,两广及福建地区菜油油厂库存下降至1.01万吨,环比下降22.31%,同比减少88.84%。成交方面,因餐饮恢复、学校陆续开学,菜油上周成交放量,周成交累计1万吨,但整体而言,菜油元旦至今成交量较去年同期下降50.22%。而因缺少菜籽,菜籽压榨开机率偏低12.77%,其中国产菜籽开机率在0%,沿海地区进口菜籽加工厂开机率29.06%。 图18:两广及福建油厂菜油库存(吨)

数据来源:Cofeed 图19:菜油价格成交量与价格统计

数据来源:Cofeed 图20:菜油开机率(%)

数据来源:Cofeed 三、观点及交易逻辑 外盘相对偏空,疫情、原油、美豆新作种植主导,疫情引发市场对美豆、马来棕油去库存担忧,原油弱势价格亦致部分生物柴油政策停摆,市场亦对美豆新作面积持调高预期,关注上述因素变化。国内,油脂基本面分化,豆油基本面或弱化,5—7月份大豆到港或逼近1000万吨,油厂开机率或恢复高位,豆油去库存料难以为继,关注后期大豆实际到港量;棕榈油相对偏强,棕油进口利润不佳导致进口偏低,需求旺盛结构下,棕油去库存或维持;菜油仍属政策市主导、供需偏紧,菜籽到港有限、菜油库存极低,关注加菜籽进口政策变化。 综上,疫情、原油对盘面影响仍在持续,且近期消息面反复性较大,整体而言外围基本面相对国内油脂偏弱。郑油基本面偏强,但油脂价差牵制下难以一枝独秀;豆油弱化,连棕受外围牵制疲弱,但盘面已下行至低位,成本端有支撑。建议y2009、P2009震荡思路对待,支撑位5100、4000,压力位5700、4700;OI009关注菜棕油、菜豆油价差做多机会。 倍特期货 刘思兰 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);