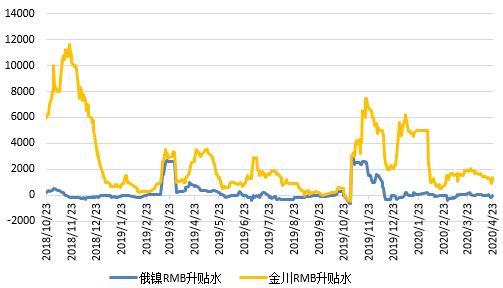

第一部分 内容摘要 ◆2020年一季度,国内范围内(含进口)的供需将表现为短缺,但缺口逐渐收窄 ◆一季度国内纯镍显性库存累计下降1.29万吨,同期国内供需表现为短缺2.03万吨,则国内镍产业链的隐性库存在进行去库 ◆海外废不锈钢供给恢复预期叠加国内废不锈钢经济性的恢复,将对镍价形成负反馈。印尼NPI增产及新投产线持续,国内NPI利润的恢复将激发增、复产,从而对后期镍价形成利空影响 第二部分 行业要闻 1.江苏某镍铁厂计划复产 江苏某高镍铁厂,位于江苏连云港,工厂拥有4台16500kva矿热炉,前期主要从事高镍铁生产。工厂去年4月开始停产检修,进行炉子改造。据市场了解,该工厂计划4月底复产1台矿热炉,生产高镍铁,预计4月底能出铁。 2.菲律宾两大镍企暂停镍矿出口业务 2020年4月8日,遵照当地政府部门的政策指示,并为缓解对COVID-19在菲律宾蔓延的日益担忧,Global Ferronickel Holdings Inc的运营公司PGMC已决定立即暂停其Cagdianao工厂的运营。同时,Nickel Asia Corp披露,其在北苏里高的子公司TMC已自2020年4月7日起自愿暂停其采矿和出口业务,其在北苏里高的子公司HMC将自2020年4月9日起自愿终止其采矿和出口业务,TMC和HMC的采矿和出口业务将自愿暂停至2020年4月30日。两个矿商占了该国镍矿产量的一半以上。 3.South32:2020年第一季度镍总产量同比增加9.6% 据一季度South32财报显示,第一季度Cerro Matoso镍的总产量为1.03万吨,环比增加300吨(3%),同比增加900吨(9.6%),其归功于工厂利用率的提高;销量方面,Cerro Matoso本季度镍总销量为1.02万吨,环比减少200吨(1.9%),同比增加1100吨(12.1%)。 4.必和必拓一季度镍产量2.09万吨 必和必拓发布其2020年一季度财报,公告显示,公司财务状况良好,在低成本运营的支持下,业务具有弹性,并有望继续产生可观的现金流量。镍方面,Kwinana精炼厂和Kalgoorlie冶炼厂的主要维护活动完成后,产量有所提高。其2020年一季度镍产量2.09万吨,同比增长9%。 第三部分 现货价格 1.纯镍市场价格 图1:精炼镍升贴水(元/吨)

数据来源:银河期货、wind资讯 图2:保税区Premium(美元/吨)

数据来源:银河期货、wind资讯 4月份,国内精炼镍升贴水走势整体表现为平稳,产地价差小幅缩小。精炼镍升贴水的平稳,主要是受国内供需因素影响,表现为国内范围内的供应短缺的缓解;进口镍生铁的连续增加对精炼镍份额有所替代。产地价差的小幅缩小,主要是是由于金川镍升水的小幅回落影响。废钢及进口镍生铁增加是影响当前精炼镍升贴水的主要因素。当前国内范围内的供需仍表现为短缺,但缺口已有所收窄,则对应的精炼镍需求将继续被抑制,预计5月国内精炼镍升贴水仍将保持低迷态势。 4月份,保税区贸易升贴水整体表现为小幅抬升,月内贸易升贴水维持在150-180美元/吨,月度上涨30美元/吨。贸易升贴水的抬升,主要是由于3月进口窗口的连续打开,从而导致贸易升贴水的调涨状态惯性延续至4月。印尼不锈钢的减产叠加部分前期镍铁库存的存在,预计4、5月份仍将有较多的印尼镍铁资源输往国内,从而对精炼镍的挤出效应或将延续,则预计5月份国内保税区贸易升贴水将继续维持弱势格局。 图3:进口盈亏平衡表(元/吨)

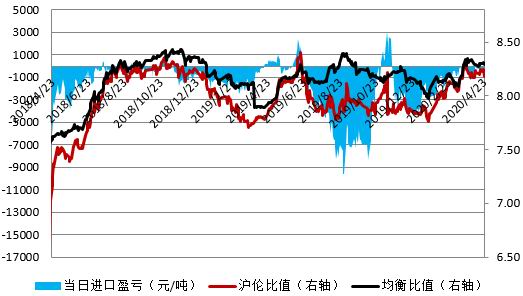

数据来源:银河期货、wind资讯 4月份,国内精炼镍进口窗口表现为持续的关闭,盘中出现间歇性的窗口打开,沪伦比值表现为冲高回落。比价的前期抬升主要是由于内盘的相对坚挺,在价格回落过程中外盘较为迅速。汇率的变化在本轮比价的变化中表现得较为明显,本轮人民币的先升值后贬值,对于比价的影响前期为抑制。预计5月国内供需仍将保持在紧平衡状态,进口窗口或将存有间歇性的窄幅打开的可能。 2.镍矿价格 图4:外盘红土镍矿港口现货价(美元/湿吨)

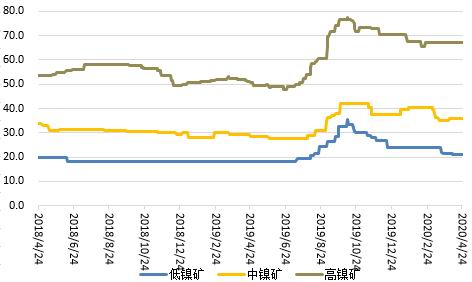

数据来源:银河期货、wind资讯 4月份,外盘低、中、高镍矿价格表现分化较为明显,低镍矿行情小幅回落,中矿小幅上涨,而高矿则表现为平稳。 外盘中镍矿报价的小幅上涨,一方面,是受镍价上涨影响,有所传导;再者,在镍铁利润空间打开的情况下,选择中矿的生产成本优势凸显。高镍矿价格的平稳主要体现为其经济性的阶段性的缺失影响。低镍矿价格小幅下降,主要是受其需求下降影响,前期国内200系不锈钢整体有所亏损,部分200系钢厂已选择性减产,对于低镍铁需求下降。矿端的供给的同比下降使得后续镍矿价格仍有支撑。 3.镍铁价格 图5:国内NPI出厂价(元/镍;元/吨)

数据来源:银河期货、wind资讯 镍铁方面,4月份国内高镍铁价格连续小幅上涨,低镍铁整体表现为平稳,高镍铁月度累计上涨9.14%。 高镍铁价格的上涨,一方面,是受期镍价格上涨的影响,从而有所传导;第二,高镍铁的经济性持续,而不锈钢价格的拉涨使得钢厂端的接单连续,扩大了钢厂对于镍铁的需求。预计5月份国内高镍铁较纯镍贴水幅度或将有所扩大。 4月,低镍铁行情整体表现为平稳。需求端,对应的200系不锈钢成本压力继续存在,个别钢厂成本前期倒挂,导致产量整体维持在较低水平从而,从而导致低镍铁需求有所下降。低镍铁以自给为主,低镍铁的供需弹性不足,市场可流通低镍铁资源较少,参照意义已逐渐失去。 4.不锈钢价格 图6:国内不锈钢现货价格(元/吨)

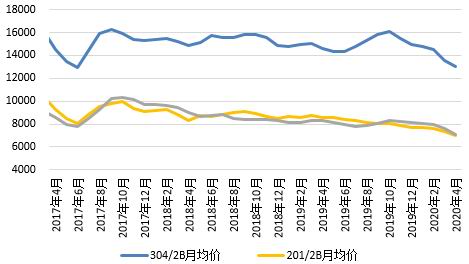

数据来源:银河期货、wind资讯 4月,不锈钢现货价格整体有所下跌,304、201及430冷轧月度均价环比分别-4.15%、-4.41%和-6.89%。 从月内各系别现货价格的运行情况来看,304与201价格表现为探底回升,而430冷轧月度走势整体表现为连续回落。4月份,市场库存的连续下降、钢厂成本持续倒挂的影响下,主流钢厂的封盘待涨对市场情绪有所触动,终端方、卖空方、贸易商纷纷补货,从而带动行情触底反弹。400系行情受前期滞跌影响,从而表现为4月的连续补跌。前期获利盘的到货、出货或将是5月市场的主要压力所在。 预计5月份国内不锈钢行情将逐渐表现为分化,304走势或将表现为高位震荡后的小幅阴跌,201或将表现为窄幅回落,而400系或将逐渐趋稳。 第四部分 库存 1.纯镍库存 图7:LME镍库存与上期所库存变化(吨)

数据来源:银河期货、wind资讯 4月下旬,LME镍库存量为23.07万吨,月度累计增长0.12万吨,增幅0.52%。同期,上期所镍库存为2.75万吨,月内累计增长0.12万吨,增幅4.18%。内外库存的变化整体背离,库存总量保持平稳。 以上期所交割库及保税区等仓库为代表的国内镍显性库存,在3月底库存总量为5.68万吨,加上同期LME镍库存22.88万吨,则全球显性库存合计为28.56万吨,截止3月底,全球显性库存累计增加7.55万吨。 2.镍矿库存 图8:国内港口镍矿库存(万吨)

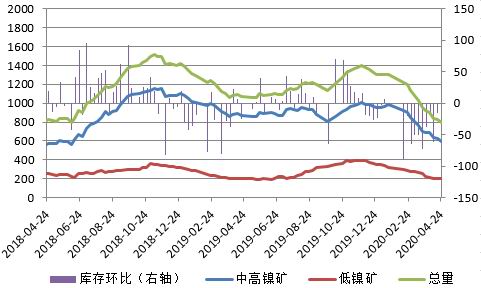

数据来源:银河期货、铁合金在线 截止2020年4月24日,国内港口镍矿库存总量为800.0万吨,同比下降25.02%;其中高、中镍矿总量为596.0万吨,同比下降31.42%;低镍矿204.0万吨,同比增长3.03%。 4月份,国内港口中、高镍矿库存处于持续的下降状态,而降幅逐渐有所下降,主要是受国内NPI减产因素影响。结构上中、高镍矿下降为主,低镍矿库存连续小幅下降。菲律宾雨季已过,而疫情政策对镍矿进口影响继续。则预计5月国内港口镍矿库存将继续表现为下降,但降幅或继续下降。 第五部分 国内镍金属月度供需 1.镍供应 图9:国内NPI产量(万吨)

数据来源:银河期货、安泰科、wind资讯 3月,国内镍生铁产量(金属量)为3.86万吨,环比下降1.10%。其中高镍铁产量3.23万吨,环比下降3.40%;低镍铁0.62万吨,环比增长13.10%。 3月份国内高镍铁产量的下降,主要是由于辽宁与江苏地区的检修及山东的主动减产延续;江苏地区的低镍铁的复产明显,主要是受200系不锈钢产量部分恢复影响。按照品种分布显示,高镍铁折合镍金属量3.23万吨,环比上月下降3.40%,同比下降23.10%,其中RKEF工艺产量为3.09万吨,占高镍铁比例为95.66%;低镍铁0.62万吨,环比增长13.10%,同比下降6.06%。 尽管镍铁价格的上涨带动镍铁成本压力的减缓,但镍铁厂产量仍受限于镍矿的供给,而辽宁、江苏地区的个别镍铁厂的复产将使得5月份国内镍铁产量小幅增加。 图10:精炼镍月度进口量(万吨)

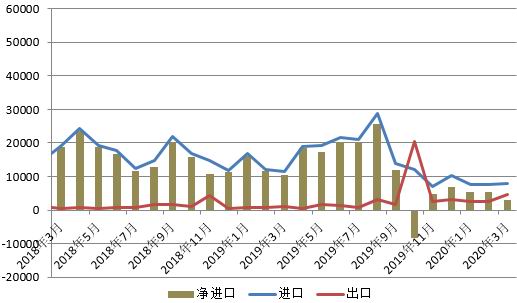

数据来源:银河期货、安泰科、wind资讯 2020年3月,国内精炼镍净进口量为0.31万吨,环比下降41.03%,同比下降70.19%。精炼镍净进口量的环比下降主要是由于进口NPI资源的增加及废不锈钢资源的供给恢复,对精炼镍需求形成挤压,且国内不锈钢产量仍处于低位。预计5月国内精炼镍进口量或将维持在较低水平。 表1:国内原生镍资源供应结构

数据来源:银河期货、安泰科、wind资讯 2020年1-3月,国内范围内(含进口)的原生镍供应量为27.28万吨,同比增长0.82%。其中源自进口部分为12.89万吨,占比为47.25%;国产原生镍供应量为14.38万吨,占比52.75%。根据原生镍的状态属性划分,精炼镍部分的量为5.82万吨,占比21.33%;镍合金部分金属量为21.46万吨,占比78.67%。 2.镍需求 图11:国内300系不锈钢月度镍资源需求量(万吨)

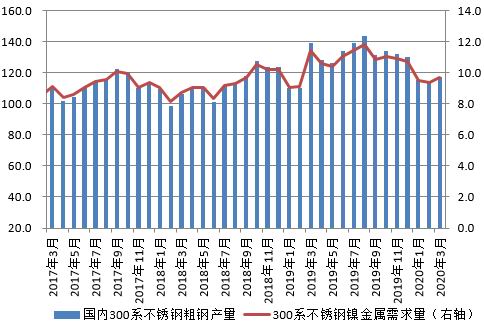

数据来源:银河期货、wind资讯 3月,国内不锈钢粗钢产量为243.54万吨,环比增长12.99%。其中300系粗钢产量为117.41万吨,环比增长2.95%,对应的镍需求小幅增长。300系产量的环比小幅增长,而同比则下降15.42%,主要是由于疫情因素抑制了需求,垒库压力增加,钢厂被动型减产。随着国内需求的复苏,则预计5月份300系产量有望迎来小幅增长。 表2:国内原生镍资源需求结构

数据来源:银河期货、安泰科、wind资讯 2020年1-3月,国内市场对原生镍(不含低镍铁及镍盐)的需求为29.31万吨,同比增长2.88%。同期国内范围内(含进口)原生镍供应量为27.28万吨,则2020年1-3月国内范围内的镍供需整体表现为供应短缺2.03万吨。 3月底,国内镍显性库存(含保税区)为5.69万吨,库存较年初累计下降了1.29万吨,同期国内原生镍的供应短缺2.03万吨,由此可以推断,2020年1-3国内镍产业链各环节进行了不同程度的去库,从而导致隐性库存的下降,则4月的钢厂原料补库需求强度将增加。 第六部分 成本 1.原料的经济性比较 图12:镍原料经济性比较(元/镍)

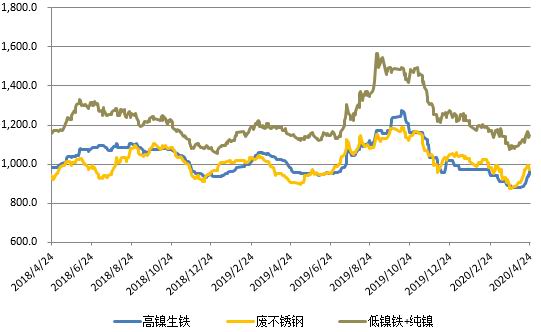

数据来源:银河期货、wind资讯 4月份,国内镍原料经济性的顺序再度变化,就整体而言各模式之间的经济性关系整体表现为“高镍铁>废不锈钢>‘低镍铁+镍板’”,废不锈钢的经济再度下降,主要是由于精炼钢厂与中频炉企业的原料争夺影响,从而带动其价格的上涨。预计5月份国内废不锈钢的经济性将再度凸显。 2.NPI生产成本 图13:国内NPI生产成本(元/镍)

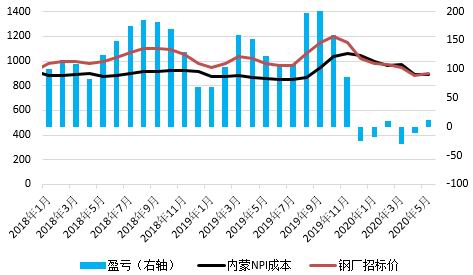

数据来源:银河期货、wind资讯 4月份,国内高镍铁生产整体处于窄幅亏损状态,部分采用中品矿的镍铁生产仍有微利。镍铁亏损的持续,一方面是由于前期镍价的低迷,对镍铁价格有所传导;再者,印尼镍铁输往国内量有所增加,叠加废不锈钢供应的继续增加,从而对前期镍铁价格形成打压。受限于矿端供给,国内镍铁产量前期已是被迫式减产,且高镍铁的经济性最佳,预计5月份国内高镍铁利润或将恢复。 第七部分 后市展望 ◆2020年一季度,国内范围内(含进口)的供需将表现为短缺,但缺口逐渐收窄 ◆一季度国内纯镍显性库存累计下降1.29万吨,同期国内供需表现为短缺2.03万吨,则国内镍产业链的隐性库存在进行去库 ◆4月,印尼不锈钢的减产及印尼镍铁的增产,叠加印尼前期镍铁库存的挤压,导致集中输往国内的NPI量保持在高位,国内废不锈钢使用比例进一步小幅提升,从而对镍价有所抑制 ◆4月份海外废不锈钢回收受限,使得短期的原生镍消费未能随着需求的下降而下降,待海外疫情的转向,则后期海外废不锈钢供给将恢复。5月份国内NPI产量企稳或小幅增加,而印尼NPI仍将延续增走势,且5月印尼仍有新投镍铁产线预期。供给端的影响下,预计5月镍价走势或表现为整荡式小幅抬升后的回落。风险将主要来自疫情对印尼地区NPI生产、发运影响。套利方面,随着国内范围内的供给逐渐走向过剩,则可考虑尝试内外正套操作 银河期货 王颖颖 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);