多空逻辑: 利多因素:从港口成交和疏港量来看,下游钢铁行业需求旺盛。港存仍保持在1.2亿吨之下,对铁矿(647, 6.50, 1.01%)石价格有支撑作用。 利空因素:淡水河谷下调2020年产量目标,澳大利亚3大矿山2020年产量稳中有增,预计后期矿山发货量将出现增加。受疫情影响部分海外钢厂停产,铁矿石转运至中国造成国内供应增加。关注5月是否会有临时性限产措施出台,尤其5月22日两会召开前及期间,如大气扩散条件不佳,京津冀地区可能会有临时限产措施。 操作建议:疫情对主力矿山生产和发运均为造成实质性影响,预计矿山发货量将逐渐提高,矿石供应增加,下游钢铁需求保持平稳,矿石价格宽幅震荡偏弱。 风险提示:国际疫情控制 钢厂限产 矿山发货 Part1 上期复盘 1.1 观点回顾 随着矿山发货回归正常,港口库存也将出现增加,矿石价格可能会因此出现回落,预计矿石价格先扬后抑。 防范全球疫情蔓延造成的市场恐慌及全球流动性宽松对价格的干扰。 1.2 盘面回顾 铁矿石09合约连续上涨后震荡盘整。 由于矿山发货出现下降,及下游钢铁企业需求旺盛,铁矿石供需短时错配刺激矿石价格出现连续上涨。 市场情绪平复之后,矿石价格震荡盘整,重心略有向下。 铁矿石09合约日K线

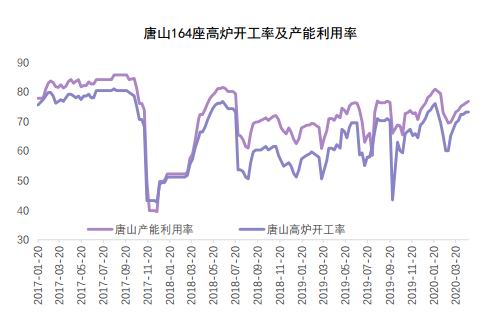

数据来源:Pobo,格林大华期货 1.3 复盘对比 之前预测矿石价格先扬后抑,从4月份走势来看,矿石价格先行上涨,符合判断。 目前价格震荡调整,如果后期矿山供应出现连续增加,则矿石价格可能将会走弱。 Part2 本期分析 2.1 行情预判 一季度巴西发货出现同比下降,澳大利亚发货量同比持平。除淡水河谷下调2020年产量目标外,澳大利亚矿山2020年产量稳中有增,预计后期矿山发货量将出现增加。此外受疫情影响部分海外钢厂停产,部分铁矿石转运至中国,铁矿石供应端呈增加趋势。 需求方面,从港口成交和疏港量来看,下游钢铁行业需求旺盛。关注5月是否会有临时性限产措施出台,尤其5月22日两会召开前及期间,如大气扩散条件不佳,京津冀地区可能会有临时限产措施。 库存方面,目前港口库存仍保持在1.2亿吨之下,对铁矿石价格有支撑作用。后期如果矿山发货节奏加快,发货量增加,港口库存可能将出现增加趋势。 目前疫情对主力矿山生产和发运均为造成实质性影响,预计矿山发货量将逐渐提高,矿石供应增加,下游钢铁需求保持平稳,铁矿石价格重心可能因供应增加向下。矿石价格宽幅震荡偏弱。 2.2 多空逻辑 利多因素——高炉开工率和产能利用率不断回升 1.随着疫情控制,交通运输恢复正常,钢厂生产逐步步入正轨。高炉开工率和产能利用率都在不断提高。 2.唐山地区高炉开工率目前为73.2%,仍有继续增长空间。4月唐山进行强化空气质量活动,绩效评级为C的企业限产20-50%,一季度报告中我们进行了分析,4月16日有消息表明唐山将进行临时限产,并且部分钢厂表示已经接到通知,两日内落实到位,限产比例为50%,涉及高炉。消息传出后,刺激盘面价格上涨,不过从高炉开工率来看,限产执行力度或有折扣,盘面也并没有反映出限产利好。 3.不排除后期唐山地区仍将有临时或者常规限产,随着限产常态化,普通限产对于价格的影响程度越来越弱,除非出现严格限产政策。

数据来源:Wind,格林大华期货

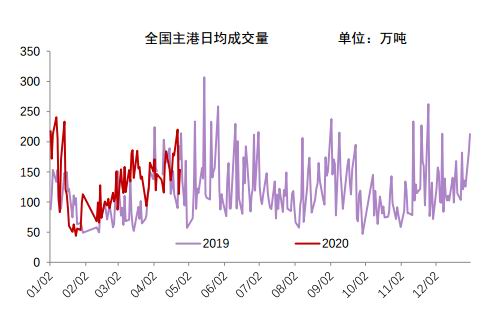

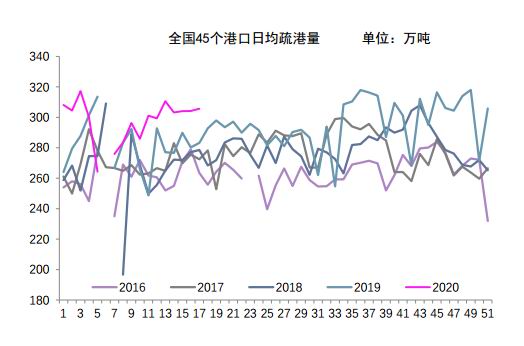

数据来源:Wind,格林大华期货 利多因素——全国主港铁矿石成交量高于去年同期,疏港量稳步增加 1.春节后,下游钢厂成交旺盛,港口日均疏港量不断增加,连续数周处于历史同期最高水平。 2.1-4月港口日均疏港量为297.7万吨,高于去年1-4月日均281.5万吨水平,同比增加5.75%。

数据来源:Wind,格林大华期货

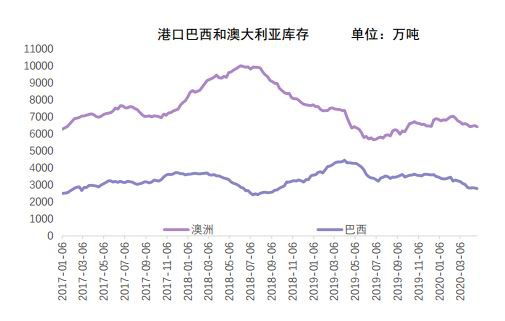

数据来源:Wind,格林大华期货 利多因素——库存低位暂无明显压力 1.节后铁矿石库存一直呈现持续下降趋势,4月一度出现连续两周小幅增加,但是临近月底,港口库存再度回落至1.16亿吨之下。 2.港口库存已经连续7周运行在1.2亿吨之下,库存低位对铁矿石价格有明显支撑作用。

数据来源:Wind,格林大华期货

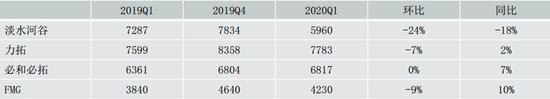

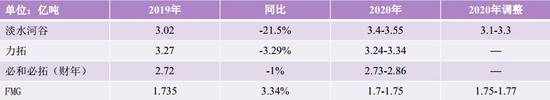

数据来源:Wind,格林大华期货 利空因素——中长期矿山供应增加 1.主流矿山陆续公布一季度公布,淡水河谷环比同比双降,为此调整了2020年产量目标,产量下调2500-3000万吨。 2.澳洲力拓和必和必拓对2020年产量目标未做调整,FMG产量目标上调200-500万吨,力拓、必和必拓和FMG产量同比均出现增加, 3.由于矿山目标产量总量仍然呈现增加趋势,预计后期矿山发货量及港口到港量将逐步增加。 四大矿山一季度产量环比同比统计

数据来源:Wind,格林大华期货 四大矿山2020年产量目标

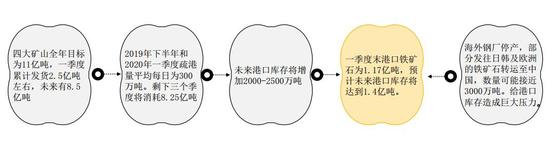

数据来源:Wind,格林大华期货 利空因素——港口矿石库存推演 1.经过对矿山发货及港口疏港进行推算,预计港口铁矿石库存量可能将超过1.4亿吨。 2.由于疫情使得海外矿山停产造成部分矿石转运至中国,如果疫情未能迅速控制,考虑到海外矿山转运量,库存或将超过1.5亿吨。 3.未考虑非主流矿山产量供应。

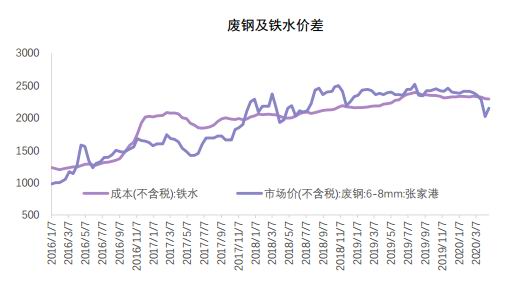

数据来源:Wind,格林大华期货 利空因素——海外钢厂停产,矿石转运至中国 1.世界钢铁协会数据显示,2020年3月世界生铁产量为1.03亿吨,同比减少3.5%,扣除中国之外的海外生铁产量为3630.9万吨,同比减少11%。 2.有机构预测,第二季度海外生铁产量将减少1167万吨,影响铁矿石需求约1984万吨;上半年将减少1889.9万吨,影响铁矿石需求3213万吨。 3.由于日本钢厂减产,部分本应日本消化的铁矿石转发至中国。据我的钢铁网调研,3月份日本钢厂转卖至中国的铁矿石数量在200-250万吨,此外原本有5艘发往日本的船只,最终停靠在京唐港、黄骅港、舟山港和岚山港。预计4月份转运至中国的船舶将继续增加。 4.中钢协表示,受疫情影响,据不完全统计各国高炉减产、停产已超过6000万吨,预计二季度海外各国矿石需求减少3000万吨以上,2020年中国进口铁矿石同比增加4000-7000万吨。 利空因素——废钢价格下跌,挤压矿石需求 1.废钢在4月初经历了一波大跌,华东地区重废价格跌幅超过300元。价格下跌后,铁水成本明显高于废钢价格,短流程企业盈利由负转正,生产积极性提高,电炉开工率不断提升,电炉产粗钢及螺纹钢(3469, 6.00, 0.17%)产量持续增加。 2.从开工率来看,电炉开工率目前为58.33%,比去年同期下降19个百分点,还有继续增长的空间,电炉产螺纹钢产量已经超过去年同期水平。 3.从长期来看,废钢价格将呈现震荡向下趋势,挤压钢厂对铁矿石的需求。

数据来源:Wind,格林大华期货

数据来源:Wind,格林大华期货 利空因素——不排除会有临时限产措施 1.4月唐山地区进行空气质量强化常规限产,月中有临时限产消息,但是从高炉开工率来看,政策落实情况可能不尽如人意。5月不排除将有新的常规限产及临时限产措施。 2.5月22日两会将在北京召开,不排除京津冀地区会进行临时限产。 Part3 风险提示 国际疫情控制情况 钢厂限产 矿山发货 格林大华期货 韩静 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);